TON生态爆火背后的关键选择:流量驱动而非资产驱动

作者:@Web3Mario(https://x.com/web3_mario)

摘要:最近还在一直学习TON DApp开发的相关技术,并且尝试思考一些产品设计逻辑。随着TON热度的提升,一些AMA,圆桌讨论等活动也变得多起来,我也参加了一些,并且发现了一些有趣的事情,希望与诸君分享。先说结论,总的来说,我发现TON官方的生态建设思路与传统的执行层项目,也就是所谓的公链不太一样。其似乎选择了流量驱动,而非资产驱动。这就给开发者带来了一个全新的要求,如果希望获得官方的背书,或者更直白点成为官方更喜欢的项目,在冷启动阶段的核心运营指标需要从资产相关,例如TVL、市值、持币数等,过渡到流量驱动,例如DAU、PV、UV等。

一直以来资产驱动都是Web3项目开发运营的核心

一直以来,公链项目是否成功的核心判断标准,就是沉淀了多少资产,并且根据资产的构成与分布来判断其是否可持续,以及核心竞争力。通俗来讲,就是一条链有多少的TVL,这些TVL的构成如何,原生资产占比多少,蓝筹币和山寨币的比例多少,凭证类资产占比多少,马太效应程度等。那么这些问题分别对应什么结论呢,让我们举几个例子说明:

- 假设一条链中BTC,ETH等蓝筹币占总价值的比例较高,且前百分之十的人拥有了百分之八十的资产,则大致说明该链对传统加密货币巨鲸比较友好,或者说其对传统加密货币巨鲸有比较强的吸引力,通常情况下其背后可能会有类似CEX等项目的背书支持。

- 假设一条链中原生资产占比较高,分布较为平均,且用户资产标准差较小,则大致说明该链团队的运营能力不错,或有相关的社区资源,社区建设较好,且开发者生态较为活跃,通常情况下其有可能是由某个有成功背景的社区驱动的,有比较广泛的社区支持。

- 假设一条链中凭证类资产占比较高,则需要谨慎对待,这大致说明其大概率还处于早期建设阶段,并没有对核心资产形成有效吸引,不过团队会有一些巨鲸资源,但达成的合作并不紧密或者吸引力并不强,导致巨鲸不太愿意将核心资产直接转移其上,这种链上的Web3项目很容易被巨鲸潮汐式收割。

当然根据不同的情况会有不同的解读,但是大家会发现,这其中资产才是评判的关键,之所以有这样的情况是因为Web3的核心价值就在于数字资产,这个话题在我之前的文章《Runes的火爆是加密技术发展的倒退,但也是Web3核心价值的最好体现》中已经有了完整的探讨,感兴趣的小伙伴可以与我探讨。因此很长一段时间,Web3开发者在产品设计,冷启动方案,经济模型设计等过程中都会着重于如何创造并维护资产价值,或者如何有效吸引资产,根据不同类型的项目,这两个问题的优先级会有所差别。

但是TON团队在生态建设的过程中似乎并没有选择遵循这个思路,而是选择Web2项目,或者说传统互联网项目中的常规方式——流量驱动,来引导或扶持产品,建设生态。之所以这么说,理由有两个,首先已经有不少针对TON生态DApp分析的文章,想必大家对TON生态现状应该有一定了解,当前最活跃的APP类别、当数类似Notcoin的流量小游戏。细究其技术架构,其甚至都不能算作一个DApp,因为通常情况下,Web3 游戏有两个显著的特征,资产道具上链,核心算法上链,都是利用区块链的去信任的能力来降低游戏运营过程中的信任成本。而Notcoin并不具备这样的特征,只是将一个最终的奖励积分映射为TON公链上的一种FT代币,发了一次空投。类似的例子你可以找到很多,其现状自然是离不开TON的扶持,这说明在TON官方的眼中,一些传统的Web3价值观相比于流量来说并不重要,只要有用户,你甚至都可以不是一个Web3项目,也会得到官方的扶持。

其次在一些公开场合,TON官方人员也选择主动引导社区朝着个方向做产品设计,上周五参加了一个关于TON生态的twitter space,其中有TON foundation官方人员,也有一些Web3 VC,我听下来的感受就是两者对于TON生态的看法存在很大的Gap,官方人员似乎喜欢将TON生态对标微信小程序生态,极力引导用户对两者之间的联想,并鼓励流量驱动的产品,然而Web3 VC们则更多的谈的是数字资产方面的考量。这也说明了官方很可能在建设生态的过程中将于传统的Web3模式有比较大的差异。

那么为什么TON官方会做出这样的选择呢,这就牵扯出TON生态建设的核心叙述逻辑,那就是破圈潜力,而非沉淀资产的能力。

TON生态建设的核心叙事逻辑:破圈潜力而非沉淀资产能力

怎么来理解这句话呢,我们知道大部分的公链项目的核心叙事逻辑主要还是对数字资产的争夺,即通过某种技术在保证满足Web3核心价值观的基础之上,例如去中心化等前提,极大的提高网络吞吐量,降低使用成本,提高使用效率。其核心价值是在于对数字资产的沉淀能力,一条更便宜,使用起来更快的公链显然将可以吸引更多的数字资产,而更多的数字资产是这些公链项目方商业模式的价值支撑,因为更高的采用率意味着对作为手续费的官方代币的需求更多,这将有利于支撑项目方手中大量代币的价值。

然而TON所希望打造的叙事并不在此,而是在于其破圈潜力,你可以很容易的在网络上找到这样的软文或这样的观点:Telegram拥有全球最高的通信类应用用户,高达8亿人,而TON背靠这个大用户群,将拥有无与伦比的破圈优势。破圈才是TON在做生态建设的核心叙事逻辑。

那么为什么会有这样的差异呢,这核心涉及了两个问题:

- TON的核心商业逻辑;

- TON和Telegram之间的关系;

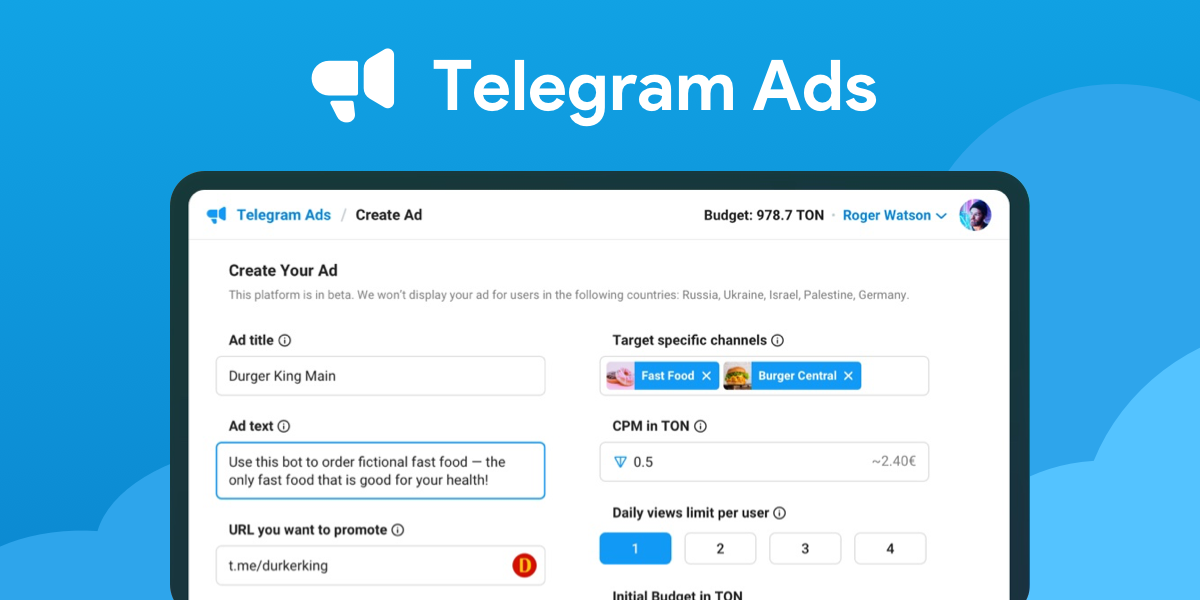

首先TON团队的核心商业逻辑其实与大部分公链项目类似,都建立在对TON代币价值的维护,然而对于TON来说维护的路径相比于其他项目来说多了一个额外的选择,那就是Telegram的广告系统。我们知道自从今年年初,TON代币多了一个重要的用途是作为Telegram的广告分佣系统中的结算代币,广告主通过TON代币支付流量采买的费用,而该部分费用将支付给相应频道的频道主作为佣金,Telegram官方将从中抽取一定比例的费用。

这就意味着除了作为链的使用手续费之外,对于如何支持TON代币的价值有了第二个选择,那就是做大Telegram的广告系统的蛋糕。而这其实就是Web2项目常见的流量驱动模式,只不过结算代币从法币切换到了加密货币。而为了Telegram优化广告系统的效率,具体会涉及到两个方面,创造更多的价值广告位,对Telegram用户进行标签化,而TON团队发现实现这两个效果的一个高效的场景就是Mini App,首先只要Mini App被高频使用,在引入广告分佣系统后,就可以成为一个优质的广告位。

其次我们知道Telegram作为一个强调隐私保护的应用,为用户打标签从而为广告主赋予精准营销的能力是一件极难做到,且非常敏感的事情,因此Telegram无法为广告主提供精准营销的服务,例如定向的为喜欢甜品的印度用户派发一个点心品牌的广告,这就影响了Telegram商业化的能力。然而在Mini App中,由于用户的参与主体并不是Telegram,而是这个这个第三方应用,Telegram只是一个载体,这就为用户打标签带来了条件,在用户参与Mini App的过程中,用户的习惯偏好等信息将被打标签,且整个过程不容易造成用户反感,较为顺滑。

以上两个方面也解释了上文中的现象,TON在项目扶持的选择上,对于一些传统的Web3价值观并不看中,只要有流量,就可以获得官方的支持。

那么有小伙伴可能会疑惑,这个建设的过程不该是由Telegram来主导会更高么,TON作为一条公链,为了建设一个有凝聚力的社区,还是应该遵循一些传统的Web3价值观才对。这就涉及到了第二个问题,TON和Telegram之间的关系,在我之前的文章中已经介绍了TON与Telegram之间的关系,总的来说,从现象上来看,TON的地位其实更像是Telegram所扶持的一个子公司,该子公司做了一定的法律隔离,使得在处理某些风险业务时可以通过子公司运作,从而降低自身风险,对于Telegram这个采用度如此之高,且强调隐私保护的APP来说,自然被各国政府部门“重点关照”,而为了探索更稳定且不容易被干扰的盈利模式的路上,Telegram选择了用加密货币替代法币作为广告结算标的物,然而这对于一些加密资产不友好的地区将带来新的风险,因此通过当前架构能够有效降低这种风险,明白了这个关系的基础之上,我们容易得出一个结论,两者之间本质上还是属于主从关系,因此开发者在做应用设计时,为了更容易获得TON官方支持,建议应当以Telegram本位,而非TON公链本位去思考会更好些。

最后总结一下,总的来说,TON的生态建设路径上短期内选择了流量驱动而非资产驱动。这就给开发者带来了一个全新的要求,如果希望获得官方的背书,或者更直白点成为官方更喜欢的项目,在冷启动阶段的核心运营指标需要从资产相关,例如TVL、市值、持币数等,过渡到流量驱动,例如DAU、PV、UV等。当然关于这个结论,或者是一些TON应用开发问题,以及一些TON产品上的Idea,欢迎大家来我的Twitter中与我交流。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

SEC 2026 新规详解:告别「执法监管」,稳定币支付的合规新范式

SEC 的创新豁免政策并非旧时代的终结,而是加密行业工业化进程的开始。撰文:Trustin12 月 2 日,美国证券交易委员会(SEC)主席 Paul Atkins 在纽约证券交易所的演讲中,正式宣布

-

加密货币当圣诞礼物?Z 世代正在重新权衡

加密货币当圣诞礼物?Z 世代正在重新权衡原文标题:Crypto for Christmas? Gen Z-ers Are Cautiously Open to the Idea.原文作者:Kailyn Rhone,the New York

-

机构黎明与周期终结:解读八大顶级加密机构的 2026 核心叙事与分歧

机构黎明与周期终结:解读八大顶级加密机构的 2026 核心叙事与分歧作者:Bruce引言:从“狂野西部”到“华尔街分行” 2026 年或许将被记录为加密货币历史上的一个分水岭。如果说之前的牛熊转换是由散户情绪和比特币减半机制(Halving)主导的“狂野西部”故事,那

-

Curve 治理权变局:1700 万 CRV 拨款提案遭否,资本方成新决策核心

Curve 治理权变局:1700 万 CRV 拨款提案遭否,资本方成新决策核心原文作者:CM(X:@cmdefi)前几天,Curve的一项拨款提案被否了,内容是拨给开发团队(Swiss Stake AG) 17M $CRV 开发经费,Convex和Yearn都投了反对票,而且这

-

三巨头下注 1700 万美元,FIN 强势入局跨境支付

三巨头下注 1700 万美元,FIN 强势入局跨境支付原文标题:《Pantera、Sequoia、三星联手押注,FIN 要抢传统银行的饭碗?》 原文作者:KarenZ,Foresight News在当前的全球金融体系中,大额跨境转账仍饱受「到账慢、手续费

-

Matrixport 投研:经历数月谨慎后,比特币进入结构性博弈阶段

Matrixport 投研:经历数月谨慎后,比特币进入结构性博弈阶段自 10 月中旬以来,比特币持续回落,市场情绪明显转向谨慎。随着市场再次讨论“四年周期”,部分交易员据此推演,2026 年或仍处于承压阶段。但从近期结构变化来看,市场正在进入一个不同于单边下行的新阶段

-

7大机构展望下的加密行业:2026,会走向哪里?

7大机构展望下的加密行业:2026,会走向哪里?作者:Viee, Amelia, Denise I Biteye 内容团队过去这一年,加密市场悄然站上了新的十字路口。 美联储政策转向、叠加x402、预测市场、链上美股、证券代币化等新叙事崛起,市场不

-

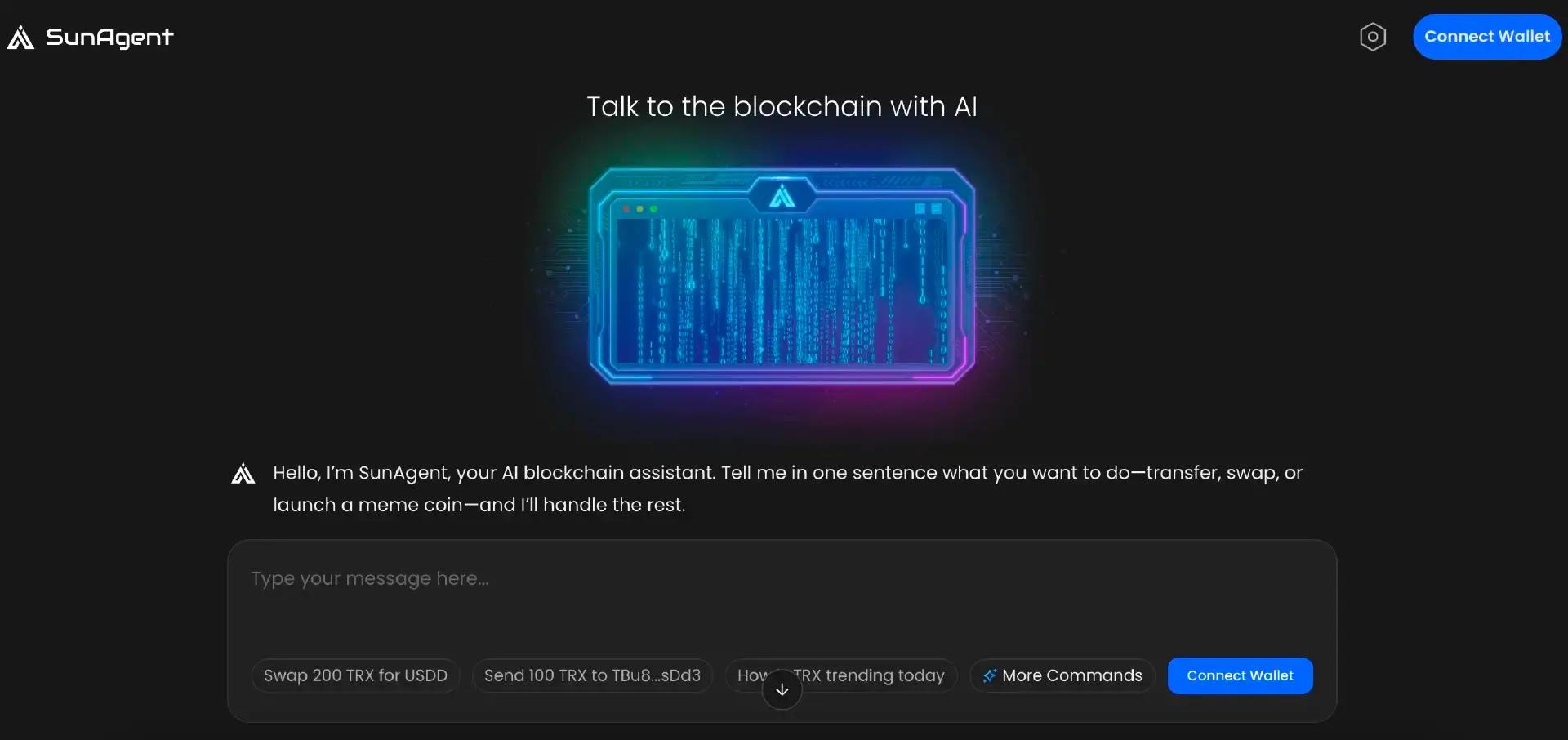

AI驱动新纪元:SunAgent以AI智能交互中枢,重塑波场TRON链上交互新范式

AI驱动新纪元:SunAgent以AI智能交互中枢,重塑波场TRON链上交互新范式正当人工智能以前所未有的广度和深度重塑商业与社会时,追求效率的加密世界,迎来了一个关键时刻。Fortune Business Insights 上的一项研究显示,AI与区块链交汇的市场规模正以年复合增

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP World Liberty Financial USDv

World Liberty Financial USDv 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 狗狗币

狗狗币 莱特币

莱特币 大零币

大零币 Avalanche

Avalanche 艾达币

艾达币 FIL

FIL UNI

UNI OKB

OKB CFX

CFX DOT

DOT SHIB

SHIB YGG

YGG DYDX

DYDX HT

HT