GMX 被偷的不只是钱,还有地位

撰文:深潮 TechFlow

7月9日,老牌链上永续合约交易所GMX遭遇了一场重击。

黑客通过利用 GMX V1智能合约中的重入漏洞,从其GLP流动性池中窃取约4200万美元的加密资产,包括USDC、FRAX、WBTC和WETH。

链上数据显示,约960万美元的资产已通过跨链桥转移。GMX团队已向攻击者提出条件:若在48小时内归还90%的资金,可获10%“白帽赏金”并免于追责。

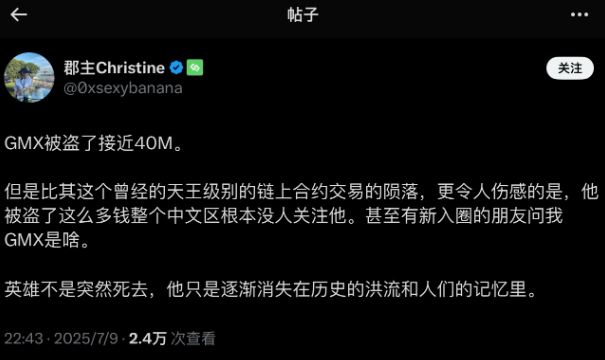

不过,虽然4000万并不是个小数目,但这事却并没有引起大家的广泛讨论。

一条扎心的评论是:

"谁现在还把钱放在 GMX 里啊?"

当大家都在热议比特币再次新高、Pumpfun 即将发币、ETH 重新挺直腰板... 市场或许已经不关心 GMX 了。

昔日“链上Perp DEX 霸主”,已经被边缘化。

在记忆短暂、注意力稀缺的加密市场,无人关注才是是最大的惩罚。这场偷窃,夺走的不仅是4200万美元,还有GMX 曾经的荣光。

忆往昔辉煌

这轮周期入场的 P 小将,甚至可能都没有听过 GMX 的名字。

而回望 GMX 的巅峰期,这家去中心化永续合约交易所(Perp DEX)曾是链上交易领域的耀眼明星,甚至将其说成“上一轮周期的 Hyperliquid” 也不为过。

2021年9月,GMX在 Arbitrum 网络上线,凭借创新的多资产流动性池 GLP 迅速崭露头角。GLP 池整合了USDC、DAI、WBTC、WETH等多种资产,支持高达100倍杠杆交易,吸引了大量用户和资金。

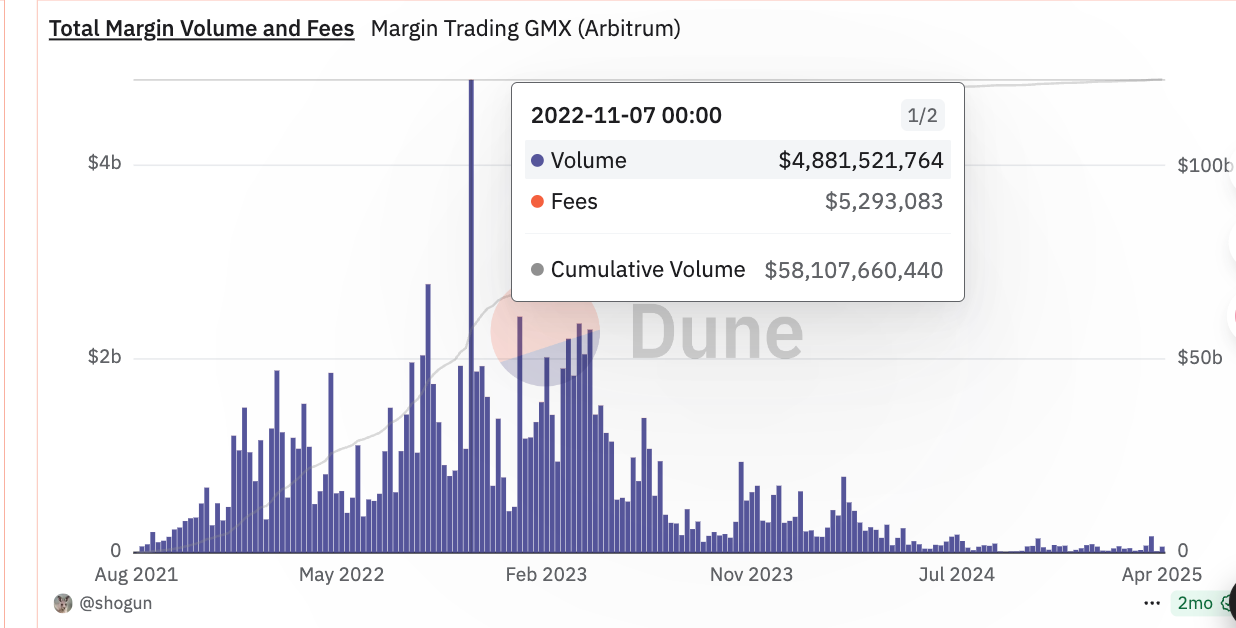

2022年至2023年间,GMX累计交易量飙升至2770亿美元,日均交易量达9.23亿美元,DefiLlama 数据显示其TVL峰值于2023年5月达到近7亿美元,一度占 Arbitrum 网络总锁仓价值的约15%,稳坐链上Perp DEX头把交椅。

当时的 GMX,在技术突破和经济激励上做的都不错。

其vAMM机制消除了传统订单簿的复杂性,并且也跨链扩展至Avalanche(2022年初)和Solana(2025年3月),累计用户数达70万以上。

GMX的代币质押者彼时能够获30%协议费(以ETH或AVAX支付),另有 esGMX 和 Multiplier Points(MP)奖励,峰值时其 APR 曾高达100%。2022年协议质押的GMX数量,占流通量的30%以上,也很好的缓解了抛压问题。

曾经的链上合约产品,远不像今天的链上 meme 那样有广泛的参与度和接受度,更多吸引的是专业 DeFi 玩家和对 CEX 感到不信任的玩家,GMX 红极一时也实属不易。

以至于后来链上出现的更多 DEX在其白皮书和宣传材料中,多少都会将 GMX 作为比较对象,阐述自己做了哪些更多的优化,在体验或收益上强于 GMX,颇有一种发布会上各类友商对比特斯拉和苹果的感觉。

新王 Hyperliquid,江山更替

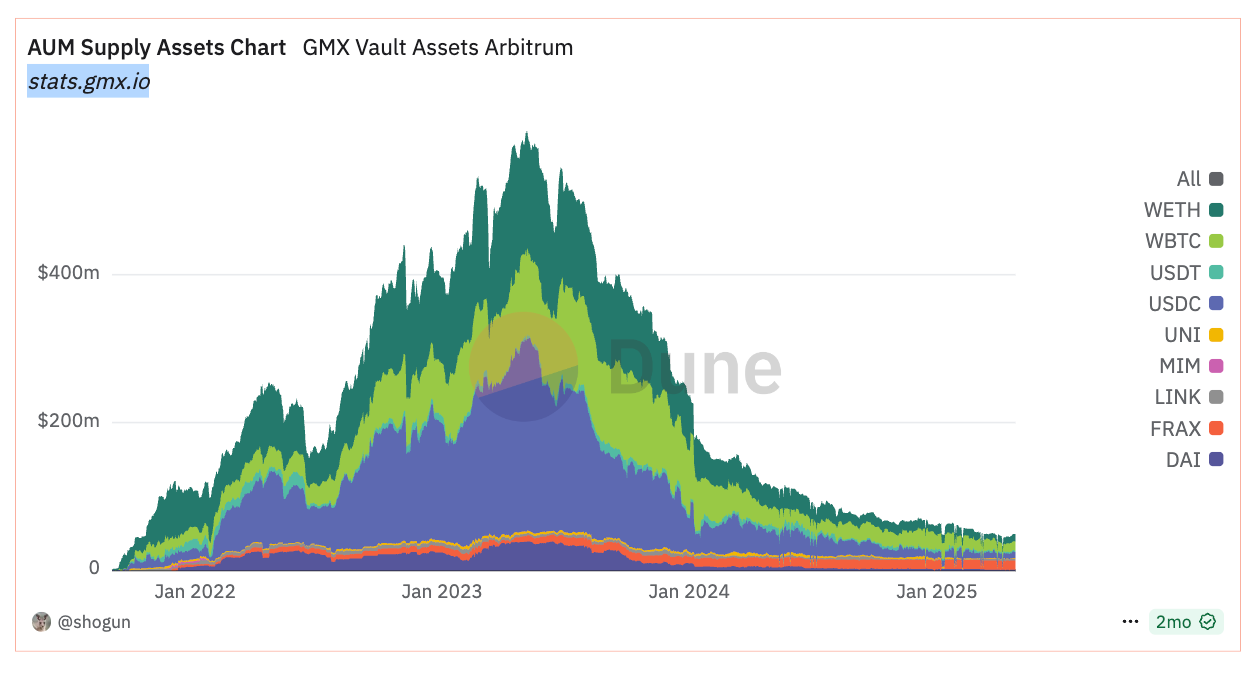

从下面这张图可以清楚的看到,GMX 在 Arbitrum 上的资产管理规模,从23年底开始就已经出现了快速下滑的势头,截止4月份的数据30-40M左右,离巅峰期相去甚远。

而这个下滑的时间点,正好与 Hyperliquid 的崛起时间重叠。

Hyperliquid是新王的代表。平台采用订单簿机制,取代了传统vAMM,显著降低了滑点和价格操纵风险。链上 Degen 们对于体验和收益最为敏感,些许的体验和收益增加,就能换来逐渐的用脚投票。

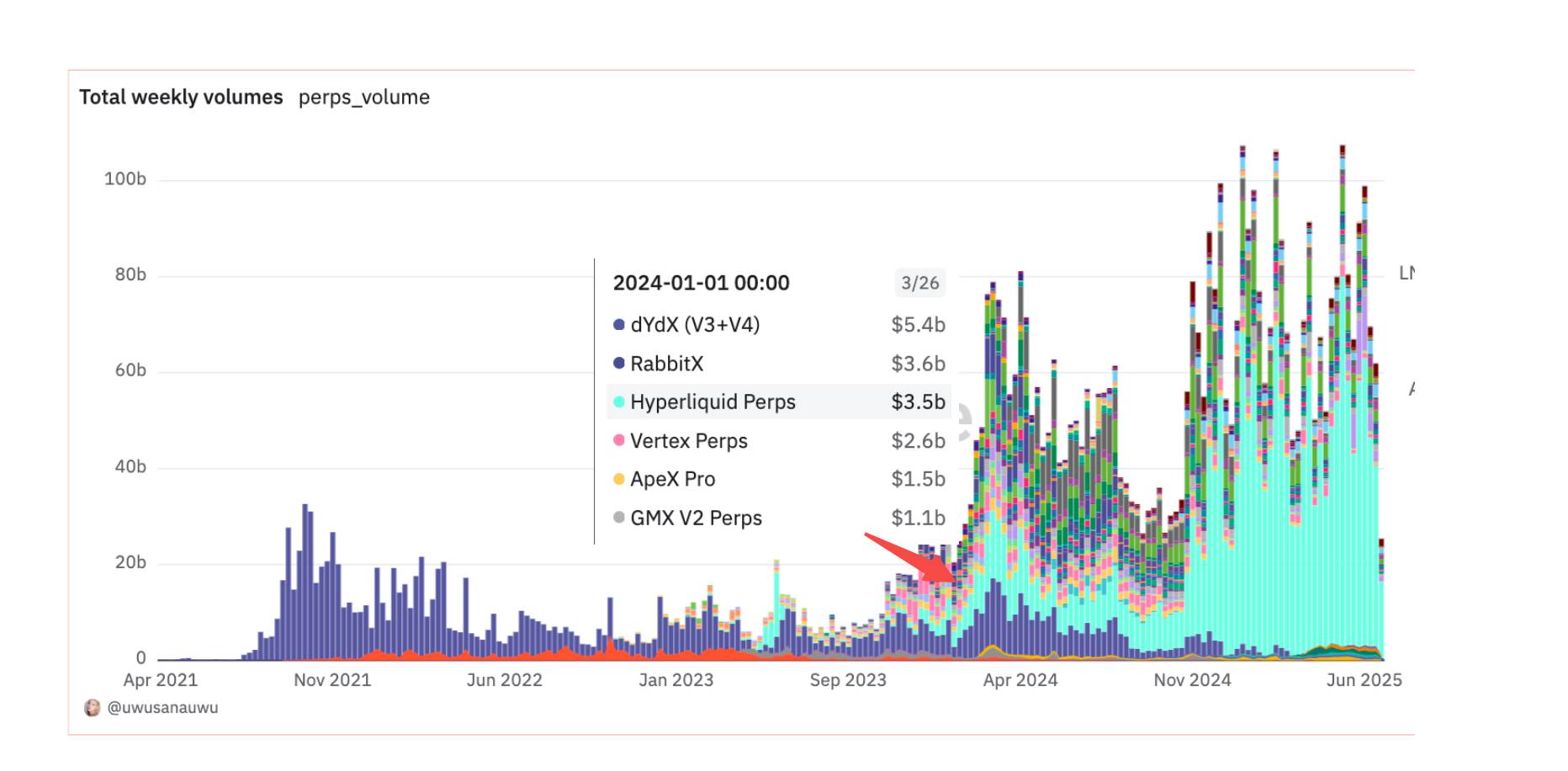

比如在23年的最后一周,在所有链上 DEX 的交易量比较中,Hyperliquid 的交易量已经悄无声息的达到了35亿美金,而作为对比 GMX 仅有11亿美金。

或者说,不止是 GMX ,所有类似业务的 DEX,都受到了 Hyperliquid 的冲击。数据图也清晰的佐证了这一点:24年年底后,Hyperliquid 几乎以绝对的市场份额优势吃下了链上 Perp DEX 这个市场。

往大了看,2021-2022 年的 DeFi 热潮推动了 GMX 的快速增长,但也是在同一时期,大量 VC 开始投资链上基建,更低交易费用、更高性能的产品也大量出现,链上 DEX 竞争白热化。

而且随着彼时百链争鸣,不同链上其实都有代表性的 DEX ,比如 Solana 上的 Jupiter。GMX 虽然可以跨链,但也意味着它需要和不同链上的原生 DEX 竞争,多线作战市场份额自然也会被蚕食。

新王渐立,江山更替,GMX的衰落或许早有趋势,只是这几天的黑客攻击,才有让它再一次站在聚光灯前。

王权没有永恒

GMX的衰落并非孤例,而是加密市场项目快速更替的又一注脚。

上个周期你看到的各种链游,比如红极一时的 StepN,现在又在哪里?如果这个例子多少还有项目方主动出货的嫌疑,那么更多没有发代币、打磨产品的项目,有时自己也没有做错太多,却仍被时代抛弃。

比如前年还有做链上钱包、讲究 MPC 和全链等更好的体验与特性,而当 OKX 钱包和 Binance Alpha 绑定自家入口后,这些类似竞品早已消失无踪。

Uniswap曾是DEX的标杆,但彼时随着 SushiSwap 和 Curve 的崛起,其市场主导地位也在动摇;Aave 和 Compound虽也在逐渐迭代,却也面临着新兴借贷协议的挑战。

在加密行业,产品体验不是唯一护城河,投机牵引着流动性,随时都能冲垮护城河。

某一个叙事带火赛道后,你能看到项目如诸侯并起一拥而上,都在争取王座上的无上地位;但崛起与没落循环往复,回头看唯一不变的只有BTC。

加密市场的王权无永恒,注意力即力量,而GMX的沉默或许是最好的证明。

附文中所用数据源:

GMX 数据面板

DEX 比较数据面板

Defillama 数据

欢迎加入深潮TechFlow官方社群

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

支持SPX币的轻钱包推荐

支持SPX币的轻钱包推荐2025年7月,针对SPX代币持有者,本文基于市场调研梳理五款用户友好型轻钱包解决方案,包括Trust Wallet、Electrum-SPX专用版等,分析其安全便捷特性,并提供选择建议与趋势洞察。

-

加密货币质押年化收益排行榜

加密货币质押年化收益排行榜文章介绍2025年加密货币质押年化收益排行榜,涵盖以太坊、Solana等主流项目,分析各项目收益区间、质押机制、风险因素及投资策略,为投资者提供收益与风险参考。

-

如何参与Arena游戏代币早期挖矿

如何参与Arena游戏代币早期挖矿本文详细介绍了Arena游戏代币早期挖矿的参与准备、核心操作流程及风险防控措施,包括数字身份配置、测试网接入、算力节点部署、游戏化任务执行等步骤,为区块链新手提供低门槛入门指南。

-

香港加密货币牌照申请流程解析

香港加密货币牌照申请流程解析本文解析香港加密货币牌照申请流程,涵盖法律实体构建、合规团队配置等必备要素,详解预审准备、正式申请、持续合规核心步骤,及材料缺陷、技术合规等风险规避指南,强调SFC监管框架下的合规要求。

-

亚洲用户最爱钱包Top 5:OneKey极简设计,imKey防拆芯片

亚洲用户最爱钱包Top 5:OneKey极简设计,imKey防拆芯片2025年3月亚洲加密货币钱包市场迎来洗牌,用户选择标准进化为“安全+易用性+生态适配性”。文章介绍OneKey、imKey等Top 5钱包的差异化创新,强调本土化设计与技术突破,如极简交互、防拆芯片等。

-

新币首发速度榜:Gate.io日均3-5款,MEXC成Meme币工厂

新币首发速度榜:Gate.io日均3-5款,MEXC成Meme币工厂2025年3月全球加密货币交易所新币首发速度榜单显示,Gate.io以日均3-5个项目领跑,MEXC成Meme币工厂。文章分析了Gate.io、MEXC、Binance、KuCoin等交易所的差异化策略及市场格局演变,为不同风险偏好投资者提供参与路径。

-

全球十大交易所综合榜:OKX合规领先,币安流动性称霸

全球十大交易所综合榜:OKX合规领先,币安流动性称霸ChainRanking发布2025年全球十大加密货币交易所榜单,OKX以23国合规牌照居首,币安日均交易量超600亿美元领跑流动性,分析头部交易所表现及行业合规与流动性的博弈新趋势。

-

冷钱包抗攻击能力榜:军事级防护品牌对比

冷钱包抗攻击能力榜:军事级防护品牌对比2025年3月,全球区块链安全实验室等发布《军事级冷钱包抗攻击能力白皮书》,榜单对比Ledger Vault、Trezor T等冷钱包的军事级防护技术,分析军事科技对数字安全的重塑,建议高资产用户优先选择后量子加密产品。

- 成交量排行

- 币种热搜榜

Ethena

Ethena worldlibertyfinancial-education

worldlibertyfinancial-education 泰达币

泰达币 以太坊

以太坊 比特币

比特币 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 First Digital USD

First Digital USD 狗狗币

狗狗币 ChainLink

ChainLink 币安币

币安币 莱特币

莱特币 艾达币

艾达币 比特现金

比特现金 OKB

OKB BAKE

BAKE FIL

FIL CFX

CFX HT

HT EOS

EOS TRX

TRX GT

GT AR

AR LUNC

LUNC