中国 Robinhood,数字币交易是富途的大机会吗?

撰文:鲍奕龙,华尔街见闻

摩根士丹利上调富途控股评级,认为加密货币业务有望成为其未来多年的增长引擎。

据追风交易台消息,7 月 9 日,摩根士丹利发表研报,预计富途公司 2025-2027 年将实现 27% 的年均利润增长,原因是其在香港、新加坡和美国市场的加密货币业务展现出强大的潜力。

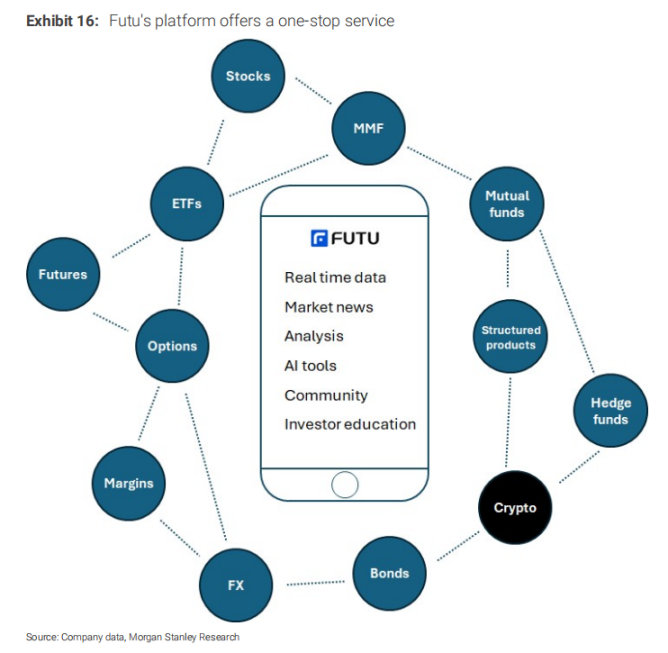

分析师认为,随着香港等地监管环境逐步明朗,富途凭借其强大的品牌信任度、一站式服务平台和全面牌照优势,有望在快速增长的加密货币交易市场中占据重要份额。不过潜在的风险包括加密货币市场的高波动性及监管不确定性,但富途凭借其品牌信任和全套牌照优势,有望在竞争中脱颖而出。

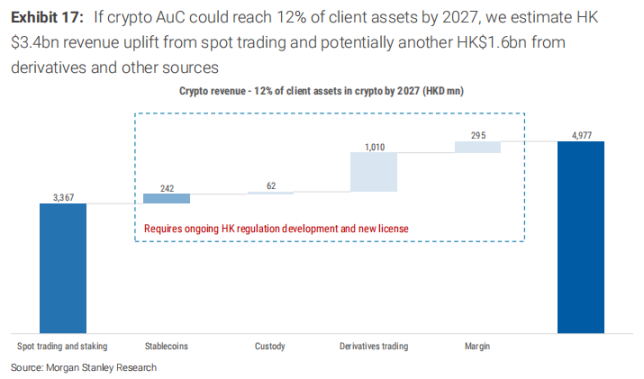

在基准情景下,如果加密资产能够增长至 2027 年客户总资产的 12%,仅现货交易就可为富途带来 34 亿港元的增量收入,相当于此前 2027 年收入预测的 18% 提升。同时稳定币、衍生品和保证金融资等业务可能再贡献 16 亿港币收入。

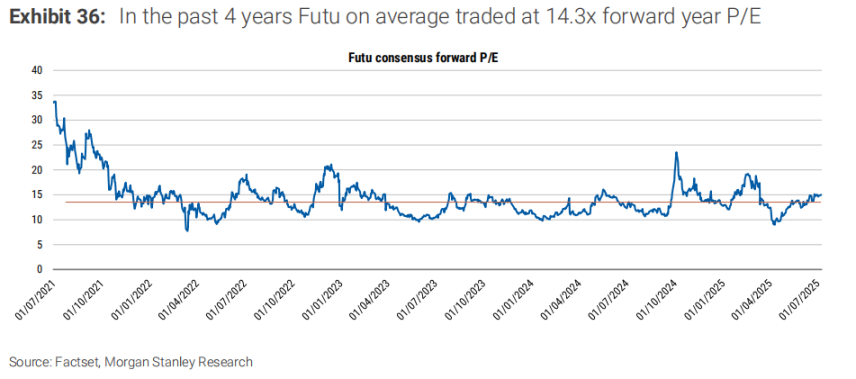

摩根士丹利指出富途目前的远期市盈率约为 15 倍,略高于过去四年中 14.3 倍的平均远期市盈率。但分析师认为该股仍被低估,预计 2026 年远期市盈率将达到 20 倍,并将股价目标从 140 美元上调至 160 美元。对比之下,美国零售经纪商 Robinhood 的 2026 年远期市盈率为 63 倍,显示富途估值具备吸引力。

加密货币市场崛起:富途的战略机遇

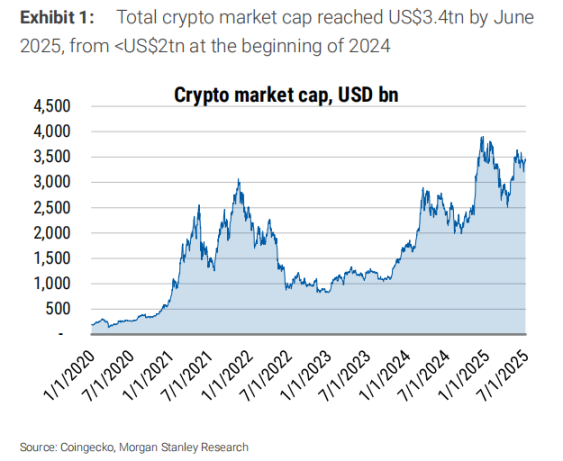

研报指出全球加密货币市场正经历显著增长。市值从 2024 年初的不足 2 万亿美元增长至 2024 年底的 3.9 万亿美元,目前稳定在 3.4 万亿美元左右。

这一规模已与日本股市(6.5 万亿美元)、香港股市(4.1 万亿美元)和英国股市(4.6 万亿美元)等主要股票市场相当。

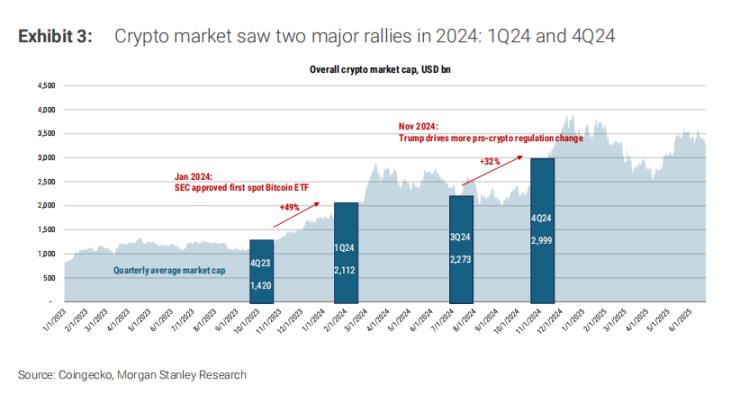

监管发展成为推动市场增长的关键因素。美国证券交易委员会在 2024 年 1 月首次批准现货比特币 ETF,引发了第一季度近 50% 的市场涨幅。2024 年第四季度,随着特朗普政府对加密货币更友好的监管态度预期,市场再次上涨 32%。

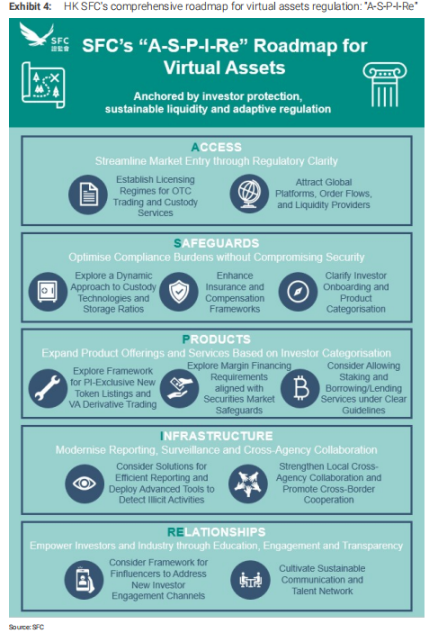

而香港证券及期货事务监察委员会于 2025 年 2 月发布了名为「A-S-P-I-Re」的全面监管路线图,涵盖加密货币经纪、虚拟资产交易平台(VATP)和稳定币等 12 个关键举措。

香港监管为传统金融机构参与加密市场铺平道路。富途已于 2024 年下半年获得香港经纪牌照,并于 2025 年 1 月获得 VATP 牌照,位列首批进入该市场的受监管金融公司之一。

分析师认为这为富途打开了巨大的市场份额潜力,特别是在香港和新加坡,客户资产占比超过 60%。预计未来将逐步引入衍生品、保证金交易和场外交易等更多业务类型,进一步扩大金融机构的潜在市场空间。

富途的核心竞争优势:品牌与平台

富途在香港和新加坡积累了强大的客户基础和品牌信任,截至 2024 年底拥有 240 万活跃账户,客户资产达 7430 亿港币,2025 年第一季度增至 8290 亿港币。

研报指出,富途的全套牌照(包括经纪、交易所和银行相关牌照)以及顶尖的用户体验,使其能够通过投资者教育和有竞争力的定价吸引加密货币投资者。

富途一站式平台整合了股票、ETF、期权和加密货币等多种资产类别交易,降低了新手投资者的进入门槛。例如,香港客户可直接使用港币或美元交易比特币,最低交易金额仅约 30 美元。

这种便利性和信任度是富途在竞争中的护城河,尤其是在面对本地经纪商和全球加密交易所的竞争时。摩根士丹利预计,若加密货币资产占富途客户资产的 12%,到 2027 年现货交易将贡献 34 亿港币的增量收入,相当于此前 2027 年收入预测的 18% 提升。

此外,加密货币的高交易速度是关键驱动因素。以交易量与平均市值的比值来计算交易速度,全球比特币和以太坊的交易速度分别为 410% 和 780%,远高于香港和美国股市的 130-160%。

若香港监管允许,稳定币发行、衍生品交易和保证金融资可能再带来 16 亿港币收入。例如,稳定币储备投资收益(假设 2.5% 收益率)可贡献 2.4 亿港币,并对冲股权市场的周期性风险。

富途目前的加密交易费率较低(香港为 8 个基点,美国为 49 个基点),但研报预计未来可能逐步接近行业平均水平(20-30 个基点),进一步提升收入潜力。

风险因素:竞争压力与短期不确定性

尽管前景乐观,富途的加密货币战略面临两大风险。

一是加密货币市场固有的高波动性,可能导致市场资本化和交易量暂时回落,影响收入增长的线性表现。

例如,2022 年 FTX 和 UST 崩盘导致全球加密市场市值和交易量大幅下降,富途自 2024 年 8 月推出加密业务以来,交易量也随市场趋势波动。

二是竞争加剧,来自金融科技公司、支付企业以及经验丰富的加密玩家(如全球交易所)的压力可能影响客户粘性和费率水平。

香港金管局稳定币沙盒中的三家潜在发行商来自不同背景,显示竞争多样性。

摩根士丹利上调富途 2025-2027 年盈利预测,2027 年净利润预期上调 11.5% 至 112.33 亿港币,主要受益于加密现货交易的收入潜力(约 16 亿港币已部分计入基础情景)以及香港股权市场的持续强势。

研报预测富途 2025-2027 年利润年均复合增长率达 27%,客户资产增长 4-6%,并将股价目标从 140 美元上调至 160 美元(基于折现现金流模型,基础情景占比 60%,牛市情景占比 30%)。

当前股价 130.53 美元对应约 15 倍远期市盈率,低于预期增长率,暗示仍有上升空间。对比之下,美国零售经纪商 Robinhood 的 2026 年远期市盈率为 63 倍,显示富途估值具备吸引力。

欢迎加入深潮TechFlow官方社群

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

比特币挖矿一定要用专门的软件吗?不用行不行?

比特币挖矿一定要用专门的软件吗?不用行不行?比特币挖矿本质上是通过计算设备解决复杂数学问题来验证交易并获得奖励的过程,这一过程确实需要专门的软件支持。下面将全面分析挖矿软件的必要性、替代方案及其运作原理。挖

-

挖矿软件如何设置钱包地址?填错了币会丢吗?

挖矿软件如何设置钱包地址?填错了币会丢吗?本文介绍挖矿时钱包地址的正确设置方法,包括获取地址、配置挖矿软件参数,分析填错地址的风险及防范技巧,提供应急处理流程,帮助用户避免因地址错误导致的收益损失。

-

挖矿软件到底是什么?它是怎么让电脑“挖”出加密货币的?

挖矿软件到底是什么?它是怎么让电脑“挖”出加密货币的?挖矿软件是一种专门设计的计算机程序,它通过调配硬件资源参与加密货币网络的计算竞赛,以验证交易并获得数字货币奖励。这类软件充当了硬件设备与区块链网络间的桥梁,将计算能力

-

稳定币DAI为何能抗监管?

稳定币DAI为何能抗监管?文章介绍DAI稳定币通过去中心化结构、超额抵押设计及技术中立特性应对监管的生存之道,分析其在极端市场、间接打击和现实资产方面的风险,探讨稳定币在创新与监管间的平衡。

-

RWA代币化对稳定币发行商意味着什么?

RWA代币化对稳定币发行商意味着什么?RWA代币化成为稳定币发行商的“第二增长曲线”,带来资产多元化机遇,同时面临合规与技术双重考验。文章分析资产储备进化、监管套利、技术融合及未来竞争格局,探讨其如何重塑稳定币生态竞争格局。

-

泰国比特币诈骗案核心是什么?如何防范跨境加密犯罪?

泰国比特币诈骗案核心是什么?如何防范跨境加密犯罪?文章剖析泰国比特币诈骗案的三重作案手段(虚假投资平台、跨境洗钱网络、AI技术欺诈),并从国际执法协作、区块链追踪技术及监管升级等方面探讨防御体系,同时提供普通人自保建议。

-

Polemos推出TGE与BUFF合作亮点是什么?对Web3.0有何作用?

Polemos推出TGE与BUFF合作亮点是什么?对Web3.0有何作用?先说说Polemos这个”游戏界的支付宝”。他们搞了个特别牛的功能——让你可以轻松借出、租赁和交易游戏资产,所有奖励还能一站式搞定。想象一下,你手里有个很厉害的《魔兽世界

-

美国发行XRP等加密债券可能性是什么?有何行业影响?

美国发行XRP等加密债券可能性是什么?有何行业影响?文章探讨美国发行XRP加密债券的60%可能性,分析其法律突破(SEC诉讼终结)、技术适配(跨境支付效率)、市场影响(需求拉升与价格波动)及地缘金融博弈,剖析对全球金融格局的重塑及监管与稳定的平衡风险。

- 成交量排行

- 币种热搜榜

Ethena

Ethena UXLINK

UXLINK 泰达币

泰达币 以太坊

以太坊 比特币

比特币 Solana

Solana USD Coin

USD Coin First Digital USD

First Digital USD 瑞波币

瑞波币 狗狗币

狗狗币 币安币

币安币 Worldcoin

Worldcoin Avalanche

Avalanche 莱特币

莱特币 Sui

Sui OKB

OKB BAKE

BAKE LINA

LINA FIL

FIL CFX

CFX EOS

EOS SHIB

SHIB DOT

DOT HT

HT TRX

TRX