“联合保证金”全面开卷,5 大交易所机制对比

作者: yoyo

保证金的演进:什么是联合保证金?

早期交易所通常采用单一保证金账户,每种合约独立使用一种资产(如USDT或BTC)作为保证金,导致资金碎片化。随后引入的多币种保证金模式允许在同一账户中使用多种稳定币作为保证金,但不同合约之间资金调拨频繁。近年来,头部平台逐步推出联合保证金机制,将多种资产纳入共享的保证金池,这是保证金制度演进的最新阶段 。

联合保证金机制旨在解决用户在传统保证金模式下的核心痛点:资金割裂、流动性利用率低、爆仓风险高。在单币种保证金模式下,不同币种的保证金彼此独立,难以及时应对市场波动。当某一仓位亏损接近爆仓线时,即使用户有富余的其他币种资产也无法迅速支援,导致强制平仓风险升高。

联合保证金机制通过将多种币种资产合并为统一的抵押品池,有效化解了上述难题。该机制允许用户把支持的代币(如BTC、ETH、USDT等)都计入同一保证金池中。不同合约仓位间的盈亏可以自动互相抵消,即一笔合约的盈利可直接弥补另一合约的亏损。

这种设计显著提高了资金利用效率,让多策略、多资产的专业交易者拥有了更大的资金调度自由度。在这一背景下,各大交易所纷纷探索差异化的实现路径和参数设置,以平衡用户风险控制。

五大平台博弈,谁的联合保证金更胜一筹?

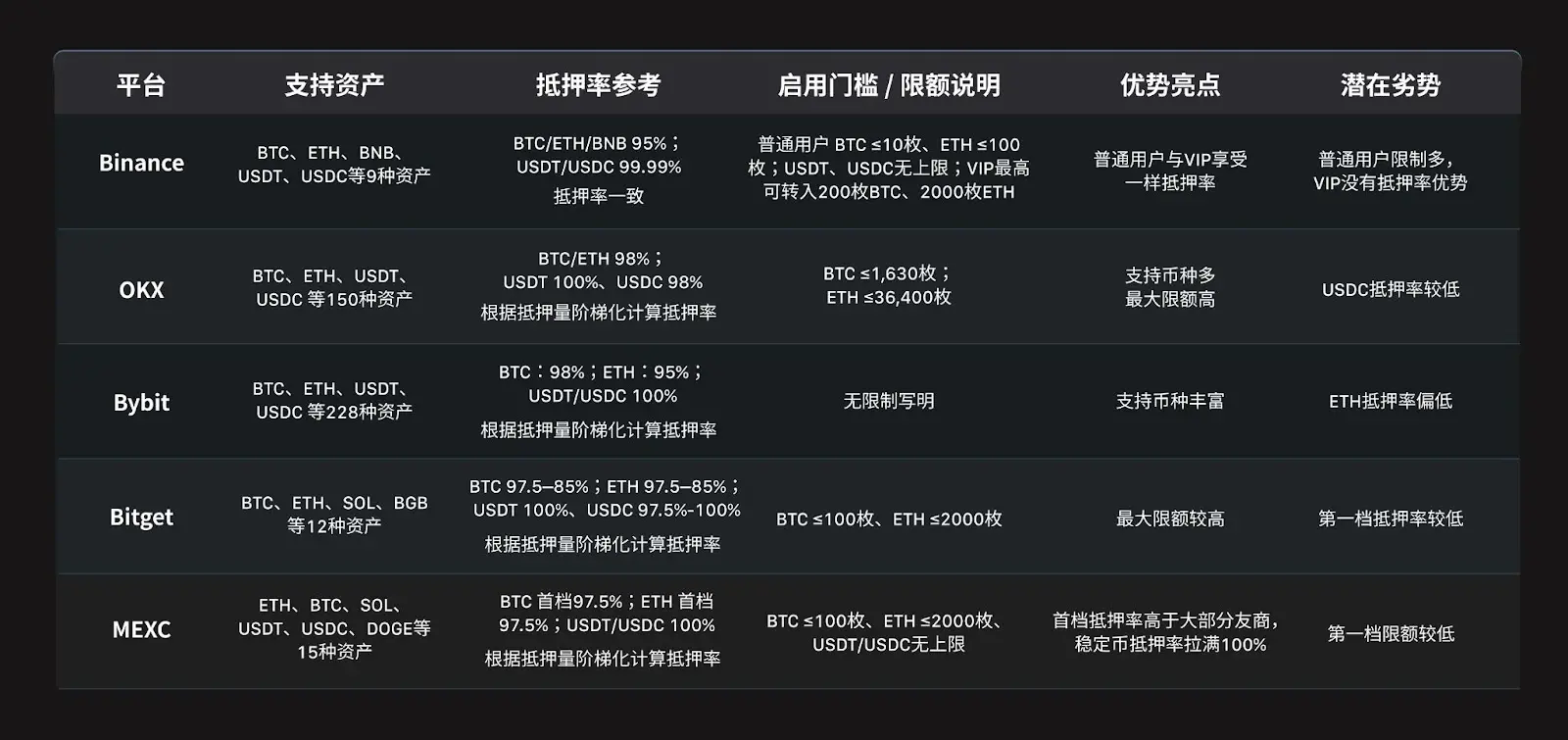

目前,Binance、OKX、Bybit、Bitget、MEXC这五家主流交易平台均已上线联合保证金机制。但在支持币种、抵押率参数、启用门槛等维度上,各有差异。以下是一张核心维度对比表:

纵观五大平台,联合保证金的设计已经形成某种“行业共识”:

-

多资产共享保证金池,核心稳定币基本以较高抵押率计入

-

主流币分档折算,BTC、ETH抵押率通常在85–98%之间;

-

额度限制分层,用阶梯化的方式规避风险暴露。

但在资产覆盖、门槛设计、折算策略上,差异依旧明显:

-

Binance 和 OKX 代表了“稳健机构派”,额度上限宽,对大资金和专业机构更友好;

-

Bybit 和 Bitget 属于“开放覆盖派”,币种支持广,但折算率和限额有所打折;

-

MEXC 则采取“聚焦主流 门槛低”的补位策略:支持BTC、ETH、USDT、USDC等核心资产,首档抵押率达到97.5%,稳定币维持100%。

这意味着,MEXC并没有与在“覆盖广度”及“额度上限”上正面竞争,而是选择了抓住中腰部交易者:

-

准入门槛低:对没有高VIP等级、也没有百万美金资产门槛的用户来说,MEXC更具吸引力;

-

首档抵押率高:延续阶梯折扣逻辑,BTC、ETH首档抵押率97.5%,满足大部分用护需求;

-

覆盖主流资产:对依赖BTC、ETH、稳定币作为主要保证金的高频交易者而言,MEXC提供了足够的资金效率。

这种定位让MEXC更贴近中腰部活跃交易者,既能用手里常见的主流币参与,又不用额外满足高门槛条件。

在大平台卷覆盖、卷机构用户的背景下,MEXC的定位很清晰:要做最灵活、最易触达的一档。

为什么选择联合保证金?

在永续合约交易中,资金效率、风险控制和操作便捷性是制胜的关键。MEXC联合保证金模式支持将BTC、ETH、SOL、USDT、DOGE等15种资产整合到一个共享保证金池,用于开立USDT或USDC本位合约。这种“一池多用”的机制为交易者带来三大核心优势:更高的资金效率、更低的爆仓风险和无缝的交易体验。

1. 撬动资金利用率

在单一保证金模式下,交易者往往面临"资产孤岛"问题,大量闲置资产在钱包中无法直接参与合约交易,必须先兑换为USDT才能使用,这不仅增加了交易成本,还错失了市场机会。而联合保证金可将闲置资产转化为可用保证金,实现资金利用率的最大化。

假设用户持有 1,000 SOL(200 USDT/个)、1,000,000 DOGE(0.2 USDT/个)和 10,000 USDT。传统模式只能使用10,000 USDT作为保证金开仓。而在联合保证金模式下,用户可将SOL 和 DOGE作为抵押品,统一分配到合约交易中。

-

SOL 保证金 = 300 * 200 * 95% 300*200 *90% 400*200* 85% = 57,000 54,000 68,000 = 179,000USDT。

-

DOGE 保证金 = 200,000 * 0.2* 95% 200,000* 0.2 * 90% 600,000* 0.2 *85% = 38,000 36,000 102,000 = 176,000USDT。

-

USDT 保证金 = 10,000 USDT。

-

总保证金 = 179,000 176,000 10,000 = 365,000 USDT。

相比传统模式,这意味着可在相同资产基础上获得36.5倍的开仓能力。

2. 降低爆仓风险

联合保证金实现跨结算多仓位盈亏互抵,以及质押资产可以与仓位的对冲,降低单一仓位爆仓风险。当某一仓位浮亏时,其他仓位的浮盈或质押资产的增值可自动补充共享池,增强账户抗风险能力。

例如,交易者持有1 BTC(当前价格100,000 USDT)作为初始保证金,折扣后当前保证金总价值为100,000 x 97.5% = 97,500 USDT;同时在BTCUSDT交易对开空0.975 BTC,10倍杠杆,仓位总价值975,000 USDT。联合保证金模式下,账户内的BTC资产和仓位共享保证金池,盈亏动态平衡。

假设BTC价格上涨9.5%至109,500 USDT

-

空仓浮亏:(100,000 - 109,500) × 0.975 x 10 = -92,625 USDT,接近初始保证金97,500 USDT的清算线。但BTC价格的上涨,也带来保证金价值上涨。

-

保证金资产增值:109,500 x 97.5% = 106,762.50 USDT,较初始975,000 USDT增加9,262.50 USDT,提供了缓冲空间。

-

在联合保证金模式下,虽然合约仓位亏损,质押资产增值与仓位浮亏部分抵消,避免了即时清算,一定程度上降低了爆仓风险。

3. 账户简化,减少频繁划转

传统模式下,多仓位管理需频繁划转和兑换,不仅耗时,还产生0.05%的手续费和额外滑点成本。联合保证金模式下,多种资产整合为共享池,即时开仓,无需兑换。这种“一池多用”的无缝体验让交易者更加快速高效地捕捉市场波动机会。

MEXC联合保证金为哪些人群量身打造?

-

希望兼顾长期持仓和合约交易的投资者

持有多种主流数字资产,但闲置资金无法充分利用,频繁兑换又破坏持仓结构。联合保证金让闲置资产直接转化为可用保证金,保持原有持仓结构的同时享受多资产组合的天然风险分散。

-

利用跨市场或跨资产价差获利的交易者

套利需快速捕捉价格偏差,但隔离保证金下资金分散,管理复杂且易爆仓。联合保证金提供共享流动性,确保多仓位间自动平衡盈亏,降低爆仓风险,适合捕捉市场价差机会,提升套利效率。

例如,ETHUSDT=4,500,BTCUSDT=100,000,隐含ETHBTC=0.045,低于现货0.045225,ETHBTC隐含价格偏差 0.5%。以20x杠杆:

-

开空200 ETHUSDT(总价值900,000 USDT,初始保证金45,000 USDT)。

-

开多9 BTCUSDT(总价值900,000 USDT,初始保证金45,000 USDT)。

-

若偏差收敛,ETH下跌1%,盈利9,000 USDT;BTC上涨0.5%,盈利4,500 USDT;在不考虑费率、手续费、滑点的情况下总盈利13,500 USDT。

-

每日开单的高频交易者

高频交易者往往追求更快执行速度和极低成本,频繁的资金划转和仓位切换拖慢交易节奏,高频次的资产兑换手续费侵蚀利润空间。联合保证金模式下,直接以持有资产开仓,不仅能将资金调度时间与成本压缩至极致,也让交易者省去繁琐的操作步骤,更专注策略优化和市场分析。

警惕联合保证金的"双刃剑"

联合保证金在提升交易效率的同时,也带来了以下风险,交易者需要谨慎管理。

-

当市场全线下跌时,多种抵押资产价格同时暴跌,保证金池价值快速缩水。质押率缓冲可能不足以抵御冲击,触发连锁爆仓。

-

联合保证金目前仅支持全仓模式,所有仓位共享同一保证金池。一旦池内资金不足,所有仓位将同时清算,损失可能涉及全部资产,相比隔离保证金仅单一仓位受影响风险更高。

-

对于新手交易者,联合保证金的动态调整机制和多资产管理较为复杂,误判市场或杠杆使用可能导致重大损失。缺乏经验的用户可能难以应对快速变化的保证金需求。

结语:功能开卷后,谁能赢得专业用户?

联合保证金作为加密交易基础设施的一部分,正在成为衍生品的“标配”。

卷到今天,联合保证金比拼的已不再只是“是否支持”,而是谁能在体验、策略适配、安全性与用户结构之间找到最优解。这个问题,没有标准答案。

但可以确定的是,随着交易者越来越专业、资金调度需求越来越强,联合保证金的设计优劣,将直接决定他们是否留下来。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

AI 代理支付时代:谷歌 AP2 协议点燃战火,十大加密项目抢滩新大陆

AP2 宣告了一个由 AI 驱动、连接传统金融与加密世界的全新商业时代正在开启。撰文:Yuliya,PANews9 月 16 日,一个看似普通的日子,却可能成为 AI 发展史上的一个关键拐点。谷歌在这

-

如何质押CHZ币?2025最新质押方法实用技巧详解

如何质押CHZ币?2025最新质押方法实用技巧详解本文详细介绍CHZ币质押的准备工作、核心步骤(含钱包配置、平台连接、参数设置)、风险规避及收益监控方法,助用户掌握质押实操并获取收益。

-

如何在Bybit交易所买币?实用操作教程与避坑指南

如何在Bybit交易所买币?实用操作教程与避坑指南本文详细介绍Bybit交易所买币的完整操作流程,涵盖注册、实名认证、绑定支付方式等准备工作,拆解从登录到完成交易的核心步骤,并提供风险规避方法与常见问题解答,助力新手安全高效掌握加密货币购买技巧。

-

如何开BTC账户?2025实用入门教程:钱包配置与KYC指南

如何开BTC账户?2025实用入门教程:钱包配置与KYC指南本文详解2025年BTC账户标准化开设流程,涵盖开户前软硬件准备、基础知识储备与合规平台选择,系统拆解账户初始化、钱包架构搭建及资金通道配置核心步骤,并提供密钥管理与风险防控实用指南,为新手提供可操作实践路径。

-

如何挖Bome币?2025最新Bome币挖矿教程实用指南

如何挖Bome币?2025最新Bome币挖矿教程实用指南本文为2025年Bome币挖矿提供最新教程,涵盖硬件配置(GPU矿机、存储设备等)、软件环境搭建、矿池接入、核心挖矿步骤及收益管理、风险规避要点,助新手从零开始掌握完整挖矿流程。

-

有哪些交易所可买cat币?catcoin上线平台汇总实用指南

有哪些交易所可买cat币?catcoin上线平台汇总实用指南文章汇总了Cat币(Catcoin)上线的五家主流加密货币交易所,介绍各平台合规性、流动性及新手友好功能(如零手续费、语音导航等),并提醒市场波动风险,建议分批建仓,是购买catcoin的实用参考。

-

Base 发币:一场蓄谋已久的加密“阳谋”

是点燃牛市的“火箭燃料”,还是又一个“上线即巅峰”的资本故事?作者:cole,白话区块链在加密世界,“发币”总能引爆市场。当Coinbase——这个行业里最合规的“正规军”——孵化的Layer 2网络

-

coinbase pro是什么意思,coinbasepro翻译成中文是什么意思?

coinbase pro是什么意思,coinbasepro翻译成中文是什么意思?Coinbase Pro是Coinbase推出的专业加密货币交易平台,现更名为Coinbase Advanced Trade,中文常译“Coinbase专业版”。其面向专业交易者,提供专业工具、低费率等特性,与普通版差异在于用户定位和功能复杂度。

- 成交量排行

- 币种热搜榜

UXLINK

UXLINK 泰达币

泰达币 以太坊

以太坊 比特币

比特币 Solana

Solana USD Coin

USD Coin 狗狗币

狗狗币 瑞波币

瑞波币 First Digital USD

First Digital USD 币安币

币安币 莱特币

莱特币 ChainLink

ChainLink 艾达币

艾达币 Sui

Sui Worldcoin

Worldcoin BAKE

BAKE YGG

YGG OKB

OKB FIL

FIL LINA

LINA CFX

CFX EOS

EOS HT

HT AVAX

AVAX SHIB

SHIB