一周暴涨500%,读懂Sonic的「DeFi发动机」Shadow Exchange

目前在 Sonic 生态中,最热的板块之一就是 Shadow Exchange,其原生代币$SHADOW 的市值在一周内从 5 M 美元左右上涨至目前 31.84 M 美元,上涨幅度超过 500% 。目前 Shadow Exchange 上共有 457 个流动性池子, 7 日交易量为 5.57 亿美元,单日最高交易量为 1.71 亿美元。

在其他链专注于 Meme 市场持续被各种突发事件吸引注意力的这段时间,Sonic Labs 专注于 DeFi 的发展,Sonic 公布多项新措施来激励生态中的 DeFi 项目,这也让 Sonic 链上的 TVL 在近一个月涨了 500% 。仅仅两个月 Sonic 就从 0 做到了超过 5 亿美元的 TVL,链上共有 1.1 亿美元的外部资金净流入 Sonic,其中 Solana 占多、紧随其后的是 Base 和 ETH。而 Sonic 上的 DEX 交易量也超过了 10 亿美元的大关。

Shadow Exchange 是一个 Sonic 原生的集中流动性层和交易所。在 Sonic 链这一高速、低成本的 EVM 兼容 Layer 1 生态中,Shadow Exchange 作为其核心交易协议之一,将传统的 ve( 3, 3) 模型改进为 x( 3, 3) 激励模型,吸引了大批投资者的目光。

Sonic 相关阅读:《TVL 一个月增长五倍,AC 哥要把 Sonic 做成 DeFi 收益新大本营?》

熟悉的 ( 3, 3),但多了个 x

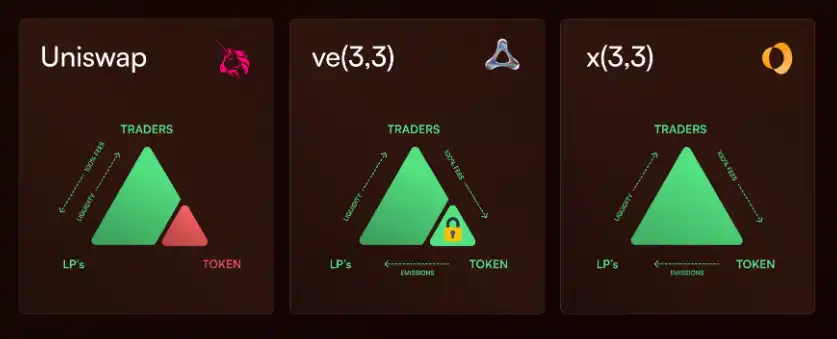

去中心化金融的历史一直以反复尝试解决「DEX 三难困境」为标志,即如何协调交易者、流动性提供者和代币持有者之间的激励机制。虽然 Andre Cronje 的 ve( 3, 3) 模型从理论上通过平衡所有参与者之间的激励措施解决了这个问题,但长期锁定期创造了一个高摩擦系统,迫使用户锁定代币才能公平地参与激励模型。

Uniswap 专注于一个简单的两方系统:交易者和流动性提供者(LP)。ve( 3, 3) 通过适当调整激励措施与代币持有者的权益来改进这一点,但获得这些激励措施是不公平的,并且严重偏向协议。

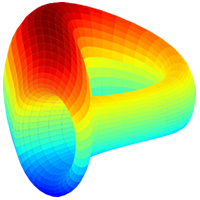

而 x( 3, 3) 模型解决了这些问题,可以随时退出,可以通过激励来解除锁定的限制。用户可通过质押平台代币参与治理,并对流动性池的排放权重进行投票,投票者可获得手续费分成和额外「贿赂奖励」,激励长期持币者深度参与生态建设。下图清晰地展示了整个 Defi 模型流程:

$SHADOW 代币是最原始的代币,可以与其他货币自由兑换,$SHADOW 可以与 xSHADOW 代币 1: 1 兑换,xSHADOW 代币是整个模型中的核心,xSHADOW 质押者可以投票将奖励直接分配给 LP 对,同时通过质押也可以获得 100% 的协议费用、投票奖励和退出惩罚。

在用户退出方面,Shadow 实现了一种独特的玩家对玩家 (PvP) 重新定基机制,其中退出惩罚会流向 xSHADOW 质押者,当用户提前退出其 xSHADOW 头寸时, 100% 的没收代币将按其头寸比例流向现有的 xSHADOW 质押者。在代币选择方面,可以认领流动性较好的 SHADOW,享受默认 APY,或非流动的 xSHADOW,享受 2 倍 APY。

用户可以随时将 xSHADOW 转换为 SHADOW:立即转换(罚款 50% )或在用户选择的归属期内转换(按照比率,例如 3 个月 = 1: 0.73 的比例)。归属期越长,转换率越有利,完整的 6 个月归属期后可实现 1: 1 的转换,无任何罚款。

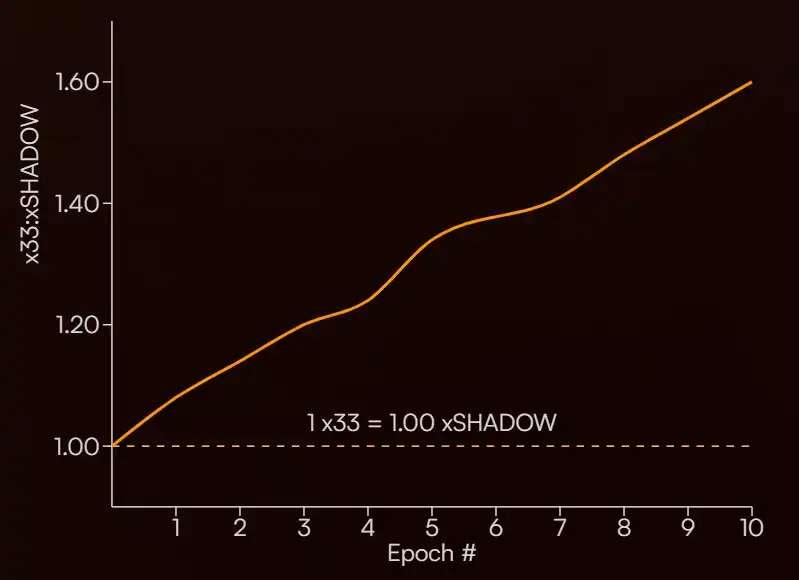

流动性质押

Shadow 的设计目的是消除 ve( 3, 3) 模型中的摩擦,而管理投票位置是其中最大的摩擦来源之一。xSHADOW 进行流动性质押后,可以铸造出$x 33 ,通过自动化投票和奖励领取简化了这一过程,同时不会干扰 xSHADOW 的核心机制。$x 33:xSHADOW 的比例从 1.00: 1.00 开始,随着来自费用、投票激励和重置的奖励积累,这个比例会逐渐倾向于 $x 33 。在每个周期结束后,来自费用和投票激励的奖励会自动出售,以提高 $x 33:xSHADOW 的比例。虽然 $x 33 提供即时流动性,但仍绕不开 xSHADOW 的退出惩罚。作为 xSHADOW 的流动质押版本,$x 33 的市场价格自然会反映即时退出费用结构,不能以低于 xSHADOW 的赎回价值交易。

Shadow 采用了一种独特的玩家对玩家(PvP)方式,改进了传统的 ve( 3, 3) 反稀释模型,旨在既保护 xSHADOW 持有者免受稀释影响,又激励他们保持持仓并参与 SHADOW 的持续成功。在 xSHADOW 中停留更久的质押者会赚取更多的费用、投票激励、用户和排放退出奖励,用户可以随时退出其持仓,确保奖励流向那些最看重并持续参与它的人。这一机制不仅鼓励避免过早退出,还确保剩余参与者因忠诚和积极参与而获得奖励。

随着 Sonic 链 TVL 的快速增长(2025 年初至今增长 13 倍至 3.57 亿美元),以及 Andre Cronje 等核心开发者的背书,Shadow Exchange 有望依托生态势能,成为下一代 DeFi 交易协议的标杆。Shadow Exchange 不仅是 Sonic 链的技术试验场,更是 DeFi 治理和流动性创新的前沿阵地,为交易者、流动性提供者和项目方提供了全新范式。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

Oasis 协议基金会启动 ROFL 主网:面向 AI 应用的 TEE 可验证链下计算框架

Oasis 协议基金会启动 ROFL 主网:面向 AI 应用的 TEE 可验证链下计算框架2024 年 7 月 2 日 — 专注于人工智能和隐私保护的 Oasis Layer 1 区块链的治理机构 Oasis 协议基金会,正式宣布推出 Runtime Offchain Logic(ROFL

-

稳定币不是Web3专属,传统企业全面入场

稳定币不是Web3专属,传统企业全面入场1.背景:稳定币需求持续增长过去,稳定币仅被视为加密世界的重要工具,主要用于链上交易和资产避险等。如今,稳定币的角色正在发生深刻转变。稳定币总市值自 2018 年年末的 6.5 亿美金,至 2025

-

亏损必赔 0费率:BitMart重构交易保障范式

亏损必赔 0费率:BitMart重构交易保障范式2025 上半年的加密市场,是一场高波动性与用户流失压力并存的生存竞赛。据 CoinGecko 数据,大部分中心化交易所现货交易量萎缩,创下 2024 年以来最大季度跌幅。在比特币主导地位攀升的“吸血

-

不赔偿国内受害者,FTX 的破产律师自己赚了多少钱?

谁在做决定、依据何种标准行事、最终受益者又是谁?作者:Sleepy,BlockBeats2025 年 7 月 4 日,FTX 债权人代表 Sunil 在社交平台发布了一份 FTX 破产清算的文件截图,

-

Lorenzo 推出测试网产品 USD1 OTF,率先落地基于 USD1 的链上真实收益基金

深潮 TechFlow 消息,7 月 4 日,链上资产管理平台 Lorenzo 正式推出其首个 OTF(On-chain Traded Fund)测试网产品 —— USD1 OTF,也是其首个以 U

-

Matrixport:比特币或将突破关键阻力位,迈向新交易区间

深潮 TechFlow 消息,7 月 4 日,据Matrix on Target最新周度报告显示,比特币价格虽持续横盘于窄幅震荡区间,但多项技术指标和市场数据暗示其可能即将突破关键趋势线阻力,迈向新的

-

AI赛道下一个大叙事?盘点值得关注的vibe coding项目

AI赛道下一个大叙事?盘点值得关注的vibe coding项目今年初开始,「vibe coding 氛围编码」逐渐成为 AI 圈热门的讨论方向之一。而在币圈,随着比特币保持强势,大家对于山寨季的渴望也愈来愈强。币圈的 AI 赛道经过 AI meme 和 AI A

-

Hotcoin Research | 链上炒股时代来临:股票代币化热潮解析与展望

本文将围绕股票代币化的基本原理、优势、代表平台以及其对加密市场和传统金融格局的影响展开详细解析,并探讨股票代币化未来可能的发展路径。作者:Hotcoin Research一、引言随着加密资产ETF和R

- 成交量排行

- 币种热搜榜

泰达币

泰达币 比特币

比特币 以太坊

以太坊 First Digital USD

First Digital USD USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 UXLINK

UXLINK 狗狗币

狗狗币 莱特币

莱特币 Sui

Sui 币安币

币安币 Uniswap

Uniswap 波场

波场 BSV

BSV FIL

FIL EOS

EOS HT

HT AR

AR CFX

CFX XCH

XCH ATOM

ATOM CRV

CRV