借壳上市热潮:比特币财库企业为何偏爱 SPAC?

撰文:Prathik Desai

编译:Luffy,Foresight News

2020 年,Strategy 公司(当时名为 MicroStrategy)开始用债务和股票置换比特币。这家原本销售企业软件的公司,在联合创始人兼董事长 Michael Saylor 的带领下实现了转型,将公司资金注入比特币,成为上市企业中最大的比特币持有者。

五年后,Strategy 公司仍在销售软件,只是运营对公司整体的毛利润贡献一直在稳步下降。2024 年,运营毛利润较 2023 年下降至约 15%;2025 年第一季度,该数字较上年同期下降了 10% 。截至 2025 年,Strategy 的模式已被复制、改编和简化,为逾百家上市实体持有比特币铺平了道路。

这套模式很简单:以企业为抵押发行低成本债务,买入比特币,待其升值后再发行更多债务买入更多比特币 —— 形成自我强化的循环,将企业国库变成杠杆加密货币基金。到期债务通过发行新股偿还,稀释现有股东权益。但比特币持仓升值推高股价,抵消了股权稀释的影响。

大多数追随 Strategy 脚步的公司都有现成的业务,它们希望通过比特币这一升值资产为资产负债表带来收益。

Strategy 过去完全是一家企业分析与商业智能平台;而第 15 大上市比特币持有者 Semler Scientific,曾是纯粹的健康科技公司;最近加入比特币储备俱乐部、引发关注的 GameStop,此前是一家知名的游戏与电子产品零售商,直到近期才涉足比特币财库构建。

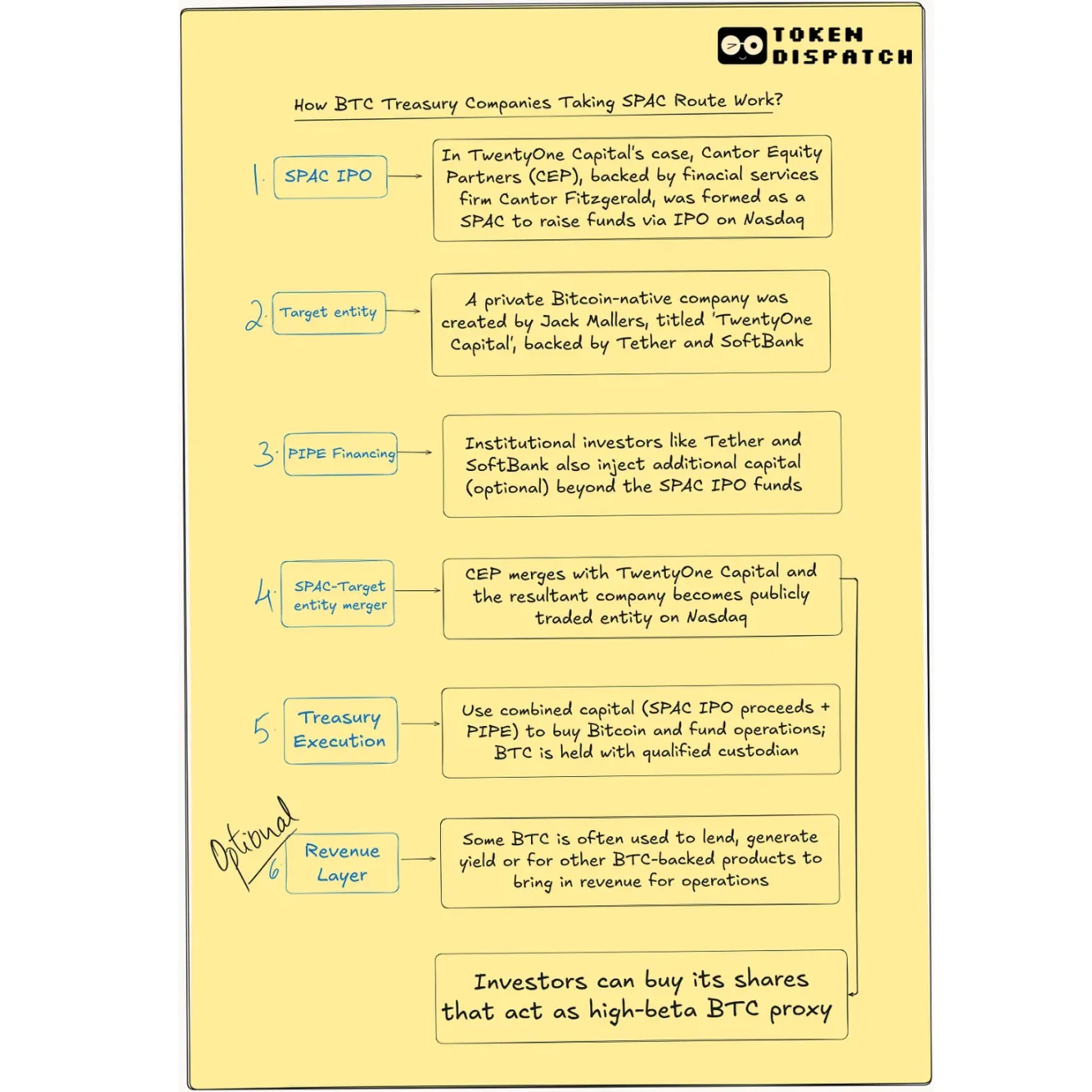

如今,新一波公司渴望享受比特币的红利,却又不想承担建立实体业务的重担。他们没有客户,没有盈利模式,也没有运营路线图。他们只需要一张装满比特币的资产负债表,以及一条通过金融捷径快速进入公开市场的通道。于是,特殊目的收购公司(SPAC,即借壳上市)应运而生。

这些比特币资产 SPAC,如 ReserveOne、ProCap(由 Anthony Pompliano 支持)、Twenty One Capital(由 Tether、Cantor Fitzgerald 和软银支持),正推出简单的包装方案。它们的主张很明确:筹集数亿美元,批量购买比特币,给公开市场投资者一个追踪这一切的股票代码。就是这样,这就是全部业务。

这些新入局者的做法与 Strategy 截然相反:先积累比特币,再考虑业务部分。这种模式更像对冲基金,而非企业。

然而,很多公司仍排着队选择 SPAC 路径。这是为什么呢?

SPAC 是一种预先融资的空壳公司,从投资者(通常是一群私人投资者)那里筹集资金,在证券交易所上市,然后与一家私人公司合并。它常被描述为 IPO 的捷径。而在加密货币领域,这是让重仓比特币的实体快速上市的方式,以免市场情绪或监管转向对其不利,速度是关键。

尽管这种 「速度优势」 往往是虚幻的。SPAC 承诺 4-6 个月完成上市,而 IPO 需要 12-18 个月,但实际上,加密货币公司的监管审查耗时更长。例如,Circle 尝试通过 SPAC 上市失败,后来通过传统 IPO 才成功。

但 SPAC 仍有其优势。

它们允许这些公司描绘大胆愿景,比如 「年底前比特币持仓达 10 亿美元」,而无需立即接受传统 IPO 流程的严格审查。它们可以引入来自 Jane Street 或 Galaxy 等重量级公司的上市后私募投资(PIPE),预先协商估值,将其包装成符合 SEC 规定的壳公司,同时避免被贴上 「投资基金」 的标签。

SPAC 途径只是让公司更容易向其利益相关者和投资者推销他们的战略,因为除了比特币之外没有其他东西可以推销。

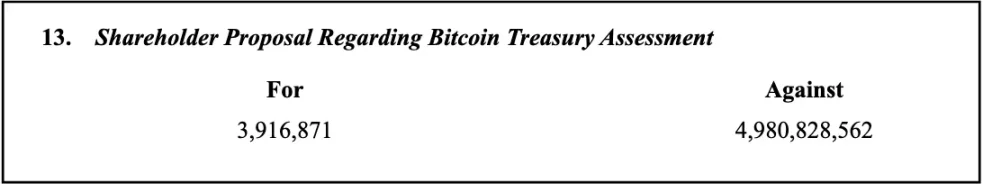

还记得 Meta 和微软考虑将比特币纳入财库时的情景吗?它们遭到了压倒性反对。

对公众投资者而言,SPAC 看似能提供纯粹的比特币敞口,且无需直接接触加密货币,就像购买黄金 ETF 一样。

但 SPAC 也面临散户投资者的接受度问题,他们更倾向于通过更受欢迎的渠道获得比特币敞口,比如交易所交易基金(ETF)。2025 年《机构投资者数字资产调查》显示,60% 的投资者更愿意通过注册投资工具(如 ETF)接触加密货币。

尽管如此,需求依然存在。因为这种模式蕴含杠杆潜力。

Strategy 买入比特币后并未止步,而是不断发行可转换票据(很可能通过发行新股赎回)。这种方式帮助这家昔日的商业智能平台变成了比特币 「涡轮增压器」:在比特币上涨过程中,其股价涨幅超过比特币本身。这种蓝图仍在投资者心中:一家基于 SPAC 的比特币公司可以复制这种加速模式 —— 买入比特币,发行更多股票或债务以买入更多比特币,循环往复。

当一家新的比特币公司宣布获得 10 亿美元机构 PIPE 投资时,这本身就传递出可信度,向市场表明大资金在关注。想想 Twenty One Capital 因有 Cantor Fitzgerald、Tether 和软银等重量级公司支持,获得了多少可信度。

SPAC 能让创始人在公司生命周期的早期阶段实现这一目标,而无需先构建一个能够产生收入的产品。这种早期机构认可有助于获得关注、资本和发展势头,同时减少已上市企业可能面临的来自投资者的阻饶。

对许多创始人而言,SPAC 路径的吸引力在于灵活性。与 IPO 不同,IPO 的信息披露时间和定价都非常严格,SPAC 在叙事、预测和估值谈判方面拥有更大的控制权。创始人可以讲述前瞻性故事,制定资本计划,保留股权,同时避免传统 「风投→IPO」 路径中无休止的融资循环。

这种包装本身就很有吸引力。公开发行股票是一种众所周知的语言:股票代码可以被对冲基金交易,可以添加到散户平台,可以被 ETF 追踪。它是连接加密原生理念和传统市场基础设施的桥梁。对许多投资者而言,这种包装比底层机制更重要:如果它看起来像股票、交易起来像股票,就能融入现有投资组合。

如果 SPAC 无需任何现有业务即可成立并上市,那么它们将如何运作?收入从何而来?

SPAC 还允许在结构上发挥创造力。一家公司可以筹集 5 亿美元,将 3 亿美元投入比特币,其余资金用于探索收益策略、推出金融产品或收购其他能带来收入的加密企业。这种混合模式在 ETF 或其他模式下难以实现,因为那些模式规则更严格,授权更僵化。

Twenty One Capital 正探索结构化资金管理。其比特币储备超过 30,000 枚,同时将其中一部分用于低风险的链上收益策略。该公司与 Cantor Fitzgerald 支持的一家 SPAC 合并,并通过 PIPE 和可转换债券融资筹集了超过 5.85 亿美元,用于购买更多比特币。其路线图包括构建比特币原生借贷模式、资本市场工具,甚至制作比特币相关媒体内容和宣传活动。

由《比特币杂志》的 David Bailey 创立的 Nakamoto Holdings,采取了不同路径实现类似目标。它与一家上市医疗公司 KindlyMD 合并,构建比特币财库策略。这笔交易获得了 5.1 亿美元 PIPE 和 2 亿美元可转换票据融资,成为规模最大的加密相关融资之一。它希望将比特币敞口证券化为股票、债券和混合工具,使其能在各大证券交易所交易。

而 Pompliano 的 ProCap Financial 计划在比特币财库基础上提供金融服务,包括加密借贷、质押基础设施,以及构建让机构获取比特币收益的产品。

ReserveOne 则采取更多元化的路线。尽管比特币仍是其投资组合的核心,但它计划持有以太坊、Solana 等一篮子资产,利用这些资产参与机构级质押、衍生品和场外借贷。

在 Galaxy 和 Kraken 等公司的支持下,ReserveOne 将自己定位为加密原生的贝莱德,将被动敞口与主动收益生成相结合。理论上,其收入来自借贷手续费、质押奖励,以及管理加密货币资产短期和长期押注之间的利差。

即使实体已找到可持续的收入方式,「上市公司」 的标签仍会带来文书工作和挑战。

并购后的运营更凸显可持续收入模式的必要性。资金管理、托管、合规和审计都变得至关重要,尤其是当唯一产品是波动性较大的资产时。与 ETF 发行商不同,许多 SPAC 支持的公司都是从零开始构建,托管可能外包,管控可能薄弱,风险在悄无声息中快速累积。

此外,还有治理问题。许多 SPAC 发起人保留特殊权利,如增强投票权、董事会席位和流动性窗口,但他们往往缺乏加密货币专业知识。当比特币价格暴跌或监管收紧时,需要有专家来掌舵。市场上涨时,没人会注意;但下跌时,问题就会暴露。

那么,散户投资者该如何应对?

一些人会被上涨空间吸引,他们想着对某只比特币 SPAC 的小额押注可能重现 Strategy 的繁荣。但他们也会面临多重风险,如股权稀释、波动性、赎回,以及业绩未经考验的管理团队。另一些人可能更喜欢现货比特币 ETF 的简洁,甚至直接持有比特币。

因为当你购买通过 SPAC 上市的比特币股票时,你并非直接持有比特币,而是购买了别人为你购买比特币的计划,并希望他们能成功。这种希望是有代价的,而在牛市中,这代价似乎值得付出。

然而,你还是需要了解自己实际购买的是什么,以及购买多少。

欢迎加入深潮TechFlow官方社群

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

今日加密货币市值前100代币涨跌:FLOKI 涨 22.50%,PUMP 跌 13.44%

深潮 TechFlow 消息,7 月 18 日,据 Coinmarketcap 数据,今日加密货币市值前 100 代币表现如下,涨幅前五:FLOKI (FLOKI) 涨 22.50%,现价 0.000

-

超级赌博吞噬世界,你也正在成为庄家收益的来源

毕竟如果下个月还能重来,拿这个月的钱去投机又有什么损失?撰文:jez编译:AididiaoJP,Foresight News什么是「长期堕落性」?「长期堕落性」是一种以超级赌博为核心的心智模型。用作者

-

美国众议院终于通过程序性投票推进 3 项加密立法,Genius 法案有望本周内签署

美国众议院对3项加密相关立法的最新投票历经9个多小时,创下了众议院程序性投票时长记录。撰文:Weilin,PANews7 月 17 日(当地时间周三),美国众议院通过了关于三项重大加密货币法案的程序性

-

币安 Alpha 将上线的 Aspecta(ASP)是什么?

Aspecta 试图为「非流动性资产」构建链上标准与信任机制。撰文:Alex Liu,Foresight News本文首次发布于 7 月 11 日币安 Alpha 将于 7 月 24 日上线 Aspe

-

对话 StakeStone 创始人 Charles:为什么被 WLFI 选中,怎么吃 USD1 的首只螃蟹?

在 StakeStone USD1 流动性分发产品上线之际,对话 Charles 理解 2025 最大 Alpha 稳定币市场的新变量与红利窗口。撰文:Web3 农民 Frank稳定币生意的核心竞争力

-

Yala 公布代币经济学模型:总供应量10亿枚,3.4%分配给空投

深潮 TechFlow 消息,7 月 17 日,据官方公告,Yala 公布代币经济学模型,代币 YALA 总供应量 10 亿枚;投资者(15.98%),1 年锁仓,然后是 18 个月季度归属;生态系统

-

DeFi 教父 203 万美元控盘美股公司,管理层掀起反击战

Leshner 会不会让 LQR House 变成 DeFi 领域的 MicroStrategy?坐落在佛罗里达州迈阿密海滩的上市酒类零售商LQR House最近并不太平。2025年7月14日,美国证

-

SIGN App 宣布启动私测,$SIGN stakers或将优先受益

深潮 TechFlow 消息,Sign Protocol 宣布推出 Orange Dynasty App 并正式开启私测,该应用旨在通过一套完整的社区激励与资产分发机制,强化 Signees(Sign

- 成交量排行

- 币种热搜榜

泰达币

泰达币 比特币

比特币 以太坊

以太坊 First Digital USD

First Digital USD USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 UXLINK

UXLINK 狗狗币

狗狗币 莱特币

莱特币 Sui

Sui 币安币

币安币 Uniswap

Uniswap 波场

波场 BSV

BSV FIL

FIL EOS

EOS HT

HT AR

AR CFX

CFX XCH

XCH ATOM

ATOM CRV

CRV