Blast:Blur创始人的颠覆级新作,生息型L2能否搅乱赛道格局?

11 月 21 日,Blur创始人Pacman(铁山)宣布将启动新项目 Blast。

Blast 是一条采用了 Optimistic Rollup 机制的 Layer 2 网络。伴随着 Blast 的上线,Pacman 亦宣布该项目已获得了 2000 万美元融资,Paradigm、Standard Crypto、eGirl Capital以及MechanismCapital 联创Andrew Kang、Lido战略顾问Hasu、TheBlockCEOLarry Cermak等若干天使投资人参投。

在提及为何想要创建 Blast 时,Pacman 的解释是自己在运营 Blur 的过程中发现了两个问题。

- 一是随着业务量的扩大,Blur 用户在以太坊主网上的 NFT 交易消耗了巨额的 gas 费用,因此有必要将应用扩展至成本更低的 Layer2 网络。

- 二是 Blur bid 池内的上亿美元的资金一直在被动沉睡,未能赚取任何收益,且该状况几乎存在于每条链的每一个应用之上,这意味着这些资金正在遭受通胀而带来的被动折旧。

因此,Pacman 决定构建一条可让账户内资金被动生息的新型 Layer2 网络 —— Blast。

在解释Blast 的运作机制之前,Pacman 将 ETH 的原生质押收益率与美元的无风险利率(Risk Free Rate,RFR)进行了比较。如果说在现实世界中,你的收益率未能跑赢 RFR,即代表着你的资产将因为通胀而被动减值;同理对应至链上世界,ETH 有着 3%-4% 的稳定质押收益率,但大部分 Layer2 账户内资金却只是在静态放置(收益率 0%),这意味着这些资产正在因为 ETH 的通胀而被动减值。

Blast 所希望解决的正是这一问题,为 Layer2 账户内的资金提供被动生息的可能性。

具体而言,当用户将资金存入Blast 后,Blast 随即将把锁定于 Layer1 网络上的对应 ETH 用于网络原生质押,并将所获得的 ETH 质押收益自动返还给 Blast 之上的用户。简而言之,如果用户在 Blast 上的账户内持有 1 个 ETH,随着时间的推移,它可能会自动增长至 1.04、1.08、1.12 个 ETH。

除了可参与原生质押的ETH 之外,Blast 还支持稳定币的被动生息。具体的运作机制为,当用户将稳定币(如 USDC、USDT 和 DAI)桥接至 Blast 后,Blast 随即将把锁定于 Layer1 网络上的对应稳定币存入MakerDAO等美债类 DeFi 协议,并以 USDB(Blast 原生稳定币)的形式将收益自动返还给 Blast 之上的用户。

Pacman 进一步解释称,Blast 的愿景并不仅仅是为Blur 服务,而是希望支持所有类型的 Dapp,比如 DEX、借贷、衍生品交易、NFTFi,甚至 SocialFi。

与一般类型的 Layer2 相比,Blast 作为 Optimistic Rollup延续了 EVM 用户的操作惯性,但却为用户提供了一个全新的收益窗口。

Pacman 就此总结表示,Layer2 并不仅仅是一个执行环境,也是一个流动性环境,具备原生收益率的Blast 的将为链上金融释放新的可能性。

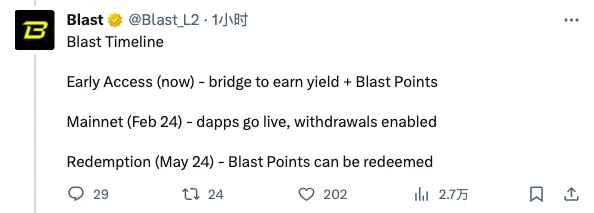

根据 Blast 的官方介绍,该网络现已开放了先行体验(Blast Early Access),但只有受邀用户才可进行访问。

用户通过先行访问进入了 Blast 网络之后,不但可以立即享受 ETH 4% 或稳定币 5% 的被动生息,也可同时累积Blast Points 奖励。

至于后续的时间规划,Blast 计划于明年 2 月 24 日上线主网并开发提款,5 月 24 日开放Blast Points 的“赎回”(原文用的 redeem,未详细解释)。

当前,有不少已获得了先行体验资格的用户正在社交媒体上分享邀请码,感兴趣的用户不妨蹲一蹲信息流,看看能不能抢到先行参与资格。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

DeFi 没有崩塌,但为何已经失去魅力

DeFi 没有崩塌,但为何已经失去魅力原文标题:DeFi Has Lost Its Charm 原文作者: @0xPrince 原文编译:Peggy,BlockBeats编者按:DeFi 并没有停滞,也没有崩塌,但它正在失去一种曾经最重要

-

从左手换右手的关联交易到渗透华尔街与白宫,Tether 在玩什么权力游戏?

从左手换右手的关联交易到渗透华尔街与白宫,Tether 在玩什么权力游戏?作者: Chloe, ChainCatcher近期,Tether 的控股子公司 Northern Data 宣布将其比特币矿业部门 Peak Mining 以 2 亿美元的价格出售。这笔交易不仅反映了

-

风投复盘 2025:算力为王,叙事已死

风投复盘 2025:算力为王,叙事已死原文标题:Analysis: Learning from 2025 to win big in the 2026 machine economy 原文来源:Fintech Blueprint 原文编译

-

从 Aave 到 Ether.fi:谁在链上信用体系中捕获了最多价值?

从 Aave 到 Ether.fi:谁在链上信用体系中捕获了最多价值?原文标题:Why the defi lending moat is bigger than you think 原文作者:Silvio,加密研究员 原文编译:叮当,Odaily 星球日报随着 DeFi

-

桥水 2025 战略大挪移:黄金“长期信仰者”清仓,“宏观拐点”下的风险偏好再重估?

桥水 2025 战略大挪移:黄金“长期信仰者”清仓,“宏观拐点”下的风险偏好再重估?撰文:DaiDai,MSX 麦点一、宏观新范式:不确定性时代的投资逻辑 1. 引言:驾驭不可预测的未来 全球宏观经济正经历一场深刻的结构性转变。桥水基金联席首席投资官鲍勃·普林斯(Bob Prince

-

当“人人都能发链”,真正稀缺的是把多链变成一张网

当“人人都能发链”,真正稀缺的是把多链变成一张网这两年你很难忽视一个变化:链不再是“少数团队的重资产工程”,而越来越像一种产品形态。对很多应用来说,公链像是商场里的铺位——人多但租金贵、规则不由你定;而专属 Rollup 更像自建的线上商城,装修、

-

四年周期落幕,加密市场开启十年持久战

盲目笃信四年周期会机械重演的想法并不明智。撰文:Matt Hougan,Bitwsie 首席投资官编译:Luffy,Foresight News过去几周在与机构投资者的会面中,我被问及最多的问题是:比

-

Space 回顾|2026 前哨:叙事退潮,价值流向具备真实收益的韧性生态

以波场TRON为代表的生态,正通过真实收益与内生韧性构建穿越2026的关键能力。随着2025年步入尾声,加密市场再次被一种熟悉的焦灼感所笼罩:宏观流动性预期摇摆不定,链上叙事的热度曲线逐渐平缓,市场情

- 成交量排行

- 币种热搜榜

泰达币

泰达币 比特币

比特币 以太坊

以太坊 OFFICIAL TRUMP

OFFICIAL TRUMP USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 大零币

大零币 狗狗币

狗狗币 莱特币

莱特币 Sui

Sui 波场

波场 Avalanche

Avalanche FIL

FIL OKB

OKB LUNC

LUNC SHIB

SHIB ZEN

ZEN ETC

ETC CAKE

CAKE DOT

DOT YGG

YGG