胜利属于长期主义者

交易即修心

曾经有位掌管十亿美金基金的天才跟我说,交易最主要的是心态。如今不满30岁的他,已经在三次牛市中实现了数次百倍的财富累积,什么大势宏观,K线技巧,价值投资早已烂熟于心,但他仍然觉得心态是他自己交易历程中最重要的提升,所以我也想开头从此谈起。

长期主义

不知道从何时开始,身边实打实交易赚到钱的朋友,都开始休养生息,吃喝玩乐,不问行情。是他们已经财富自由,失去动力了吗?我想不是,而是他们知道什么时候该远离行情波动,做“时间的朋友“,他们懂得以长期主义的视角来看待每天不停地波动的行情。有时候懂得休息比关注市场要难得多,试想一下你满仓的时候市场突然暴跌,或者空仓的时候突然跳涨(这个6月的行情就是如此),心态不好的人很容易追涨杀跌。然而从长期投资者的角度,这些上下波动不过是走向牛市前底部的震荡罢了,很可能他们都已经在最低点区间建仓,而远离市场正是不惧波动的一个好方式。

身边也不乏每天12个小时呆在屏幕和手机前,不放过任何一个twiiter消息,每天追逐短线利润的朋友,不得不承认有时候很羡慕他们一天就能翻倍甚至几倍的交易,然而我相信大部分短线日内的交易选手涨涨跌跌,整体盈利也很难跑赢市场。

这也是我为什么强调不要过于相信各种微信交易群和Alpha Group,大部分信息都是情绪化的噪音,反而会干扰独立思考和判断。

牛市未到,场内PvP

整体市场在阴跌两个月后,用一周时间收复了跌幅,比特币重回3万大关。市场的解读有的是从宏观角度看,美国暂停加息开始反弹,也有一部分从消息面看,此前由于SEC起诉几大交易所的利空消化,开始报复性反弹。

其实都有道理,但也都能说出破绽,宏观角度即可以说是暂停加息是利好,但也可以说是终端利率提高,经济有衰退风险等利空存在。

消息面的利好可以说是几大巨头推出新的合规交易所,但是反过来现在已经有的那些合规交易所比如Bakkt也没什么交易量,再增加一个新的就能吸引更多资金吗?

所以回到开头,从长期投资者的角度看,这些宏观分析和消息面从来都是已知结果推原因,并不能作为判断依据。或者说,这些因素能够影响投资者情绪而影响市场波动,但长期投资者并不关心情绪变化所带来的影响。

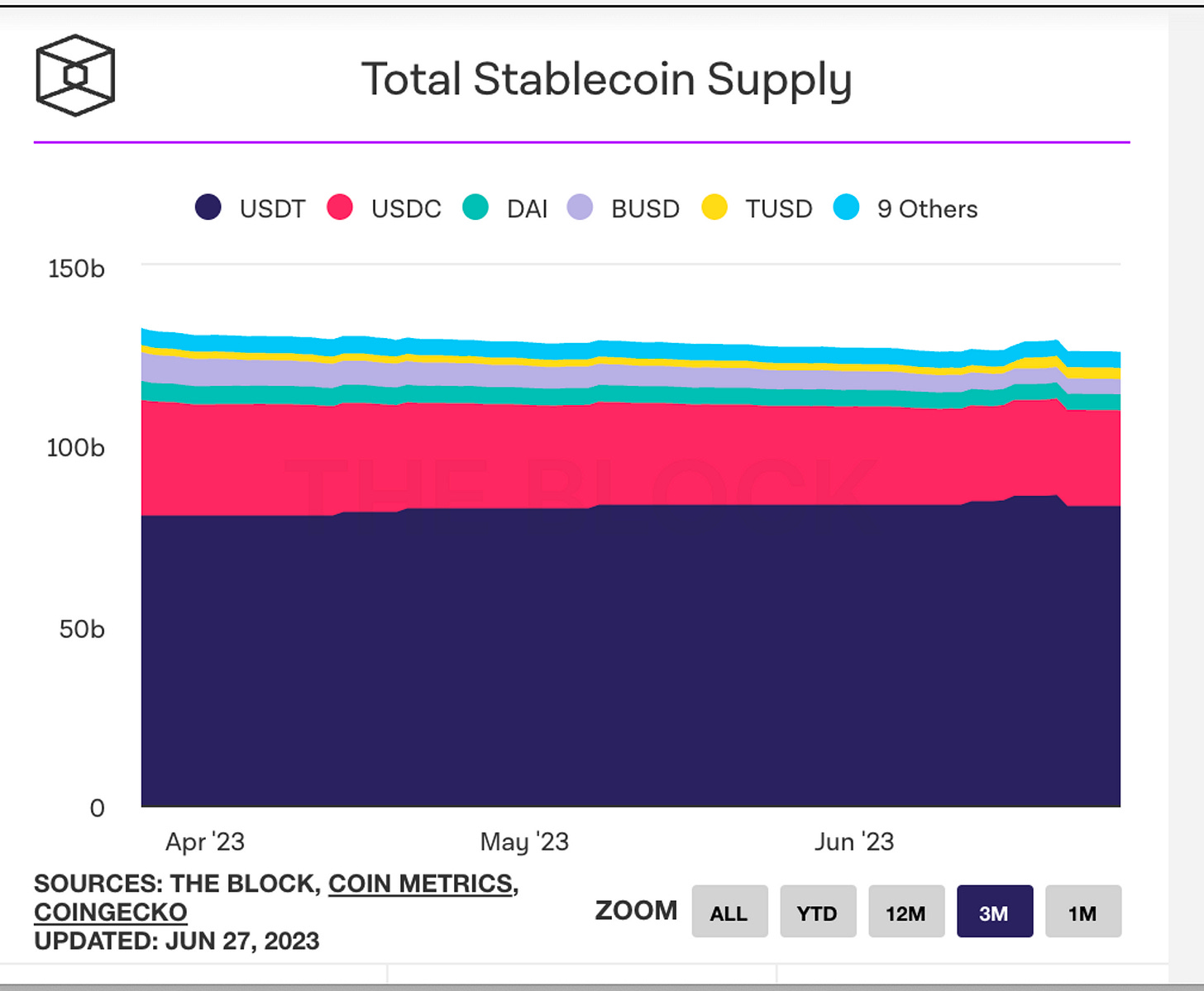

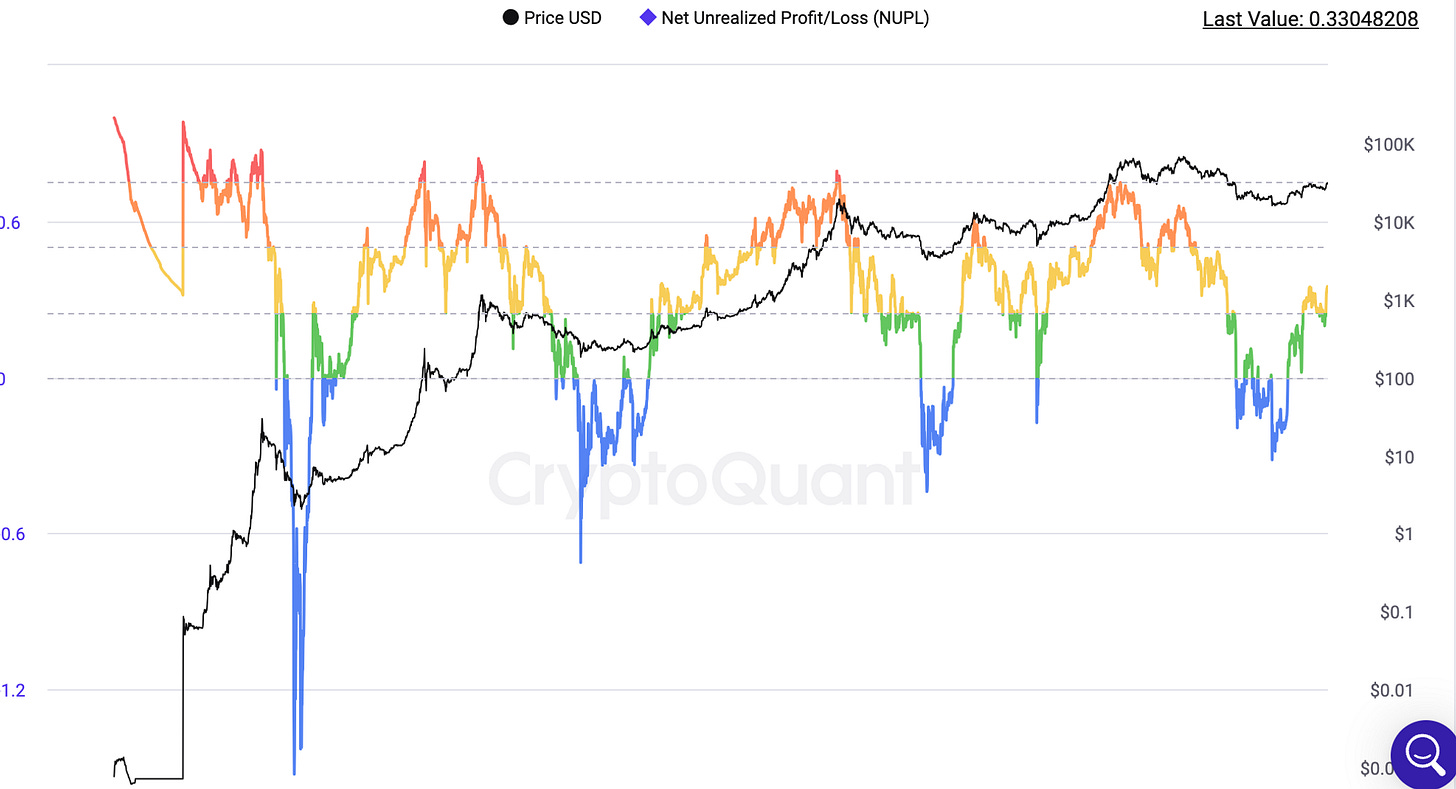

放大来看(zoom out),我们仍然处在漫长的熊市当中,稳定币的数量并未显著增加;但是已经很可能走过了这一轮熊市最低的低点,如比特币链上NUPL 的数据显示(蓝色)。

因此对于长期投资者来说,决策变得相对容易,在下半年的时间里:逢低吸筹,持币等待。情绪面的突然变化,比如SEC政策,交易所FUD,其他风险事件的发生,都是好的吸筹机会。一切宏观政策,消息面的变化等等当时看来无比成立的利空理由,都可以在牛市时被解读为利空出尽的加仓时机。反之,牛市的利多亦然。

场内PvP的资金导向和做市商撤离之后的低流动性为做庄者提供了极佳的环境,诸如前3ac皇家班底打造的新交易所平台币,还有新入选EDX标的的BCH等,价格强势的表现都说明了熊市里投资者的注意力相比于牛市更容易被集中,meme币的火热也是创新缺乏的反应,如果对应到上个熊市就是19年初的交易所IEO和矿币。

场内PvP的资金导向和做市商撤离之后的低流动性为做庄者提供了极佳的环境,诸如前3ac皇家班底打造的新交易所平台币,还有新入选EDX标的的BCH等,价格强势的表现都说明了熊市里投资者的注意力相比于牛市更容易被集中,meme币的火热也是创新缺乏的反应,如果对应到上个熊市就是19年初的交易所IEO和矿币。

Alpha难寻

上一个周期的最大的Alpha公链赛道,在一级市场阶段就被VC把估值打到天上,各种已经上线的Rollup和还未上线的zkEVM以及Raas(Rollup-as-a-service)给二级市场留下的机会约等于买入ETH,Move系也同样在一级市场就完成了市场定价。公链赛道是个确定性高的好赛道,但是Alpha不够。

我们先来看以太坊(包括EVM)赛道的几个大类别:

- DEX: Uniswap产品创新非常好,在创新层面超过了同赛道一个身位,但是自身无法给token赋能,且短期内看不到改观的可能性。因此,基于V4的生态上做的创新项目,比如利用hook的可组合性等。基于Uni V3的dex走的是一条改良后独立发展的道路,比如Trader Joe,Maverick等;而V4则将独立发展的成本和门槛大大提高,对于新项目来说不如去成为Uni生态的一员。

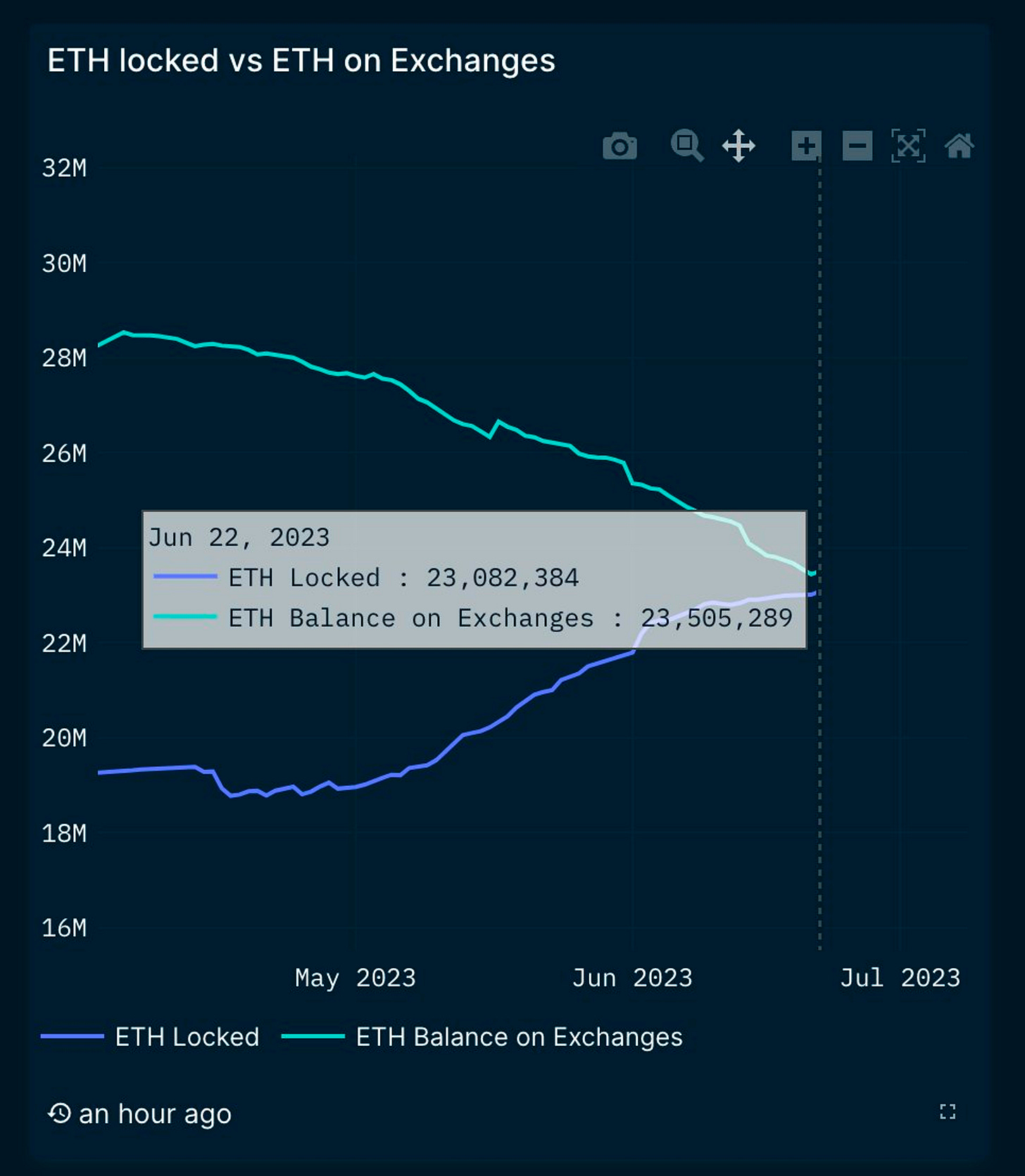

- LSD/LSDFi: 大的赛道机会LSD的驱动因素是以太坊转PoS,ETH成为生息资产,相当一部分用户质押ETH后换成LST(如stETH)。那么这些LST有什么用途呢?于是DeFi degen们做出了两大类的产品,第一个大类就是超额抵押LST生成稳定币,以Lybra,Prisma为代表,第二类是Pendle的Interest Swap,将收益权进行交易互换。

- 第一类超额抵押稳定币的问题在于抵押出来的稳定币需要有场景,而最大的onchain稳定币交易商Curve恰恰自己也在做crvUSD的业务,并且也可以用LST做抵押,很难想象新的玩家在同一个赛道颠覆Curve。

- 第二类Pendle打的市场很新,所以从估值上(TVL/MC)市场也给出了比第一类更高的比率,但问题也在于市场天花板较低,目前的市值已经算是合理定价区间,很难再有超额收益。此前投资pendle最好的机会是抓住Pendle利用LSDfi做困境反转的逻辑。

- 衍生品Dex:GMX之后暂时未看到新的模式,还是存量博弈。一些高性能链上的Orderbook Perp会相继推出,由于不在以太坊生态,这里不再赘述。总体上还需要继续观察。

- NFT市场:市场仍然缺乏新的热点和创新。最近的热点事件就是Azuki的发售,个人相对来说不太看好,这种发售形式实际上是对老粉丝的再次收割,并没有破圈引进新的玩家和用户。这点我更喜欢企鹅(Pudge Penguin)的做法,在亚马逊上售卖玩具来拓展圈外用户,尽管从圈钱的数量上跟Azuki肯定没法比,但一个是从圈内吸金,一个是去拓展圈外客户,商业逻辑和情感上我更支持后者。多说一句,BAYC的价格崩坍也是过度收割粉丝的结果,数一数Yuga NFT和Token一共卖了多少不同的系列,要知道这些都是吸金而不是产生现金流的资产。

- 其他类似Game/Onchain Game,ZK,Social等等新赛道,要么是在讲故事融VC的阶段,要么还需要牛市的热度来催化,离二级市场交易机会尚远。

综上,作为最庞大和繁荣的以太坊生态,有创新的赛道在熊市中被大量的一级市场资金透支,二级市场布局一线赛道龙头的Alpha机会难以寻觅,比如Dex的Uni,借贷的Aave,LSD的Lido等都是市场Beta了;有限的机会在上述生态的二线龙头上,比如UniV4的生态项目,LSD的生态项目LSDFi属于二线龙头。如果一线龙头的天花板是排名市值前30,那么二线龙头很可能只能涨到200-300名左右。

一些猜想

比特币生态的填空题

比特币生态今年以来出现了两波炒作热潮,一是以BRC20和Ordinals为主的Meme类型,炒作逻辑对应我文章开头所写,是一种在熊市缺乏创新大前提下,饥渴的场内资金的情绪炒作,而相比于以太坊meme来说,Ordinals还可以借用NFT的故事,属于Meme+NFT的集合,可以玩的花样更多,因此有可能出现像Doge,Shib这样的现象级Meme;二是Stacks的二层故事,配合比特币减半的叙事会在二级市场被反复拉砸(P&D)。

从市值的逻辑上来推演,以太坊生态ETH对应最底层的基础设施和价值存储,Layer2对应应用的计算平台,DeFi/LSD/稳定币/NFT 对应各个应用生态,市值空间ETH>Layer2>生态赛道一线龙头>二线龙头。比特币生态由于比特币市值最高,因此整体天花板也最高。但是除了比特币,后续的生态如何填空?BTC>L2? 还是BTC>LN(闪电网络),抑或是 BTC > Nostr

在比特币之后,我们还未有确定的答案关于什么样的应用应该建立在比特币上,而为了建立这样的应用,我们又需要什么样的中间件和基础设施。Stacks的逻辑是让比特币更好地拷贝一套以太坊应用,Ordinals/Brc20是热度有了但是持久性未证明的应用,而且中间层是中心化记账解决。闪电网络的逻辑更自洽,既是原生比特币又去中心化,还有原生的应用场景比如支付、orderbook dex等等,但是进展是真的慢,等闪电网络应用能大规模用的时候,可能下一个牛市都要错过了。

Cosmos生态

Cosmos上的项目其实很难说生态,或者说每一个项目都在自己做一套生态,非可组合性远大于可组合性,也造成了Cosmos每个项目(每个链)都要重复造一遍轮子,虽然都是重复造轮子,区别是以太坊每个Layer2都几乎是同一套轮子,cosmos则各用各的。除了都有较高的token通胀,很难找到统一的的标准来评价Cosmos生态的项目,目前看下来更多是价格游戏:比如Neutron的公募价格FDV160M相对于Sei的800m和Berachain的400m有价格优势,因此参与Neutron公募或者二级0.4以下买是好选择。

关于Cosmos技术的演进逻辑还在研究中,欢迎专家赐教。

总结

综上,整体市场缺乏范式转换的跃迁式投资机会,Alpha难觅。稳健长期投资者的策略应该是等待市场波动产生的低谷,尽量降低自己持有主流资产的成本,最大化获得市场Beta收益的同时逐渐增加仓位。激进一些的投资者和Degen则可以动态捕捉市场二线龙头新项目和情绪炒作的meme类资产机会,获取相对的超额收益,但需要控制仓位风险。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

对话水滴资本 CEO:市场大跌,到底谁在赚钱?

准确地说,是那些能够快速反应并提前理解市场变化趋势的人获利了。整理 & 编译:深潮TechFlow嘉宾:Jademont Zheng(大山),Waterdrip Capital(水滴资本)CEO 兼联

-

做空 MSTR 赚 100%,他是如何考虑这笔交易的?

做空 MSTR 赚 100%,他是如何考虑这笔交易的?原文标题:How Jim Chanos outplayed Michael Saylor: short MSTR, long BTC原文作者: Proto Staff编译:Peggy,BlockBea

-

币圈情绪依旧脆弱,「美国政府关门」结束的利好,比特币也没有像样的反弹

技术面显示其仍受制于200日均线压制,分析师对近期反弹是"死猫跳"还是趋势反转存在显著分歧,市场情绪依然脆弱。撰文:叶慧雯来源:华尔街见闻在经历上个月市值蒸发数千亿美元的重挫后,比特币正艰难地寻求反弹

-

早报 | 永续合约交易协议 Lighter 完成 6800 万美元融资;ALLO 公布代币经济学;UNI 24 小时涨幅近 40%

早报 | 永续合约交易协议 Lighter 完成 6800 万美元融资;ALLO 公布代币经济学;UNI 24 小时涨幅近 40%整理:ChainCatcher 重要资讯:软银将于 12 月通过 Vision Fund 2 再向 OpenAI 投资 225 亿美元 永续合约交易协议 Lighter 完成 6800 万美元融资,F

-

加密早报:ADP 报告重塑市场预期,「6 万枚比特币洗钱案」细节披露

以太坊基金会 dAI 团队发布 2026 年路线图,称 ERC-8004 和 x402 正逐渐兴起。作者:深潮 TechFlow昨日市场动态ADP报告重塑市场预期,十二月降息押注超60%在ADP的就业

-

加密行业掀起并购潮:巨头在抄底,Web3 生态在重构

加密行业掀起并购潮:巨头在抄底,Web3 生态在重构作者:谷昱,ChainCatcher2025 年的加密世界,正上演一场前所未有的并购热潮。 从DeFi协议到资管公司,从支付公司到基础设施服务商,新的并购事件几乎每天都有。Kraken 以 15 亿美

-

全网最好懂的 Fusaka 科普:以太坊升级实现与生态影响全解析

即将在 12 月 3 日到来的 Fusaka 升级,范围更广、影响更深以太坊现货 ETF 在上周疲弱后重新录得净流入,市场情绪正逐步回暖。以太坊的下一次升级,也已经在路上了。回顾历史,几乎每一次技术升

-

段永平退休 20 多年后罕见公开访谈:买股票就是买公司,但真正懂这句话的人不到 1%

段永平退休 20 多年后罕见公开访谈:买股票就是买公司,但真正懂这句话的人不到 1%原文来源:雪球这是段永平“退休”二十多年后的罕见公开对话。 在雪球出品的投资类专业栏目《方略》第三季第一期节目中,雪球创始人方三文跨越半个地球,在美国加州与这位传奇投资人面对面。 这场长达数小时的谈话

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP Pepe

Pepe UXLINK

UXLINK 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin 大零币

大零币 Solana

Solana 瑞波币

瑞波币 Uniswap

Uniswap First Digital USD

First Digital USD 币安币

币安币 狗狗币

狗狗币 莱特币

莱特币 FIL

FIL ICP

ICP AR

AR ZEN

ZEN ETC

ETC OKB

OKB NEAR

NEAR EOS

EOS CAKE

CAKE XCH

XCH BSV

BSV DOT

DOT