Bankless:华尔街想要比特币

这是一个让加密社区心情大起大落的六月。几周前,美国监管机构试图对加密行业进行致命打击,现在比特币创下 2023 年新高,山寨币则稳步复苏。本文将探讨机构对比特币的态度,这在很大程度上推动了加密市场的广泛复苏。

多年来,十几家资产管理公司一直在寻求美国证券交易委员会(SEC)的监管批准,以推出某种形式的现货比特币交易所交易基金(ETF),但到目前为止,申请者得到的只是沉默或拒绝。

然而就在上周,拥有超过 9 万亿美元资产管理规模以及近乎100% ETF 批准记录的全球最大资产管理公司贝莱德(BlackRock) 加入了这份名单中。人们重新燃起希望,认为现货 BTC ETF 的现状可能即将改变,而贝莱德提议的 ETF 被许多人认为有合法机会获得 SEC 的批准。

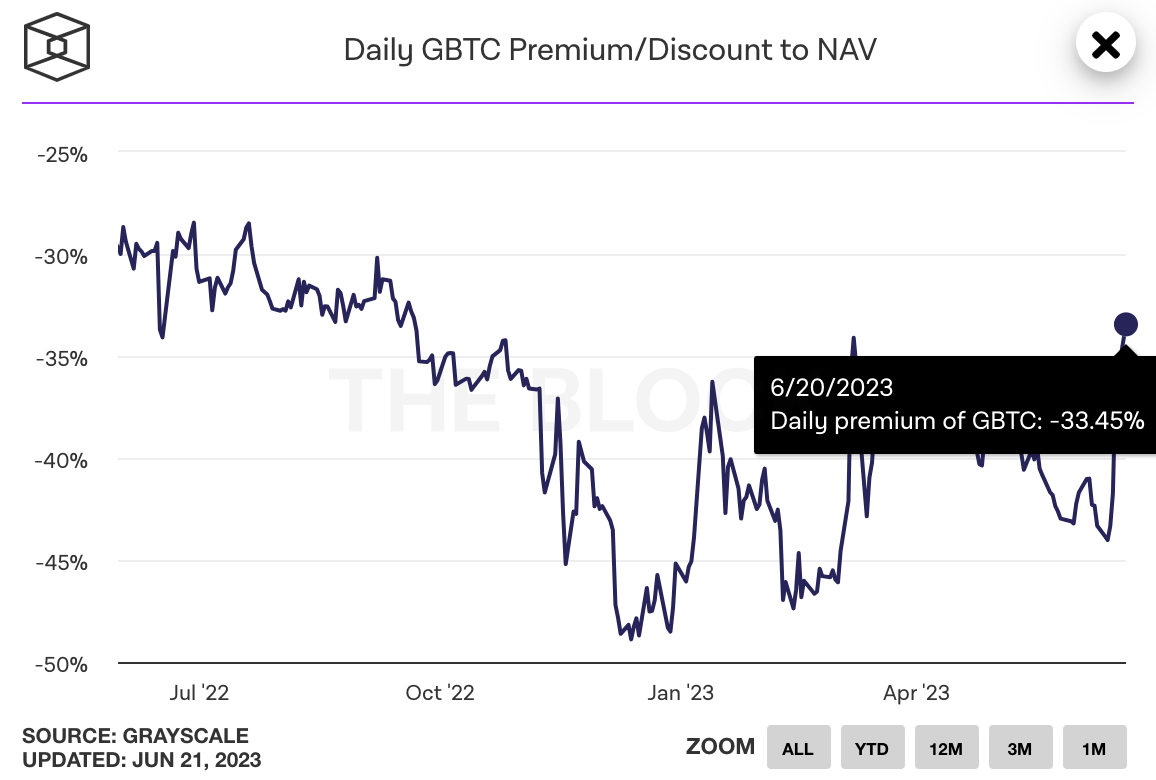

市场现在发出信号,贝莱德的申请增加了其他现货 BTC ETF 获得批准的可能性。灰度比特币信托基金 (GBTC) 相对于资产净值 (NAV) 的市场溢价是其现货 BTC ETF 获批可能性的晴雨表。目前,这一折扣处于 2023 年低点 33.5%。

SEC的问题

第一个 BTC 期货 ETF 于 2021 年 10 月获得 SEC 监管部门的批准,但该机构迟迟不批准 BTC 现货 ETF。

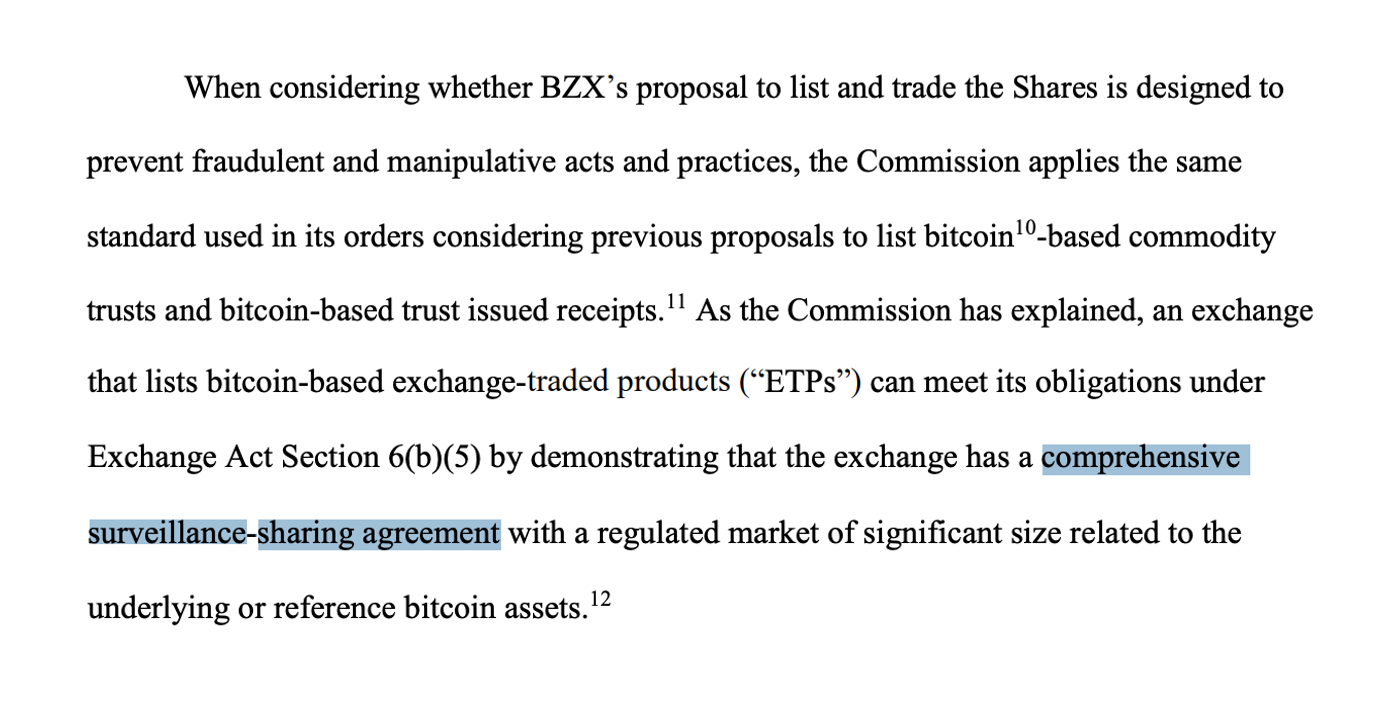

SEC 针对比特币 ETF 现货申请的众多拒绝信中都包含相似的文字,理由是上市交易所未能履行《交易法》规定的义务,无法防止欺诈和市场操纵,以此作为拒绝的理由。

为了证明上市拟议的比特币 ETF 现货的交易所能够履行《交易法》规定的义务,美国证券交易委员会规定了“与基础或参考比特币资产相关的规模较大的受监管市场的全面监督共享协议”。

缺乏美国监管的比特币现货市场阻碍了潜在的全面监控共享协议的达成。 申请人长期以来一直诟病这一框架,他们认为如果监管机构对持有资产衍生品的 ETF 感到满意,那么从逻辑上讲,他们也应该对持有该标的资产的 ETF 感到满意。

缺乏美国监管的比特币现货市场阻碍了潜在的全面监控共享协议的达成。 申请人长期以来一直诟病这一框架,他们认为如果监管机构对持有资产衍生品的 ETF 感到满意,那么从逻辑上讲,他们也应该对持有该标的资产的 ETF 感到满意。

此外,SEC经常接受与商品和货币市场中受监管的期货交易所签订的监督共享协议,在这些市场中,不受监管的现货交易是常态(大豆和美元)。

那么,为什么这些规则以不同的方式应用于比特币,其商品属性如此强大,甚至连 SEC 都不敢堵上自己的声誉来抵制它呢?或许,SEC的决策是被“卡脖子行动2.0”的幕后黑手所逼迫……

监管为华尔街巨头铺路?

在Gary Gensler攻击加密货币交易所并将代币标记为证券的 6 月,贝莱德选择申请比特币现货 ETF,你是否也觉得有点可疑?

贝莱德的 ETF 申请是否只是政府为将 TradFi 机构托举为加密领域掌舵者而处心积虑的一部分? 还是贝莱德刚刚看到了“不祥之兆”,正在寻找时机进入以填补因SEC而引发的机构信任真空?

不管怎样,Nic Carter在 2 月份首次就“卡脖子行动 2.0”敲响了警钟,在接下来的四个半月里,我们目睹了监管机构对加密货币相关银行、交易所和质押服务提供商的持续打压。

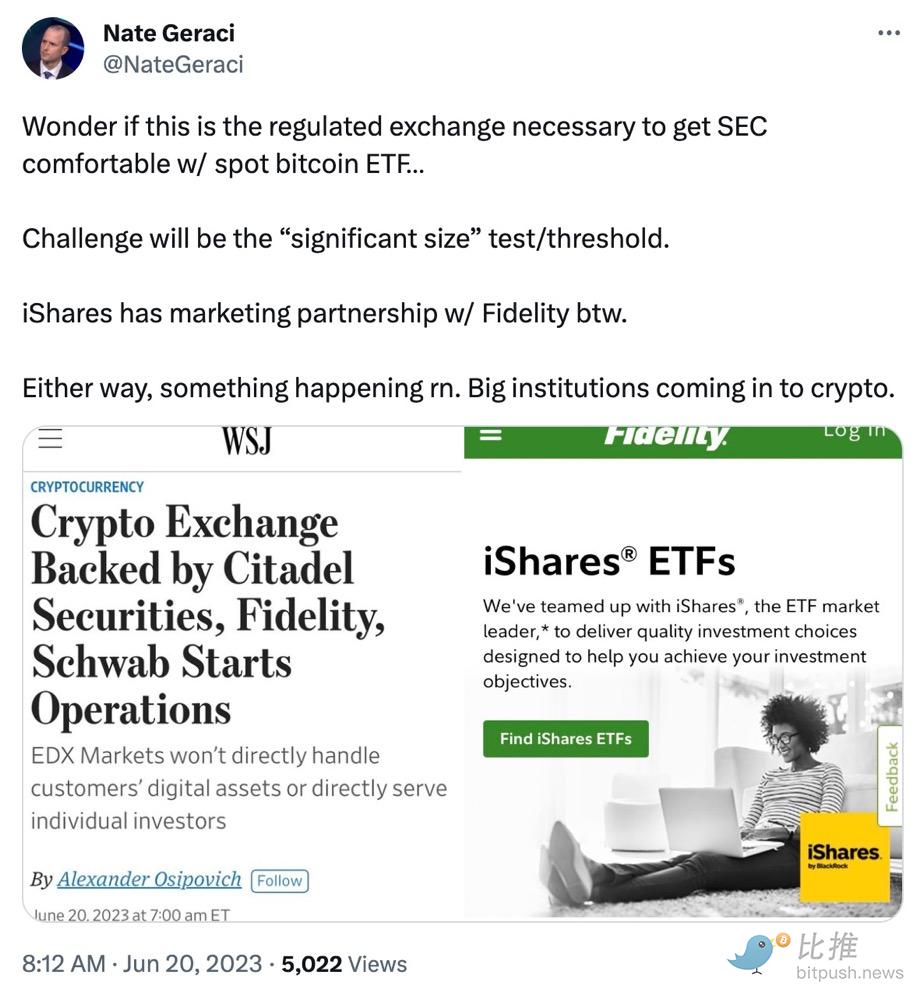

首先是贝莱德。 随后是 EDX:一家为机构量身定制的加密货币交易所,是 Charles Schwab、Citadel Securities和 Fidelity 等 TradFi 巨头的创意,成立于 2022 年 9 月,但选择在2023年 6 月 20 日正式启动。

与传统金融中的任何“交易所”一样,EDX 仅充当市场,将买家与卖家进行匹配,并将交易功能与经纪和托管服务分开。 虽然与Coinbase和 Binance 等 CEX 提供的一体化模式不同,EDX 的方法似乎符合 SEC 关于核心交易功能分离的要求。

此外,EDX 将其初始市场限制为比特币 (BTC)、以太坊(ETH)、莱特币(LTC) 和比特币现金(BCH)。 TradFi 似乎是在不成文的 SEC 规则手册的范围内运作,EDX 独特的结构很可能符合该机构对“受监管”比特币现货市场的定义。

无论这里是否存在真正的阴谋论,还是只是一连串监管机构默许的操作,很明显,政府正在花费大量精力惩罚加密货币领域的建设者,同时为 华尔街的TradFi 投机者铺路。

牛市来了?

事实证明,贝莱德提交申请的传言是标志着加密市场触底反弹的唯一因素,当时的加密市场正在遭受无休止的监管冲击,全球资产管理公司从中脱颖而出,成为比特币投资产品的未来卖家。

交易员现在押注,涌入加密货币的机构将重新调整他们的叙事,在未来几年内向客户出售 BTC 产品,这意味着现在持有加密货币的用户可能很快就会看到巨额收益。

自贝莱德宣布这一消息以来,市场全面上涨,山寨币受到提振,但比特币是主要受益者,并在随后为期一周的看涨价格走势中触及 2023 年高点 3.13 万美元。

虽然资产价格在短期内的走向始终未知,尤其是在充满波动的加密市场,但美国金融巨头为巩固其在行业中的地位而做出的深思熟虑的决定证明了加密货币将继续存在。

TradFi 的巨头们通过寻找机会获得利润,而目前,主要参与者显然正在投入企业资源以在该行业建立立足点,贝莱德两周前开始招聘数字资产人才。

随着价格仍然面临沉重的阻力,机构带动的反弹很可能即将结束(目前来看),但贝莱德的这一举动让我们坚定了对加密货币的长期信心!

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

三巨头下注 1700 万美元,FIN 强势入局跨境支付

三巨头下注 1700 万美元,FIN 强势入局跨境支付原文标题:《Pantera、Sequoia、三星联手押注,FIN 要抢传统银行的饭碗?》 原文作者:KarenZ,Foresight News在当前的全球金融体系中,大额跨境转账仍饱受「到账慢、手续费

-

Matrixport 投研:经历数月谨慎后,比特币进入结构性博弈阶段

Matrixport 投研:经历数月谨慎后,比特币进入结构性博弈阶段自 10 月中旬以来,比特币持续回落,市场情绪明显转向谨慎。随着市场再次讨论“四年周期”,部分交易员据此推演,2026 年或仍处于承压阶段。但从近期结构变化来看,市场正在进入一个不同于单边下行的新阶段

-

7大机构展望下的加密行业:2026,会走向哪里?

7大机构展望下的加密行业:2026,会走向哪里?作者:Viee, Amelia, Denise I Biteye 内容团队过去这一年,加密市场悄然站上了新的十字路口。 美联储政策转向、叠加x402、预测市场、链上美股、证券代币化等新叙事崛起,市场不

-

AI驱动新纪元:SunAgent以AI智能交互中枢,重塑波场TRON链上交互新范式

AI驱动新纪元:SunAgent以AI智能交互中枢,重塑波场TRON链上交互新范式正当人工智能以前所未有的广度和深度重塑商业与社会时,追求效率的加密世界,迎来了一个关键时刻。Fortune Business Insights 上的一项研究显示,AI与区块链交汇的市场规模正以年复合增

-

AI 驱动新纪元:SunAgent 以 AI 智能交互中枢,重塑波场 TRON 链上交互新范式

作为波场TRON生态的智能调度中枢,SunAgent通过对话式统一入口,深度聚合核心协议,重构了链上交互体验。正当人工智能以前所未有的广度和深度重塑商业与社会时,追求效率的加密世界,迎来了一个关键时刻

-

RWA 叙事正在切换:为什么代币化黄金开始被反复提及?

RWA 叙事正在切换:为什么代币化黄金开始被反复提及?随着现实世界资产(RWA)逐步成为加密行业的重要叙事方向,市场关注点正在发生明显变化:讨论不再停留在“哪些资产可以被代币化”,而是开始转向一个更现实的问题——哪些资产真正有机会在链上长期跑通,并形成稳

-

比特币减半后的供给变化,已被数学规则永久锁定

比特币减半后的供给变化,已被数学规则永久锁定比特币第四次减半发生于 2024 年 4 月 20 日 比特币的第四次区块奖励减半发生在 2024 年 4 月 20 日,对应区块高度 840,000,区块奖励从 6.25 BTC 降至 3.125

-

3天后TGE,Lighter和大户的电话会透露了哪些细节

3天后TGE,Lighter和大户的电话会透露了哪些细节最近最值得期待的 TGE,非 Lighter 莫属。距离 TGE 还剩 3 天,Lighter 此前开放了电话会的预约,积分排名靠前的用户都可以有 15 分钟的一对一交流,一些已经打过电话的大户、社区

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP World Liberty Financial USDv

World Liberty Financial USDv 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 狗狗币

狗狗币 莱特币

莱特币 大零币

大零币 Avalanche

Avalanche 艾达币

艾达币 FIL

FIL UNI

UNI OKB

OKB CFX

CFX DOT

DOT SHIB

SHIB YGG

YGG DYDX

DYDX HT

HT