Prisma Finance:Curve 创始人参投,会是 LSD 版的「Convex」么?

6 月 1 日,LSD 稳定币协议 Prisma Finance 完成一轮融资,具体金额未披露,作为由 Curve、Convex、Tetranode 等一起参投的秘密项目(此前即以完成投资,如今才披露),大概率是 Curve 生态后续整合 LSD 的抓手。

要知道此前作为 CRV 质押和流动性挖矿一站式平台,Convex Finance 就吃尽了 Curve 生态的红利,涨幅高达数十倍,那 Prisma Finance 会是 LSD 版的「Convex」么?

Prisma Finance:基于 LSD 的抵押稳定币协议

Prisma Finance:基于 LSD 的抵押稳定币协议

作为 DeFi 世界的关键基础设施组件与老牌龙头项目,Curve 的叙事这两年来一直在持续演进,Curve 生态也在不断扩充和发展,其中 Convex,以及由 AladdinDAO 开发的 Concentrator、CLever,都是其中的典型代表。

而 Prisma Finance 则是 Curve 最新在以太坊流动性质押赛道的新叙事拓展:

Prisma 支持抵押各类以太坊流动性质押衍生品(Frax、Lido、Rocket Pool、币安 和 Coinbase)铸造稳定币,且 Prisma 的超额抵押模式支持自动偿还,允许利用以太坊质押收益来自动偿还债务。

通过添加 Curve 池,用户可以将其稳定币质押,然后以 CRV 和 CVX 的形式获得更多奖励,协议将通过参与 Curve 战争为具体的某个交易兑换池子增加激励权重,并衍生出很多有意思的事情。

譬如项目方的贿选行为、交易深度的 CRV 排放竞争等等,而这无疑会极大刺激自身稳定币业务的需求与表现。

简言之,通过 Prisma,用户可以使用流动质押代币作为抵押,铸造全抵押稳定币 acUSD,这一稳定币将在 Curve 和 Convex Finance 上得到激励,为用户提供交易费用、CRV、CVX 和 PRISMA 等额外收益。

这样一来,Curve 就紧紧扣住了 LSD+稳定币的复合叙事,也先手布局了 LSD 这个千亿级别市场的流动性解锁机会,无论谁最终跑出来,赢家中都会有自己的身影。

不过由于 Prisma Finance 目前尚未推出自己的代币,因此具体的铸造机制和治理体系还未可知。

Prisma Finance + LSD 的想象空间

对于 LSD 而言,Prisma 的出现则是完全打开了它的想象空间,要知道无论是质押生成的稳定币还是算法稳定币,本身市值不会超过它的标的物本身(比如以太坊),这样其实是个限制。

当初无论是 DAI 还是其它算法稳定币,其实都是依赖于 USDT、USDC 等跟法币链接的稳定币大幅增长之后,才带动了它们的增长。

包括 USDC 包到 MakerDAO 里面「换皮」成 DAI,也是这样才进一步满足部分用户免 KYC 的去中心化需求,有了这个锚之后才能促进算稳等的发展。

因此最近 RWA 等现实世界资产才逐渐热了起来 — — 与银行合作、锚定法币的稳定币进来之后,会进一步促进 DeFi 和去中心化稳定币和外汇市场的发展,它们也各自有各自的应用场景。

但伴随着今年上海升级之后以太坊质押市场步入正轨,以太坊流动性质押代币(LST)市场增长迅速,目前市值近 200 亿美元,约占以太坊整个市场价值的 10%,根据 DeFiLlama 的数据,最近成为 TVL 最大的 DeFi 类别它是 DeFi 中最大的潜在市场。

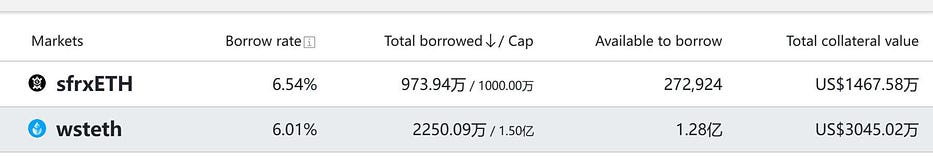

据 Curve 网站数据显示,截至发文时,Curve 原生稳定币 crvUSD 铸造数量突破 3000 万枚,其中基于 sfrxETH 的铸造数量为 975 万枚,基于 wstETH 的铸造数量约为 2250 万枚。

5 天时间,基于 wstETH 抵押铸造的 crvUSD 从 0 增长到约 2250 万枚,而基于 sfrxETH 抵押铸造的 crvUSD 基本徘徊在 1000 万这个硬顶附近,这也意味着目前市场上流通的 crvUSD 已经达到 3000 万枚。

对于 Curve 来说,稳定币基本盘已经在发生一些微妙的变化:USDT、USDC、BUSD 等传统稳定币的流通总量,已经连续 3 个月保持在 1300 亿美元左右(其实是下降 80 亿美元),而其中 USDC 这个链上 DeFi 稳定币更是下滑超 150 亿美元,BUSD 也跌破 50 亿美元。

对于 Curve 来说,稳定币基本盘已经在发生一些微妙的变化:USDT、USDC、BUSD 等传统稳定币的流通总量,已经连续 3 个月保持在 1300 亿美元左右(其实是下降 80 亿美元),而其中 USDC 这个链上 DeFi 稳定币更是下滑超 150 亿美元,BUSD 也跌破 50 亿美元。

在此背景下,如何在日渐式微的传统稳定币玩家之外,找到一股可以补充进来的新稳定币玩家,就是 Curve 接下来保证基本盘稳固的关键。

所以一方面 Curve 顺势推出 crvUSD,希望借此打开市场体量达千亿美元级别的 LSD 市场 — — 解锁海量 LSD 资产的流动性,将其作为抵押品,以稳定币的形式引入 Curve,进而引入 DeFi 生态。

这也将极大扩展稳定币的体量与种类,可能成为 DeFi 新一轮行情的催化剂之一 ,至少可以为链上 TVL 的重新增长找到了新的动力。

团队与投融资

Prisma Finance 的团队没有披露更多信息,但其 6 月 1 日完成的投融资的参投阵容却可谓豪华:

Curve Finance 创始人 Michael Egorov、Convex Finance 创始人 C2tP、FRAX Finance、Conic Finance、Tetranode、Llama Airforce、CoinGecko 创始人、OKX Ventures、DeFiDad、MrBlock、Impossible Finance、0xMaki、GBV、Agnostic Fund、Swell Network 创始人、The Block 的 Eden 研究总监 Adam Cochran、Ankr Founders、MCEG、Eric Chen 等一众明星项目方参投,

总而言之,以 stETH、frxETH 等 LSD 资产作为底层资产,等于进一步解锁了以太坊生态的双重流动性,可为 DeFi 后续生态提供了足够的体量及创新支撑,甚至催生出下一波「DeFi」盛夏。

总而言之,以 stETH、frxETH 等 LSD 资产作为底层资产,等于进一步解锁了以太坊生态的双重流动性,可为 DeFi 后续生态提供了足够的体量及创新支撑,甚至催生出下一波「DeFi」盛夏。

热气球是一家 Web3 投研团队,专注于加密货币一级市场投资与二级市场交易策略,致力于紧跟行业热点与前沿赛道,探索 Web3 的早期投资机会并制定对应投资策略,从而获取最大化的行业红利。

热气球专注于长期价值和生态系统投资,拥有涵盖项目投研、市场营销、交易策略等板块的专业团队,覆盖优质项目 AMA、热门协议交互、早期 IEO 与 IDO 打新等全维度投研服务,可提供覆盖项目整个发展链路的行业资源,并进一步打通联接投资者与交易所的投资链路,从而提供一站式投研服务。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

大空头 Michael Burry 再次开火:科技巨头在集体欺诈

他警告包括 Meta、Amazon、Microsoft 等云端巨头正透过「延长设备使用年限」来低估折旧并虚增获利。作者:对冲积鲸1,核心指控,他们通过会计手段,系统性地低估折旧,从而人为地夸大收益。B

-

激活时间价值:CoinW 以 CrazyEarn 重塑加密赚币效率

激活时间价值:CoinW 以 CrazyEarn 重塑加密赚币效率在加密资产的投资策略中,平衡资金的时间价值与流动性已成为关键考量。全球领先的加密资产交易平台CoinW币赢今日宣布,其赚币板块CrazyEarn将于2025年11月13日,本周四晚8点正式开启第五期认

-

Q4 主网上线 明牌空投:从创造、分发到变现,Warden 如何打通 AI 经济全链条?

Warden,正在从多个维度展现起作为下一个加密 AI 潜力股的可能。撰文:深潮 TechFlow最近 Crypto AI 最热闹的话题,莫过于世界 6 大顶级 AI 模型在 Hyperliquid

-

TidePro 吉隆坡发布:传统上市公司进入 RWA × AI 试验阶段的制度样本

TidePro 吉隆坡发布:传统上市公司进入 RWA × AI 试验阶段的制度样本近期,TidePro 在马来西亚吉隆坡举行生态发布活动,聚焦真实世界资产(RWA)与人工智能交易系统架构的实验性落地。据现场披露数据,系统开放注册首日用户规模超过 50 万。此次活动由大洋集团(HK:

-

Web3 远程工作在国内有哪些风险吗?(上)

从人身安全出发,集中谈一谈 Web3 打工人在国内“被抓”的风险。作者:曼昆区块链法律服务引言机遇和法律风险往往并存,Web3打工人可能会遇到海外公司突然失联,也可能会因为工作内容被认定传销、诈骗从而

-

剖析 Monad 18 页销售文件:0.16% 做市筹码如何托底 25 亿 FDV?

剖析 Monad 18 页销售文件:0.16% 做市筹码如何托底 25 亿 FDV?原文标题:《如何看待 Monad 做市安排?18 页销售文件还藏这些核心信息》原文作者:KarenZ,Foresight News随着 Monad(MON)代币登陆 Coinbase 公开销售进入倒计

-

Coin Metrics:为何比特币本轮周期被延长了?

Coin Metrics:为何比特币本轮周期被延长了?原文标题:Making Sense of Bitcoin's Changing Market Rhythm原文作者:Tanay Ved,Coin Metrics原文编译:Luffy,Foresight

-

零佣金之后的战场,抢占「发现与讨论层」的人才是新券商

零佣金之后的战场,抢占「发现与讨论层」的人才是新券商原文标题:Why Social Trading Is The New Financial Infrastructure Layer原文作者: Boaz Sobrado, Forbes编译:Peggy,

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP Pepe

Pepe UXLINK

UXLINK 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 大零币

大零币 Uniswap

Uniswap 币安币

币安币 狗狗币

狗狗币 莱特币

莱特币 FIL

FIL ICP

ICP ZEN

ZEN AR

AR CFX

CFX CAKE

CAKE OKB

OKB EOS

EOS ETC

ETC XCH

XCH