长推:Binance新币投资收益分析——针对Top1的专属诅咒

注:本文来自@Loki_Zeng 推特,其是@Foresight_News专栏作者,原推文内容由MarsBit整理如下:

《Binance新币投资收益分析——针对Top1的专属诅咒》

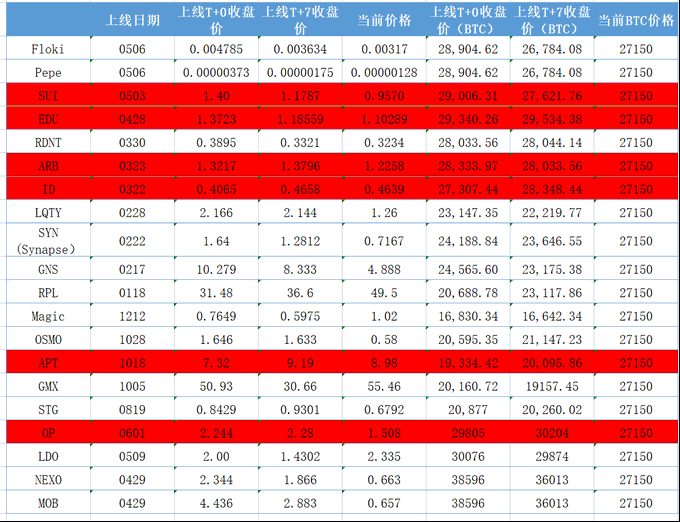

1/n 依据Binance Listing公告信息,2022.4.29-2023.6.4的13个月期间,Binance一共新上线20种代币的现货交易,其中包括OP、APT、ID、ARB、EDU、SUI6个新币(在其它交易所上线不超过3个月)和14个老币(至少在1家其它交易所上线超过3个月)。

依据这些数据,我们可以计算出三个收益率:

1)上线(收盘价)至今收益率

2)上线(收盘价)至上线7天(收盘价)收益率

3)上线7天(收盘价)至今收益率

20个项目的持有至今平均收益率为-22.3%,而同期BTC的平均收益率为7.9%,价格表现显著劣于BTC;收益率超过同期BTC的仅有ID、RPL、LDO 3个,剩余17个均在同等周期内跑输BTC,其中收益率高于BTC最多的是RPL(领先26%),低于BTC最多的是OSMO(落后96.6%)

考虑到Binance存在上币效应,上币当天可能是局部价格较高值,我们采用T+7作为基准日期进行计算,得到的20个项目平均收益率为-11.3%,表现优于BTC的项目数量增加至6个,有显著改善,但仍落后于BTC的平均收益率(9.4%)

这个数据说明【上币效应】一定程度上拉低了Binance新币的持有至今收益率,但即使用户从T+7日开始买入,也仍面临一个较高的亏损概率。

这个数据说明【上币效应】一定程度上拉低了Binance新币的持有至今收益率,但即使用户从T+7日开始买入,也仍面临一个较高的亏损概率。

接下来我们尝试做一个短期投机者,在币安上线当日收盘买入,并在7天以后卖出。很遗憾我们仍然只能取得-11.8%的收益率,劣于BTC的-1.6%。20次买入种仅有5次可以获得盈利,6次可以跑赢BTC,剩下的大部分尝试都会输给BTC并亏损。

问题出在哪里?

首先我们可以确定的一件事是:Binance上线的14个老币都是基本面良好并且已经经受市场检验的,并且也涵盖L2、上海升级等热门赛道,客观地说确实属于【优质币种】。在项目基本面或者是Binance筛选项目标准没有问题的情况下,更加可能的原因主要有三个:

(1)上线的时机偏晚

这一原因在热门题材(如MEME、ETHMerge概念)更加明显,Binance在2023年5月上线Floki和Pepe,此时Floki和Pepe已经几乎上线了全部交易所;LQTY、OSMO、RPL的上线时间也略晚。这种滞后性也一定程度上反映了Binance对于行业热点尤其是自下而上热点的不足,

(2)Binance的流动性优势成为倾销目的地

按照Tokeninsight的统计数据,Binance2022年现货交易量占到全市场的58.98%,是排名第二的OKX的6.44倍。Binance拥有最庞大的用户数、最大的交易量,上线Binance意味着更多投资者的关注,但这种流动性优势也会成为项目的倾销目的地,包括量的方面和价两方面

(3)【上币效应】透支了增长空间。

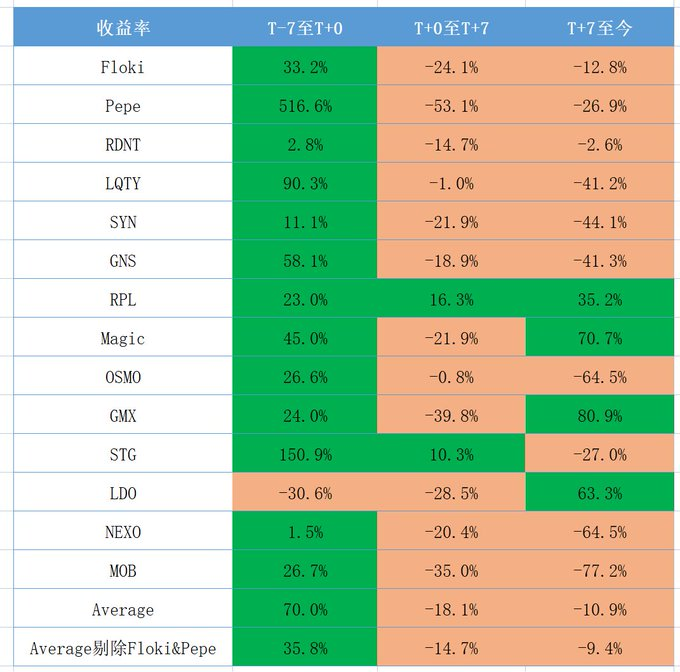

这个问题之前已经分析过,上线Binance的前7天,20种代币平均取得-11.3%的收益率,显著拉低了用户的投资收益率。如果剔除掉6个新币,剩下14个币的平均收益率为-18.1%,更加明显。

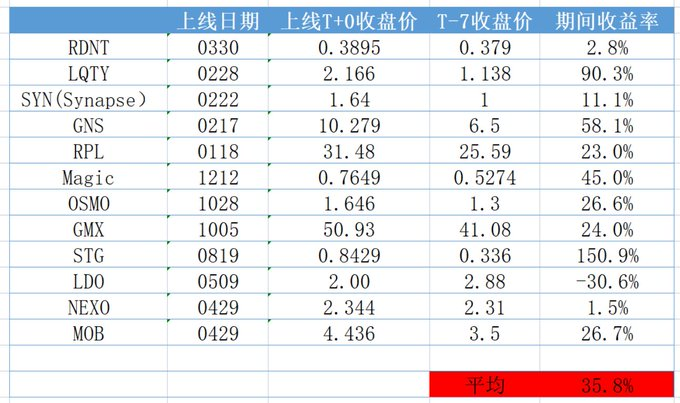

在此基础上,我们把目光往前看一下,因为【上币效应】不仅影响上币后,更多涨幅已经在上币前实现。我们选取14个老币种,计算了从币安上线当天到上线币安前7天这段期间的收益率(这里我们剔除了2个MEME和6个新币,因为它们会导致数据失真,而且MEME的上币决策更多是由市场热度驱动,而非基本面:

可以看出,Binance的【上币效应】非常明显,除LDO外,Binance的剩下13个新币均出现了明显涨幅,平均上涨35.8%。(LDO上线期间BTC价格出现了39K-29K的下跌),35.8%即使扣除-22.3%的上线至今收益率,仍可以取得13.5%的收益率。

经过以上分析,我们可以发现,【上币效应】透支了增长空间是Binance新上线代币表现不佳的最主要原因,这也解释了Binance和用户之间的感受差异:

站在币安的角度,按照一个合理的流程,选取了基本面良好的代币上线。如果在上币决策发生在上币之前,或者在币安做出上币决策的时候买入该代币,即使拉长市场周期,也可以赚取到高于市场平均水平的收益。

站在用户的角度,我在币安买了新上线的代币,结果亏成了X。而产生这种问题的原因在于【上币效应】,35%的涨幅消磨掉了代币本来应该有的上涨空间,这是一种非理性投资或者说过度投资。那么问题也很简单了,起跑线就输了35%,Binance新币如何取得超额收益?

事实上,【上币效应】的过度投资、上线时间偏晚(因为需要更谨慎)、流动性优势成为倾销目的地都是Binance独有的,除了这些以外,,例如IEO、裁员(或者说人员优化)、Labs的广泛争议,但没人关心Rank10高管有没有闺蜜,也没有人关心Rank50的交易所今天是否裁员,这都是针对行业Top1的专属诅咒。

最后补一个图

全文见Mirror:https://mirror.xyz/lokiz.eth/mNjsF0vyxkpQwxwC88Yo61e-U1DTbw0ky4Gr51WhKto

Google 文档:https://drive.google.com/file/d/19qk4ZhXuJW8wolZ4UaxRc2SI-iPG6r55/view?usp=sharing

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

除了交易,Solana生态的明星新项目与重磅更新一览

除了交易,Solana生态的明星新项目与重磅更新一览Solana Breakpoint 2025 大会可谓精彩纷呈。除了最受关注的验证器客户端 Firedancer 正式上线主网(预计将 TPS 提升到潜在的百万级别)以及 Coinbase DEX 的

-

数字银行早已不做银行生意,真正的金矿在稳定币与身份认证

市场正逐步摒弃各平台分散的 KYC 流程,转向可跨服务、跨国家、跨平台使用的可移植性认证身份体系。撰文:Vaidik Mandloi编译:Chopper,Foresight News数字银行的真正价值

-

「合法」的收割?特朗普夫妇 Meme 币狂欢背后的利益链与丑闻

没人愿意因为帮助第一对夫妇推出从峰值暴跌 90% 以上的加密货币而获得功劳。撰文:Zeke Faux、Max Abelson,彭博社编译:Saoirse,Foresight News唐纳德・特朗普重返

-

Vision 宣布 Bitget 将上架 VSN 代币,继续国际扩张

Vision Web3基金会成立于2025年,是一个独立组织,负责治理和开发Vision (VSN)代币及其周边生态系统。Vision,一个由Bitpanda支持的协议,专注于将欧洲带入区块链,宣布其

-

币圈印钞机欲收购尤文图斯:欧洲新老钱的攻防战

币圈印钞机欲收购尤文图斯:欧洲新老钱的攻防战原文标题:《币圈印钞机欲收购尤文图斯:欧洲新老钱的攻防战》 原文作者:Sleepy.txt,动察 Beating全球最大的稳定币巨头 Tether,正准备买下意大利最具代表性的足球豪门尤文图斯。 12

-

为何HashKey能成为“香港加密第一股”?

为何HashKey能成为“香港加密第一股”?作者:郭方昕、李晓蓓 指导:沙俊 一、引言 2025年12月1日,一则重磅新闻落地:据港交所披露,HashKey作为首批香港持牌虚拟资产服务提供者(VATP)之一,正式通过了港交所的上市聆讯。 早在一

-

Web3律师深度政策解读|香港虚拟资产交易平台新规(上):《有关虚拟资产交易平台共享流动性的通函》

Web3律师深度政策解读|香港虚拟资产交易平台新规(上):《有关虚拟资产交易平台共享流动性的通函》作者 :沙俊、郭方昕借着金融科技周的东风,香港证监会这两声平地惊雷,一时间也引起了不小的波澜。我们都知道,如今香港的虚拟资产交易平台面临的最大困境就是没钱赚,监管的城墙垒得太高太扎实,确实挡住了“脏东

-

币圈大佬齐聚阿布扎比,称阿联酋是「币圈的新华尔街」

熊市抱团拥抱金主!撰文:赵颖来源:华尔街见闻加密货币行业巨头云集阿布扎比,急寻资金注入以振兴陷入低迷的市场。在比特币自 10 月起失去动能、行业遭遇意外寒冬之际,从 MicroStrategy 创始人

- 成交量排行

- 币种热搜榜

泰达币

泰达币 比特币

比特币 以太坊

以太坊 OFFICIAL TRUMP

OFFICIAL TRUMP USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 大零币

大零币 狗狗币

狗狗币 莱特币

莱特币 Sui

Sui 波场

波场 Avalanche

Avalanche FIL

FIL OKB

OKB LUNC

LUNC SHIB

SHIB ZEN

ZEN ETC

ETC CAKE

CAKE DOT

DOT YGG

YGG