图文对比再质押“三杰”:EigenLayer、Symbiotic和Karak

作者:Weilin,PANews

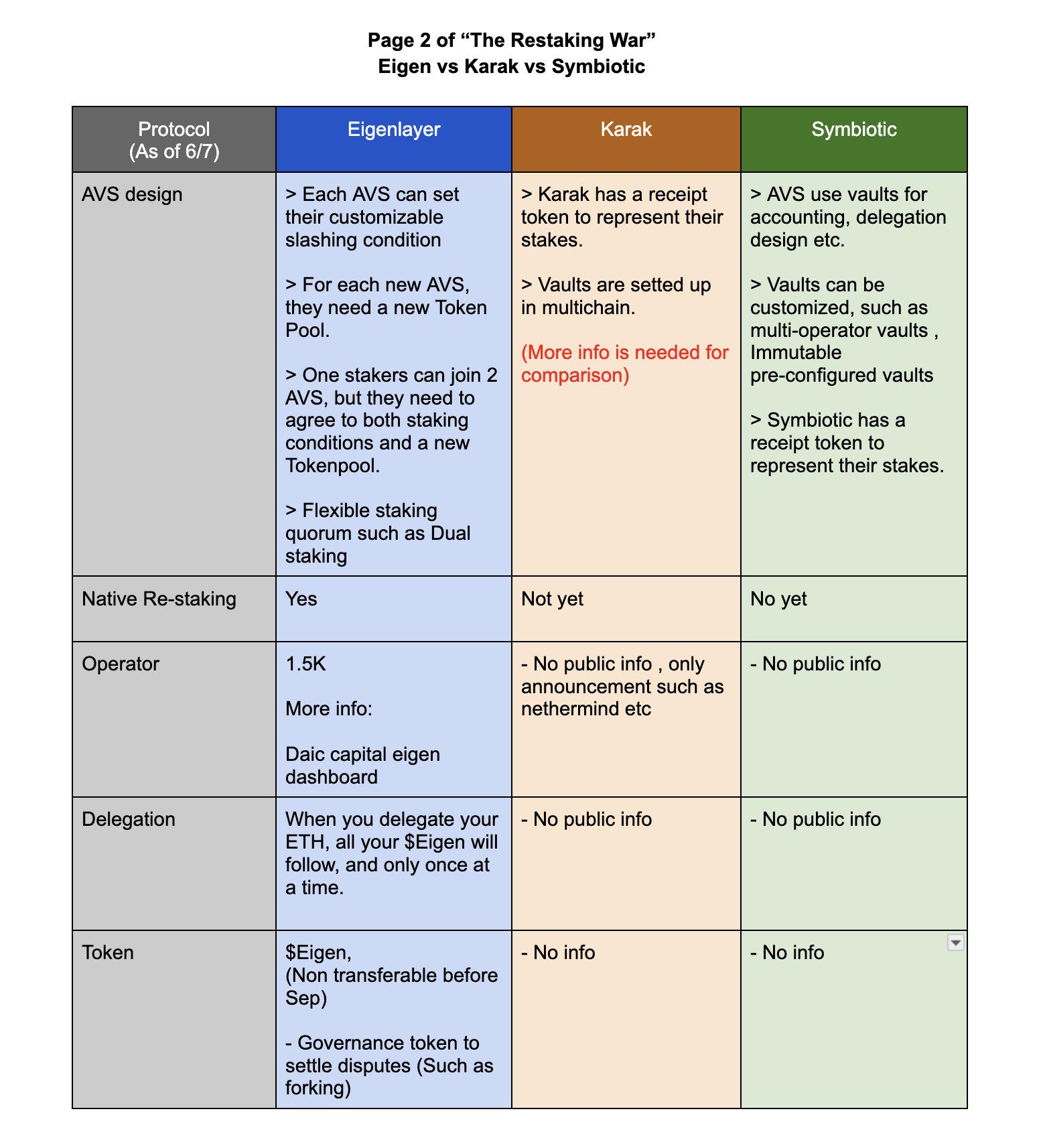

近期,再质押、AVS和全同态加密(FHE)领域爱好者Poopman@poopmandefi在X平台上发帖对再质押和AVS等概念做了诠释,并对EigenLayer、Symbiotic和Karak这三个项目进行了图文形式的对比。

PANews对原帖进行了编译,在这篇文章中,将科普和讨论什么是AVS和再质押,EigenLayer、Symbiotic和Karak的核心架构,这三个项目的优势对比,以及最后的结论。

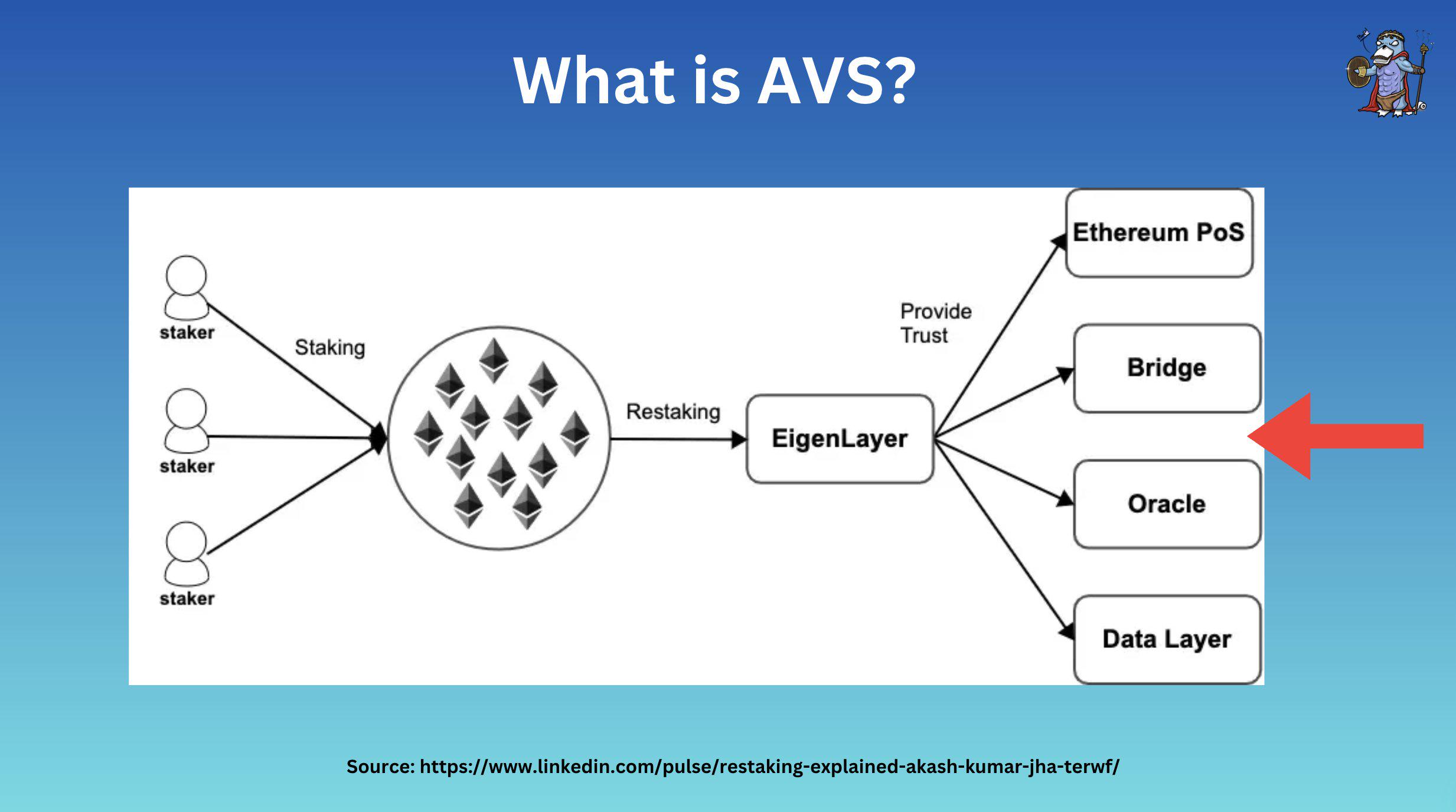

什么是AVS和再质押?

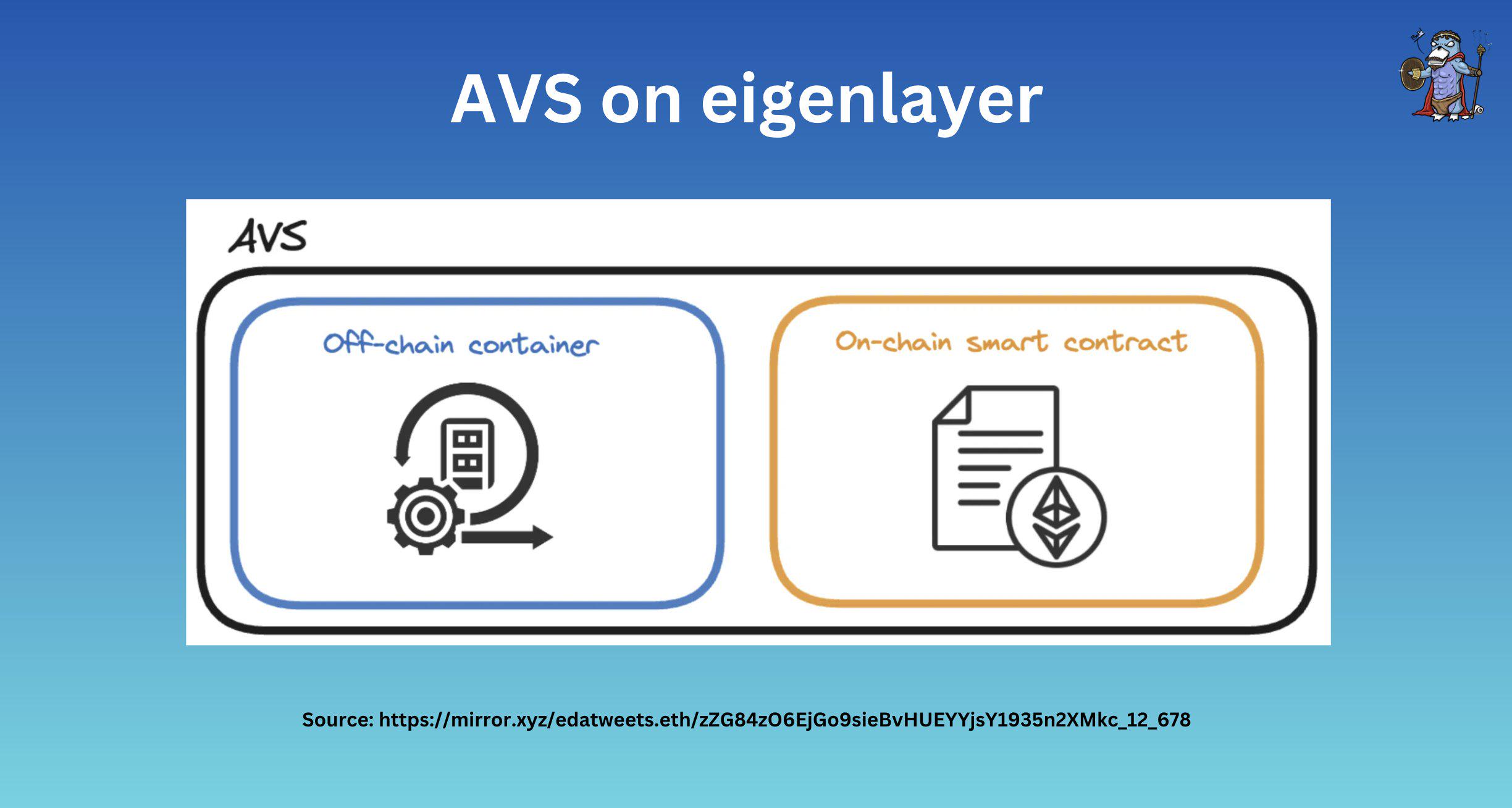

AVS代表主动验证服务(Actively Validated Service)。这个术语基本上描述了任何需要自己验证系统的网络(例如,预言机、数据可用性DA、桥等)。在本文介绍中,AVS可以理解为使用再质押服务的项目。

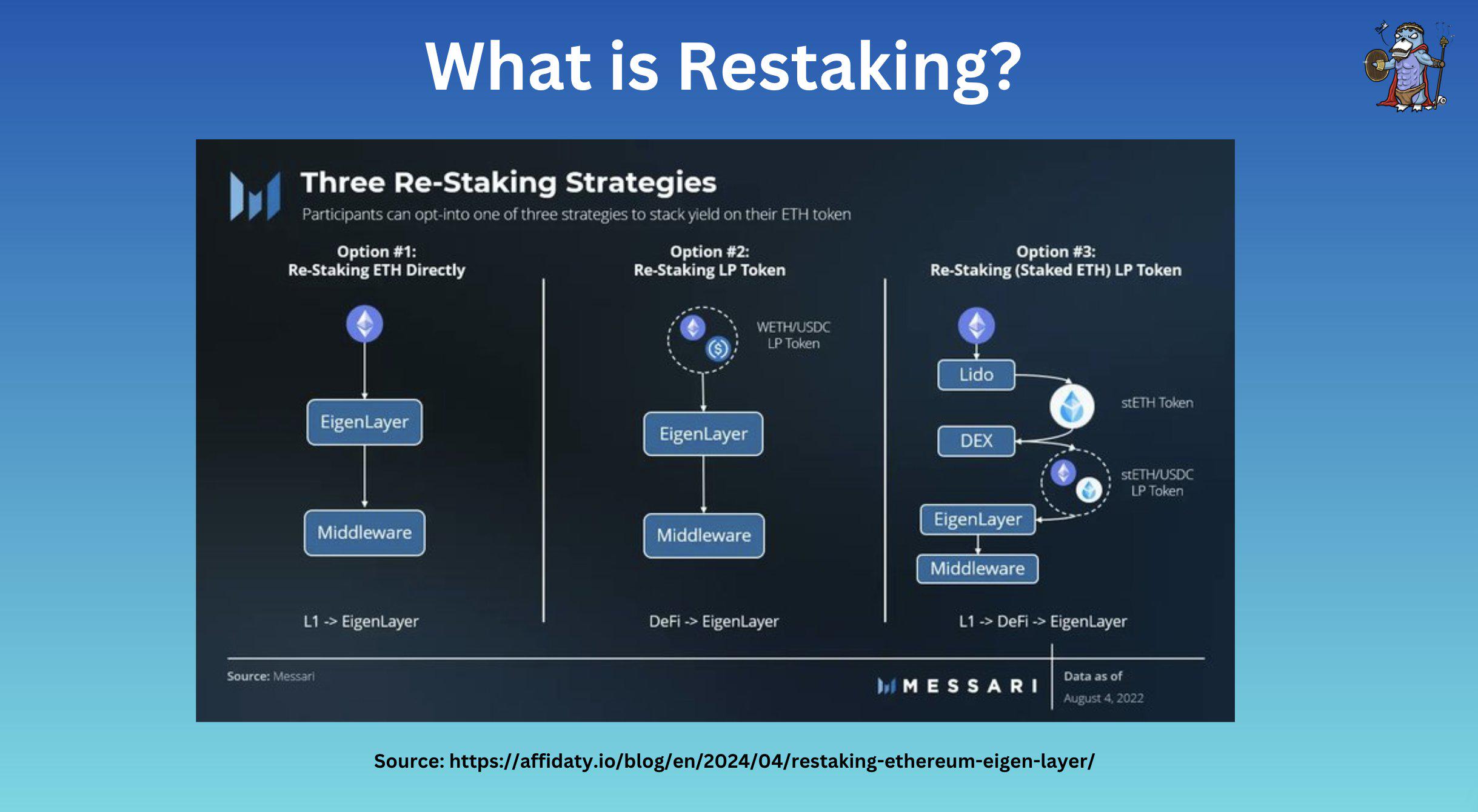

从概念上讲,再质押是一种“重新使用”已经质押的ETH进行额外验证/服务的方法,无需取消质押就能获得更多奖励。

再质押通常有两种形式:

- 原生再质押

- LST / ERC20 / LP再质押

通过再质押,再质押者和验证者可以利用汇集的安全性(pooled security,亦称池化安全)来保障成千上万的新服务。

这有助于降低成本,并提高启动新信任网络所需的安全保证。其中,EigenLayer (EL) 是第一个实现这一点的项目。

EigenLayer

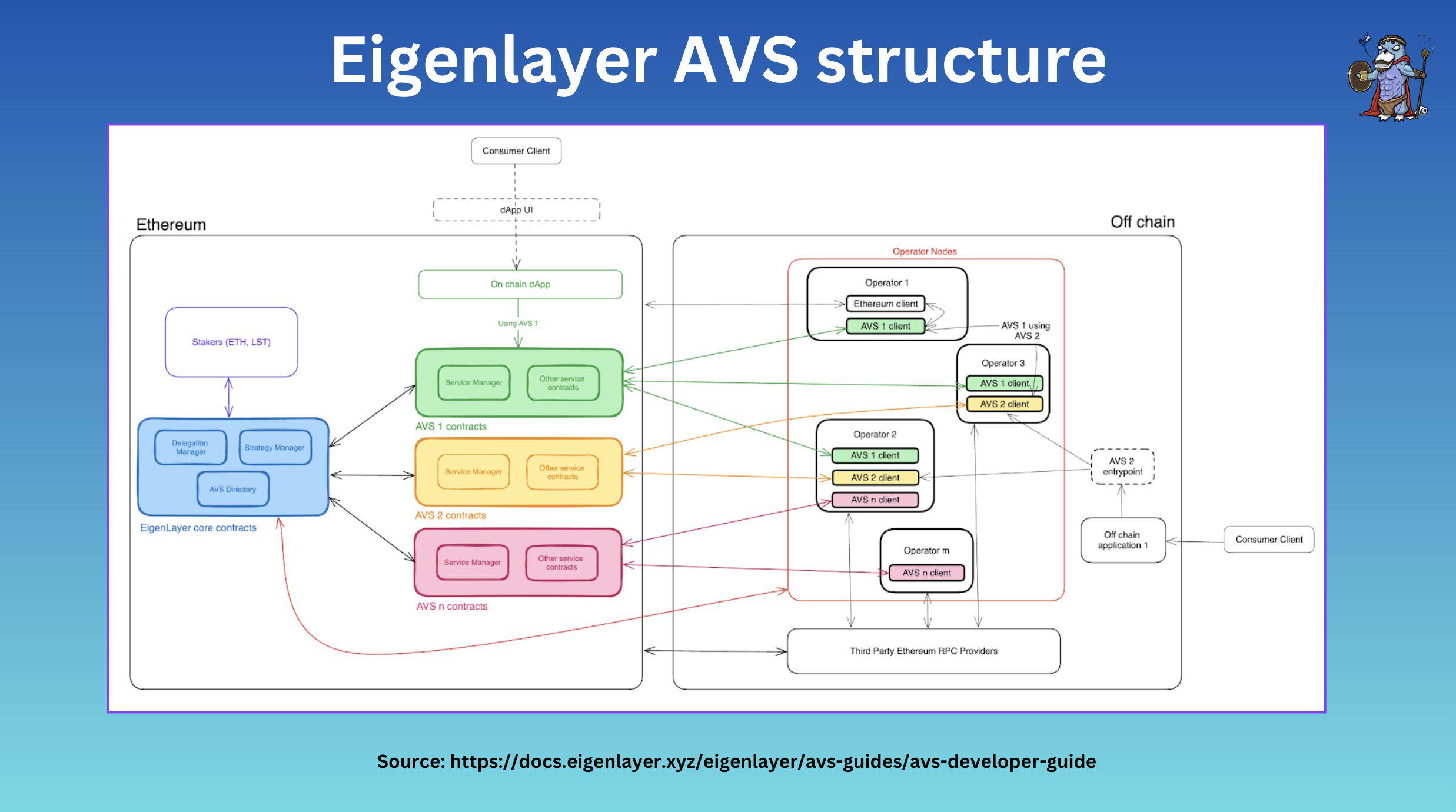

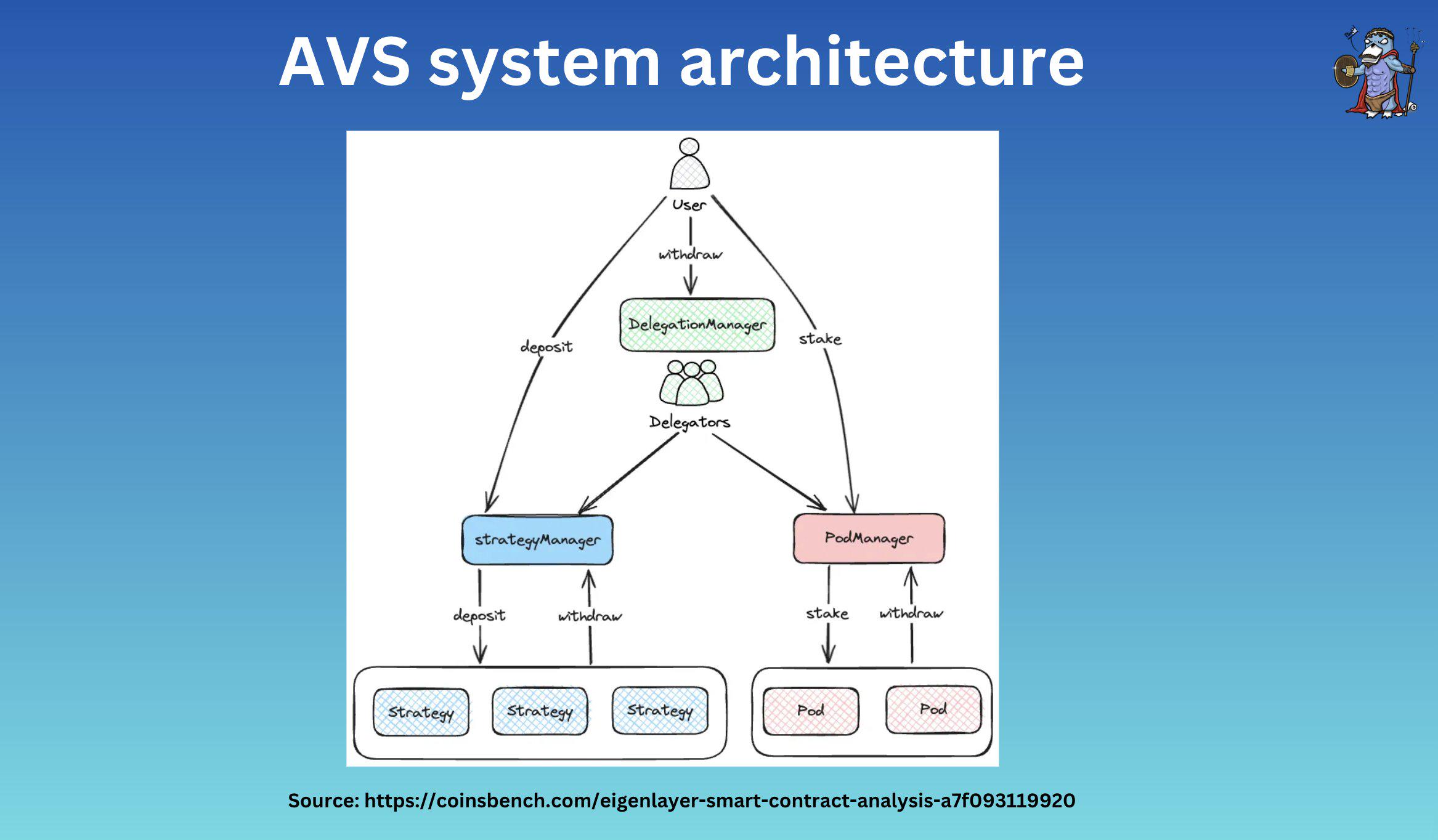

总体而言上,EigenLayer (EL)主要由四个组件组成:

质押者

运营商

AVS合约(例如,代币池,指定的罚没者)

核心EigenLayer合约(例如,委托管理者,罚没管理者)

这些参与方协同工作,允许质押者在EigenLayer上委托资产,验证者注册为运营商。

EigenLayer上的AVS还可以自定义其系统的法定人数和惩罚条件。

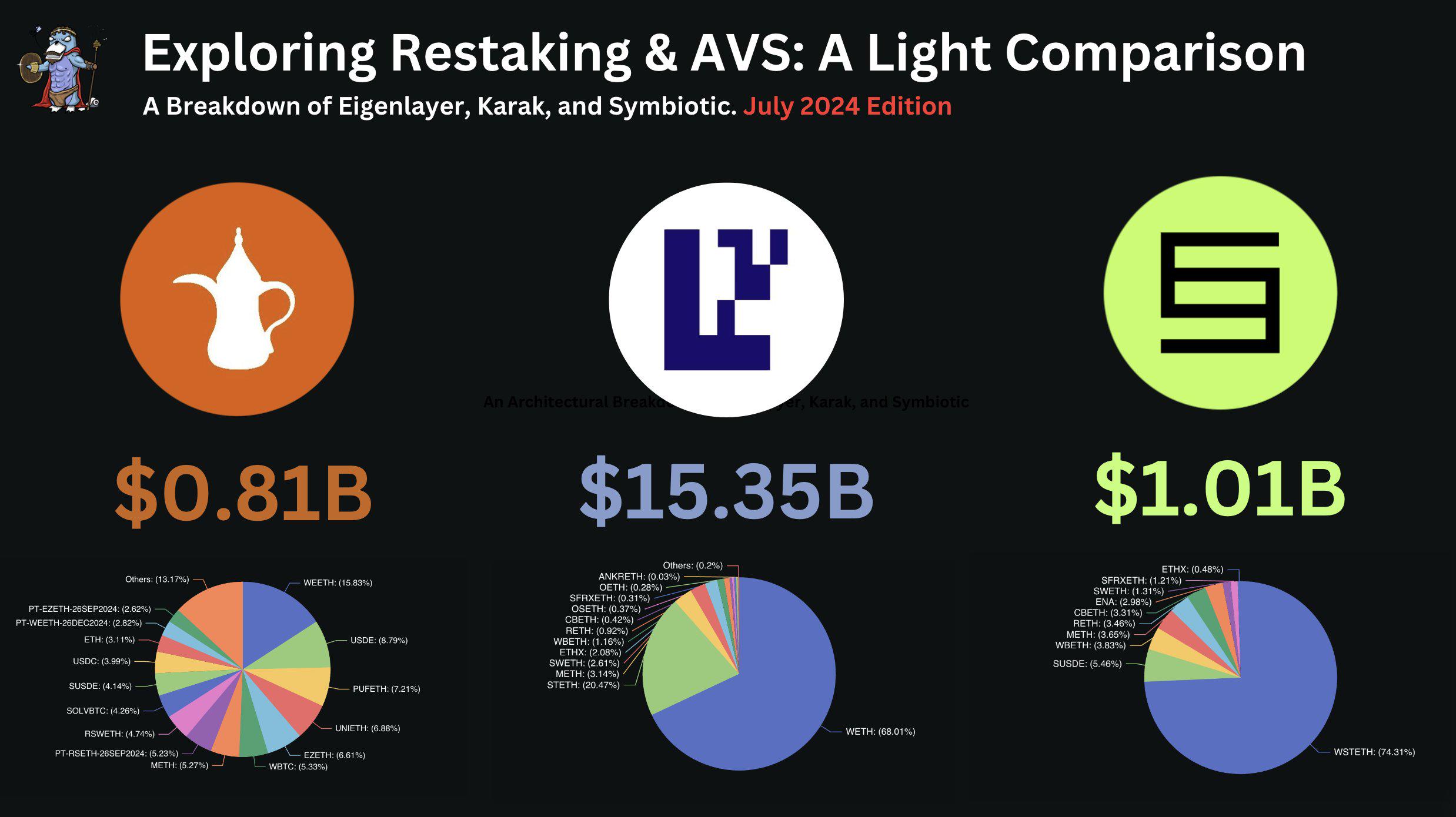

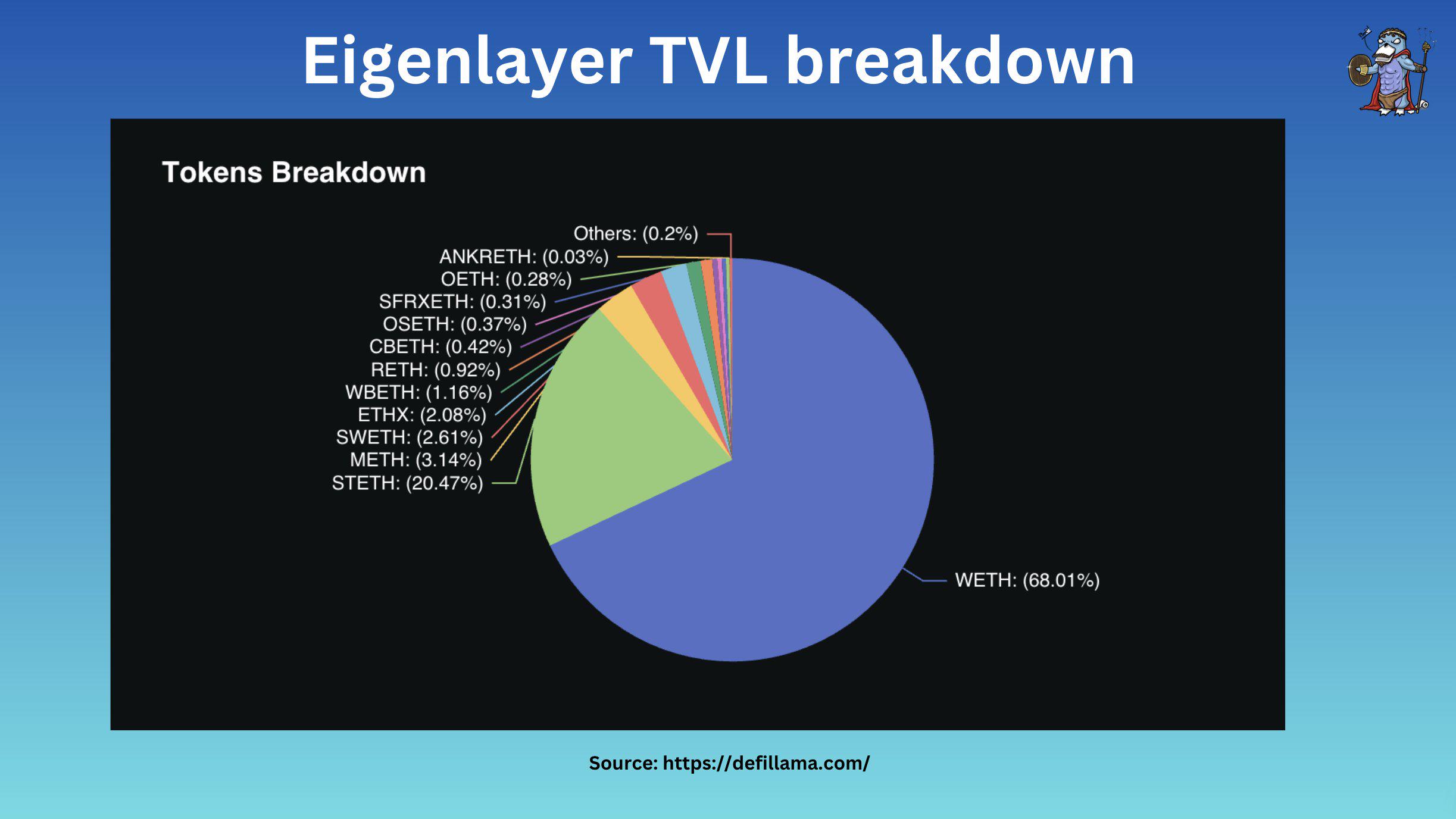

EigenLayer支持原生再质押和流动性再质押。在约150亿美元的总锁仓量(TVL)中:

68%的资产是原生ETH

32%是LST

目前,EL大约有16.1万名再质押者,但约有67.6%(约103亿美元)的资产被委托给仅1500名运营商。

EigenLayer上的AVS

EL为AVS提供了高度的灵活性,让它们可以设计自己的:

质押者法定人数(例如,70% ETH再质押者 + 30% $AVS质押者)

罚没条件

费用模型(可以使用$AVS、$ETH等支付)

运营商要求

以及在各自的AVS合约中更多的自定义选项……

EigenLayer的角色

EL控制以下内容:

委托管理者

策略管理者

罚没管理者

希望成为EL运营商的验证者必须通过EL注册。

策略管理者负责再质押者的余额核算,并与委托管理者合作执行相关操作。

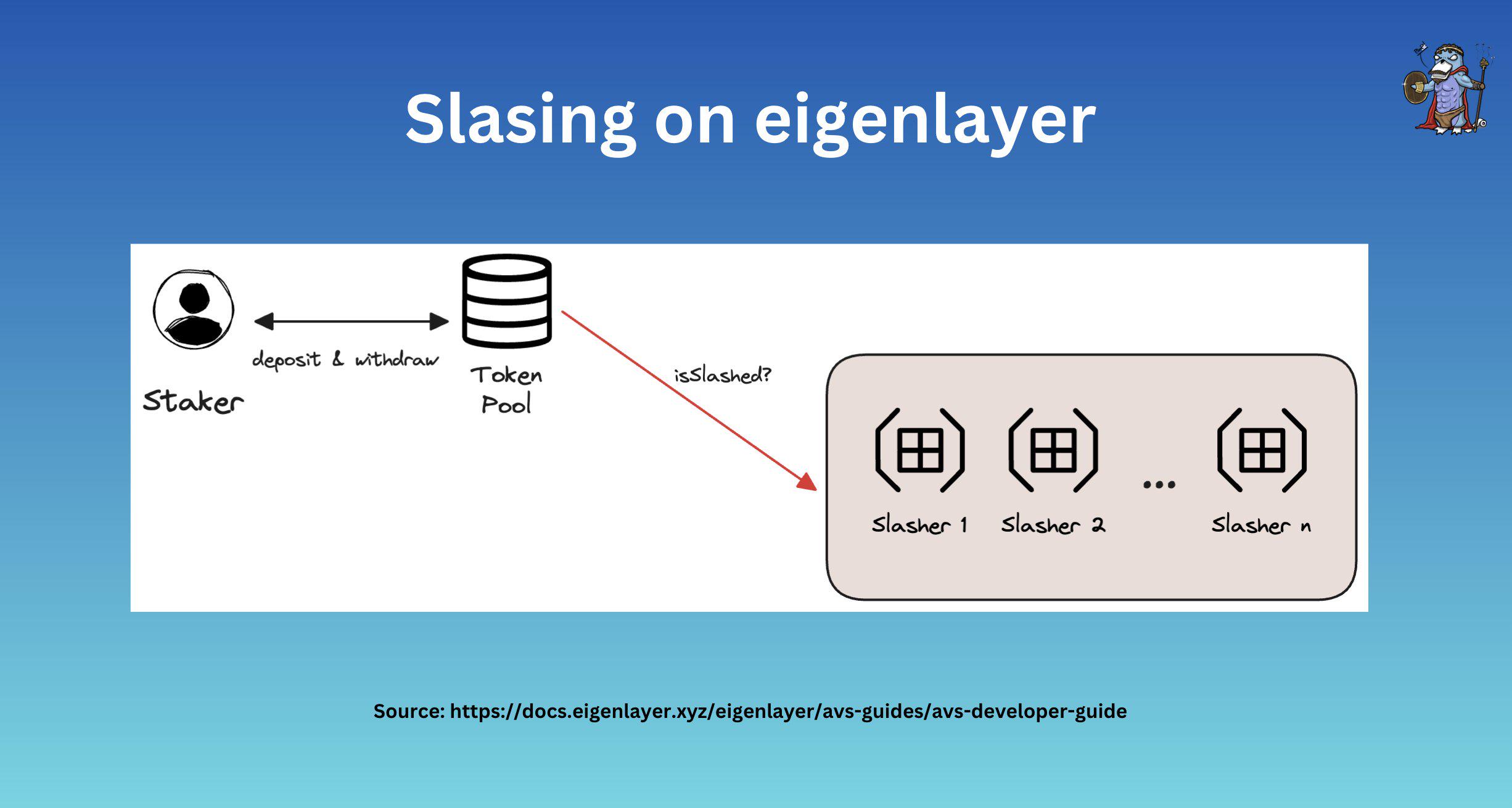

在罚没方面,每个AVS都有自己的罚没条件。如果某个运营商在EL上恶意行为或违反承诺,他们将被罚没者罚没,每个罚没者都有自己的罚没逻辑。

如果一个运营商选择加入两个AVS,他们必须同意这两个AVS的罚没条件。

有关否决罚没委员会 (VSC)。在“错罚没”的情况下,EL设有一个可以撤销罚没结果的VSC。

与标准委员会不同,EL允许AVS和质押者设立他们自己喜欢的VSC,从而为不同解决方案打造一个定制的VSC市场。

简而言之,EL提供:

原生 + LST再质押

资产委托(包括ETH资产和$EIGEN)

为AVS设计自己条款的高度灵活性

否决罚没委员会

活跃的运营商(目前约1.5K)

Symbiotic

Symbiotic 定位自己为再质押的“DeFi枢纽”,通过将$ENA和$sUSDe加入其质押篮子。

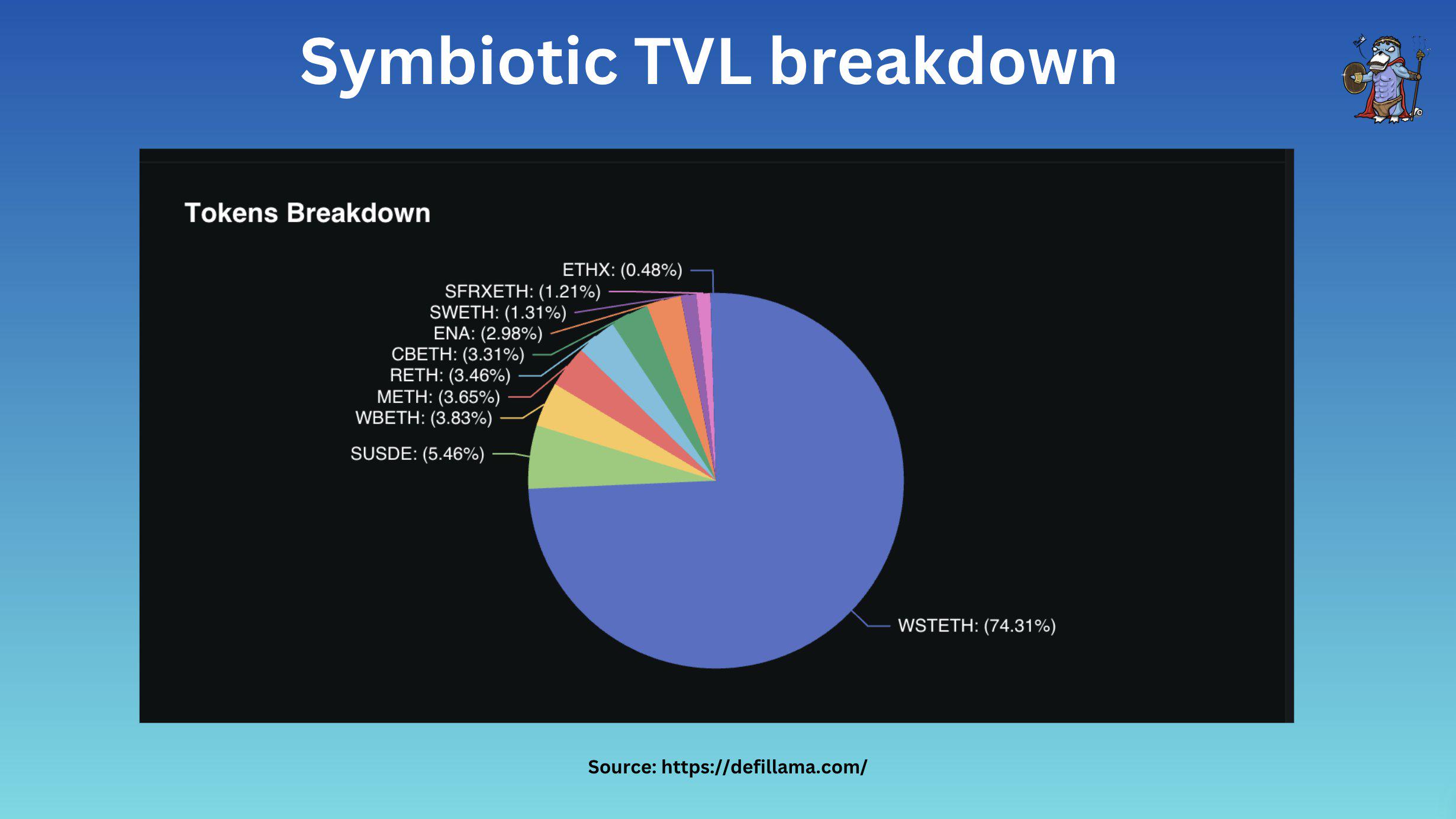

目前,74.3%的TVL是wstETH,5.45%是sUSDe,其余部分是各种LST。

目前还没有原生再质押,但可能很快会推出。

有关Symbiotic ERC20。与EL不同,Symbiotic 会铸造一个相应的ERC20代币来代表你的存款。

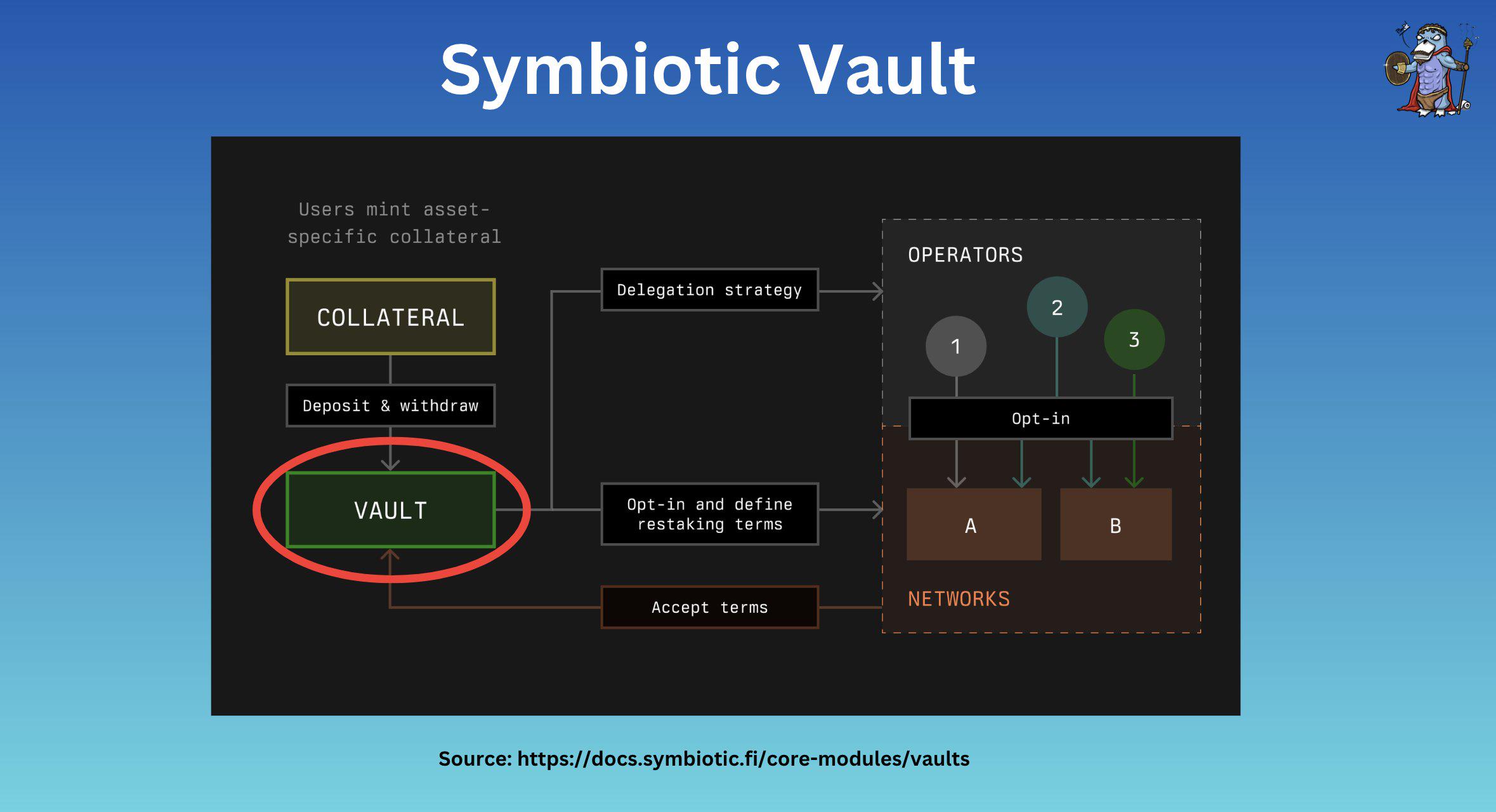

一旦抵押物被存入,资产将被发送到“保险库”,然后再委托给相应的“运营商”。

有关Symbiotic上的AVS。在Symbiotic中,AVS合约/代币池被称为“Vaults”(保险库)。

Vaults是由AVS设置的合约,AVS使用Vaults进行账户核算、委托设计等操作。

AVS可以插入外部合约来定制质押者和操作者的奖励流程。

至于Symbiotic的保险库,与EL类似,Vaults可以进行定制,例如多运营商Vaults等。

与EL的一个显著不同之处在于,保险库是不可变的预配置保险库,这些保险库部署时具有预先配置的规则,以“锁定”设置并避免使用可升级合约的风险。

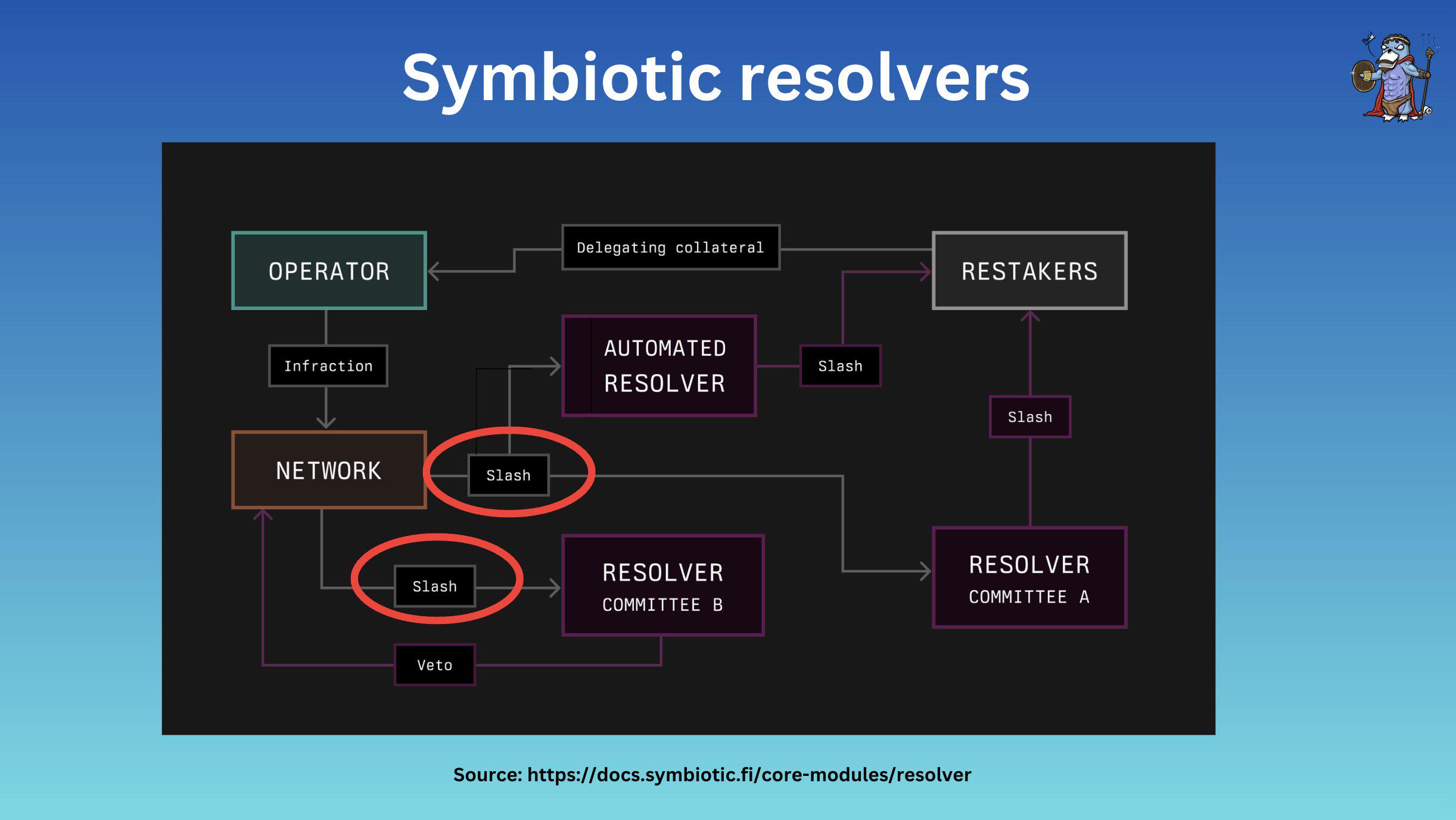

而解决者(Resolvers)类似于EL中的否决委员会,当发生错误的罚没时,解决者可以否决罚没。

在Symbiotic 中,一个保险库可以请求多个解决者来覆盖抵押物或集成诸如UMA Protocol等的争议解决方案。

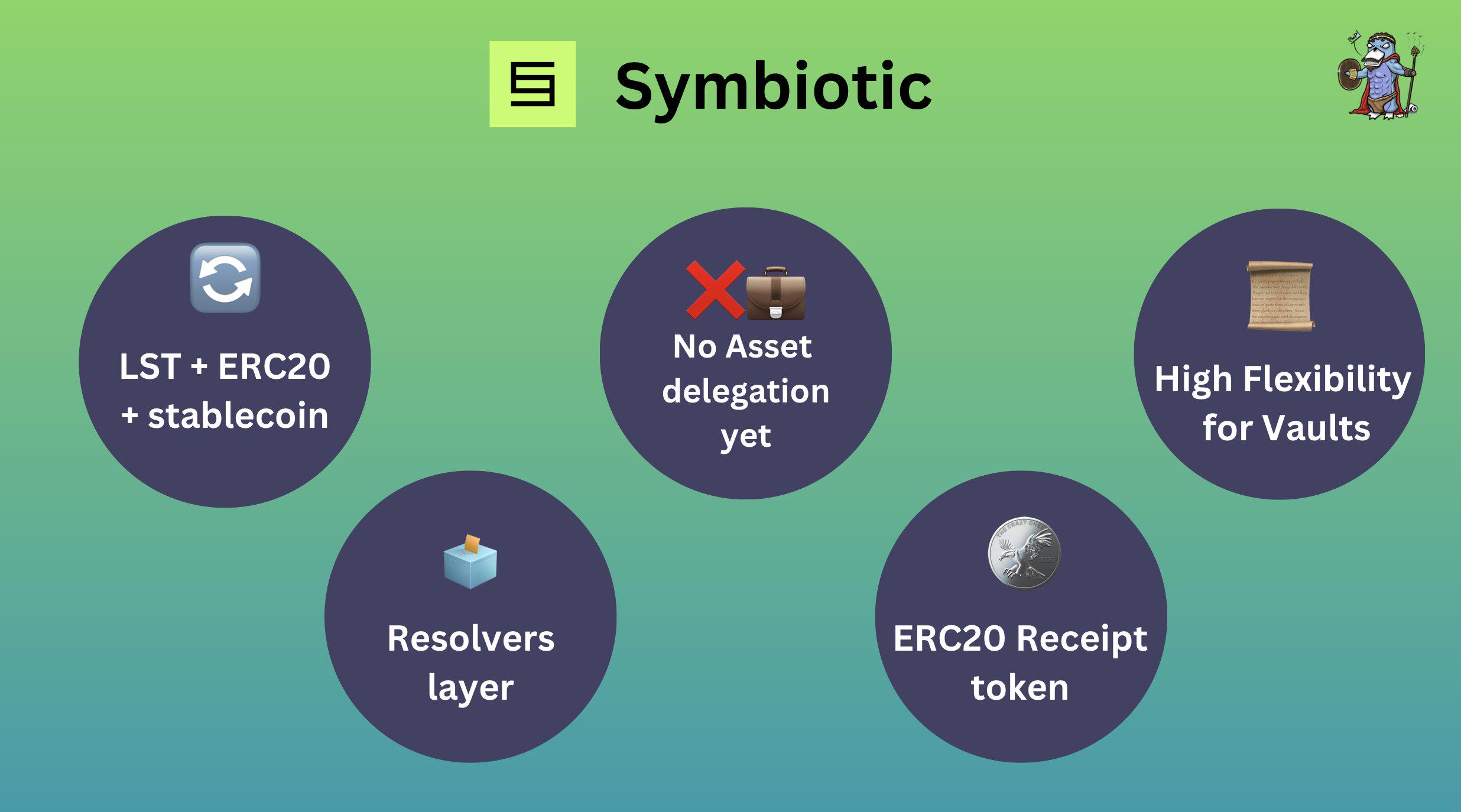

简而言之,Symbiotic提供:

接受LST + ERC20 + 稳定币作为抵押物

铸造ERC20收据代币

目前没有原生再质押,也没有委托。

拥有其自己条款的保险库

多解决者,在设计上具有更高的灵活性

Karak

Karak使用一个称为DSS的系统,类似于AVS。

Karak接受最多样化的抵押物,包括LST、稳定币、ERC20甚至LP代币。抵押物可以通过多条链存入,如ARB、Mantle、BSC等。

抵押物:

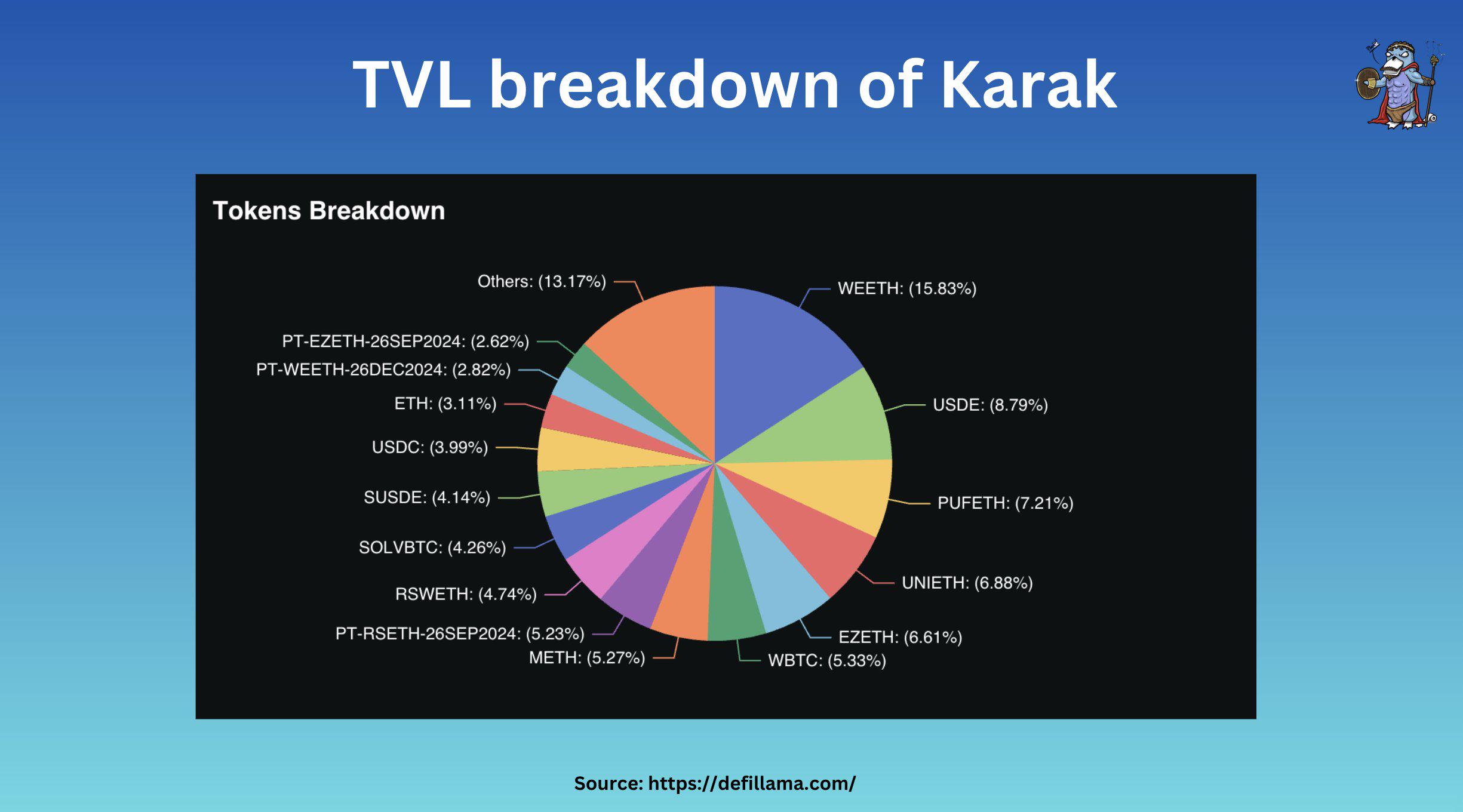

在Karak约8亿美元的总锁仓价值中,大部分存款仍然是LST,其中大多数仍留在ETH链上。

与此同时,约7%的资产通过Karak团队开发的Layer2网络K2存入,并由DSS保护。

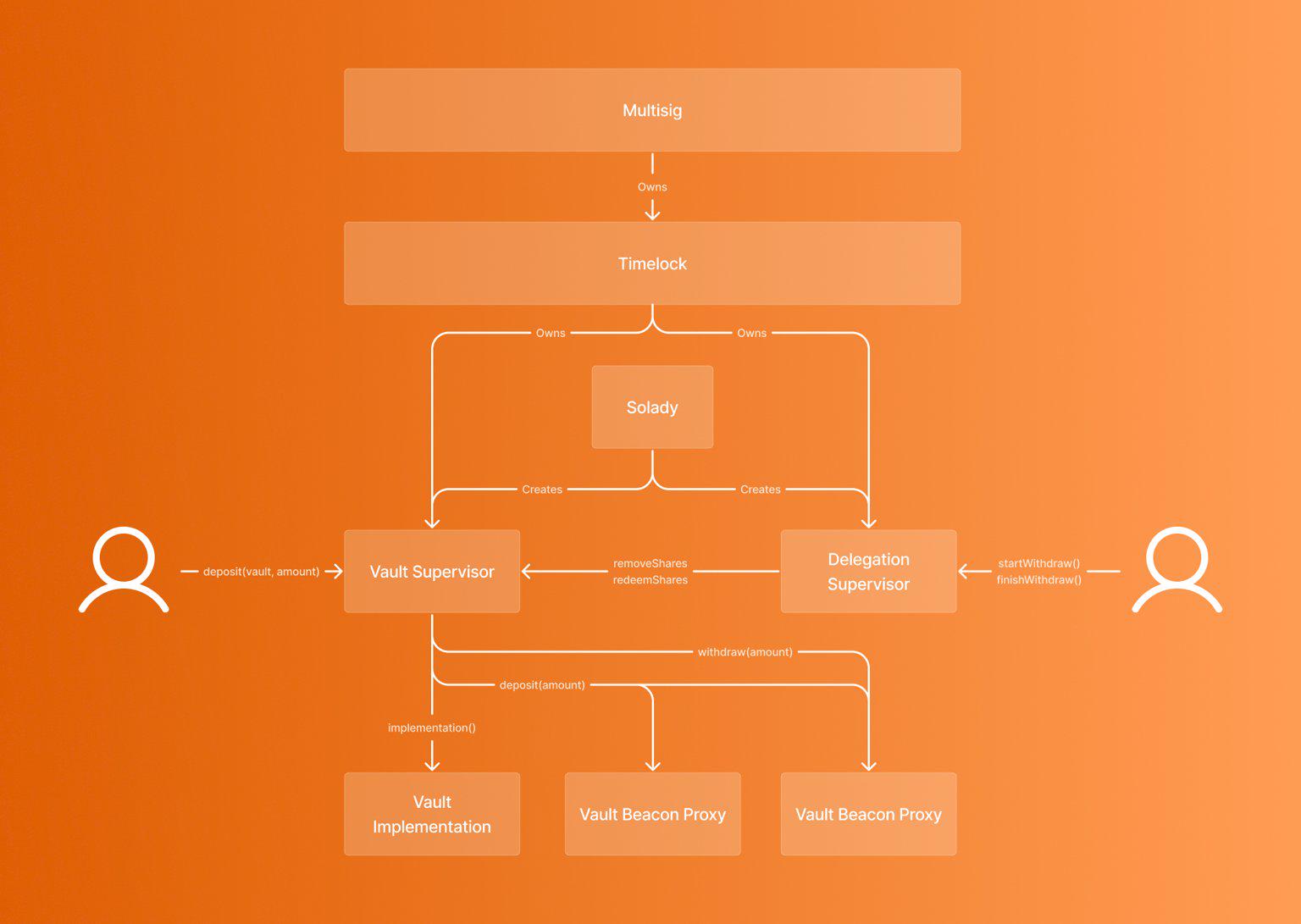

Karak上的DSS:

到目前为止,Karak V1提供了以下平台:

保险库 + 监督员

委托监督员

在架构方面,Karak提供了类似Turnkey的SDK和K2沙盒,使开发工作更加简化。

不过,进一步的分析需要更多信息。

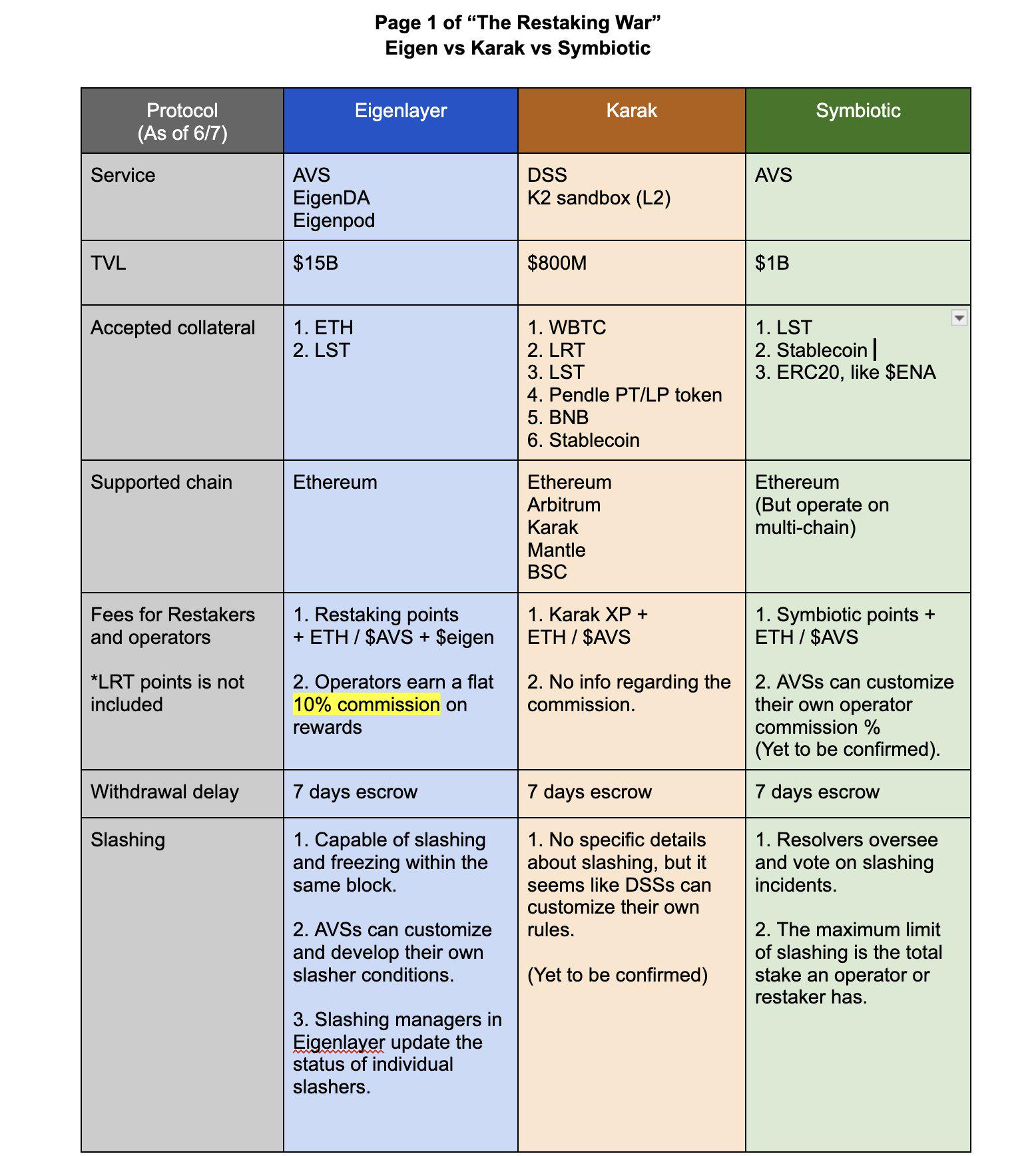

三个项目的比较

直观上,抵押物是最明显的区别因素。

Eigenlayer EL提供原生ETH再质押和EigenPods,其得到的ETH占总锁仓价值的68%,并成功启动了1500个运营商。

他们也即将接受LST和ERC20代币。

Symbiotic 通过与ethena labs合作,首先接受sUSDe和$ENA,并定位为“DeFi枢纽”。

Karak以其多链抵押物存款脱颖而出,允许在不同链上发生“再质押”,并在此基础上创建一个LRT经济体。

然而,在架构方面,它们都非常相似。

一般流程是从质押者 -> 核心合约 -> 委托 -> 运营商等等。

不过,Symbiotic允许多法定人数解决者,而Eigenlayer尚未具体指定,但也可能实现这一点。

第二,奖励系统

在EL中,选择加入的运营商从AVS服务中获得10%的佣金,其余部分归委托资产所有。

另一方面,Symbiotic和Karak可能会提供灵活的选择,允许AVS设计自己的支付结构。

第三,罚没

AVS/DSS具有高度灵活性,它们可以定制他们的罚没条件、运营商要求、质押者法定人数等。

EL和Symbiotic有解决者 + 否决委员会来支持和撤销错误的罚没行为。

而Karak尚未公布相关信息。

最后,代币。到目前为止,只有EL推出了一个代币$EIGEN,要求质押者委托给自己进行再质押的同一运营商(但它们是不可转让的,哈哈)。

对$Sym和$karak的推测是它们吸引TVL的关键激励因素。

最后的结论

显然,EigenLayer提供了一个更加成熟的解决方案,以及最强劲的经济安全性和生态系统。

希望启动安全性的AVS将会建立在EL上,因为它拥有150亿美元的资金池,1.5K个准备好选择加入的运营商,以及一支优秀的团队。

另一方面,Symbiotic和Karak Network仍处于早期阶段。因此,仍有很大的发展空间。

寻求超越ETH资产/多链的收益机会的散户投资者或投资者可能会选择Karak和Symbiotic。

总体而言,AVS和再质押技术消除了构建基础信任网络的负担。

现在,项目可以集中精力开发新功能以及更好的去中心化。

对我来说,再质押不仅仅是一种创新,它是以太坊的一个新时代。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

微策略:全球最大比特币巨鲸的生死局

微策略在 2025 年底的处境,生动展示了一个企业在试图重新定义公司财务边界时的机遇与挑战。撰文:Clow67 万枚比特币,约占全球总供应量的 3.2%。这是微策略(现已更名为 Strategy In

-

HashKey上市的感慨

HashKey上市的感慨上周,被誉为“香港第一加密股”的HashKey在港上市了。 在上市前几天,有好几位朋友就私下问我对这个公司及其股票的看法;我的朋友圈也有好几位国内的风投基金兴致盎然地分享他们参与认购的兴奋和快乐。 确

-

这个美国人靠播客年入 2.5 亿美元,罗永浩正在学他

一期节目 5000 万播放,Joe Rogan 和他重新定义的媒体权力。撰文:David,深潮 TechFlow你可能不听播客,但你一定看过这个镜头。2018 年,马斯克手拿卷烟、烟雾缭绕的画面传遍全

-

Honeypot Finance:新晋全栈 Perp DEX,能否挑战 Hyperliquid?

Honeypot Finance:新晋全栈 Perp DEX,能否挑战 Hyperliquid?作者:momo,ChainCatcher当前去中心化永续合约(Perp DEX)市场处于新一轮洗牌期。继 Hyperliquid 之后,Aster、Lighter 等协议相继进入市场,打破了原有格局,

-

特朗普政府上任一年,美国加密行业的变革

过去一年,美国加密货币政策的方向清晰可见:将加密货币行业纳入正规金融体系。然而,这一进程并非整齐划一、毫无摩擦。撰文:Tiger Research 2025 年,美国政府正在推行一项支持加密货币的政策

-

火币 HTX「双旦嘉年华·交易狂欢节」正式开启,20 万 USDT 奖池联动波场 TRON 生态,打造年终交易盛宴

红包雨来袭!双旦将至,年终行情叠加节日效应,加密市场正迎来一年一度的交易活跃高峰。火币HTX 将于2025年12月22日至2026年1月18日重磅推出年度活动——「双旦嘉年华·交易狂欢节」,面向全球用

-

一张图,追忆今年 12 个月加密世界的酸甜苦辣

希望 2026,对我们都好一点。撰文:深潮 TechFlow2025 年还剩不到 10 天。都说币圈一天,人间一年。但真正身处其中的人可能更有体会:这一年过得太快了,快到年初的事现在想起来像是三年前。

-

CoinW 旗下 Neowave Academy 在台举办「Crypto 圣诞之夜」

CoinW此次在台活动,既可视为其亚洲战略的组成部分,也反映了加密行业正从单纯的技术和交易竞争,扩展到教育、社群和文化等更广泛的领域。12月20日晚间,台北一场名为“Crypto圣诞之夜”的行业活动正

- 成交量排行

- 币种热搜榜

泰达币

泰达币 比特币

比特币 以太坊

以太坊 OFFICIAL TRUMP

OFFICIAL TRUMP USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 大零币

大零币 狗狗币

狗狗币 莱特币

莱特币 Sui

Sui 波场

波场 Avalanche

Avalanche FIL

FIL OKB

OKB LUNC

LUNC SHIB

SHIB ZEN

ZEN ETC

ETC CAKE

CAKE DOT

DOT YGG

YGG