OpenAI为什么不想在Robinhood上交易「股票」?

7 月初,Robinhood 宣布推出 OpenAI 和 SpaceX 的代币化股票,向其欧洲用户开放申购,并赠送每人 5 欧元的额度,拉开私募股权代币化的序幕。

然而几乎在同一时间,OpenAI 官推发声反驳:「这些 OpenAI Tokens 并非 OpenAI 股权,我们并未参与,也不认可这项计划,任何股权转让都需经过我们批准。」

代币化私募股权大打「平等」旗帜,向散户敞开大门,却遭 OpenAI 打脸,「股权代币化」究竟是未来金融创新的突破口,还是一场名为「平等」的骗局?

「代币化股权」到底是什么

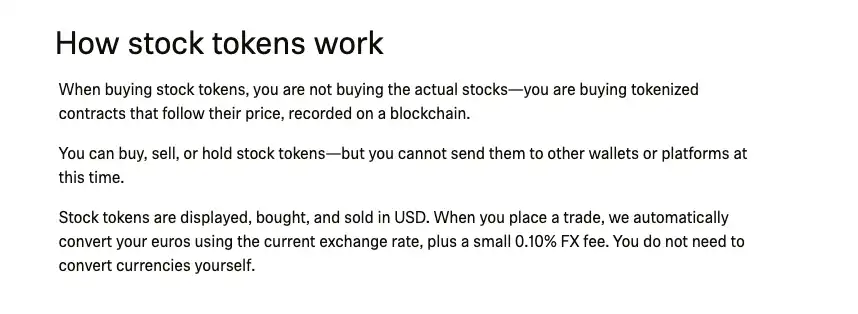

代币化股权,并不等于股权本身,而是一种以股票为锚定标的的链上合约产品。

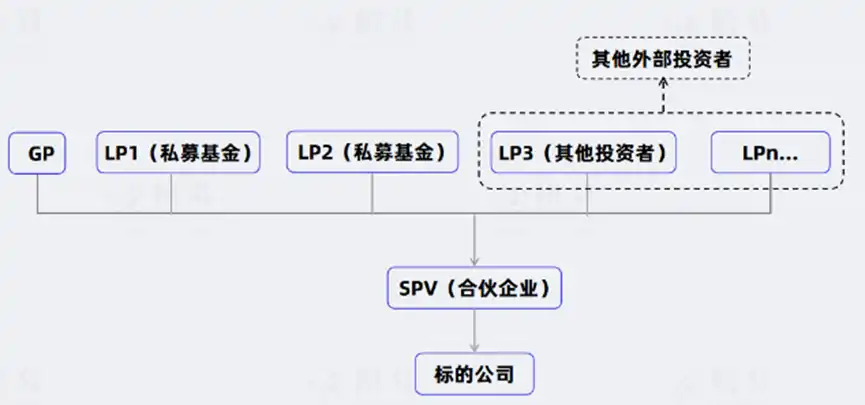

以 Robinhood 的操作为例:它并未直接拥有 OpenAI 的股权,而是持有一家掌握 OpenAI 股份的 SPV(特殊目的载体)的股权份额。然后,Robinhood 再将这部分间接持股的「经济权益」代币化,挂钩 OpenAI 的估值变化,在其加密交易平台上进行流通。

在代币化股权的架构中,SPV(特殊目的载体)是绕不开的核心中介。简单来说,SPV 是一个专门设立的「壳公司」或「通道」,用于持有目标公司的实际股权。平台不会直接出售公司股票,而是先让 SPV 持股,再将 SPV 的权益「打包」成代币发行给用户。这样做的好处是绕开了直接转让股权的法律和监管限制,但同时也意味着——用户买到的代币,并不代表对 OpenAI、SpaceX 等公司的股东身份,而是对这个中间载体的间接持有。

从法律上讲,这些代币不具备任何投票权、信息权,也不代表对 OpenAI 的实际所有权。它更像是一个「估值跟踪器」,类似场外交易中的结构化产品——只不过,这次交易平台是区块链。

事实上,Robinhood 并非首个吃螃蟹者。在它之前,已有多个平台尝试将「一级市场权益」搬上链。

投资平台 Republic 在今年 6 月推出 Mirror Token 产品,首发项目 rSpaceX,以 Solana 链为载体,锚定 SpaceX 的估值表现。代币最低门槛 50 美元,用户可以通过 Apple Pay 或稳定币购买。Mirror Token 并不是股权,不代表所有权,而是一种 与目标公司估值动态挂钩的债务工具。当公司上市、被收购或发生其他「流动性事件」时,Republic 会按代币比例将稳定币返还给投资者。

另一家平台 Jarsy 采取了「链上可追溯、链下有实物」的方式。它会先在实际一级市场购买目标公司股权,并将经济权益 1:1 上链映射成代币。这些代币总量、流向、持仓信息都完全链上可见,用户可以用 USDC 或信用卡参与,起投门槛仅 10 美元。这不是单纯的证券映射,而是经济权益的实质转移。

一场关于股权定价的斗争?

在 OpenAI 否认与 Robinhood 有合作关系的这条推文下方,马斯克首当其冲的评论了一句「Your equity is fake」,显然,在这场金融平权运动背后已经产生了不同的意识形态阵营。

机器人公司 Figure AI 就曾向两家在二级市场上宣传其股票的经纪平台发出停止并终止函,称其未获董事会批准便擅自宣传该公司股票。Figure 发言人表示,公司「将持续保护自身免受第三方经纪平台的干扰」,并强调所有股份交易必须经过董事会授权。

收到 Figure 律师函的几家二级市场平台认为一些 CEO 抵触二级市场交易,其背后另有原因。据这些经纪商透露,部分持股人试图以低于公司新一轮目标估值的价格出售股票,而这可能让公司担心,较低价格的二级市场交易会冲击其正在筹备的新一轮融资。

正是在这种背景下,Robinhood 的代币化尝试显得尤为大胆。Vlad Tenev 在最初就已表示该代币「技术上并非股权」,但「为散户投资者提供了接触私人资产的机会」。他将此次行动定义为「播下一粒种子」,并透露已有多家私营公司表达加入「代币化革命」的意愿。

Robinhood 表示该代币并非真正代表股份,而是基于 Robinhood 旗下 SPV 对 OpenAI 持股的间接映射。换言之,用户并不直接持有 OpenAI 股票,而是获得了一种对 SPV 中股份价格的间接敞口。

然而,这种「间接股权敞口」的结构并不透明,也容易被误解为持股 OpenAI。在金融民主化的大旗下,Robinhood 究竟是在推动资本市场的创新解放,还是在模糊真实资产与数字衍生品之间的界限,成为引发争议的核心。

来自社区的评论则呈现出明显的分裂。支持者认为,Robinhood 的 OpenAI 代币赋予普通人史无前例的参与权利:他们无需等待 IPO,无需通过复杂的风投结构,也不再受限于「合格投资人」的门槛。他们获得了与一家改变世界的公司估值挂钩的数字资产,可以即时交易,自主流动,某种程度上实现了「对抗精英资本垄断」的理想。

然而批评者则指出,这种产品并不具备真正的股权属性——无投票权、无利润分成、无股东身份、更非公司认可的官方股份。更重要的是,一旦投资者误解代币本质,可能在缺乏充分披露的前提下承担超出预期的风险。

在去中心化资产交易尚未成熟、监管灰区仍未厘清的背景下,这场「金融平权运动」究竟能否延续其理想主义色彩,或终将因合规与信任缺失而止步,仍有待市场和法律的双重检验。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

OpenAI 怒斥 Robinhood 未经授权,股票代币化触碰了谁的利益?

真正的博弈,是为争夺 IPO 定价权。撰文:Azuma,Odaily 星球日报凭借着大举进军「股票代币化」市场的一系列操作,过去几天 Robinhood 已霸榜了各大财经媒体的头条,其股价更是突破 1

-

Decrypt报道:LBank 2025年第二季度交易量增长24.5%,Meme币市占率与百倍币比例稳居CEX榜首

LBank将持续打通链上与链下的交互通道,实现一站式混合金融,满足用户多元化的交易需求,进一步巩固其作为全球领先加密货币交易平台的地位。2025年7月3日,顶级Decrypt媒体报道— LBank(l

-

EthCC戛纳特别报道:Taiko Based Rollup 峰会揭示的10个行业趋势

从预确认机制到 Booster Rollup,Taiko 所推动的这些前沿实践,正在勾勒出一个真正可扩展、可落地、可全球化的以太坊新未来——而这,仅仅是开始。随着全球开发者齐聚巴黎 EthCC 202

-

详解 Aave V4:借贷龙头如何再筑护城河?

统一流动性层 GHO 清算升级,两大核心功能助力 Aave 坐稳 DeFi 龙头宝座。撰文:Matt,Castle Labs 研究员编译:Tim,PANews在以太坊社区大会(ETHCC)上,Aav

-

Arthur Hayes:财政部引爆“特洛伊木马”,稳定币成为10万亿国债“接盘侠”

Arthur Hayes:财政部引爆“特洛伊木马”,稳定币成为10万亿国债“接盘侠”原文作者 | Arthur Hayes编译 | Odaily星球日报(@OdailyChina)译者 | 叮当(@XiaMiPP)编者按:BitMEX 交易所联合创始 Arthur Hayes 刚发布

-

赴美 IPO:加密企业的终极归宿还是权宜之计?

赴美 IPO:加密企业的终极归宿还是权宜之计?整理:ChainCatcher当前约 13 家加密企业正在 SEC 排队申请赴美上市,涵盖交易所、矿企及 DeFi 协议等各类机构。 为什么那么多加密公司都想去美国上市? 赴美 IPO 的核心吸引力在

-

OpenAI “打假” Robinhood:揭秘股票代币化背后的四大争议

OpenAI “打假” Robinhood:揭秘股票代币化背后的四大争议作者:Fairy,ChainCatcher 编辑:TB,ChainCatcherRobinhood 的股票代币化计划正如火如荼推进。昨晚,其已在 Arbitrum 链上完成了 213 种美股的代币铸造

-

Bitcoin Suisse 法律主管指出欧盟和瑞士稳定币监管存在缺陷

深潮 TechFlow 消息,7 月 3 日,据 Cointelegraph 报道,Bitcoin Suisse 法律总顾问 Peter Märkl 批评欧盟和瑞士的稳定币监管框架均存在不足。Märk

- 成交量排行

- 币种热搜榜

泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 Sui

Sui 币安币

币安币 Pepe

Pepe 狗狗币

狗狗币 莱特币

莱特币 Uniswap

Uniswap 艾达币

艾达币 FIL

FIL EOS

EOS TRX

TRX AR

AR CRV

CRV MASK

MASK DYDX

DYDX ZEN

ZEN HT

HT