HashWhale 加密週報(2025/09/20–2025/09/26)

Author: Georgia Jansen, Munchee | Editor: Georgia Jansen, Munchee

1. 比特幣市場

BTC 圖表

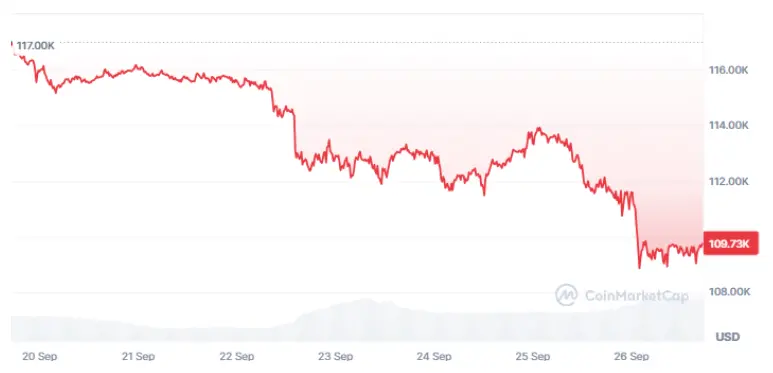

比特幣本週走出「高位盤整 → 區間下破 → ETF 帶動反彈 → 急挫回落 → 低位企穩」的節奏。週內高點為 116,138.4 美元(9 月 20 日),低點為 108,675.3 美元(9 月 25 日),波動約 6.4%。9 月 26 日收於 109,681.3 美元,較 9 月 20 日收盤 115,699.2 美元下跌約 5.2%。附圖清晰呈現此過程:起初在 115–116k 附近穩定,隨後台階式下探至 112k,短暫反彈後出現「空窗式」急跌,最終於 109k 一帶整理。

階段一-115–116k 高位盤整(9/20–9/21)

週初波動收斂。9/20:高 116,138.4、低 115,424.9、收 115,699.2。9/21:高 115,833.2、低 115,205.5、收 115,243.0。價格多在 400–700 點窄幅內震盪,守住 115k 平臺,反映謹慎穩定。

驅動力分析:

市場消化上週聯準會降息 25bp,等待美國核心 PCE 等新催化。方向性意願偏弱,交易員向持倉觀望。ETF 資金面平靜,情緒中性。

階段二-區間下破至 112k 區(9/22–9/23)

平臺於週初工作日失守。9/22:高 115,382.7、低 111,964.9、收 112,673.0。9/23:高 113,279.9、低 111,501.9、收 112,002.6。BTC 失守 115k,下探至 112k 一帶橫向兩日。

驅動力分析:

消息面聚焦於聯準會後的去槓桿與期貨多單被動平倉。臨近宏觀數據風險偏好轉弱,市場以防守為主。此階段更像「清理過度槓桿」,而非基本面轉空。

階段三-ETF 淨流入引發週中反彈(9/24)

下破後迎來止跌回升。9/24:高 113,951.0、低 111,212.0、收 113,307.1。日內反彈近 1,800 點並收高,為週內唯一明顯上漲日。

驅動力分析:

據 SoSoValue,9/24 比特幣現貨 ETF 淨流入約 2.41 億美元,以貝萊德 IBIT 領銜。新增需求支撐逢低買盤,推動價格重測 113–114k。

階段四-再現淨流出引發急挫(9/25)反彈迅速失效。

9/25:

高 113,508.6、低 108,675.3、收 109,016.3。週內關鍵下跌日,日內近 4,000 點回落並收於 110k 下方。

驅動力分析:

ETF 資金轉為淨流出,當日淨流出約 2.58 億美元,以富達 FBTC 等贖回為主。配合持續去槓桿,引發連鎖停損賣壓,造成陡峭下行。

階段五-109k 一帶企穩(9/26)

急挫後低位震盪。9/26:高 109,804.5、低 108,851.1、收 109,681.3。日內僅 950 點區間,呈現無延續性下跌的整理型態。

驅動力分析:

市場等待美國核心 PCE。槓桿已大幅出清且 ETF 流向趨緩,轉入觀望期。分析多將本週回落歸因於部位調整,而非需求結構性轉弱。

小結

9/20–9/26,BTC 自 115–116k 高位盤整轉為 112k 台階式下修,週中受 ETF 淨流入短彈,9/25 因再度淨流出跌至週低 108,675.3,最終於 109.7k 附近企穩。週幅 116,138.4 → 108,675.3,週比下跌約 5.2%。節奏核心由 ETF 流向「先正後負」(9/24 淨流入 vs 9/25 淨流出)與宏觀數據前的風險降檔主導。

2. 市場動能與宏觀背景

資本流向

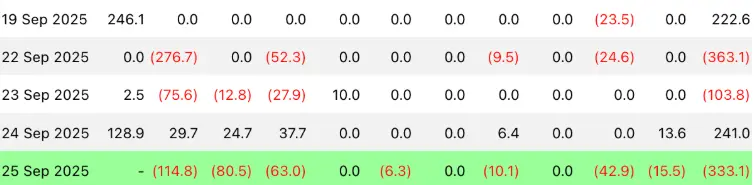

1)ETF 流向

本週現貨 ETF 流向波動劇烈,反映短線投機頻繁:

9/22:-3.631 億美元

9/23:-1.038 億美元

9/24: 2.410 億美元

9/25:-33.31 億美元

ETF流入/流出数据图片

ETF 淨流出主導 22–23 日,並伴隨清算潮,顯示短線資金趨避風險。24 日轉為淨流入主要屬逢低承接,但不足以扭轉趨勢。25 日出現 -33.31 億美元的巨大淨流出,抹去先前增量,恐慌性贖回力道仍強。本週 ETF 資金對價格的敏感度極高,遇負面觸發即迅速反轉。

2)短線急跌與清算潮

9 月下旬出現兩度集中清算,放大短期波動。

9/22,市場短時間內大幅拋售。全市場清算達 15 億美元,BTC 與 ETH 多單受創,為 2025 年單日最大清算。BTC 一度探至 111,900 美元,後在抄底買盤下回升。

9/26,再現清算潮。據 Coinglass,前 24 小時清算達 12.02 億美元,其中多單 10.95 億、空單 1.07 億。分資產:BTC 多單 2.73 億、空單 0.099 億;ETH 多單 4.13 億、空單 0.3737 億。共 266,671 位交易者被清算,單筆最大為 Hyperliquid 上 2,912 萬美元 ETH-USD 永續合約。

兩次集中清算凸顯槓桿資金脆弱,價格波動易觸發連鎖反應。短線上清算強化拋壓,並迫使 ETF 與所內資金轉為淨流出;同時,清算後較低價位吸引逢低與中長線配置回補。

3)交易所資金流(入/出)

9/25,過去 24 小時 CEX 淨流出合計 7,989.16 BTC:

Coinbase Pro:-7,753.21 BTC

Binance:-555.96 BTC

Bybit:-348.13 BTC

Bitfinex: 524.51 BTC(最大淨流入)

此前 9/21 數據顯示,近 7 日 CEX 累計淨流出約 40,213.72 BTC。

資金自中心化交易所流向冷錢包/託管錢包,顯示長期持有(HODL)偏好。持續淨流出通常被視為中長期利多訊號。

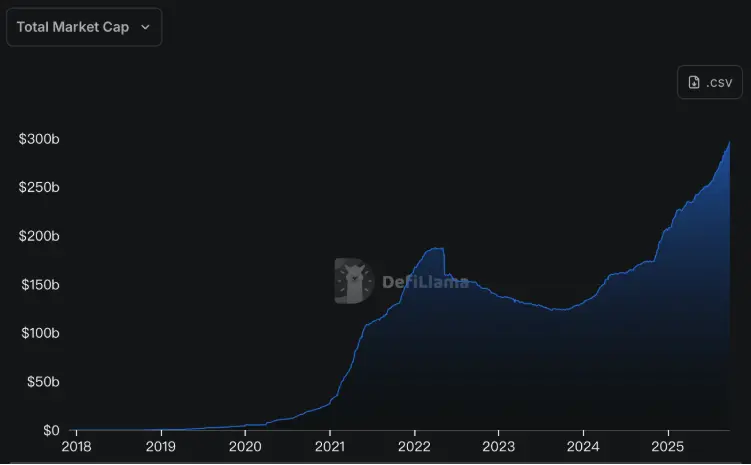

4)穩定幣市場

穩定幣總市值:2,926.23 億美元(截至 9/20)

7 日增長: 1.37%

結構變化:

USDT 佔比降至 58.79%

USDE 過去一週鑄造 5.57%

USDC 過去一週鑄造 1.59%

雖 USDT 仍居主導,但市佔被逐步稀釋,資金分流至新型或場景化穩定幣。總市值擴張為 BTC 與加密市場提供額外流動性與交易資本;佔比變化反映結構多元化,與鏈生態、DeFi 需求、交易平臺調整相關,對未來資金流動具前瞻意義

相关图片

技術指標分析

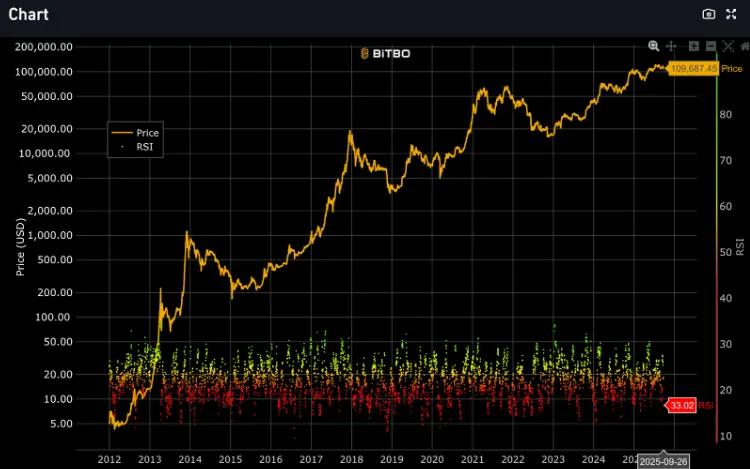

1)相對強弱指數(RSI 14)

據 Bitbo,9/26 比特幣 14 日 RSI 為 33.02,接近超賣閾值(<30)。顯示短線具一定反彈空間,但賣壓仍重。RSI 全週走低,動能偏弱;若跌破 30,將強化超賣訊號。

Bitcoin 14-day RSI chart

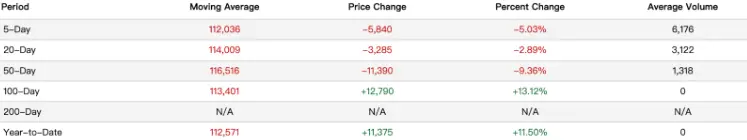

2)移動平均線(MA)

MA5(5 日):$112,036

MA20(20 日):$114,009

MA50(50 日):$116,516

MA100(100 日):$113,401

現價:$109,761

BTC 跌於 MA5、MA20、MA50、MA100 之下,空頭排列明確。短期 MA5 下行加速並死叉 MA20,強化空方優勢;中期 MA20、MA50 俯斜,賣壓延續。除非重返 MA20(約 $114,000)上方,偏空結構不變。

MA5、MA20、MA50、MA100、M200数据图片

3)關鍵支撐與阻力

支撐:

$108,800、$112,000。9/22 跌至 $112,000 後止穩,顯示買盤防線;9/26 曾下探 $108,800 後回彈,確認其為短線核心支撐。

阻力:

$110,000、$114,000。9/25 於 $114,000 附近受阻;9/26 多次反彈未破 $110,000,賣壓明顯。

綜合評析

本週走勢偏弱,空方主導:

RSI 近超賣但反彈動能有限。

價格位於主要均線下方,空頭排列明顯。

$108,800 為關鍵支撐;若失守,下看 $106,000–$105,000。上攻需先站回 $110,000,再挑戰 $114,000。

結論:

盤整失敗後下破,風險偏好快速降檔。短線宜審慎;多方待穩於 $108,800 且 RSI 回升再評估反彈;若放量下跌,空方仍可擴展下行。

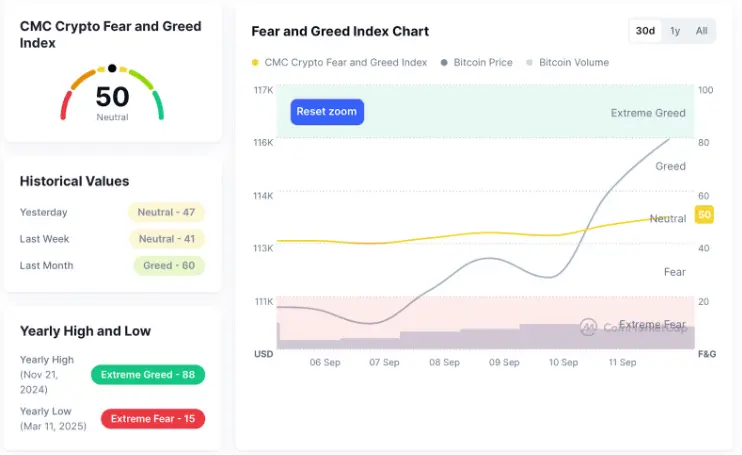

市場情緒

截至 9/26,恐懼與貪婪指數為 32,處於「恐懼」區,反映兩次急跌後的謹慎氛圍。

9/20–9/26 日度讀數:48、48、47、40、39、41,區間 32–48。情緒隨價波動而顯著起伏。

週初指數近 48,偏中性略樂觀,對區間守穩具信心;22 日急跌後降至 40,引發恐慌性賣;25 日再挫至 32,恐懼加劇、部位更防守。

總體自「中性 → 回落 → 小幅企穩 → 恐懼」。尚未到「極度恐懼」,但信心脆弱;若無法企穩,恐懼加深;若支撐站穩或利多出現,情緒可回溫。

恐惧与贪婪指数数据图片

宏觀背景

1)聯準會動向

9/23 鮑威爾談話:

美國成長放緩跡象出現,但通膨仍高於目標,決策仍將以通膨為核心考量。降息預期或已部分反映,但為防通膨反彈,聯準會仍審慎。談話後 BTC 回落,顯示政策路徑不確定性下的資產波動。在高槓桿環境中,任何政策訊號都可能放大波動。

逆回購:9/20,聯準會透過定率逆回購吸收 113.63 億美元,顯示短期流動性需求仍存。

相关图片

2)關鍵經濟數據與市場反應

美國第二季實質 GDP(終值):3.8%

高於 3.3% 預估,顯示復甦強勁,主要來自交通、金融與保險的消費支出。優於預期的成長對風險資產(含 BTC)有支撐。

美國第二季核心 PCE(終值):2.6%

略高於 2.5% 預估,但低於第一季 3.3%。通膨壓力趨緩,增加政策彈性,對 BTC 稍有利。

初領失業金:218,000(9/25 公佈)

低於 235,000 的預測,勞動市場仍強,市場憂慮降息步伐放慢;加上美國政府關門風險,情緒轉趨謹慎,BTC 波動加大。

個人消費(第二季年化):2.5%

高於 1.7% 預估,內需穩健,間接支撐風險資產。

3)市場結構與衍生品

230 億美元 BTC & ETH 選擇權到期

Deribit 指出今日約 230 億美元的 BTC 與 ETH 選擇權到期,為史上規模較大之一。倉位集中於兩端:95k 以下保護性賣權與 140k 以上買權。短線部位活躍,顯示市場預期下一步或受空頭回補或被動清算驅動。

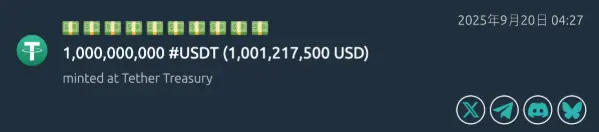

Tether 發行動態

9/20,Whale Alert 追蹤到 Tether 在以太坊增發 10 億 USDT;過去 8 日累計增發 50 億,短線有助於流動性與情緒。

相关图片

4)美國貿易政策

9/26,川普總統宣布自 10/1 起實施新關稅——進口品牌藥 100%、重型卡車 25%、家具/櫥櫃 30–50%。目標在提振製造,但報復風險升高,增加全球經濟與市場不確定性。亞洲相關板塊回落,BTC 同步承壓,投資人風險偏好降溫。

相关图片

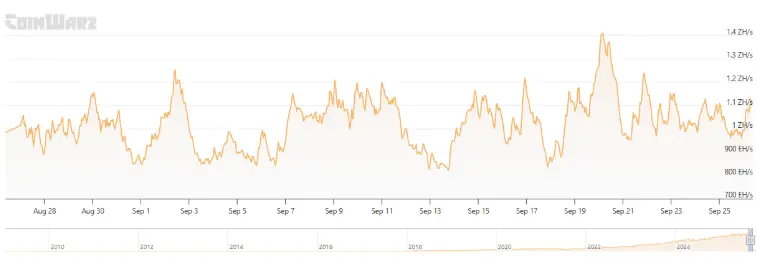

5)算力變化

本週呈現明確節奏:9/20 創高,9/21–9/23 回落,週中短暫回升,9/25–9/26 於較低區間企穩。2025/09/20 區塊 915,533 處錄得歷史新高 1.442 ZH/s;至 9/26 09:59 UTC 即時讀數 1,136.56 EH/s(約 1.137 ZH/s)。

關鍵變化

9/20—創歷史新高:

算力達 1.442 ZH/s,為本週與網路峰值。此前難度已上調,為高計算量提供背景

9/21–9/23—自極值回落:

圖表顯示自 ATH 回落至較低帶(約 1.0–1.2 ZH/s)。9/20–9/26 期間未有難度重定:CoinWarz/YCharts 顯示難度自 9/18 調整後維持約 142.34T。日度波動更多來自礦工開停機與礦池隨機性,而非協議變更

9/24—短暫回升:

圖示週中回到約 1.1 ZH/s。難度不變下,反彈符合更多機器上線與礦池方差正常化的邏輯。

9/25—探局部低點後穩定:

03:19 UTC 顯示 1,039.53 EH/s(約 1.040 ZH/s),為週內較低讀數之一,隨後於 ~1.1 ZH/s 區間企穩。

9/26—維持約 1.14 ZH/s:

至週五上午(09:59 UTC)錄得 1,136.56 EH/s。

比特幣難度 9/18 升至約 142.34T,至 9/26 期間維持不變。故本週算力波動主要反映礦工可用性(如區域性天氣限載、維修)與礦池方差,而非協議調校。

展望(下次難度調整窗口與方向)

時間點:

追蹤顯示下一次難度重定約在 2025/10/01(UTC)。

方向傾向:

若算力維持 ~1.1–1.15 ZH/s(對應 9/25–9/26 讀數),則進入下個 Epoch 的偏向小幅上調:當實際算力高於現行難度所隱含水準,區塊時間往往略快於 10 分鐘目標,協議將上調難度以校正。實際百分比取決於整個 2,016 區塊視窗的平均間隔。

後續觀察重點:

1)持續出現 >1 ZH/s:若>1 ZH/s 成為新地板,說明 9/20 峰值並非一次性尖峰,新產能/上線時間在延續。CoinWarz 即時讀數支持此基線

2)礦池占比與區域性限載新聞:美國礦工(天氣/電網)與海外礦隊的差異,仍會造成日度算力擺動;熱浪或電網事件是典型短期下行因素。

3)下週難度列印:難度上調固然提升安全性,但在現價下壓縮礦工利潤;持平或下調則意味算力於 Epoch 尾段降溫。

小結

算力走勢呈「創高(9/20)→ 常態化(9/21–23)→ 週中回升(9/24)→ 局部低點後企穩(9/25–26)」的教科書式節奏。在 ~142.34T 難度錨定下,且 9/26 即時讀數仍高於 1 ZH/s,網路維持高安全等級。若無外生性限載,基準情境為 10/1 左右小幅度上調難度,以使出塊時間回歸目標。

關鍵變化图片

6. 挖礦收入

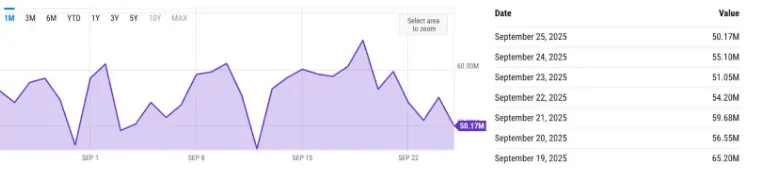

據 YCharts,礦工每日總收入(區塊獎勵 手續費)本週介於 5,017 萬–5,968 萬美元:

9/20:$56.55M

9/21:$59.68M

9/22:$54.20M

9/23:$51.05M

9/24:$55.10M

9/25:$50.17M

比特币矿工每日收入数据

整體趨勢下行,受 BTC 波動、算力變化與費用走弱影響。Hashrate Index 顯示 9/26 Hashprice = $48.71/PH/s/日,週內低點 $48.60(9/26)。

結論:

本週礦工收入下滑主因價格與費用疲弱;高算力環境意味成本壓力仍存。若 BTC 續跌,Hashprice 仍有下行風險。長期看,減半周期中段與鏈上活動穩定,收入具中長期支撐。

Hashprice数据

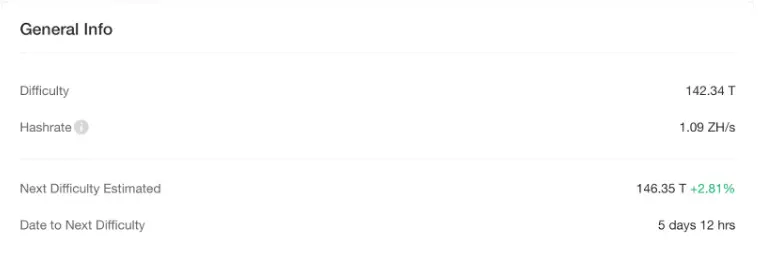

7. 能源成本與挖礦效率

據 CloverPool,截至 2025/09/26,比特幣網路算力 1.09 ZH/s、難度 142.34T。下一次調整 10/02,預期 2.81% 至 146.35T,顯示算力溫和增長與硬體/電力成本上行。單機收益或下滑,但更高算力代表礦工信心與高效設備持續上線;短期增強網路安全,同時壓力轉向成本較高的礦工。

比特币挖矿难度数据

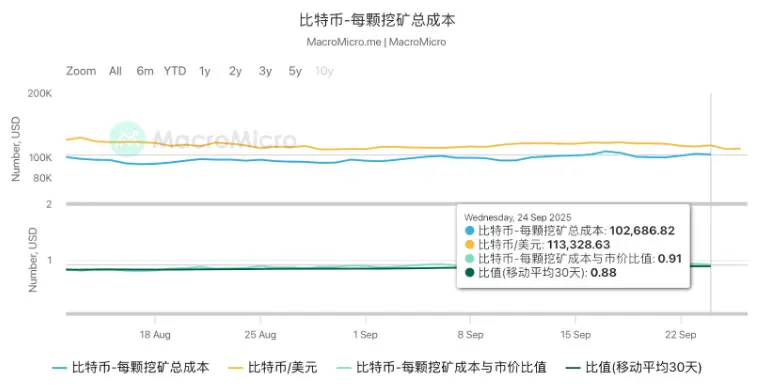

從成本視角,MacroMicro 估算 9/24 比特幣生產成本約 $102,686.82,現貨約 $113,328.63,成本/價格比為 0.91,約 9% 毛利。本週毛利略為壓縮;整體仍有利可圖,但若價格下行,弱勢礦工壓力上升,可能帶來算力波動或遷移至低成本地區。

每枚比特币的挖矿总成本数据

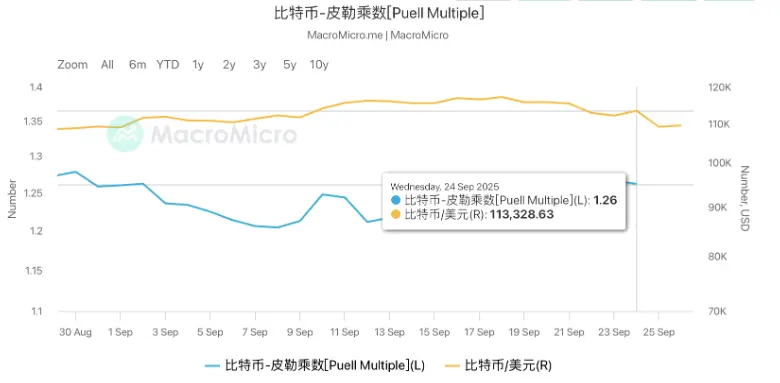

鏈上 Puell Multiple 維持 1.24–1.27。該指標比較每日發行價值與年度平均,衡量礦工獲利與市場過熱(>2 視為過熱)。目前區間顯示礦工獲利尚可、未過熱;但本週兩次急跌令高成本礦工現金流吃緊。整體上,Puell 指標尚佳,但波動使風險分層:短線算力小幅擺動可能性上升,高成本礦工承壓,低成本礦工相對穩健。

BTC Puell Multiple数据

8. 政策與監管動態

俄羅斯不再擴大區域性挖礦禁令

2025/09/26,俄國政府確認不會在現有限制之外進一步擴大區域級別的挖礦禁令,為當地礦工提供更明確監管預期,運營環境更穩定。美國監管部門調查「加密庫存」宣佈前的股價異動

2025/09/26,SEC 與 FINRA 等機構對企業宣佈採用加密資產作為金庫前的股價異動展開調查,聚焦內線交易或選擇性訊息披露等合規風險。

相关图片

英國 FCA 加速加密公司審批

2025/09/21–25,FCA 將註冊審批由約 17 個月縮短至約 5 個月,通過率由 <15% 升至約 45%,意在於更廣泛監管前提升英國對加密產業的友善度。

中國要求券商在香港暫停 RWA 代幣化業務

2025/09/23,據報國家證監部門要求境內券商暫停於香港展開實體資產(RWA)代幣化,顯示北京對離岸數位資產擴張持更審慎態度,與香港打造加密樞紐的取向形成張力。

阿聯宣佈加密資產申報框架(CARF)

2025/09/20,阿聯財政部發布 CARF,自 2025–2028 年分階段落地,旨在加強投資者與機構的合規、透明與稅務申報。

澳洲擬以現有金服法規發照加密業者

2025/09/25,澳洲公布草案,要求加密服務商納入現行 AFSL 牌照體系,涵蓋託管、結算與違規罰則(如罰金或營收比例上限)。

SEC 主席 Atkins 強調執法決心

2025/09/25,Atkins 表示將對加密領域的利益衝突「在必要處執法」,重申加密不豁免於既有金管框架。

SEC 與 CFTC 將舉辦協同監管圓桌會議

2025/09/24,SEC 加密工作小組公布即將舉行的 SEC-CFTC 聯合圓桌議程,聚焦創新DeFi 與衍生品的監管協同。

「加密金庫」監管趨嚴:聚焦市場公允

2025/09/26,評論指出監管機構正加大對企業採用加密金庫策略的審視,重點在資訊揭露平交易與潛在操縱風險。

美國加密 ETF 申請潮升

2025/09/24,報導稱 SEC 流程精簡後,第四季將湧現更多加密 ETF 方案。Grayscale 宣布多資產基金(GDLC),涵蓋 BTC、ETH 等。

銀行業與加密監管的交會成政策焦點

2025/09/25,政策分析指出,川普政府推動便利加密資金流向銀行與不動產金融,目標更深度銜接受監管金融體系。

9. 挖礦新聞

Gryphon Digital Mining 擴張美國比特幣業務

2025/09/23,Gryphon 在美國礦業版圖加速擴張,強調能效與合規,多州佈局正塑造未來美國礦業標準。

Google 支持 30 億美元資料中心融資案

2025/09/24,Google 宣布支持於德州建設先進 AI 資料中心的 30 億美元融資。雖與 BTC 挖礦非直接相關,但預期將支撐區塊鏈相關工作負載,顯示科網巨頭與數位資產基建的交集擴大。

相关图片

在礦工收入下滑下,算力仍達 1.091 ZH/s

2025/09/25,資料顯示網路算力達 1.091 ZH/s,儘管礦工收入承壓,算力韌性突顯礦工對高效硬體與網路安全的長期投入與信心。

Union Jack Oil 推動「燃氣轉比特幣」強化美國礦業

2025/09/23,該公司宣布將天然氣資源轉用於 BTC 挖礦,降低能源浪費並憑藉本土供能提升美國礦業競爭力。

Cipher Mining 擬發 8 億美元可轉債

2025/09/25,Cipher 計劃私募發行 8 億美元可轉換優先無擔保票據,用於擴張算力與提升能效,顯示在波動市況下仍積極擴產。

FTX 信託起訴 Genesis Digital 索償 11.5 億美元

2025/09/24,FTX 破產財團起訴 Genesis Digital Assets,指控倒閉前存在詐欺性轉移與優先清償。案件或影響企業與礦商之間的往來結構。

相关图片

Innovation Beverage Group 與 BlockFuel Miner 擬反向併購

2025/09/24,Innovation Beverage Group 宣布與比特幣礦商 BlockFuel 的合併協議,此反併購可助 BlockFuel 登陸資本市場,亦讓前者取得礦業敞口。

Bitcoin Core 開發者就升級路線再起爭論

2025/09/25,圍繞可擴充性與隱私改進的提案引發新一輪討論,部分人支持升級,亦有聲音警示改動基礎層之風險,重燃關於「比特幣應否固化(ossification)」的辯題。

礦工進入「冷靜區」,獲利緊縮

2025/09/25,分析指礦工因利潤崩縮而進入「冷靜區」。Hashprice 跌破 $50/PH/s/日(自 4 月以來首次),並可能續滑至 ~$46,邊際礦工承壓加劇。

CleanSpark 擴充 Coinbase 支援之信貸額度 1 億美元

2025/09/24,CleanSpark 宣布透過 Coinbase Prime 的 BTC 擔保信貸再擴充 1 億美元,用於擴大礦機、能源資產與資料中心基建。

Cipher Mining 擬發 11 億美元 2031 年到期可轉債

2025/09/26,Cipher 再披露 11 億美元可轉換優先票據計畫,強化資本彈性,延續先前 8 億美元規模的發債意向。

分析師看多具 AI 需求受惠的礦商

2025/09/24,市場分析上調對 Cipher、IREN、Riot 等礦股評等,預期 AI 算力需求上升,礦企將轉向 BTC AI 的混合基建模式受惠。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

深度解读:PerpDEX 洗牌时刻,Hyperliquid 还能怎么玩?

深度解读:PerpDEX 洗牌时刻,Hyperliquid 还能怎么玩?作者:Biteye全球永续 DEX 市场概况与行业变革 去中心化永续交易市场正在经历前所未有的增长浪潮和竞争格局重塑。截至 2025 年 9 月,全球 perp DEX 日交易量已突破 520 亿美元

-

高调亮相背后,CoinUp 能否撑起全球化野心?

高调亮相背后,CoinUp 能否撑起全球化野心?2025 年的 TOKEN2049 注定成为全球 Web3 的焦点。10 月 1 日,为期两天的峰会将在新加坡滨海湾金沙开幕,预计将汇聚来自 160 多个国家、超过 7,000 家机构与 300 多位

-

火币成长学院 | 加密市场宏观研报:鲍威尔讲话后的政策信号与四季度行情展望

火币成长学院 | 加密市场宏观研报:鲍威尔讲话后的政策信号与四季度行情展望一、当前宏观经济概述 鲍威尔在近期讲话中进一步强调,美联储在降息后的立场依旧偏紧,认为当前利率水平“仍然略高于中性”,这意味着即便已经采取宽松举措,整体金融环境依旧具备抑制通胀的效力。他特别提到,政策

-

DeFi 小白入门宝典(四):一文详述 Plasma 主网上线灌水补贴机会点、教程与注意事项

DeFi 小白入门宝典(四):一文详述 Plasma 主网上线灌水补贴机会点、教程与注意事项作者:@Web3Mario摘要:20%~40% 的稳定币 APR!来不及解释了,抓住 Plasma 主网上线后对稳定币的灌水补贴机会!本文将从 DeFi 小白的角度总结 Plasma 主网稳定币收益的

-

HashWhale 加密週報(2025/09/20–2025/09/26)

HashWhale 加密週報(2025/09/20–2025/09/26)Author: Georgia Jansen, Munchee | Editor: Georgia Jansen, Munchee1. 比特幣市場BTC 圖表 比特幣本週走出「高位盤整 → 區間下破

-

Preconfs 进化论:从“补丁”到“基建”,UniFi AVS 如何影响 Based Rollup 的游戏规则?

Preconfs 进化论:从“补丁”到“基建”,UniFi AVS 如何影响 Based Rollup 的游戏规则?撰文:Web3 农民 Frank被视为以太坊「正统」扩容终局的 Based Rollup,为什么一直「叫好不叫座」? 一方面,它通过将排序权交还 L1,实现了与主网最彻底的安全与去中心化对齐,但另一方

-

史诗级换手和抛售规模,市场还将迎来进一步回撤?

史诗级换手和抛售规模,市场还将迎来进一步回撤?原文标题:From Rally to Correction 原文作者:Chris Beamish、 Antoine Colpaert、 CryptoVizArt,Glassnode 原文编译:Aidi

-

灰度 Q3 研报:3.5 万亿美元市值新高度,比特币让位“山寨季”

灰度 Q3 研报:3.5 万亿美元市值新高度,比特币让位“山寨季”原文作者:Grayscale 原文编译:深潮 TechFlow2025 年第三季度,加密市场六大板块价格回报均呈正增长,但基本面变化表现不一。加密板块(Crypto Sectors)是我们与指数提供商

- 成交量排行

- 币种热搜榜

UXLINK

UXLINK 泰达币

泰达币 以太坊

以太坊 比特币

比特币 Solana

Solana USD Coin

USD Coin 狗狗币

狗狗币 瑞波币

瑞波币 First Digital USD

First Digital USD 币安币

币安币 莱特币

莱特币 ChainLink

ChainLink 艾达币

艾达币 Sui

Sui Worldcoin

Worldcoin BAKE

BAKE YGG

YGG OKB

OKB FIL

FIL LINA

LINA CFX

CFX EOS

EOS HT

HT AVAX

AVAX SHIB

SHIB