Hyperliquid 与 Pump.fun 的「代币通缩实验」

撰文:Prathik Desai

编译:Saoirse,Foresight News

七年前,苹果公司完成了一项财务壮举,其影响力甚至超越了该公司最卓越的产品。2017 年 4 月,苹果在加利福尼亚州库比蒂诺市启用了耗资 50 亿美元的「苹果公园」园区;一年后的 2018 年 5 月,该公司宣布了一项 1000 亿美元的股票回购计划 —— 这一金额是其在这座占地 360 英亩、被称为「飞船」的总部园区上投资额的 20 倍。这向世界传递了苹果的核心信号:除了 iPhone,它还有另一款重要性不逊于(甚至可能超越)iPhone 的「产品」。

这是当时全球规模最大的股票回购计划,也是苹果长达十年回购热潮的一部分—— 在此期间,苹果累计斥资超 7250 亿美元回购自家股票。整整六年后,即 2024 年 5 月,这家 iPhone 制造商再次打破纪录,宣布了一项 1100 亿美元的回购计划。这一操作证明,苹果不仅懂得在硬件设备上制造稀缺性,在股票层面的运营同样深谙此道。

如今,加密货币行业正采用类似策略,且节奏更快、规模更大。

该行业的两大「收入引擎」—— 永续期货交易所 Hyperliquid 与 Meme 币发行平台 Pump.fun—— 正将几乎每一分手续费收入都用于回购自家代币。

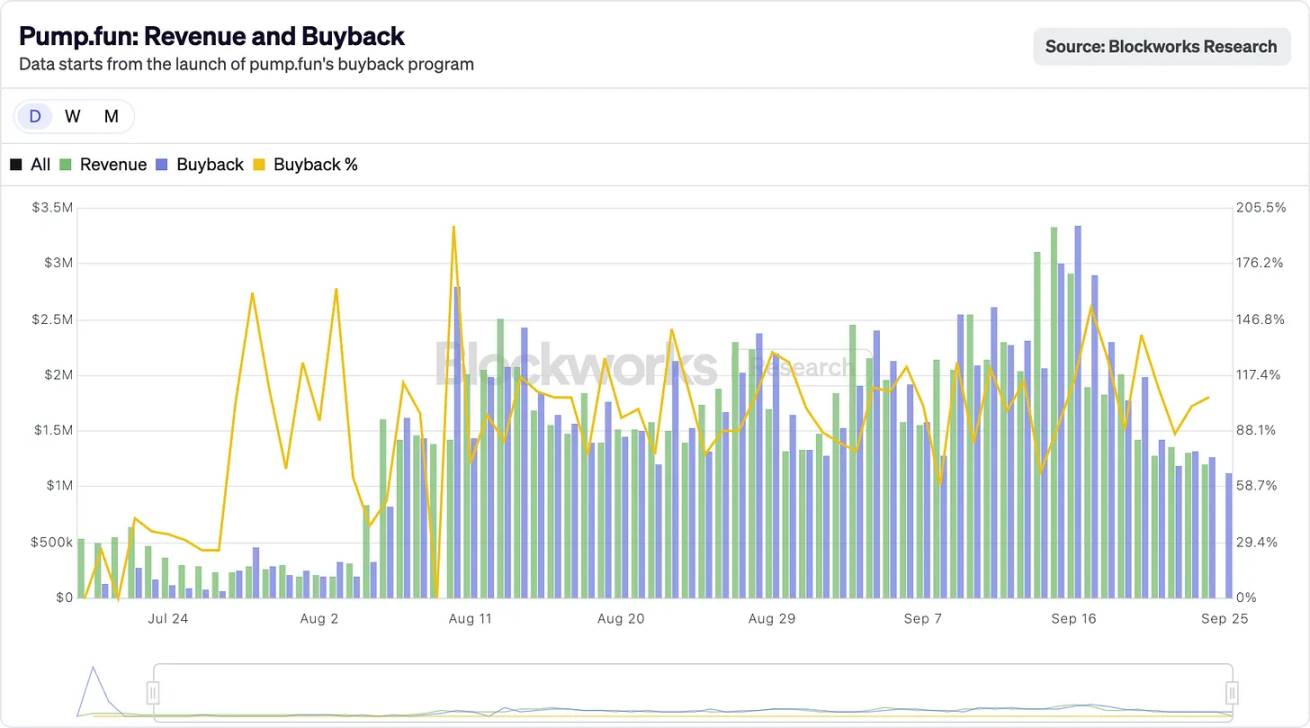

Hyperliquid 在 2025 年 8 月创下 1.06 亿美元手续费收入的纪录,其中超 90% 被用于在公开市场回购 HYPE 代币。与此同时,Pump.fun 的日收入曾短暂超过 Hyperliquid——2025 年 9 月某日,该平台单日收入达 338 万美元。这些收入最终流向何处?答案是 100% 用于回购 PUMP 代币。事实上,这种回购模式已持续了两个多月。

@BlockworksResearch

这种操作让加密代币逐渐具备「股东权益代理」的属性 —— 这在加密货币领域堪称罕见,毕竟该领域的代币往往一有机会就被抛售给投资者。

背后的逻辑在于,加密货币项目正试图复制华尔街「股息贵族」(如苹果、宝洁、可口可乐)长期以来的成功路径:这些企业通过稳定的现金分红或股票回购,斥巨资回报股东。以苹果为例,2024 年其股票回购额达 1040 亿美元,约占当时市值的 3%-4%;而 Hyperliquid 通过回购实现的「流通量抵消比例」高达 9%。

即便是以传统股市的标准衡量,这样的数字也堪称惊人;在加密货币领域,更是前所未闻。

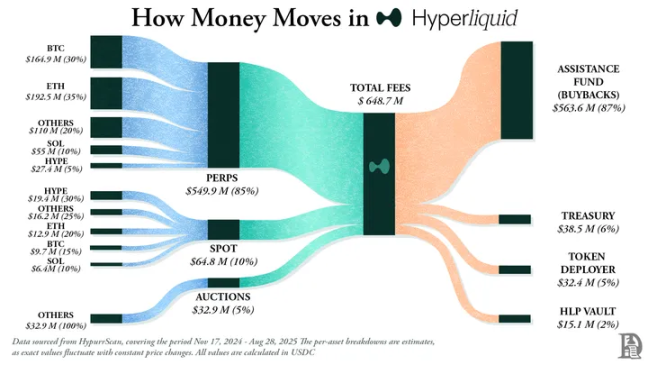

Hyperliquid 的定位十分清晰:它打造了一个去中心化的永续期货交易所,兼具中心化交易所(如币安)的流畅体验,却完全基于链上运行。该平台支持零 Gas 费、高杠杆交易,且是一个以永续合约为核心的 Layer1。截至 2025 年中期,其月度交易量已突破 4000 亿美元,占据 DeFi 永续合约市场约 70% 的份额。

真正让 Hyperliquid 脱颖而出的,是其资金运用方式。

该平台每天将超过 90% 的手续费收入划入「援助基金」,而这笔资金会直接用于在公开市场购买 HYPE 代币。

@decentralised.co

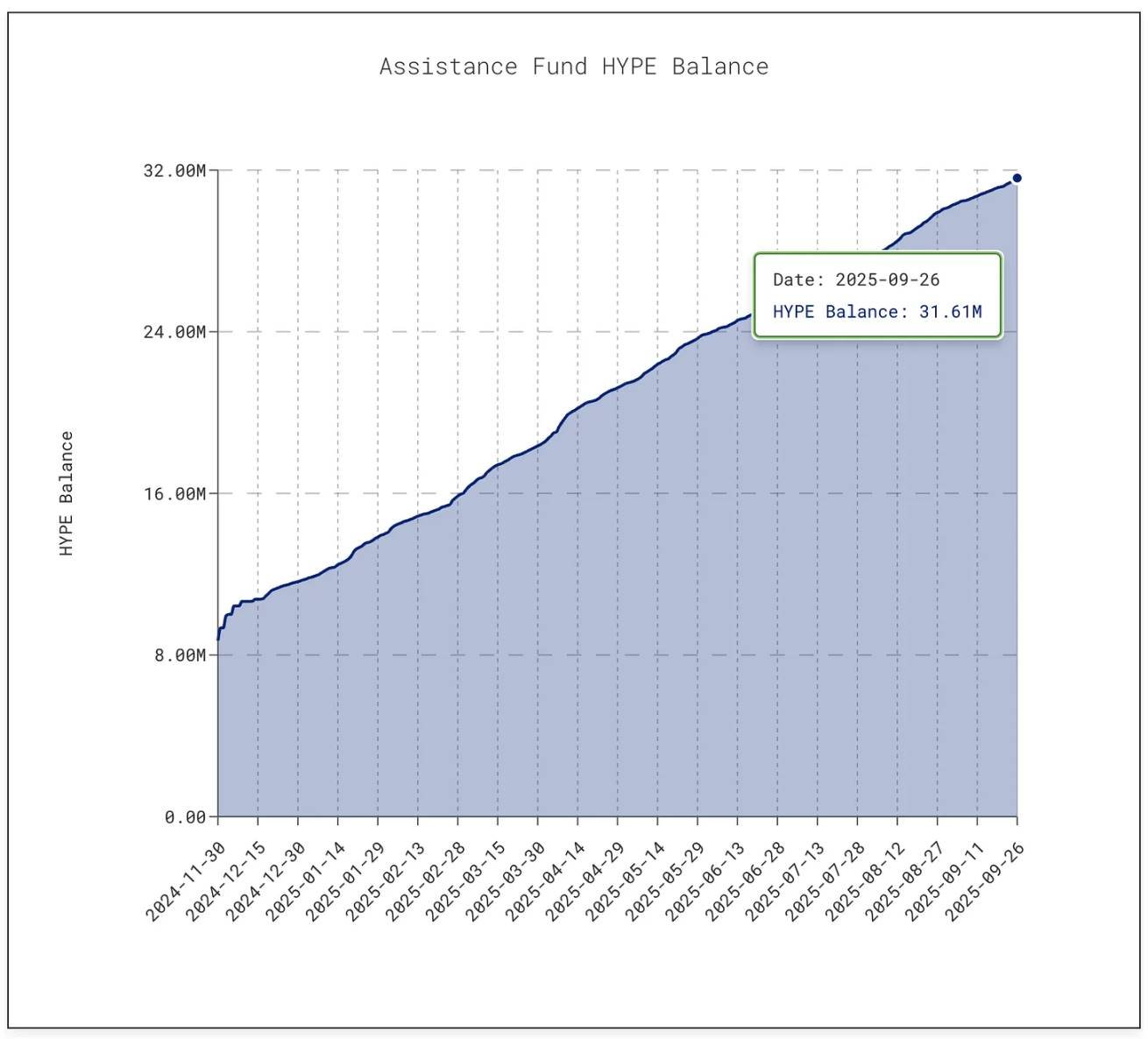

截至本文撰写时,该基金已累计持有超 3161 万枚 HYPE 代币,价值约 14 亿美元 —— 较 2025 年 1 月的 300 万枚增长了 10 倍。

@asxn.xyz

这场回购热潮减少了约 9% 的 HYPE 流通供应量,推动该代币价格在 2025 年 9 月中旬攀升至 60 美元的峰值。

与此同时,Pump.fun 通过回购已减少了约 7.5% 的 PUMP 代币流通量。

@pump.fun

这家平台以极低的手续费,将「Meme 币热潮」转化为可持续的商业模式:任何人都可以在平台上发行代币、搭建「绑定曲线」,让市场热度自由发酵。这个最初只是「玩笑工具」的平台,如今已成为投机性资产的「生产工厂」。

但隐患同样存在。

Pump.fun 的收入具有明显周期性 —— 因为其收入与 Meme 币发行热度直接挂钩。2025 年 7 月,该平台收入跌至 1711 万美元,为 2024 年 4 月以来的最低水平,回购规模也随之缩减;到了 8 月,月收入又回升至 4105 万美元以上。

然而,「可持续性」仍是悬而未决的问题。当「Meme 季」降温(过去曾发生过,未来也必然会发生),代币回购也会随之收缩。更严峻的是,该平台正面临一项金额高达 55 亿美元的诉讼,原告指控其业务「类似非法赌博」。

目前支撑 Hyperliquid 与 Pump.fun 的核心,是它们「将收益回馈社区」的意愿。

苹果曾在部分年份通过回购与分红,将近 90% 的利润返还给股东,但这些决策多为阶段性的「批量公告」;而 Hyperliquid 与 Pump.fun 则是每天持续将几乎 100% 的收入回馈给代币持有者 —— 这种模式是持续性的。

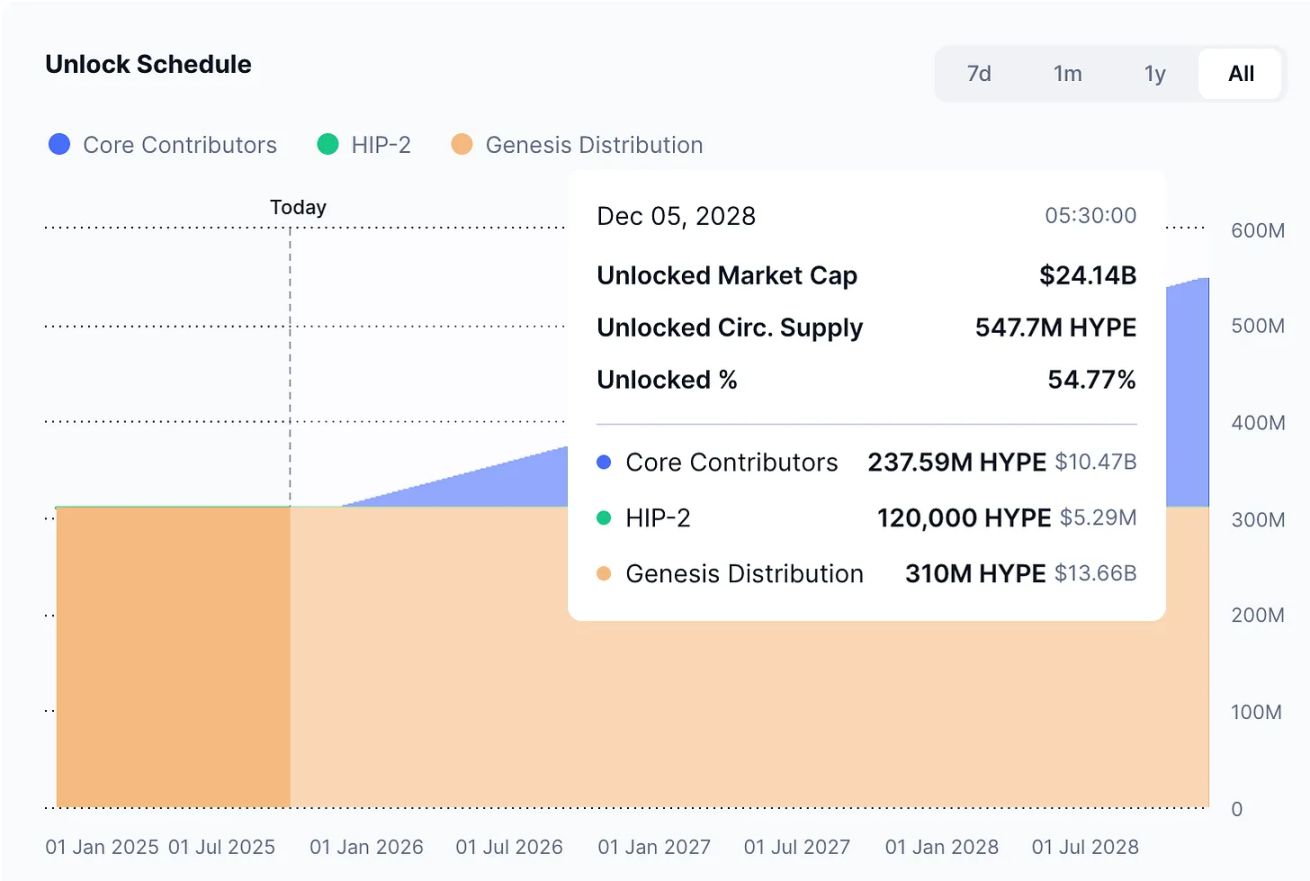

当然,二者仍有本质区别:现金分红是「到手的收益」,虽需缴税但稳定性强;而回购最多只是「价格支撑工具」—— 一旦收入下滑,或代币解锁量远超回购量,回购的效果便会失效。Hyperliquid 正面临即将到来的「解锁冲击」,而 Pump.fun 则需应对「Meme 币热度转移」的风险。相比强生公司「63 年持续提高股息」的纪录,或苹果长期稳定的回购策略,这两家加密平台的操作更像是「高空走钢丝」。

但或许,这在加密行业中已属不易。

加密货币仍处于发展成熟期,尚未形成稳定的商业模式,但目前已展现出惊人的「发展速度」。回购策略恰好具备推动行业加速的要素:灵活、税务高效、通缩属性 —— 这些特点与「投机驱动」的加密市场高度契合。截至目前,这种策略已将两个定位完全不同的项目,打造成了行业顶级的「收入机器」。

这种模式能否长期持续,目前尚无定论。但显而易见的是,它首次让加密代币摆脱了「赌场筹码」的标签,更接近「能为持有者创造回报的公司股票」—— 其回报速度甚至可能让苹果都感到压力。

我认为这背后蕴含着更深刻的启示:苹果早在加密货币出现前就领悟到,它销售的不仅是 iPhone,更是自家股票。2012 年以来,苹果累计回购支出近 1 万亿美元(超过多数国家的 GDP),股票流通量减少了 40% 以上。

如今苹果市值仍维持在 3.8 万亿美元以上,部分原因在于它将股票视为「需要营销、打磨、并维持稀缺性的产品」。苹果无需通过增发股票融资 —— 其资产负债表现金充裕,因此股票本身成了「产品」,股东则成了「客户」。

这种逻辑正逐渐渗透到加密货币领域。

Hyperliquid 与 Pump.fun 的成功之处在于:它们没有将业务产生的现金用于再投资或囤积,而是将其转化为「推高自家代币需求的购买力」。

这也改变了投资者对加密资产的认知。

iPhone 销量固然重要,但看好苹果的投资者都知道,该股还有另一个「引擎」:稀缺性。如今,对于 HYPE 与 PUMP 代币,交易者也开始形成类似认知 —— 他们眼中的这些资产,背后有一个明确承诺:每一笔基于该代币的消费或交易,都有超过 95% 的概率转化为「市场回购与销毁」。

但苹果的案例也揭示了另一面:回购的力度,永远取决于背后现金流的强度。若收入下滑会发生什么?当 iPhone 与 MacBook 销量放缓时,苹果强大的资产负债表使其能够通过发债来履行回购承诺;而 Hyperliquid 与 Pump.fun 没有这样的「缓冲垫」—— 一旦交易量萎缩,回购也会随之停滞。更重要的是,苹果可以转向分红、服务业务或新产品来应对危机,而这些加密协议目前尚无「备用方案」。

对加密货币而言,还存在「代币稀释」的风险。

苹果无需担心「2 亿股新股票一夜流入市场」,但 Hyperliquid 面临这一问题:从 2025 年 11 月开始,价值近 120 亿美元的 HYPE 代币将向内部人员解锁,其规模远超日常回购量。

@coinmarketcap

苹果能够自主控制股票流通量,而加密协议却要受制于多年前就已「白纸黑字写死」的代币解锁时间表。

即便如此,投资者仍看到了其中的价值,渴望参与其中。苹果的策略显而易见,尤其是对那些熟悉其数十年发展历程的人而言 —— 苹果通过将股票转化为「金融产品」,培养了股东忠诚度。如今,Hyperliquid 与 Pump.fun 正试图在加密领域复制这条路径,只是节奏更快、声势更盛,风险也更高。

欢迎加入深潮TechFlow官方社群

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

香港稳定币,第一批玩家出局

入局者多,出局者众。撰文:周舟,Foresight News香港稳定币与 RWA 市场,迎来首批退出者。9 月 29 日,消息人士向 Foresight News 透露,目前包括国泰君安国际在内的至少

-

Anoma 原生代币 $XAN 正式上线,主网部署正式启动

在以太坊主网之后,Anoma 将首先支持关键的以太坊二层网络,随后扩展至其他生态。漫长的等待已经结束!2025 年 9 月 29 日,Anoma 宣布其原生代币 $XAN 已正式上线,Anoma 主网

-

信念的幻象与现实的碰撞:DATCO 模式的兴衰

你的加密货币不应该闲置。撰文:Thejaswini M A编译:Block unicorn前言现实总有一种怪癖,总在最不合时宜的时刻表现出来。思考信仰的本质。它并非宗教信仰或政治信念,而是更奇特、更根

-

为什么股票代币化可能是个伪命题?

股票代币化可能是个伪命题,真正的命题是交易所系统的区块链化。撰文:刘红林「股票代币化」这个词频频出现在市场新闻里。无论是 Robinhood、xStocks 这样的探索,还是纳斯达克研究股票代币化的可

-

RWB 新叙事崛起:从“资产代币化”迈向“业务代币化”

RWB 新叙事崛起:从“资产代币化”迈向“业务代币化”原文来源于 Odaily 星球日报 Wenser毫无疑问,RWA(现实世界资产)已然成为加密市场最大的热点之一。RWA.xyz 数据显示,目前全球 RWA 资产总市值(含稳定币)已逼近 3200 亿美

-

从零到 40 万元,Hypurr NFT 会变成社区吉祥物吗?

从零到 40 万元,Hypurr NFT 会变成社区吉祥物吗?原文标题:《速览 Hypurr:价值 40 万元的 NFT 点击就送?》原文作者:Alex Liu,Foresight News Hyper Foundation(Hyperliquid 基金会)在

-

局部牛市或成常态,Q4 迎来市场复苏

密切关注美元走势,它的走向将决定这个周期是延续还是中断。撰文:arndxt编译:AididiaoJP,Foresight News关于经济重新加速向好的观点其实很片面,目前主要依靠富裕家庭的资产和人工

-

孙宇晨的政治赌局:9000 万美元敲开白宫大门

尽管他一直被指控抄袭、欺诈和操纵市场,但他还是通过加密货币积累了巨额财富。撰文:Zeke Faux、Muyao Shen,彭博社编译:Chopper,Foresight News这位出生于中国的加密货

- 成交量排行

- 币种热搜榜

UXLINK

UXLINK 泰达币

泰达币 以太坊

以太坊 比特币

比特币 Solana

Solana USD Coin

USD Coin 狗狗币

狗狗币 瑞波币

瑞波币 First Digital USD

First Digital USD 币安币

币安币 莱特币

莱特币 ChainLink

ChainLink 艾达币

艾达币 Sui

Sui Worldcoin

Worldcoin BAKE

BAKE YGG

YGG OKB

OKB FIL

FIL LINA

LINA CFX

CFX EOS

EOS HT

HT AVAX

AVAX SHIB

SHIB