Ethena如何做到在2024年统领DeFi赛道?

作者:Jack Inabinet,Bankless;编译:白水,

Ethena 在 2024 年占据了 DeFi 的主导地位,尽管其合成美元在推出时受到了大量批评和关注,但随着交易者纷纷涌向该协议,该团队的努力已成为 DeFi 今年最引人注目的成功故事之一。

有信号表明,随着其他 DeFi 参与者希望抓住 Ethena 的增长前景,基差交易代币化游戏才刚刚开始。

近几个月来,市场泡沫大幅增加了 Ethena 的收入,并将 ENA 转变为表现最佳的加密货币公司。

今天,我们探讨 Ethena 在 2024 年的成功故事。

爆炸式增长

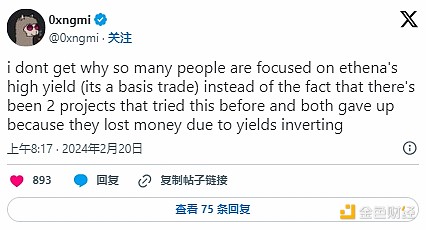

Ethena 于 2 月 19 日接受了第一笔公开筹款,在主网上线的一个月内,USDe 的流通供应量已经超过了除五个稳定币竞争对手之外的所有稳定币竞争对手。

由于其规模可观的空投激励措施以及适时进入全年最热融资利率环境,USDe 供应量在 4 月中旬之前不受限制地扩大至 23.9亿美元,然后因 ENA 空投兴奋度减弱和加密货币市场降温而陷入停滞。

尽管 Ethena 随后于 5 月 16 日决定降低保险资金占用率,暂时重振了 USDe 并导致一个月供应量扩张 50%,但整个第三季度资金费率持续压缩造成了损失。到 9 月,USDe 供应量的上涨已完全逆转,ENA 价格较发行后高点下跌 86%。

虽然 Ethena 采用的资金利率套利策略对于任何熟悉期货的交易者来说早已是可能的,但问题是,抵押这些交易的资金必须锁定在交易所(无论是在 CeFi 还是 DeFi),这使得它们无法被锁定。

通过 Ethena 的方法,这种基础交易头寸本身就变得“代币化”并以 USDe 表示,允许交易者在 DeFi 中赚取额外收益或以其持有的资产进行借贷。

尽管第三方应用程序最初对快速纳入 USDe 抵押品有些犹豫,但由于简单的收益经济学,Ethena 的合成美元现在主导了加密信贷市场。

无法与 Ethena 市场领先的回报竞争的收益提供者可能会面临存款减少或借贷需求过多的风险。这种危险的动态可能会通过算法将借款利率设定为远高于市场价值,并在 11 月份融资利率再次飙升时,迫使众多 DeFi 借贷市场疯狂购买数十亿美元的美元衍生品抵押品。

短短几周内,Aave sUSDe 的存款上限飙升至 10 亿美元(11 月初,其贷款市场持有的 Ethena 抵押品仅有区区 2000 万美元)。与此同时,MakerDAO 和 Morpho 上的其他贷方正在以极高的 91.5% 最大杠杆率吸收流动性极低的 Pendle sUSDe 主要代币 (PT) 敞口中的 12 亿美元。

无与伦比的资产?

Ethena 的资产现在与蓝筹 DeFi 交织在一起,ENA 对此很感兴趣,从 9 月份的低点反弹了 500% 以上,令人印象深刻,最终稳定在距发布后高点不远的地方。

尽管负资金利率环境是可能导致 USDe 蒙受损失的已知风险,但许多加密货币观察家乐观地认为 Ethena 最近部署的美国国债产品 (USDtb) 可能成为合适的基础交易替代方案,为 Ethena 储户建立收益率下限。

话虽如此,资金利率本质上是不稳定的,并且 Ethena 如何适当地应对长期负资金利率的情况存在很大的不确定性。如果必须实现损失才能将现有的合成美元敞口转换为国债抵押品,USDe 投资者可能会开始先发制人地出售代币以避免额外损失,从而导致进一步的赎回,这可能会导致 USDe 被迫清算或引发整个市场的信任危机。平仓发生在对冲需求较高的清淡市场中(即在市场低迷)。

Ethena 的核心是一个不受监管的代币化对冲基金。尽管其基差交易在 2024 年第四季度取得了巨大成功,但投资者仍应考虑该协议的各种未知因素,这些未知因素可能会在融资利率发生变化时产生问题。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

从狂热到理性:2025 年加密投资的价值转变

从狂热到理性:2025 年加密投资的价值转变文章作者:Prathik Desai , 文章编译:Block unicorn随着我们度过 2025 年的三个季度时,我想现在是时候回顾一下资金是如何流入加密生态系统的。 虽然 2024 年有大量资金

-

炒币不如炒股?全球掀起「虚拟资产储备」热潮,上市公司 DAT 策略成投资新显学

投资者正从直接炒币转向投资持有加密货币的上市公司,这一趋势在川普政府支持下已从"疯狂赌注"演变为主流财务战略。在川普政府支持下,美国企业纷纷将比特币、以太坊纳入资产负债表,2025年募资规模突破150

-

后量子区块链日 2025:由 Abelian 主办,亚洲顶级的后量子区块链大会

后量子区块链日 2025:由 Abelian 主办,亚洲顶级的后量子区块链大会Abelian 将举办 2025 年后量子区块链日(Post-Quantum Blockchain Day 2025, PQBD 2025), 一场将引领量子安全区块链未来的国际峰会。活动将于 202

-

Space回顾|山寨币ETF十月大考,是开启机构牛市还是监管的“烟雾弹”?

Space回顾|山寨币ETF十月大考,是开启机构牛市还是监管的“烟雾弹”?十月,加密市场再度迎来关键节点。继比特币与以太坊ETF相继获批后,一场被称为"山寨币ETF大考"的监管浪潮正悄然涌动,多家资管机构相继向美国证交会提交涵盖多类主流公链资产的ETF申请,Solana等新

-

比特币人寿保险公司 Meanwhile 融资8200万美元以对抗通胀型储蓄的激增需求

比特币人寿保险公司Meanwhile完成8200万美元融资,由Bain Capital Crypto与Haun Ventures领投,旨在全球推广以比特币计价的人寿保险、年金和储蓄产品,应对通胀型储蓄

-

比特币寿险公司 Meanwhile 获得 8200 万美元融资,以满足通胀对冲型储蓄产品的激增需求

比特币寿险公司 Meanwhile 获得 8200 万美元融资,以满足通胀对冲型储蓄产品的激增需求Meanwhile 宣布完成 8200 万美元新一轮融资,以满足个人用户保护家庭资产、以及传统金融机构希望为客户提供与比特币挂钩的储蓄、退休和寿险产品的强劲需求。 本轮融资由全球顶级投资机构 Bain

-

纽交所为何向 Polymarket 投资 20 亿美元?

纽交所为何向 Polymarket 投资 20 亿美元?原文标题:why the NYSE invested $2B into polymarket原文作者:binji,Ethereum Foundation 研究员原文编译:Ismay,BlockBeat

-

诞生 3 天市值突破 1.5 亿美元,“币安人生”上线币安 Alpha 意味着什么?

诞生 3 天市值突破 1.5 亿美元,“币安人生”上线币安 Alpha 意味着什么?原文来自 Odaily 星球日报 Golem(@web 3_golem)市场并不想让币圈人过一个平静的国庆小长假,美国政府停摆、比特币新高这种或许不会让你明显感知自己错过了什么,但如果你错过了 BSC

泰达币

泰达币 以太坊

以太坊 比特币

比特币 Solana

Solana USD Coin

USD Coin 狗狗币

狗狗币 瑞波币

瑞波币 First Digital USD

First Digital USD 币安币

币安币 莱特币

莱特币 ChainLink

ChainLink UXLINK

UXLINK 艾达币

艾达币 Sui

Sui Worldcoin

Worldcoin BAKE

BAKE YGG

YGG OKB

OKB FIL

FIL LINA

LINA CFX

CFX EOS

EOS HT

HT AVAX

AVAX SHIB

SHIB