美股万亿贷款市场颠覆者,Figure 会是下一个“加密神话”吗?

作者:美股投资网

在稳定币第一股 Circle(CRCL)以及合规交易所第一股 Bullish(BLSH)相继成功上市之后,华尔街的“加蜜金融三部曲”迎来第三幕。Figure Technology Solutions,美股代号 FIGR,预计下周四登陆纳斯达克。

与前两家公司不同,Figure 并不依赖“币圈叙事”,而是选择把区块链嵌入美国最传统、体量最大的金融版图——房屋抵押贷款(HELOC)与资产证券化。

因此,这场 IPO 已超越公司本身的意义,更像是一道行业考题:区块链能否真正跳出虚拟资产的泡沫,进入传统金融的核心?

公司概况与核心业务

Figure 成立于 2018 年,由 SoFi 联合创始人 Mike Cagney创办。Cagney 在 SoFi 已经证明过自己能把互联网思维带入消费金融,而在 Figure,他选择了更具颠覆性的路径:用区块链重塑贷款和资产流转流程。

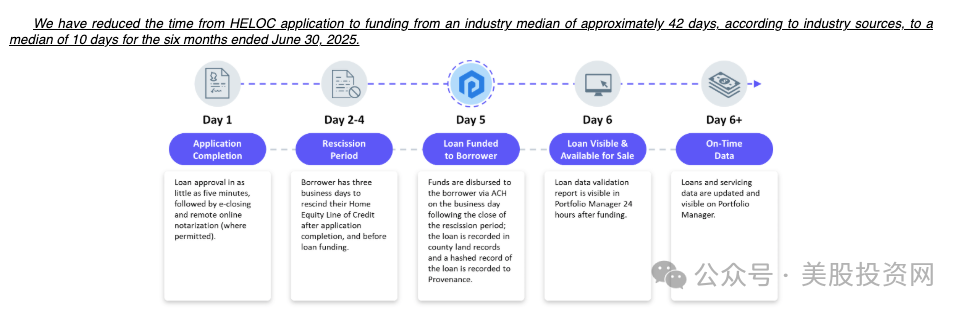

Figure 总部位于旧金山,最早的切入口是房屋净值贷款(HELOC)。这是美国居民最常用的一类融资方式,但传统流程繁琐,平均需要 40 多天。Figure 借助自研的 Provenance 区块链,将审批周期缩短到 10 天左右。这种效率差距,成为它迅速脱颖而出的关键。截至 2025 年,公司已累计发放超过 160 亿美元的 HELOC。

不过,Figure 并没有止步于自营贷款。它逐步搭建起一个更完整的金融科技平台:向金融机构输出贷款发放系统(LOS),推出贷款撮合市场(Figure Marketplace),开发数字资产注册技术(DART),甚至涉足稳定币和 DeFi。公司自己也很清楚,它要讲的故事不是“区块链公司”,而是“新一代金融基础设施提供商”。

核心业务

Figure 的业务可以拆解为三个层次。

第一层是 贷款业务。HELOC 是 Figure 的基本盘,2025 年上半年贡献了约 75% 的收入。其优势在于效率差异,审批速度是传统机构的四分之一。但 HELOC 高度依赖房地产市场和利率环境,天然存在周期性风险。

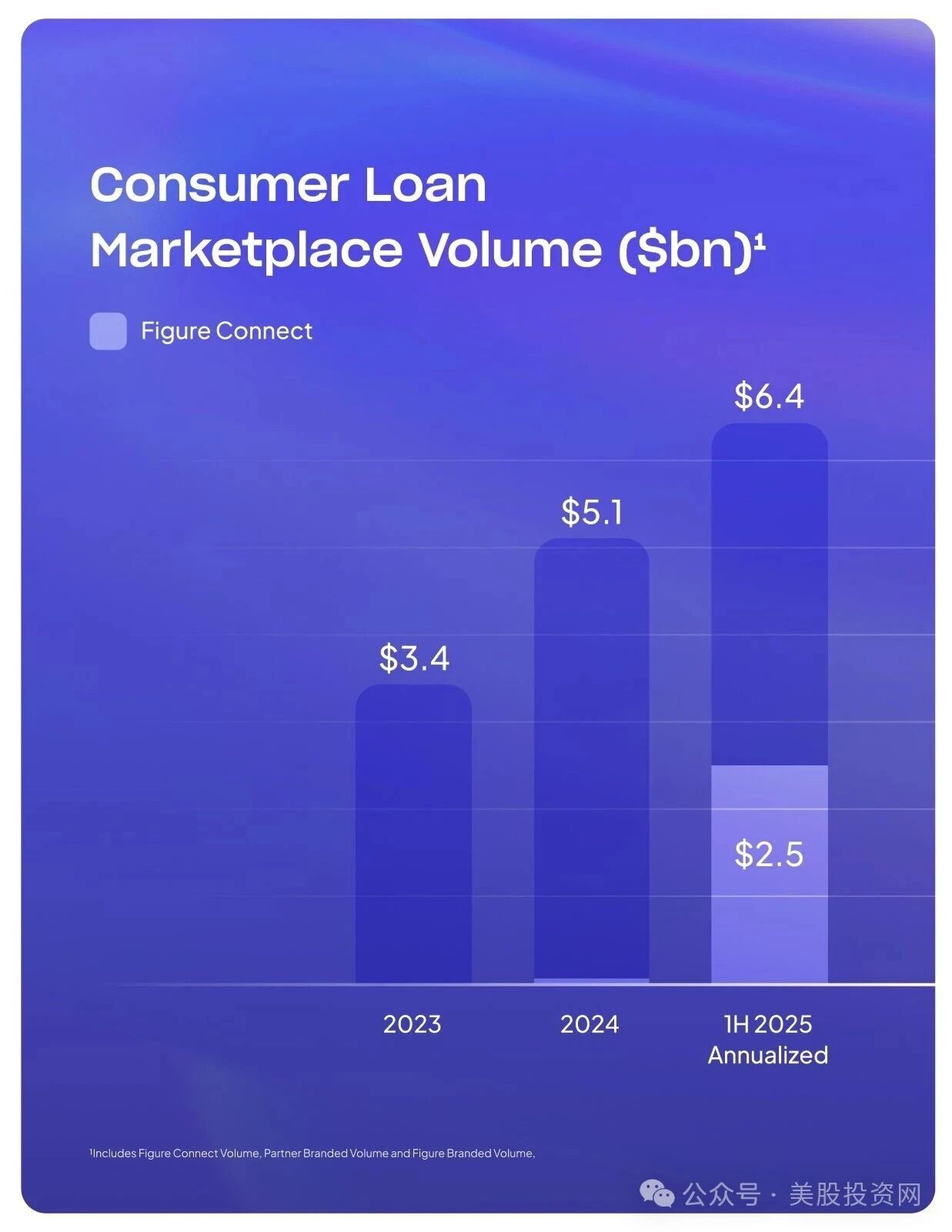

第二层是 平台化服务。Figure 向银行和贷款机构提供 LOS 系统,让它们能批量发放贷款;同时搭建了 Figure Marketplace,撮合贷款供需。2023 年平台成交额 34 亿美元,2024 年增至 51 亿美元,2025 年上半年已达 25 亿美元,全年有望突破 64 亿美元。这意味着 Figure 正在从“贷款方”转向“贷款市场”,通过服务和撮合赚取收入。

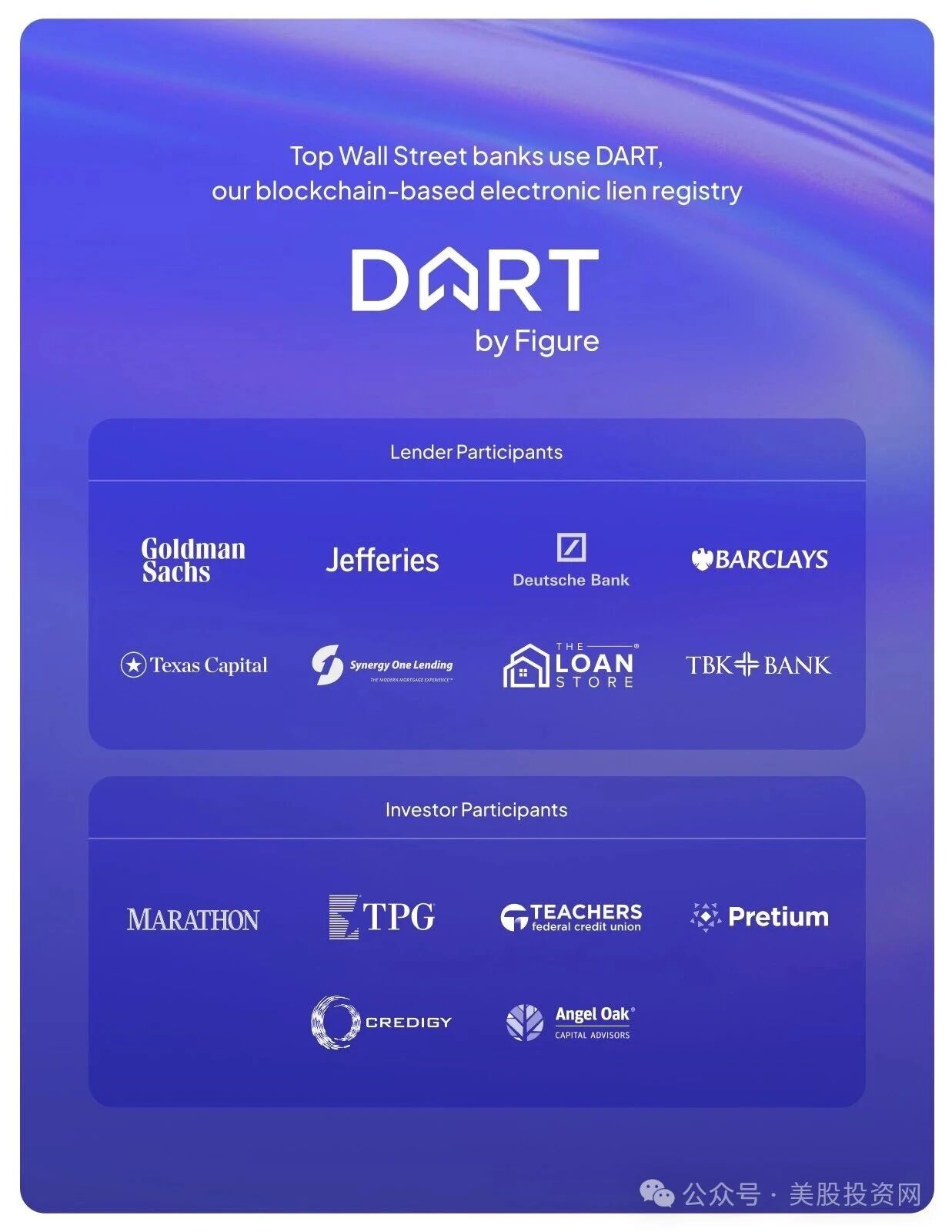

第三层是 资产端与证券化。Figure 开发了 DART 系统,让贷款资产可以在链上登记和流转。高盛、杰富瑞、德银、巴克莱等华尔街大行,已经成为其客户。这是 Figure 最大的背书之一。

2025 年,公司推出的区块链资产证券化产品,获得了穆迪和标普的 AAA 评级,这在金融史上尚属首次。与此同时,Figure 还推出了全球首个 SEC 批准的计息稳定币,进一步打开了“合规 DeFi”的想象空间。

财务表现

从财务数据来看,Figure 在 2025 年上半年的表现出现了实质性改善。公司总营收达到 1.91 亿美元,相比 2024 年同期的 1.56 亿美元有显著增长。净利润也实现了由亏转盈:2025 年上半年录得 2,938 万美元净利,而 2024 年同期则亏损 1,286 万美元。

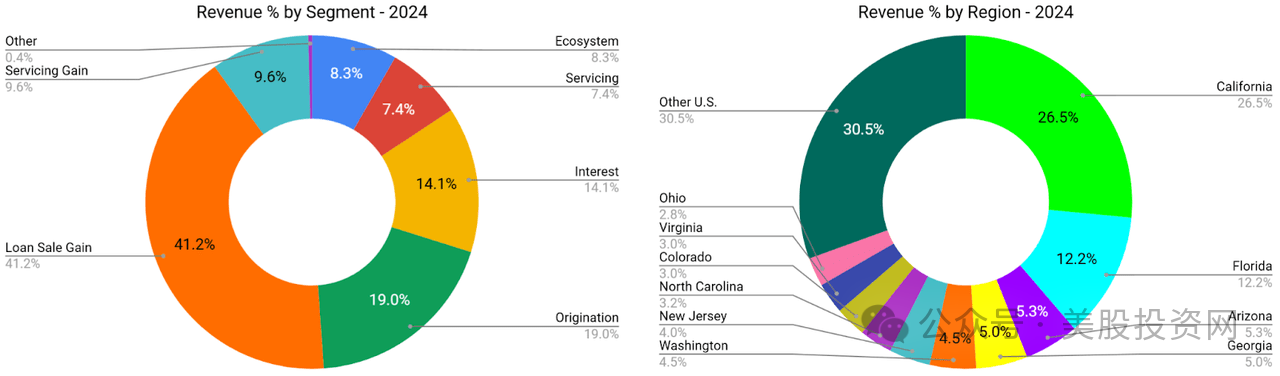

在收入结构方面,贷款出售收益与利息收入依旧是 Figure 的核心来源,合计占总营收的一半以上;此外,生态系统与技术费用也达到 4,375 万美元,显示出平台化业务的贡献正在上升。

在费用端,Figure 的总支出为 1.55 亿美元,其中管理和行政支出 3,524 万美元、技术和产品研发 3,343 万美元,而销售和营销费用为 3,193 万美元,这一比例相比营收显得可控,显示公司正在通过成本结构优化提升效率。

值得注意的是,Figure 在 2023 年还处于 亏损 5,244 万美元的状态,2024 年实现净利 1,992 万美元,到 2025 年上半年净利已扩大到近 3,000 万美元,这说明盈利趋势逐步明朗。

不过,公司过去几年依然存在利润大幅波动的情况,尤其是 2021–2022 年间长期处于高亏损阶段,这种历史包袱提醒投资者,盈利模式仍需进一步验证。

整体来看,Figure 的财务拐点已经出现,营收持续增长、亏损逐步收窄并转向盈利,但盈利的稳定性仍有待观察。从收入构成上看,它依赖贷款出售和利息收入较多,虽然平台化和生态费用增长迅速,但占比还不够高,未来业务能否进一步去“重资产化”,将决定其盈利的持续性。

行业环境与竞争格局

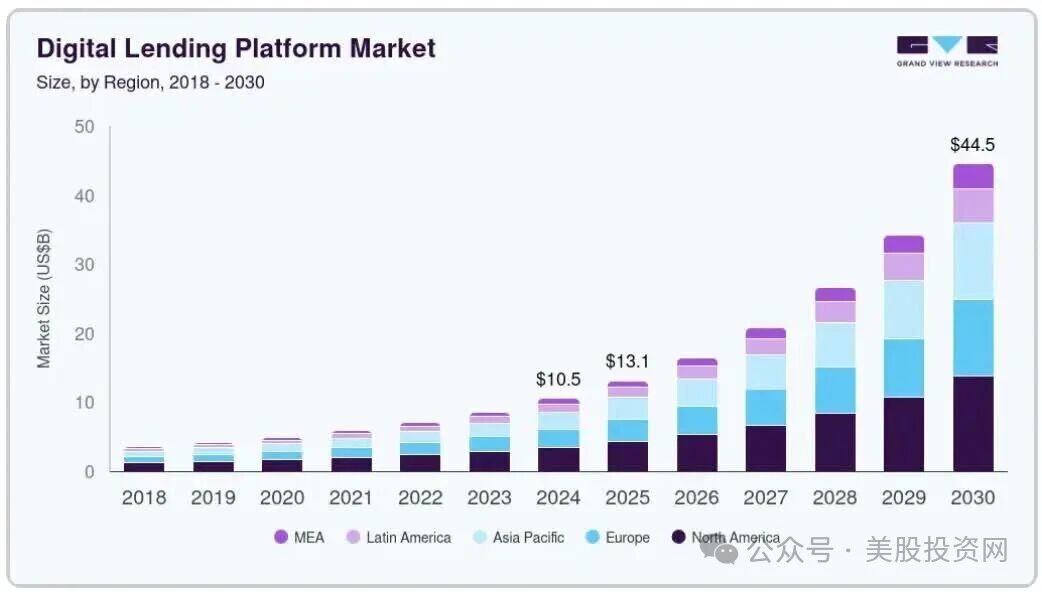

Figure 所在的数字借贷市场正处于快速增长阶段。根据 Grand View Research,2024 年市场规模为 106 亿美元,到 2030 年将达到 445 亿美元,年均复合增长率 27.7%。消费者对贷款速度的要求越来越高,金融机构也在加速数字化转型。

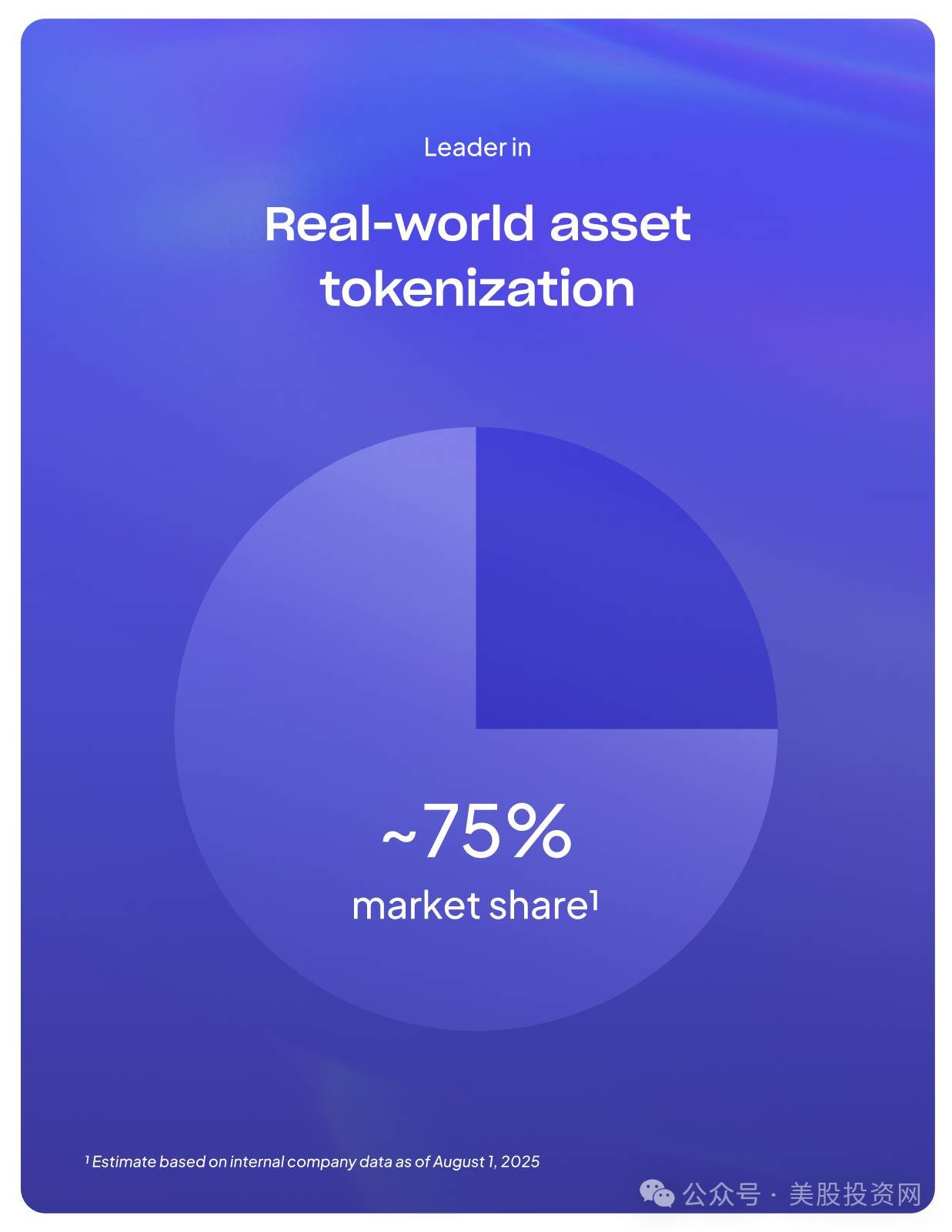

在现实世界资产上链(RWA)领域,Figure 已经处于领先位置。公司披露其市场份额达到 75%,几乎形成了垄断。这意味着它不仅仅是“贷款公司”,而是最早把区块链大规模应用于资产证券化的玩家。如果 Figure 能持续在合规稳定币、链上证券化等方向取得突破,它有可能在华尔街和区块链之间搭建起真正的桥梁。

与 Klarna、Affirm 等 BNPL 平台不同,Figure 专注的是抵押类贷款,这一定位让它与同行形成差异化。但竞争并不轻松。SoFi、Upstart、LendingClub 等上市公司在不同贷款细分领域已经积累多年经验;OppFi、Coinbase、Ledn 等新玩家也在尝试不同形式的数字借贷。而在传统金融领域,大型银行正在加速数字化,逐步缩小与金融科技公司的差距。

换句话说,Figure 的优势在于效率和技术,但要成为行业长跑的胜利者,它必须把先发优势转化为稳定的规模和生态,否则很容易被更有资源的机构追赶。

风险与挑战

第一个风险是收入过于集中。目前 HELOC 占到收入的 75%,一旦美国房地产市场进入下行周期,公司营收将首当其冲。

第二个风险是现金流问题。虽然 Figure 在 2025 年上半年实现了盈利,但过去 12 个月的自由现金流仍为负 4030 万美元,这意味着它在扩张和研发上的资金需求仍需依赖资本市场支持。

第三是监管不确定性。尤其是稳定币和 DeFi 业务,在美国仍缺乏清晰监管框架。一旦政策收紧,不仅可能增加合规成本,还可能直接限制 Figure 的新业务扩展。

第四是竞争压力。无论是 SoFi、Upstart 这样的金融科技公司,还是逐渐数字化的传统银行,都可能蚕食 Figure 的市场份额。

最后,公司还存在合作伙伴集中度高的问题。2025 年上半年,前十大贷款发起合作伙伴贡献了 57% 的交易量,一旦关键合作关系动摇,将影响公司的业务稳定性。

IPO 与未来展望

Figure 此次 IPO 拟募资 5.26 亿美元,发行价区间定在 18–20 美元/股,对应估值约 41–43 亿美元。上市后,公司将采用双层股权架构:A 类股每股一票,B 类股每股十票,创始团队将牢牢掌握控制权。承销商包括高盛、杰富瑞和美银证券,显示华尔街对其故事的认可。

从行业层面看,Figure 的 IPO 与今年的 Circle和 Bullish一起,构成了“加密金融进入主流市场”的三条路径。Circle 代表 合规稳定币,Bullish 代表 合规交易所,而 Figure 则代表 合规贷款与资产证券化。这三家公司像是加密经济渗透传统金融的三个切口:支付、交易与信贷。

美股投资网分析认为,Figure 能否脱颖而出,要看它是否能将区块链优势真正转化为稳定现金流,并在合规环境中建立长期护城河。如果成功,它可能成为 “区块链金融基础设施第一股”;如果失败,则可能只是资本市场上的又一个短暂实验。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

AI 驱动新纪元:SunAgent 以 AI 智能交互中枢,重塑波场 TRON 链上交互新范式

作为波场TRON生态的智能调度中枢,SunAgent通过对话式统一入口,深度聚合核心协议,重构了链上交互体验。正当人工智能以前所未有的广度和深度重塑商业与社会时,追求效率的加密世界,迎来了一个关键时刻

-

RWA 叙事正在切换:为什么代币化黄金开始被反复提及?

RWA 叙事正在切换:为什么代币化黄金开始被反复提及?随着现实世界资产(RWA)逐步成为加密行业的重要叙事方向,市场关注点正在发生明显变化:讨论不再停留在“哪些资产可以被代币化”,而是开始转向一个更现实的问题——哪些资产真正有机会在链上长期跑通,并形成稳

-

比特币减半后的供给变化,已被数学规则永久锁定

比特币减半后的供给变化,已被数学规则永久锁定比特币第四次减半发生于 2024 年 4 月 20 日 比特币的第四次区块奖励减半发生在 2024 年 4 月 20 日,对应区块高度 840,000,区块奖励从 6.25 BTC 降至 3.125

-

3天后TGE,Lighter和大户的电话会透露了哪些细节

3天后TGE,Lighter和大户的电话会透露了哪些细节最近最值得期待的 TGE,非 Lighter 莫属。距离 TGE 还剩 3 天,Lighter 此前开放了电话会的预约,积分排名靠前的用户都可以有 15 分钟的一对一交流,一些已经打过电话的大户、社区

-

2900 万曝光,入账仅 71 美元:如何在 X 平台赚流量的钱?

能变现的,只是高质量付费用户的互动。撰文:MAD Vincent编译:Chopper,Foresight News我完全照他们说的做了:疯狂刷屏评论、紧盯头部大号蹭流量、哪里热门往哪凑,把曝光量当成牛

-

踏进稳定币浪潮六年,他看到的支付未来雏形

这是人类文明史上从未见过的、以互联网速度搬运价值的能力。采访:Jack、Kaori编辑:Sleepy.txt今年注定要作为「稳定币元年」被载入金融史,那么当下的喧嚣或许只是冰山浮出水面的一角。 而在水

-

IOSG 创始人:2025 是加密市场的黑暗一年,那么 2026 呢?

用数据和逻辑拆解这个 “ 最坏的一年 ” 背后的真相。撰文:Jocy,IOSG 联合创始人这是一次市场结构的根本性转变,而大多数人还在用旧周期的逻辑看新时代。2025 加密市场复盘,我们看到从散户投机

-

Base App 全面开放,体验如何?

Base App 全面开放,体验如何?撰文:KarenZ,Foresight News12 月 18 日,由 Coinbase 推出的 Base App 正式宣告结束 Beta 测试阶段,向全球 140 多个国家或地区的用户全面开放。这是

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP World Liberty Financial USDv

World Liberty Financial USDv 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 狗狗币

狗狗币 莱特币

莱特币 大零币

大零币 Avalanche

Avalanche 艾达币

艾达币 FIL

FIL UNI

UNI OKB

OKB CFX

CFX DOT

DOT SHIB

SHIB YGG

YGG DYDX

DYDX HT

HT