长推:谈谈与LSD杠杆挖矿相关的问题

最近在推上和Space上和很多朋友讨论了LSD杠杆挖矿的问题,主要的问题在于:

(1)杠杆Staking高收益的本质是什么?风险点在哪里?

(2)杠杆Staking的高收益是否可持续?

关于杠杆Staking的合成方式可以参考CapitalismLab的文章。文章提到的循环贷在defi summer早期借贷负利率和Bendao借贷负利率的时候也普遍存在,本质上通过不同标的的存借利差进行套利。与传统金融中的国债逆回购非常相似(也是我更喜欢把LSD称作“ETH国债化”的原因之一)

一种更简单的实现方式是:

1)Alice现在有10个ETH,AAVE以3%的利率借给Alice90个ETH。

2)Alice拿着100个ETH质押到了Lido,获得了100个stETH

3)Alice 的100个stETH成为AAVE的抵押物,AAVE上stETH的LTV为93%。

4)加入当前stETH-ETH的汇率为0.98,那么可借贷价值=91.14ETH,借贷是安全的 5)Alice每年可以获得100*4.9%=4.9ETH的staking收益,同时需要支付90*3%=2.7ETH的利息,净收入2.1,折合年化11%。

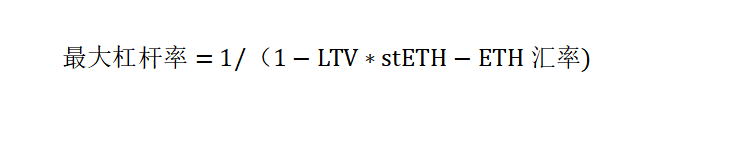

这种方式只是把繁琐的循环贷过程封装好,实际上第三方的收益聚合工具和AAVE都在这样做。同时这种借贷方式的杠杆率也不是没有上限的,我们可以得出最大杠杆率的公式。按照当前数据,最高杠杆率为13.6倍。

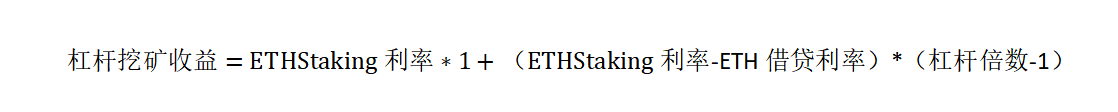

同时我们可以得出杠杆挖矿的收益公式:

同时我们可以得出杠杆挖矿的收益公式:

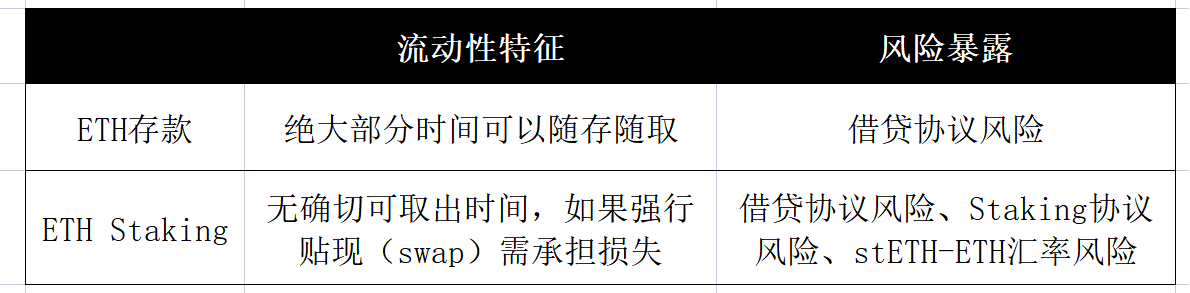

有了这两个公式以后ETH 杠杆挖矿会变得非常易于理解。杠杆Staking的收益来源是Staking和ETH借贷的利差,而之所以存在利差,是因为两种类型的标的具备不同的风险特征和流动性特征:

可以看出,Staking和借贷的利差本质上就是流动性溢价和风险暴露溢价,选择Staking需要牺牲资产的流动性并且承担更大的损失。而之所以现在通过杠杆实现高达10%-20%的收益,主要是因为ETH上海升级的不确定性,不确定的时间越长,stETH的波动风险就越高。

可以看出,Staking和借贷的利差本质上就是流动性溢价和风险暴露溢价,选择Staking需要牺牲资产的流动性并且承担更大的损失。而之所以现在通过杠杆实现高达10%-20%的收益,主要是因为ETH上海升级的不确定性,不确定的时间越长,stETH的波动风险就越高。

如下表所示,如果stETH的汇率保持在0.9以上,6倍以下的杠杆都是安全的,最高可以获得13.2%的利率。

理解了收入的来源,收益的可持续性也变得很好理解了。当前之所以能够存在这么高的利率,主要是因为上海升级的不确定性。Staking具备明确的解质押预期时间,定价会更透明,风险管理更加可控,一个必然的结果是ETH的S质押量继续上升,降低Staking收益,同时ETH的借贷需求上升,推高存款/借款利率。

所以ETH开放Staking赎回以后,一个高确定性的结果是利差缩小,最终形成平衡,杠杆Staking的收益回到一个合理区间。另一个高确定性的结果是借贷成为Staking的加杠杆方式之一,LSD的借贷市场变得更加繁荣,就像CapitalismLab文章中指出的一样,借贷成为LSD的隐藏赢家。

除了ETH以外,另外两个引起我们注意的市场是Cosmos和Cardano,它们都拥有超过40%的质押率和数十亿美元的质押资产。Cardano上构建类似产品时非常困难的,一是技术层面的开发难度,而是Cardano只有进入等待期没有解锁等待期,潜在的利差空间非常小。

而Cosmos不一样。Cosmos提供了20%+的质押利率,远远高于ETH。同时,Cosmos生态普遍拥有14-21天的解锁期,虽然不像ETH那么长,但也提供了一定的空间。Osmosis的质押产品也让我们看到了用户的流动性敏感程度。提供一个8%的活期借贷收益并以12%的利率把ATOM借给杠杆挖矿者,在产品上似乎是可行的。

当然,实际落地还涉及很多复杂的问题。不过一个比较确定的事情是:POS公链都需要LSD来提高资产效率和质押率(或者叫做公链代币国债化),国债化又势必带来利差,利差又会为借贷提供新的市场空间,这对借贷协议来说非常重要,因为这是为数不多存在刚性需求并且能够带来真正协议收入的业务。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

活到低风险 DeFi 到来,散户熊市生存策略

War. War Never Change.作者:佐爷10·11 和 11·3 事件的直接诱因都不是收益型稳定币,但以戏剧性的方式接连重击 USDe 和 xUSD,Aave 硬编码 USDe 锚定 U

-

Perp DEX 行业深度研报: 从技术突破到生态竞争的全面升级

Perp DEX赛道已成功跨越技术验证期,进入生态与模式竞争的新阶段。作者:Yiran(Bitfox Research)摘要永续合约DEX赛道在2025年迎来爆发式增长,市场份额从年初的5%飙升至20

-

彭博社:13 亿美元账面亏损,Tom Lee 的以太坊豪赌面临崩溃?

彭博社:13 亿美元账面亏损,Tom Lee 的以太坊豪赌面临崩溃?原文标题:Tom Lee's Big Crypto Bet Buckles Under Mounting Market Strain原文作者:Sidhartha Shukla,Bloomberg原文编

-

Arthur Hayes 拆解债务、回购与印钞:美元流动性的终极循环

Arthur Hayes 拆解债务、回购与印钞:美元流动性的终极循环原文标题:Hallelujah原文作者:Arthur Hayes,BitMEX 联创原文编译:比推 BitpushNews引言:政治激励与债务的必然性 赞颂中本聪,时间与复利法则的存在,独立于个体身份

-

亏损 80% 后,一个加密交易员的至暗时刻

或许你失去了你的“金币”,但你依然拥有你的“经验值”(XP)。作者:Alexander Choi编译:深潮TechFlow“我为此牺牲了一切……就为了这个……?”就在过去的一周里,你的投资组合从历史最

-

在加密世界坚持短期主义,也行不通了吗?

整体来看,那些带有掠夺性和投机性的项目似乎正在逐步走向瓦解。作者:washed编译:深潮TechFlow短期投机的退潮?首先说明一下,这篇文章是从一个热爱投机的人的视角出发的。我是一个狂热的加密货币和

-

跟单 CZ 的人,现在还好吗?

跟单 CZ 的人,现在还好吗?作者:zhou, ChainCatcher散户最怕被割,更怕错过。CZ 站在这两种情绪的交汇点,一句话能让人一夜翻倍,也能让人一夜归零。剧烈波动的走势在 CZ 相关标的中比比皆是,似乎一旦与他产生连接

-

100% 胜率神话终结,巨鲸如何亲手掏空自己

市场的公正在于它从不区分天才与凡人。撰文:Sanqing,Foresight News11 月 5 日,曾在 Hyperliquid 以 100% 胜率连赢十四次的匿名巨鲸被迫清仓,账户从最高盈利超过

- 成交量排行

- 币种热搜榜

Momentum

Momentum OFFICIAL TRUMP

OFFICIAL TRUMP Aster

Aster 泰达币

泰达币 以太坊

以太坊 比特币

比特币 Solana

Solana USD Coin

USD Coin 瑞波币

瑞波币 币安币

币安币 First Digital USD

First Digital USD 狗狗币

狗狗币 大零币

大零币 达世币

达世币 Sui

Sui ZEN

ZEN ICP

ICP OKB

OKB FIL

FIL AR

AR LPT

LPT MINA

MINA BSV

BSV EOS

EOS DYDX

DYDX