详解利率互换平台 Pendle及如何获利

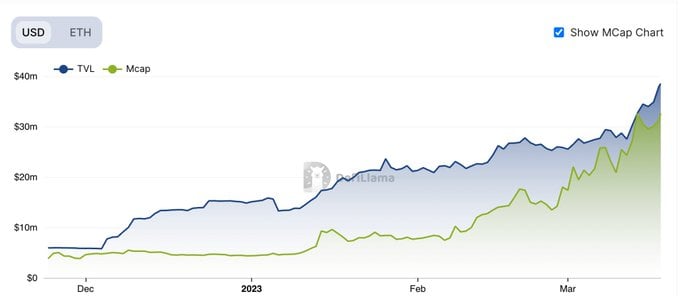

币价/TVL 双双实现 500% 增长,固定利率这一“证伪”赛道又跑出来 Pendle 这老树开花的项目。固定利率?不,是利率赌场!这个行业里永远是“赌”最吸引人 本文将用实际算例等带你深入浅出的了解利率互换平台 Pendle的机制,以及 LSD / GLP 等生息资产爱好者该如何使用它来更好的获利。

Pendle 是一个利率互换平台,简而言之:

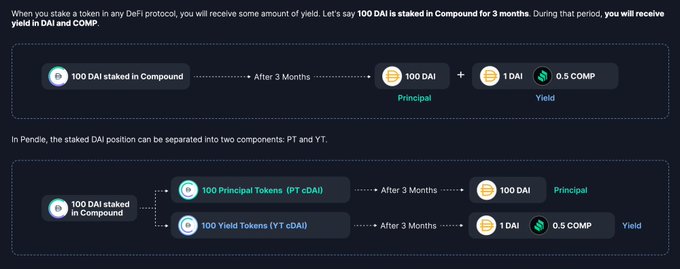

1. 将一份生息资产(SY)在一定时间段内的本金(PT)和利息(YT)拆开

2. PT / YT 由内置 AMM 定价 ,算法参数决定 AMM 的流动性曲线,自由市场进行最终定价 SY 转换为 PT 则可以在一定期限内锁定利率,而 YT 则是加杠杆赌利率上涨的赌具。

我们以 GLP 为例,当前 GLP = $0.9755 YT = $0.1642 PT = $0.8113 到期时间 = 375 days 也就是说这 375 天的 GLP 的收益全归 YT,而 PT 则可以在 375天后的 1:1 获取 GLP (3/n)

我们以 GLP 为例,当前 GLP = $0.9755 YT = $0.1642 PT = $0.8113 到期时间 = 375 days 也就是说这 375 天的 GLP 的收益全归 YT,而 PT 则可以在 375天后的 1:1 获取 GLP (3/n)

假设你花 1 GLP 买入了 $0.9755/$0.8113 = 1.202 PT。 则 375天后你会有1.202 GLP 换算为年化收益 APY = 1.202 ^ (365/375)-1 = 19.6% 就是说不论 GLP 接下来一年多的实际获取了多少交易费分成,你可以拿到 19.6% APR 这就是 PT 所对应的锁定固定利率功能

假设你花 1 GLP 买入了 $0.9755/$0.1642 = 5.941 YT 375天后你的收益是多少?这完全取决于 GLP 的实际收益表现!

所谓隐含 APY (Implied APY) = 19.6%,就是说假设 GLP 接下来375天实际 APY = 19.6% 1YT 的收益为 1.196^(375/365) -1 = 0.202 GL 所以 1 GLP 买入的 5.941 YT 最后就变成了 5.941*0.202= 1.200 GLP 换算为 APY 即为 1.2^ 365/375-1 = 19.6% (左侧实际得出19.4%,略有误差)

假设GLP 实际 APY 能够在接下来375天持续保持当前 53.1% 的水平 那么现在花 1 GLP买入YT,375天后将会得到 5.941* (1.531^(375/365) -1) = 3.261 GLP 换算成 APY 即为 3.261^ 365/375-1 = 207%。 是的,这样的话买 YT 就赚大发了

那如果 GLP 实际APY 只有 10% 呢 5.941*(1.1^(375/365) -1) = 0.611 GLP 是的,你买YT就要倒亏 0.4 GLP 进去,亏麻了

总结一下:

1. SY 实际利率 = 隐含利率,YT 收益即为隐含利率

2. SY 实际利率 > 隐含利率,YT 相当于几倍杠杆赚了超额利率

3. SY 实际利率 < 隐含利率,YT 相当于几倍杠杆赔了缺口利率,甚至可能亏本金

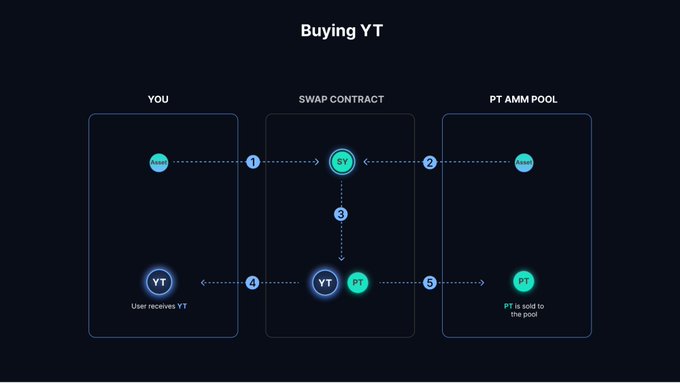

那么 YT/PT 的是如何定价和交易的呢? Pendle 内置一个 PT/SY 的AMM,允许外部参与者提供流动性,用户交易 PT 通过这个 AMM 交易即可。而交易 YT 则更为复杂:

1. 用户执行使用 1 SY 买入 X 个YT 的交易

2. Pendle 合约即从 AMM 里取出 (X-1) 个 SY

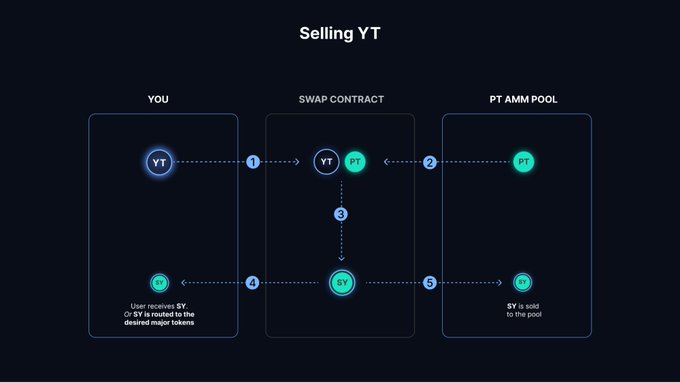

3. Pendle 合并两笔 SY 然后分拆 X SY = X PT + X YT 4. X 个YT 发送给用户,而 X 个 PT 则归还给 AMM,由于 X PT = (X-1) SY = X SY- X YT,池子总资产并不会出现变动 用户卖出 YT 过程就反过来了,参见下方两张图片即可。

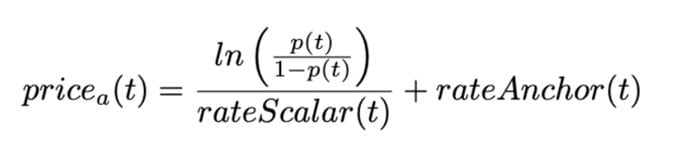

那么 Pendle 的 AMM 是如何定价的呢"> 其 AMM 是从 Notional 借鉴过来,公式复杂,我帮你提炼一下核心概念:

1. 到期时间越长,流动性分布越宽。到期时间越短,流动性越集中。

2. 流动性集中点在 SY 当前实际 APY 的位置。什么意思?举个例子, Curve V1 的流动性集中在 1:1 的位置。

3. PT 占比在 10%-90% 区间波动时,利率在 [0,Max] 区间波动,MAX 为设定参数,预估最大 APY 之所以这样设计,估计是因为 (1)交易形成的隐含利率应该会在实际利率附近,所以可以集中在此处 (2) 到期日越长,未来利率预期不确定性更大,所以流动性分布宽一些便于偏差更大交易

通过这些设计,Pendle 实现了一个体验尚可的市场化利率交易,服务了固定利率和赌预期两波客户。 过往固定利率赛道失败的产品,多数没有兼顾住 确定性+赌性,Pendle 这块做好了,加上 LSD/ Perp DEX 带来了大量的生息资产,Pendle 便再次抓住机会进入上升区间。

谈完机制,可见 Pendle 的产品还是有可取之处的,不过其代币的价值捕获能力目前尚且较低 其核心捕获模式:

1. PT/YT 的交易费,0.1% 上下随时间动态调整,80%的归 vePENDLE,20%归 LP

2. YT 的利息,3% 的归 vePENDLE

3. ve-tokenomics ,投票决定给哪个池子激励

我们算下其收入: 过去7日内交易量约为 1M, 年化交易费收入即为 : 1M*52*0.001*0.8 = 40k 当前 34M TVL,主要资产既包括 LSD 等低息资产,也包括 GLP 等高息资产,毛估估平均利率 10% 年化利息收入即为 34M*0.1*0.03 = 100k 。合计收入为 140k,相对来说是比较少的,即时翻10倍也不能算多。所以未来还需要关注其 bribe 能否发展起来,毕竟 LSD 也算是个 bribe 大户,若能发展也会有不错的收益。

此外 PT 当前由于价格较高,赌性弱了些,若是能够上借贷平台,或是 Gearbox 这类的配资平台(原理参见下方推文),加强赌性,也会有些益处 。

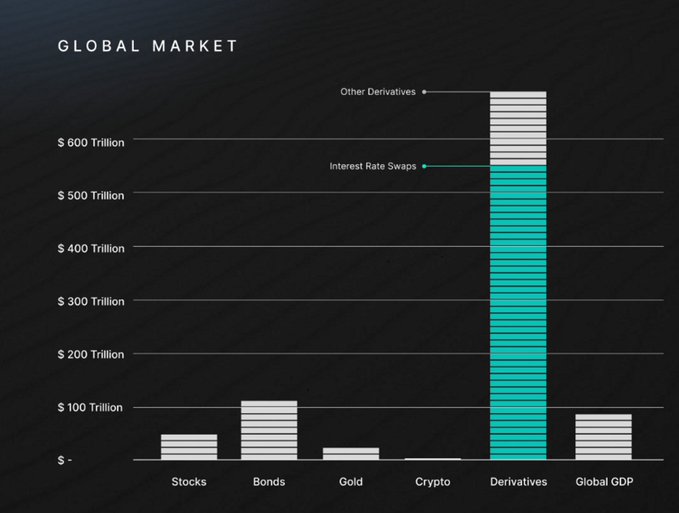

利率互换市场在传统金融内地位重要,对于机构而言更是尤其看重,不过这些美好的想象在上一轮 DeFi 大发展中并没有得到实际数据支撑,固定利率更是一个知名“证伪”赛道。 在 Real Yield 兴起的当下,生息资产变得更有持续性了,若是体验和机制再优化优化,说不定也能老树开花,pendle 就是个例子

总结:

对于 GLP/LSD 等生息资产爱好者,可以实现锁定固定利率和赌利率预期这两个目标。其代币价值捕获能力目前尚且不是很突出,投资的话多多 dyor。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

美联储理事放话:12 月降息底线是 25 个基点,但 50 个基点才最“恰当”

这位持续持异议的官员警告:若仅依据当前数据制定政策将陷入“目光短浅”的困境。作者:金十数据美联储理事斯蒂芬·米兰(Stephen Miran)周一主张应进一步降息,以防范未来可能出现的经济放缓。这位央

-

加密早报:Uniswap 提出 UNIfication 治理提案,Monad 公布代币经济学

Coinbase将推出代币销售平台,Monad成首个上线项目。作者:深潮 TechFlow昨日市场动态美国会参议院推进临时拨款法案,程序性投票中获60票支持据金十数据报道,美国参议院推进一项联邦政府临

-

AB DAO x AB 慈善基金会新增五位高级顾问,助力全球公益与技术赋能

AB DAO x AB 慈善基金会新增五位高级顾问,助力全球公益与技术赋能2025 年 11 月 10 日 —— 为进一步壮大全球战略智库、强化技术驱动的公益实践, AB DAO x AB 慈善基金会今日宣布,新增五位具有丰富政府管理与国际事务经验的政要与专家,正式加入基金

-

20 亿豪赌?Coinbase 要借 BVNK 给稳定币造一条高速通道

20 亿豪赌?Coinbase 要借 BVNK 给稳定币造一条高速通道作者:KarenZ,Foresight News稳定币领域的并购竞争愈演愈烈。继 Stripe 以 11 亿美元收购稳定币平台 Bridge 之后,一场竞购大战在 Coinbase 与支付巨头万事达卡

-

特朗普宣布的 2000 美元“关税红利”,真能带来流动性盛宴吗?

特朗普宣布的 2000 美元“关税红利”,真能带来流动性盛宴吗?原文标题:一份 2000 美元的圣诞「劫」:特朗普和他的关税红利 原文作者:链上启示录每年圣诞节,孩子们都会收到一份由神秘老人送出的礼物,他们从不追问礼物的成本。如今,唐纳德·特朗普正试图为成年人世界

-

一份 2000 美元的圣诞「劫」:特朗普和他的关税红利

礼物的代价是什么?撰文:链上启示录每年圣诞节,孩子们都会收到一份由神秘老人送出的礼物,他们从不追问礼物的成本。如今,唐纳德·特朗普正试图为成年人世界扮演圣诞老人,承诺派发一份从天而降的 2000 美元

-

RAVE 代币正式发布:驱动去中心化文化运动的脉搏

RAVE 代币正式发布:驱动去中心化文化运动的脉搏每一种文化运动的起源,皆有一种节奏——一种引领人们走向更宏大目标的脉搏。在90年代,这种节奏回荡在仓库与舞池之间;而今,它流动于网络与代码之中。始终不变的,是人类对连接的渴望。 RaveDAO 正是为

-

数据显示熊市底部将在 5.5-7 万美元区间形成

若价格回落至 55,000-70,000 美元区间,将是周期律动的正常表现,而非系统崩溃的信号。撰文:Matt Crosby编译:AididiaoJP,Foresight News虽然当前市场更关注比

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP Pepe

Pepe

泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 大零币

大零币 币安币

币安币 莱特币

莱特币 狗狗币

狗狗币 Filecoin

Filecoin NEAR Protocol

NEAR Protocol ICP

ICP AR

AR ZEN

ZEN OKB

OKB ETC

ETC BSV

BSV EOS

EOS XCH

XCH DOT

DOT MINA

MINA