Electric Capital:深入分析 Rollup 价值捕获的 5 个途径

在过去的两年里,加密货币的关键故事之一是Layer 2的崛起。在很短的时间内,它们已经吸引了数十亿的TVL,仅Arbitrum的交易量现在就可以与主网Ethereum的交易量相媲美。

但一个关键问题仍然存在。L2 代币只是毫无价值的治理代币吗?还是说这些L2代币能够产生真正的价值?

在这篇博文中,我将深入探讨L2将捕获价值的关键机制。

价值捕获的核心机制

L2将主要通过两种机制积累价值:

- MEV

- 交易费用

让我们更详细地探讨每一个问题。

MEV作为价值捕获的来源

目前,L2s不产生MEV收入,因为它们是由不想对用户进行提取的中心化定序器运行。然而,最终定序器将被去中心化,这将使这些rollups开放给MEV提取。

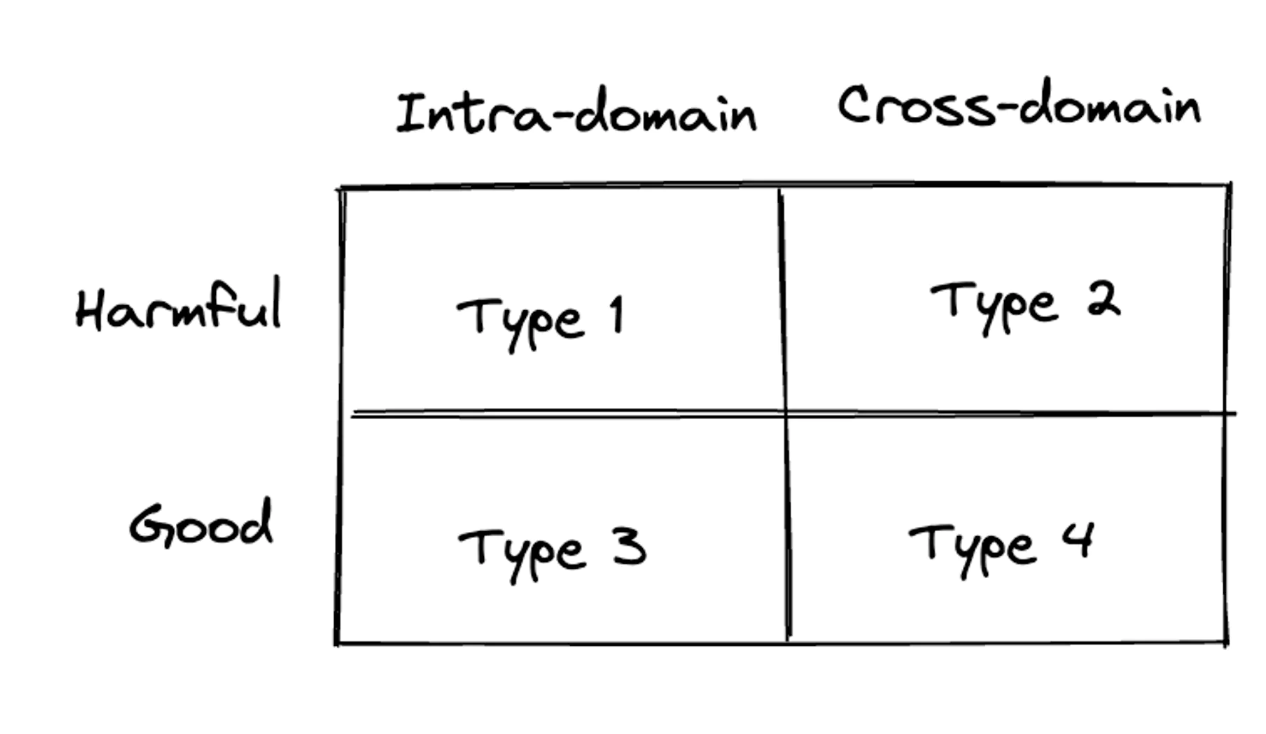

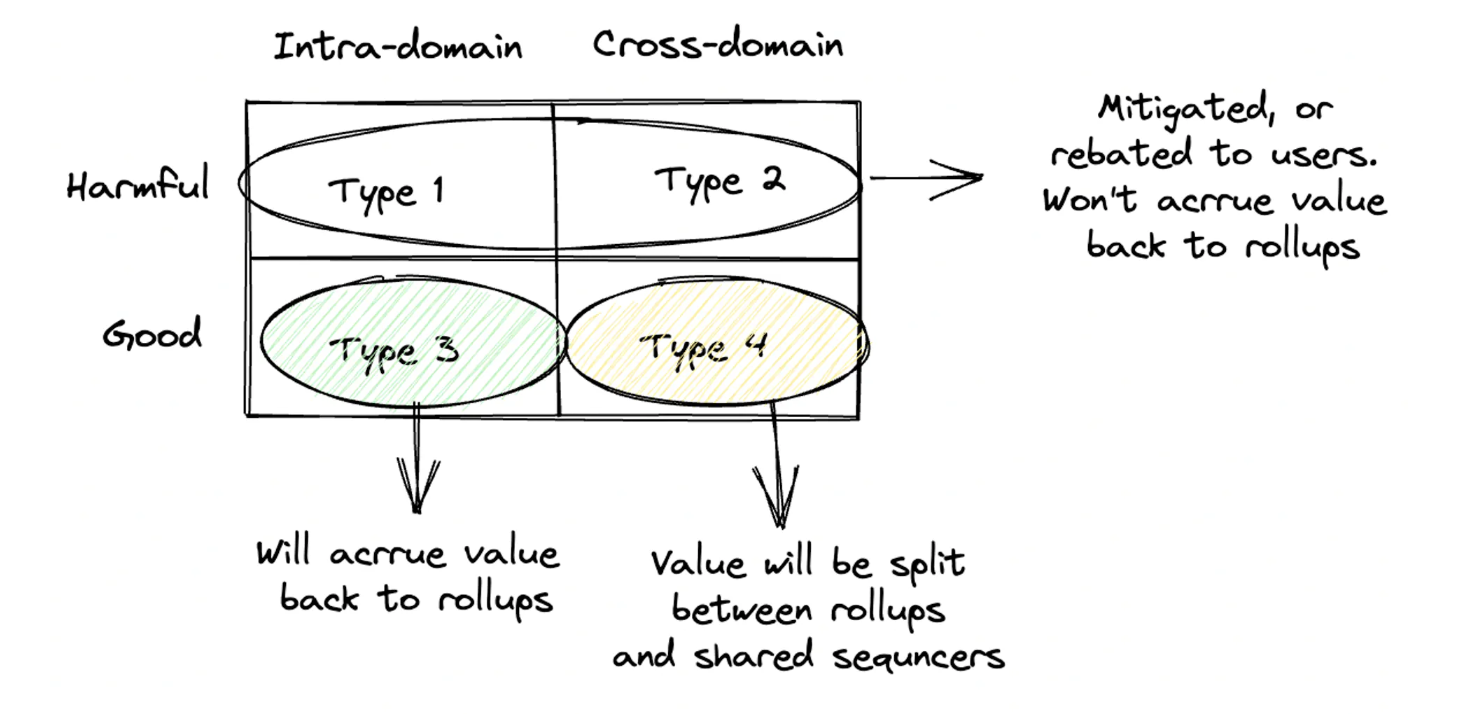

为了更好地理解MEV,我们可以从两个不同的角度来思考它:

- 有害的与良好的MEV。

- 有害的MEV对用户产生负面影响。对DEX的夹层攻击就是一个很好的例子,因为用户最终会以更差的价格执行他们的交易。

- 良好的MEV对用户有利。例如,跨DEX的价格套利有助于不同DEX的价格保持一致。

- 域内与跨域的MEV。

- 域内MEV发生在一个rollups内,比如你在同一卷的两个DEX中套利价格。

- 跨域MEV发生在不同的rollups中,例如在不同滚动的两个DEX中进行套利。

通过结合这些分类,我们得出MEV的四个亚类型。

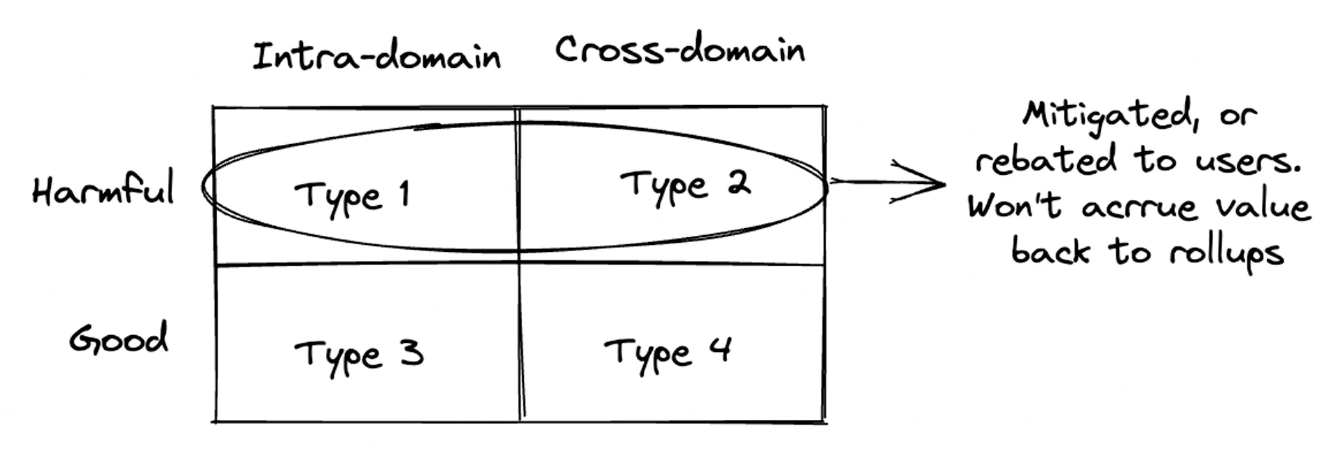

有害的MEV可能会被缓解或返还,不会对rollups产生价值

作为一种最终状态,大多数有害的MEV可能会被缓解或返还给用户。为什么?因为这种类型的MEV直接伤害了用户,有很大的动力让堆栈的各个层次的参与者(钱包、应用程序、滚动)创造出更有效的方法来处理它。

一些伟大的团队已经在努力解决有害的MEV问题:

- CowSwap 是一个利用批量拍卖来减轻有害MEV的Dex。

- MEV blocker是一个RPC端点,可以保护你的TX免受有害MEV的影响。

- Flashbots的MEV Share是一个协议,旨在将MEV返还给用户。

减少有害MEV的方法将继续改进,用户将越来越容易避免有害MEV。

Rollups本身也希望帮助用户减轻或回扣这种MEV,以提供卓越的用户体验并获得更多的采用。很少有企业通过剥削他们的客户来积累价值!

因此,最终,有害的MEV不太可能成为rollups的价值积累的来源。

好的MEV将有可能为rollups的价值捕获

另一方面,好的MEV能使用户受益,并能作为rollups的一个重要的价值积累来源。由于我预计大多数rollups在未来会使用共享的排序器(如@EspressoSys和@AstriaOrg),问题是这种良好的MEV将如何在排序器和rollups之间分配。

在这里,单独考虑域内MEV和跨域MEV可能是有用的。

域内MEV

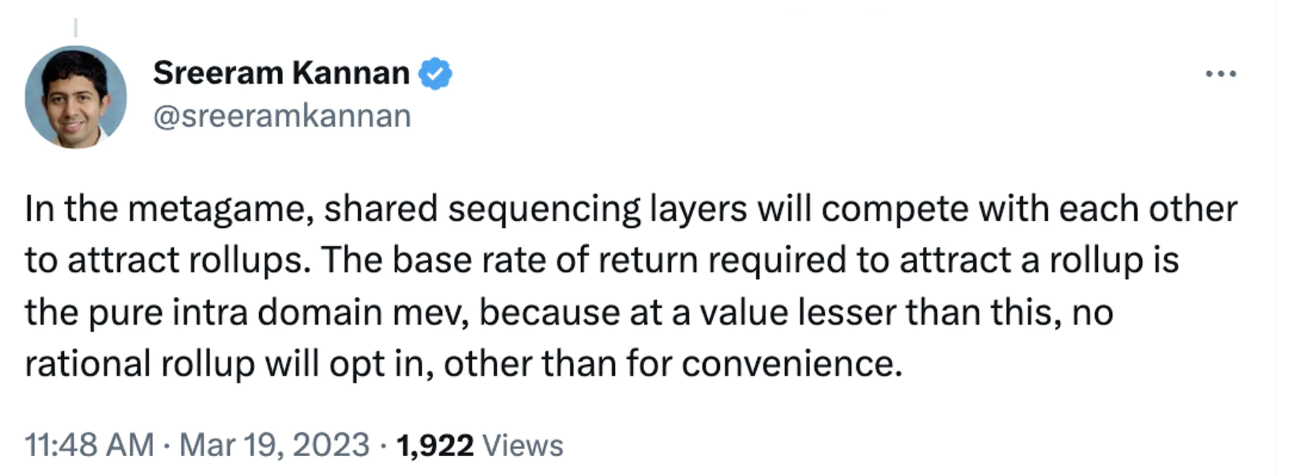

有人认为,如果没有至少收到域内MEV,就不会有rollup加入共享测序网络,因为rollup可以在不加入共享测序器的情况下自己赚取这一数额的MEV。

我不同意这种评估,因为一个rollups是否能接收回它的域内MEV最终取决于共享排序器的网络效应,这还有待观察。

共享定序器能够实现跨rollup的互操作性。如果由此产生的网络效应非常强大,并且最终成为一个赢家通吃的市场,那么尽管不得不放弃一部分域内的MEV,rollup也会选择加入共享测序仪网络。为什么?因为如果他们不提供这种互操作性,而其他rollup提供,他们可能难以获得用户(和有价值的交易费)。

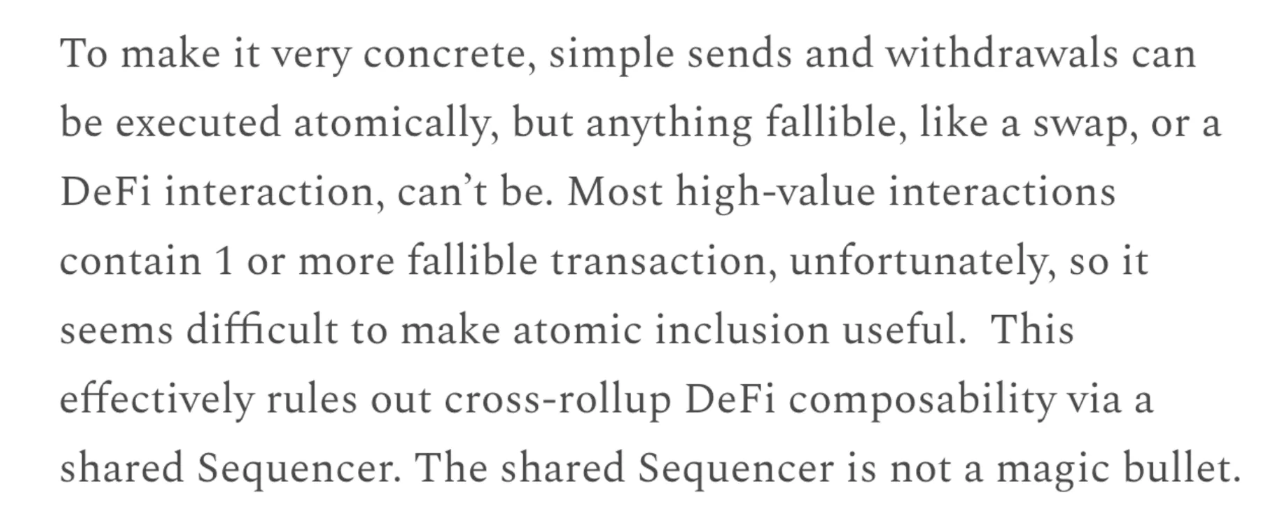

也就是说,我认为共享定序器的网络效应将是温和的,因为缺乏原子性的跨链组合能力。通过共享定序器,你可以保证两个交易将被原子地包含在两条链上,但不保证它们会被执行(因为其中一个交易可能是无效的,并在其中一条链上被恢复)。James Prestwich在他的博文中简单阐述了这一点。

在适度的网络效应下,我同意Sreeram的观点,即共享排序器可能需要将域内的MEV回馈给rollups。

跨域的MEV

跨域的MEV可能会被rollups和共享排序器分割。rollups装置自己很难捕获跨域MEV,因此共享排序器将希望从这种MEV中分得一杯羹。

确切的划分将取决于每个具体的共享排序器的定价能力/网络效应。

总结MEV的价值捕获

综上所述,以下是我期望MEV价值应计在rollups中的表现。

请注意,从上图中可以看出一个非常重要的问题。多少百分比的MEV是有害的与良好的MEV?如果产生的大部分MEV是有害的,那么这就限制了rollups可以从MEV中产生的价值量。这个问题的答案还不清楚。

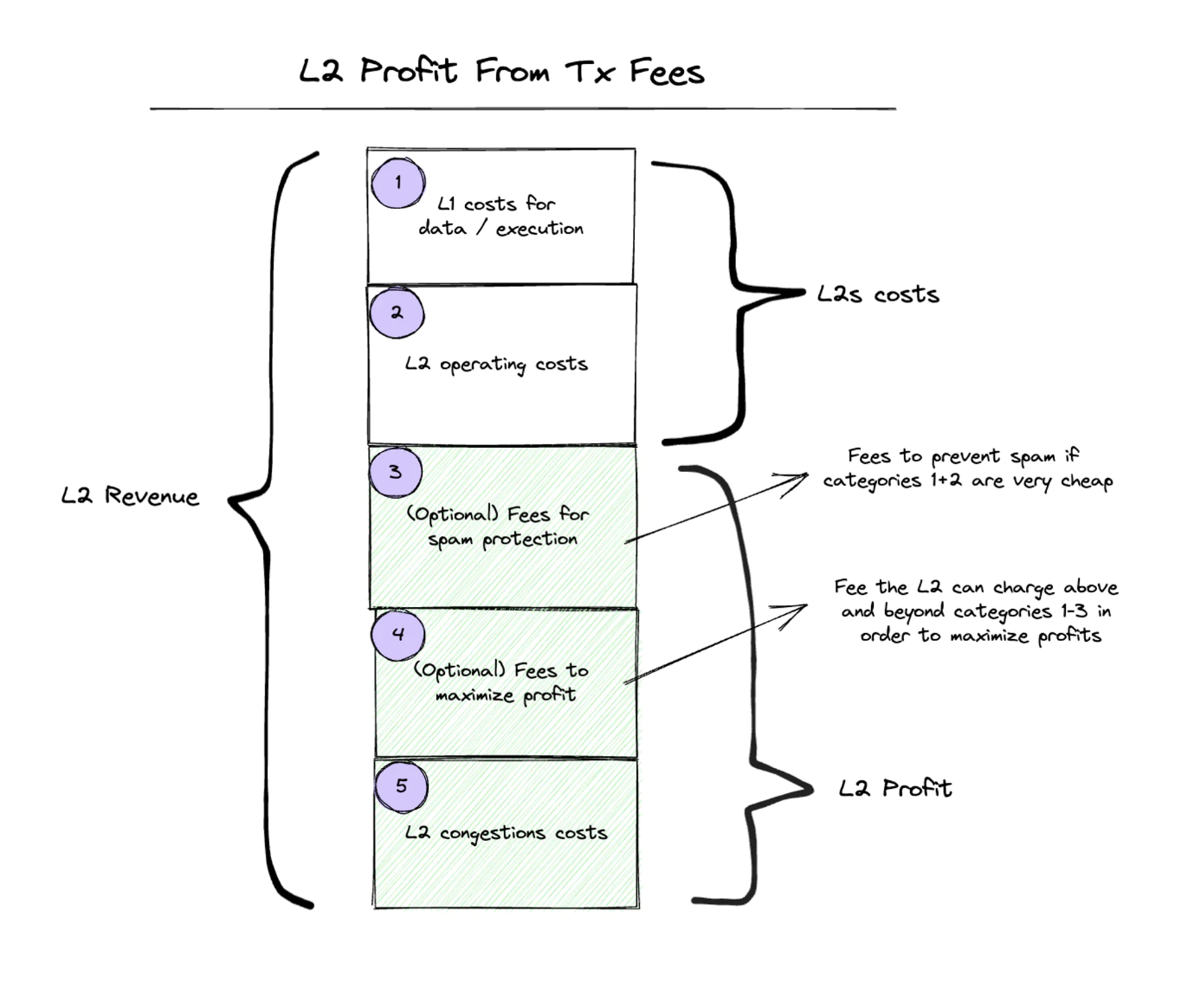

交易费用作为价值来源

除了MEV之外,交易费也将成为rollups价值捕获的重要来源。以下是rollups将向其用户收取的各种费用。

至少,rollups将向用户(直接或间接)收取他们所产生的两项费用。

1. L1的数据发布和执行费用

Rollups必须支付在L1上发布数据和证明验证的费用。他们将从用户那里收回这些费用。

2. 运营L2的费用

Rollups网络在运营链上会产生各种费用,包括排序、证明、执行等方面的费用。他们将从用户那里收回这些成本。

除了收回成本外,他们还可以选择从以下方面获得收入

3. 实施最低费用以防止垃圾邮件

在他们的直接成本非常低的情况下,rollups很可能需要设置一个人为的较高的最低费用,以阻止垃圾邮件和防止L2状态的膨胀。因此,即使EIP-4844将L1成本降至几乎为零,所有这些节省的费用也不会传递给用户,因为否则可能会导致大量的垃圾邮件。

4. 实施最低收费以实现利润最大化

此外,rollups可以选择收取高于其直接成本加垃圾邮件保护的费用。为什么?就像任何其他企业一样——为了实现利润最大化。仅仅因为星巴克生产一杯咖啡的成本是0.10美元,并不意味着他们以这个价格出售。他们以能使利润最大化的价格出售。

例子:

想象一下,一个rollup的L1和运营成本为0.01gwei。他们在此基础上加价10%,向客户收取0.011gwei,净利润为0.001gwei/tx。现在想象一下,相反,这个rollup决定设置0.1gwei的最低L2 gas价格。即使交易数量减少了75%,他们仍然会赚取更多的利润。就像任何产品一样,会有一个利润最大化的价格,而这个价格是rollup可以设定的。

事实上,L2今天可能已经在这样做了。Arbitrum目前对交易实施了0.1gwei的最低L2 gas费用。这是Optimism的最低L2 gas费用的100倍(0.001gwei)。

值得注意的是,只有那些产生真正的网络效应,并且不容易被复制(即有价值的状态)的rollups,才能够产生定价权,并收取超出其成本的费用,从而导致额外的利润。否则,竞争将促使定价下降到运营成本。

但那些能够产生这些网络效应和有价值的状态的人可能会变得非常有价值。

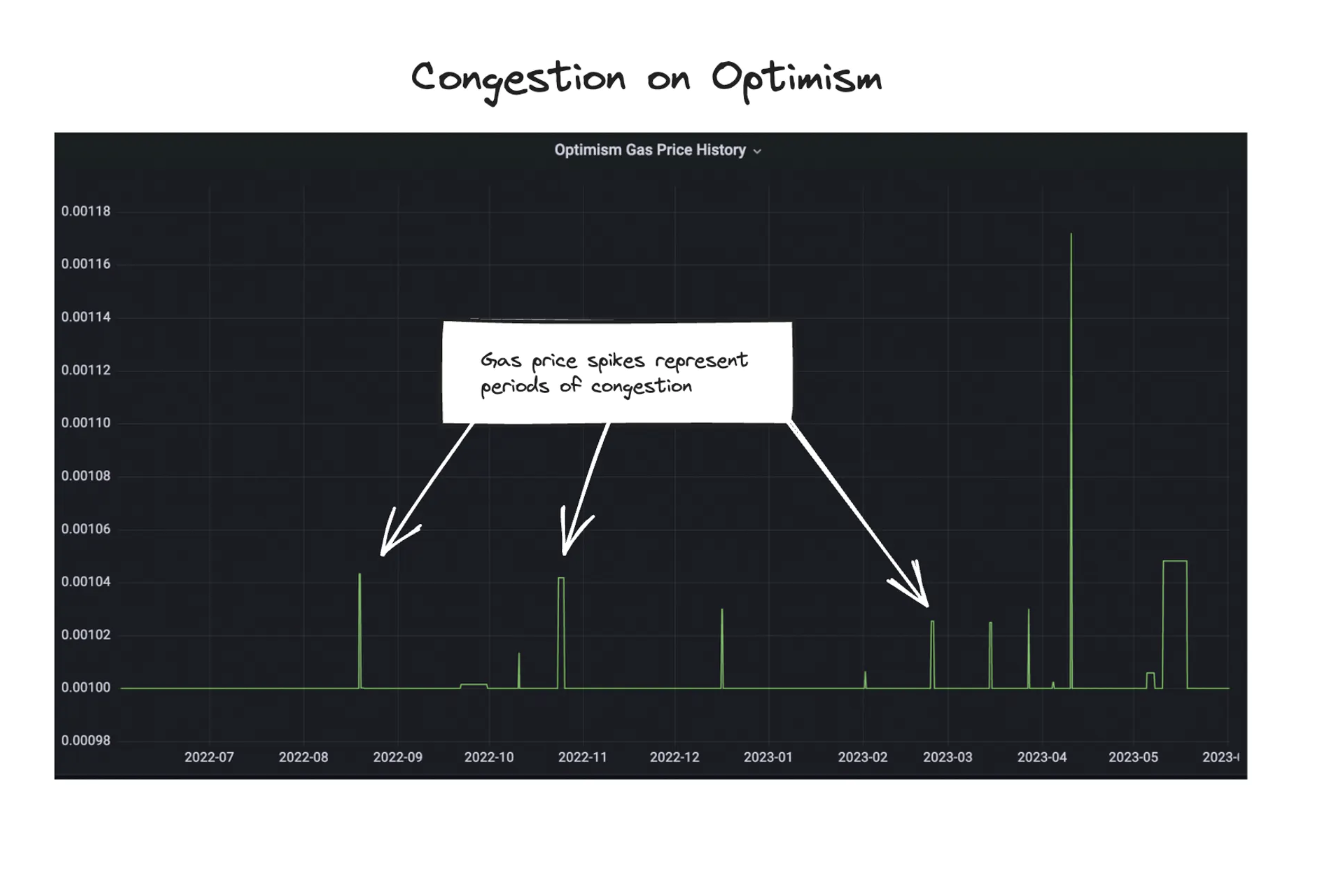

最后,L2将产生拥堵费。

5. 拥堵费

拥堵费发生在区块空间饱和的时候。在这里,你可以看到去年Optimism区块空间变得拥挤时的费用高峰。

正如你所看到的,在过去的一年里,Optimism上出现了有限的拥堵情况(Arbitrum也是如此)。然而,随着对区块空间需求的增长,来自拥堵的费用可能会增加。

总结来自交易费的价值捕获

综上所述,我们可以这样来思考交易费用对L2的价值累积。

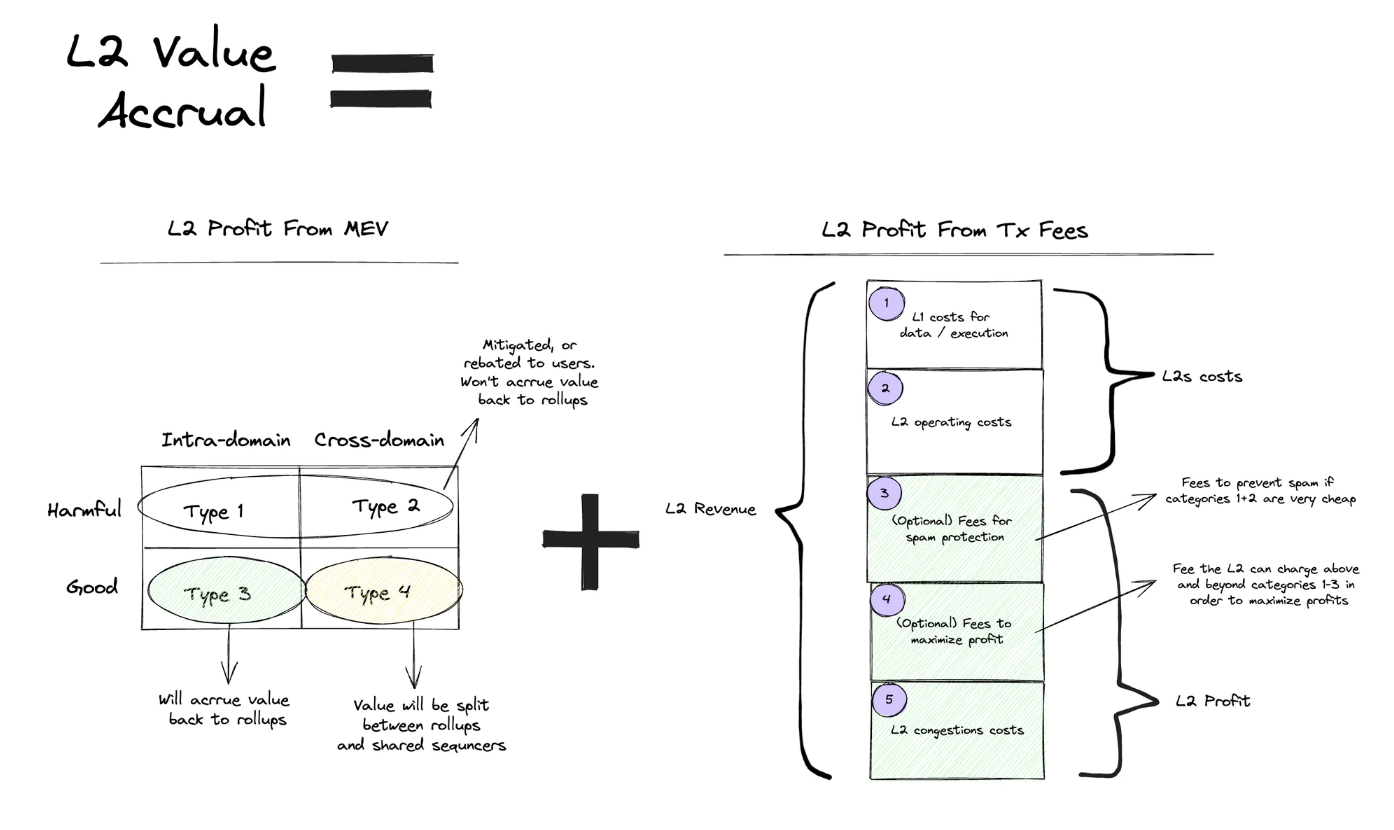

把这一切放在一起

把这一切放在一起,我相信L2价值的捕获将来自于

- 域内良好的MEV

- 跨域良好MEV的份额

- 高于成本的L2 gas价格,用于保护免于垃圾邮件的破坏

- 高于成本的L2 gas价格,以实现利润最大化

- L2拥堵成本

如上所述,某些L2可能会相当有价值。哪些二级市场将是最有价值的?那些能够产生网络效应和有价值的状态,然后使他们能够为其区块空间获得定价权。

他们不会采用简单的中间商模式,即收取高于其运营成本的固定百分比。相反,他们将能够为他们的区块空间设定底价(既能减少垃圾信息,又能使利润最大化),并从拥堵费和良好的MEV中获得价值。

最后,应该指出的是,特定的应用程序的rollups有很大的空间来实现完全不同的商业模式!例如,dYdX和ImmutableX都向用户收取交易的百分比费用。这些不同的商业模式将使这些rollups的价值比他们只是收取gas拥堵的费用更多。

特别感谢@apolynya、@jskybowen和@avichal对本帖提供的宝贵反馈意见。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

CEO 详谈创立 Coinbase 幕后故事:银行伙伴是成功关键,曾反对投资 USDC

CEO 详谈创立 Coinbase 幕后故事:银行伙伴是成功关键,曾反对投资 USDC来源 | Cheeky Pint 编译 | Stripe 联合创始人 John Collison 主持的播客节目 Cheeky Pint 深度对话了 Coinbase CEO Brian Ar

-

Bitget 每日早报(1月13日)|美联储独立性争议引发市场避险;Meta拟削减元宇宙团队投入;Strategy上周增持13,627枚BTC

Bitget 每日早报(1月13日)|美联储独立性争议引发市场避险;Meta拟削减元宇宙团队投入;Strategy上周增持13,627枚BTC今日前瞻 1、美SEC主席:美国是否会没收扣押委内瑞拉持有的比特币仍有待观察。 2、泰国总理下令收紧黄金交易和数字资产相关监管,以打击“灰色资金”。 3、The Block报道,美国共和党参议员Cyn

-

荣膺第十二届「港股 100 强」年度最佳 Web3 风投机构,HTX Ventures 深度赋能香港Web3 金融新生态

荣膺第十二届「港股 100 强」年度最佳 Web3 风投机构,HTX Ventures 深度赋能香港Web3 金融新生态1 月 9 日,2025 香港财富管理高峰论坛暨第十二届「港股100强」颁奖典礼在香港隆重举行。HTX Ventures 负责人 Alec 与HTX DAO 大使 Molly 受邀出席,并围绕香港财富

-

机构级 RWA 基础设施 2026 全景:五大协议重构 200 亿市场

机构级 RWA 基础设施 2026 全景:五大协议重构 200 亿市场原文作者:Mesh 原文编译:深潮 TechFlow老实说,过去六个月中机构级 RWA(真实世界资产)代币化的发展值得深入关注。市场规模正接近 200 亿美元。这不是炒作,而是真正的机构资本正在链上部

-

支付出海深水区:万亿利差背后的合规长征

支付出海深水区:万亿利差背后的合规长征原文作者:Sleepy.txt中国的支付行业正陷入一场前所未有的大洗牌。 一边是中小玩家在一批一批地黯然离场。截至 2025 年底,央行累计注销了 107 张支付牌照,剩余持牌机构缩减至 163 家,

-

早报 | Polymarket 正开发多语言版本;渣打银行拟设加密货币主经纪业务;韩国结束 9 年企业加密禁令

早报 | Polymarket 正开发多语言版本;渣打银行拟设加密货币主经纪业务;韩国结束 9 年企业加密禁令整理:ChainCatcher 重要资讯:YouTube 中加密货币内容浏览量跌至 2021年 1 月以来最低水平 韩国结束 9 年企业加密禁令,上市公司可投资 5% 股本购买加密货币 Vitalik

-

加密行业预测市场的发展潜力

加密行业预测市场的发展潜力从去年开始,加密生态的预测市场是越来越火了。在众多竞争者中,对我们加密生态的关注者来说最知名的就是Polymarket了。 关于Polymarket,尽管我在以前的文章中也偶有介绍,不过一直以来我都只

-

从 DEX 到超级流动性生态:SUN.io 以多元产品矩阵引领波场 TRON 生态 DeFi 革新

从 DEX 到超级流动性生态:SUN.io 以多元产品矩阵引领波场 TRON 生态 DeFi 革新2026年开年第一天,波场TRON链上稳定币单日流入量高达近14亿美元,成为全球公链赛道稳定币流入的领跑者,为新年生态发展奠定强劲基调。 作为波场TRON生态的核心流动性中枢,SUN.io同步交出高光

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP World Liberty Financial USDv

World Liberty Financial USDv 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin First Digital USD

First Digital USD Solana

Solana 瑞波币

瑞波币 币安币

币安币 狗狗币

狗狗币 莱特币

莱特币 大零币

大零币 Avalanche

Avalanche 比特现金

比特现金 FLOW

FLOW FIL

FIL UNI

UNI ZEN

ZEN AR

AR OKB

OKB LUNC

LUNC DYDX

DYDX SHIB

SHIB