为什么SOL ETF很难等到?因为它违背了一个很简单的道理

因为它有可能不赚钱。 上周,“木头姐”(Cathie Wood)的方舟基金决定撤回 ETH ETF 申请。

方舟 BTC ETF 高居第 4 名(市占率 6%,Top 3 是贝莱德、灰度和富达),按照市场推测,却是“不太盈利”。 主要是 BTC ETF 的费率相比传统 ETF 比较低,很多在 0.19-0.25% 区间,ETF 也在做“费率竞赛”。

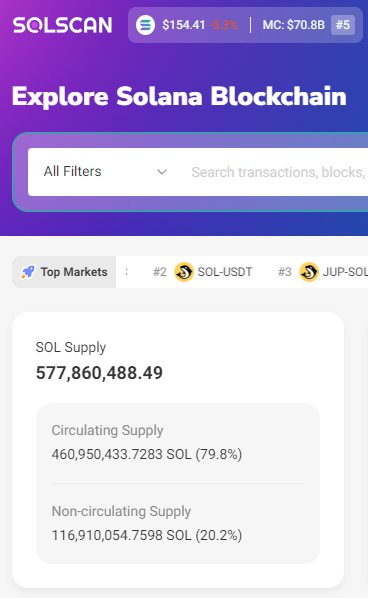

简单估算,以方舟 BTC ETF 目前规模,一年可以赚大概 700 万美金管理费,那么对应成本大概也要相同数量级。 所以,如果方舟 BTC ETF 尚且在盈利线附近徘徊,那么对于方舟来说,强推 ETH ETF 可能会变成亏本买卖。所以哪怕方舟,也只能忍痛放弃 ETH ETF。 单纯从做生意的角度来说,市值更低的主流币,比如 $SOL ,市值是 $BTC 的 5%,想要收回每年 700 万美金成本,一支 ETF 至少要管理 2000 万枚SOL。 目前加密 ETF 头把交椅贝莱德,只管理着全网 1.5% 的 BTC,而 2000 万的 SOL,却意味着占 $SOL 纸面流通的 4.5%。

此外,再考虑到: (1)SOL 天然就比毫无孳息的 BTC 更加难募。 SOL 在链上收益大概可以到 8%,但 ETF 却禁止包含Staking 功能。拿着 SOL ETF 等于天然跑输链上 SOL 8%,比特币只跑输 0.2% 管理费。 以灰度为例,GBTC 巅峰 60 万枚,然而 SOL 的巅峰也只有 45 万枚,比例严重低于 BTC。

(2)SOL 纸面流通是 4.6 亿,实际可能比这个要低不少,这个大家懂得都懂。 更低的流通市值,却要求顶着高息和监管压力的同时,实现更大的持仓。所以,如果以 SOL 目前的市值和流通,恐怕很难让这些机构赚钱。 在商言商,不赚钱的买卖,谁又有动力推动呢?

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

RWA稳定币收益更高?流动性隐患会否引发崩盘?

RWA稳定币收益更高?流动性隐患会否引发崩盘?文章分析RWA稳定币5%-8%年化收益优势,底层资产为企业债和国债,但存在流动性风险,如清算事件及“死亡螺旋”,提及超额抵押等防护措施,建议关注美联储政策与抵押资产久期以应对风险。

-

MetaMask能直接买RWA国债代币了?散户如何安全参与?

MetaMask能直接买RWA国债代币了?散户如何安全参与?MetaMask无法直接购买RWA国债代币,散户可通过合规平台兑换稳定币、转账至RWA平台、质押生息三步走参与,同时需关注合规审查、风险控制及监管新规,避免投资风险。

-

传统机构涌入RWA,稳定币格局将洗牌?谁会成为新龙头?

传统机构涌入RWA,稳定币格局将洗牌?谁会成为新龙头?稳定币市场正经历变革,传统金融机构携万亿资产杀入RWA赛道,与Tether、Circle等老玩家展开军备竞赛。文章分析新老势力竞争维度,探讨华尔街联军、进化版老玩家、区域联盟黑马等未来龙头可能性,及监管影响。

-

对话 ETHZilla CEO:ETH 财库能否复刻比特币的机构化之路?

对话 ETHZilla CEO:ETH 财库能否复刻比特币的机构化之路?原文标题:ETHZilla: Ethereum’s Monster Treasury Company | McAndrew Rudisill & Avichal Garg 主持人:Ryan Sean

-

FRAX的链上国债策略成功了吗?稳定币收益真能跑赢通胀?

FRAX的链上国债策略成功了吗?稳定币收益真能跑赢通胀?文章分析FRAX链上国债策略,指出其在2025年7月理论上实现1%实际正收益,但实际收益存幻象,面临通胀波动、美联储政策转向风险,探讨链上金融创新与套壳争议,结论强调理论与现实收益差距及治理代币的重要性。

-

美国SEC严控稳定币,RWA项目如何求生?合规路径在哪?

美国SEC严控稳定币,RWA项目如何求生?合规路径在哪?文章分析稳定币监管收紧背景下RWA项目的生存挑战,介绍项目方通过牌照收集、资产选择、技术应用及监管协作等合规手段求生,并指出合规已成为RWA项目的生死关键。

-

USDC储备转向RWA?Circle如何应对美SEC新规?

USDC储备转向RWA?Circle如何应对美SEC新规?USDC作为第二大稳定币,储备以国债为主,SEC新规要求高流动性储备及月度审计。Circle采取合规强化、谨慎试水RWA等策略应对监管,行业中USDC或挤压USDT份额,RWA探索仍存不确定性。

-

BitMart 市场行情周报 9.01-9.07

BitMart 市场行情周报 9.01-9.07本周加密市场动态 上周(9.01-9.07)BTC ETF 净流入金额为 3.49 亿美元,在上周 BTC 一直处于 107,000-113,000 美元的窄幅震荡区间,市场整体波动幅度较小。当前 B

- 成交量排行

- 币种热搜榜

Ethena

Ethena worldlibertyfinancial-education

worldlibertyfinancial-education 泰达币

泰达币 以太坊

以太坊 比特币

比特币 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 First Digital USD

First Digital USD 狗狗币

狗狗币 ChainLink

ChainLink 币安币

币安币 莱特币

莱特币 艾达币

艾达币 比特现金

比特现金 OKB

OKB BAKE

BAKE FIL

FIL CFX

CFX HT

HT EOS

EOS TRX

TRX GT

GT AR

AR LUNC

LUNC