影响 2026 年市场走向的三件大事

2025 年结束了,这一年的金融市场可以说是几家欢喜几家愁。

得益于美联储降息以及 AI 投资热情的大幅上升,全球股市几乎实现了六年来的最大年度涨幅,黄金、白银、铂金屡创历史新高,传统资产交出了一份亮眼的成绩单。

但加密市场却成了这场盛宴中最大的输家。比特币 2025 年的收盘价低于年初,这是历史上首次在减半后一年录得年度下跌的情况。曾经被视为"数字黄金"的比特币,在这一轮大类资产上涨中掉了队。

市场对比特币长期周期结构的分歧,仍在持续扩大。有人说减半叙事失效了,四年周期被打破了;也有人认为这只是暂时的调整,真正的牛市还在后面。

2026 年刚开年,在祝大家新年快乐的同时,律动小编也想和大家聊聊 2026 年几个比较重要的货币政策和政治事件,看看它们会对加密行业产生怎样的影响。

市场押注美联储将降息 3 次

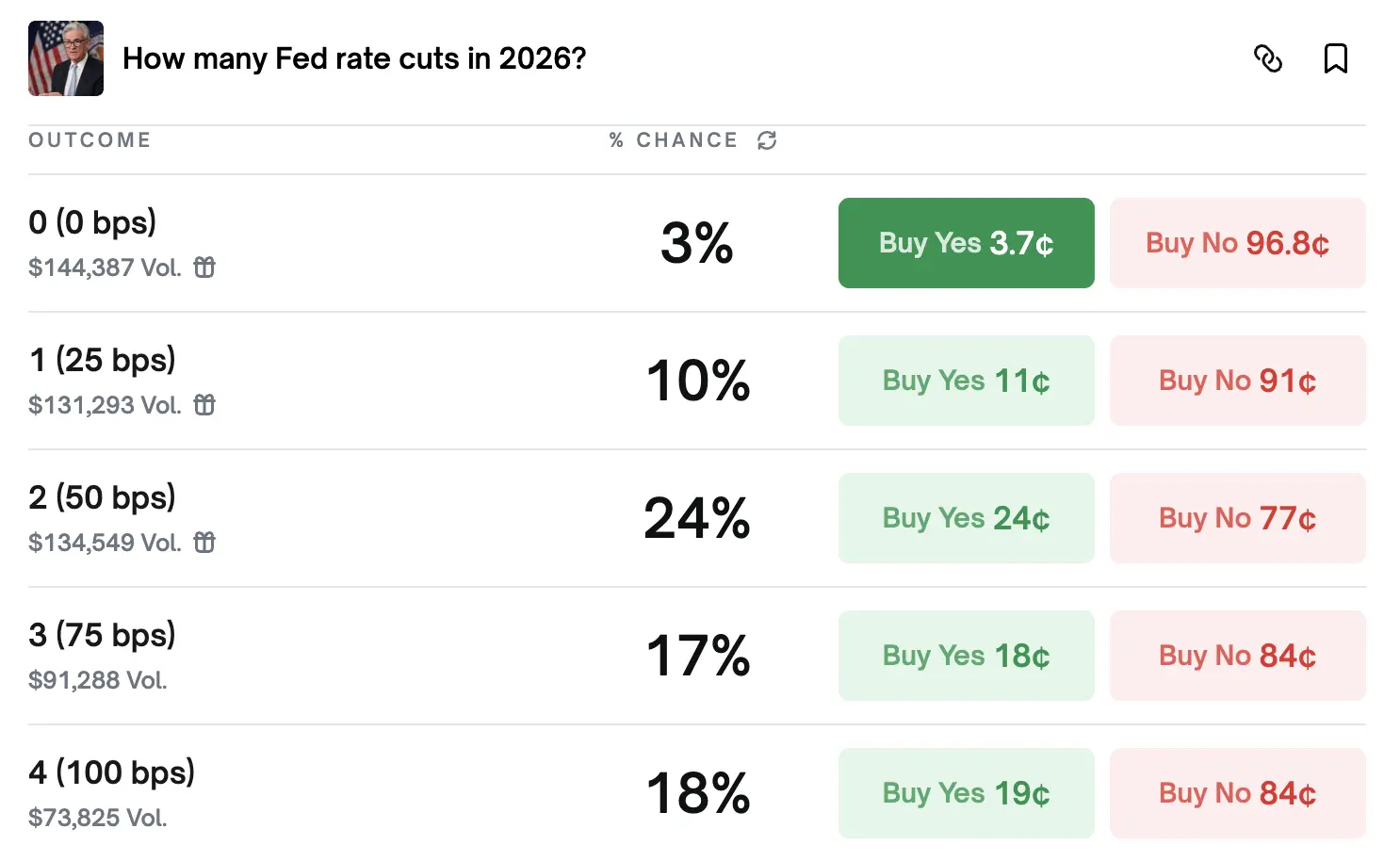

美联储年底开完最后一次会,发布的利率预测图挺保守的,2026 年可能只降一次息,也就是降 25 个基点。

不过,大部分机构和经济学家觉得没那么悲观,由于中期选举的政治压力以及美联储人事格局的变动,他们认为美联储在 2026 年的降息幅度或将超出市场预期,2026 年的降息次数 2 到 3 次比较合适。

高盛、摩根士丹利、美国银行这些大机构,基本上都押注降 2 次,到时候利率会从当前的 3.50%-3.75% 降到 3%-3.25% 左右。花旗和中国银河证券胆子更大一些,他们认为会降 3 次,加起来 75 个基点。

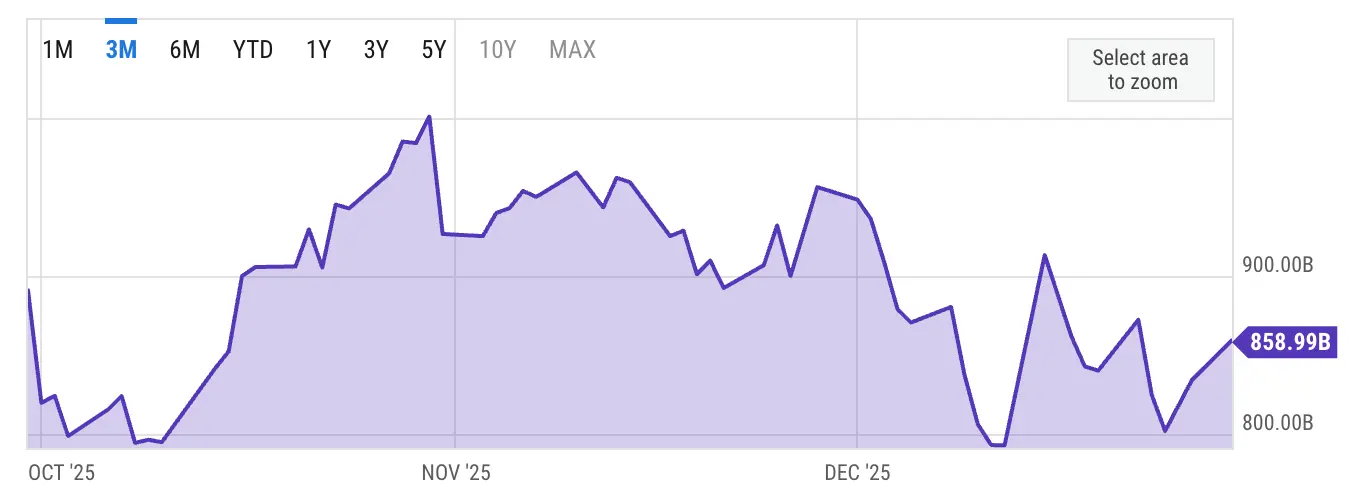

目前 polymarket 上预测 2026 年的降息次数概率最高的是 2 次

对于降息的具体月份,市场也有不少分析。

对于当政者而言,低利率有助于刺激经济,从而提升选举胜算。因此,为了在 2026 年 11 月 26 日的中期选举前显现政策效果,特朗普政府需要美联储在此之前大幅降息。考虑到货币政策传导至实体经济的滞后性,降息需要在 2026 年 10 月 28 日之前完成,因此 12 月的议息会议对于选举而言为时已晚。

因此各大机构对于 2026 年的降息时间预测基本都在上半年。

比如野村证券预测的具体月份是 6 月和 9 月;高盛认为是 3 月和 6 月;花旗和荷兰合作银行预测的时间点是 1 月、3 月和 9 月。

目前来看 6 月的降息是比较大的共识一次,因为美联储新任主席将于 2026 年 6 月 17-18 日首次主持 FOMC 会议,机构们押注该次会议宣布降息的可能性极大,因为新主席需要以此来表达对美国白宫的忠诚度。

美联储重启「买买买」

说完降息,还得聊聊美联储在 2025 年最后一次会议上干的另一件重要事:通过一个「储备管理购买」(RMP) 的机制,重新开始买国债了。

从 2025 年 12 月 12 日开始,纽约联储每个月要买大约 400 亿美元的短期国库券。官方说法是这属于「技术性操作」,不算货币政策,只是为了保持银行系统里有「充足的准备金」,顺便为明年 4 月的报税季做准备,因为那时候钱会从银行流向财政部。

美联储的资产负债表现在大概是 6.54 万亿美元,如果按每月 400 亿买到明年 4 月,差不多会新增 1600 亿资产。

除了美联储买国债,还有个数据值得关注:财政部一般账户 (TGA),可以理解成政府在美联储的活期账户。

上一次美国政府关门时,TGA 余额达到了达到 9590 亿美元的高点,大量现金累积在国库账户中。

TGA余额变化

距离美国政府开门已经过去了一个半月的时间,目前 TGA 的余额大约是 8500 亿美元。也就是说已经释放了 1000 亿美元的支出,为市场提供了不少流动性。

对加密货币市场来说,重要的是总流动性到底是在增加还是在减少。

所以乐观的说,RMP 购买 TGA 大幅下降 2026 年底发放某种形式的关税红利,这几个因素叠加起来,或许能给全球流动性来个大推动,从而帮助加密市场的上涨。

日本为什么非要加息?

说完美联储,咱们再把视角转到太平洋对岸的日本。

日本央行 12 月会议纪要显示,政策制定者们正在讨论继续加息的必要性,有些委员还呼吁要「适时」行动来控制通胀。彭博的调查显示,经济学家们觉得日本央行大概会在半年后再次加息,多数人认为这轮加息最终会停在 1.25%。日本央行前高管 Hideo Hayakawa 甚至表示,到 2027 年初,利率可能会升到 1.50%。

全球市场都在降息,日本为啥非要加息?

这事儿得从日本的处境说起。过去几十年,日本一直在跟通缩作斗争,利率长期接近零甚至是负的。但现在情况变了,通胀起来了,工资也开始涨了,日本央行终于有机会让货币政策「正常化」了。

问题是,日本背着一屁股债,政府债务占 GDP 的比例高达 200% 左右,日本国债收益率现已降至 2008 年前的水平。这么高的债务水平,如果利率升太快,政府的利息支出会爆炸式增长,债券市场可能扛不住。

更麻烦的是日元。在会议之前,日元已经跌到了 10 个月来的最弱水平,快接近 1 美元兑 160 日元的关口了,上次跌到这个位置,日本政府可是直接干预汇市的。按理说,加息应该让货币升值才对,但日元却反而还跌了。

核心矛盾在这儿:日本经济处于两难境地:要么救债券市场,要么救日元,两个没法同时救。日本央行一边说要加息控通胀,一边还得大量买入日本国债来稳住债券市场。加息让日元变贵,但同时狂买债券往里注水,这就有点像左手打右手。

现在日本国债收益率已经降到 2008 年以前的水平,但日元兑美元却几乎处于 35 年来的最低点。所以可以说,日本央行其实是在「牺牲日元来救债券市场」。

而日本加息,对加密市场的负面影响又是直接可见的,过去几次日本加息,加密市场都会暴跌一波。原因我们在之前的文章《为什么日本加息,崩盘的却是比特币?》、《从日元加息到矿场关门,比特币为什么还在跌》里其实讨论过,简单说就是华尔街和全球投机者在日本以接近 0% 的成本借入日元,换成美元,投入到比特币、美股等高收益资产中。相当于有人免费借你钱,让你去炒币,无息借款,你开不开心?就这样,借出去了几万亿美金。

当日本突然加息,借日元的成本上升了,这些机构就得平仓,于是卖掉手里的风险资产,包括比特币,来换回日元还钱。

那么新的一年日本加息,还会重演之前的下跌剧本吗?律动小编认为不一定。有几个原因:

第一是市场对日本加息已经有预期了,新的一年日本加息将不会那么袭击,市场已经开始重视这个影响因素来,并提前好几个月就在讨论,该调整仓位的早调整了,不像去年一样那么措手不及。

第二是如前文所说的,美联储在另一头降息。如果美联储 2026 年真的降 2-3 次息,美日利差会缩小,套息交易的吸引力本来就在下降,日本加个 0.25% 可能影响没那么大。

第三,流动性的大方向更重要。也是前文说到的,美联储换届,RMP 购买国债,TGA 账户可能继续释放流动性,甚至还有关税红利这些组合拳,毕竟没有人比特朗普更想在中期选举之前把经济数据做上去。如果美国那边的水龙头开得够大,日本这边的紧缩效应可能会被对冲掉大部分。

当然,短期波动肯定还是会有的。如果日本央行突然加快加息节奏,或者美联储那边降息没预期的那么激进,市场还是可能出现短期恐慌。但从中长期看,全球流动性的总体走向才是决定加密市场的核心变量。

如果民主党赢了中期选举?

说了这么多货币政策,但其实 2026 年还有个更直接影响加密行业的因素,那就是 11 月的美国中期选举。

特朗普和他的财政部长贝森特很清楚,要想在中期选举中保住共和党在国会的席位,就必须让美国老百姓在投票前感受到实实在在的经济好处。这也是为什么他们这么着急推动降息、发关税红利这些政策,都是为了能在中期选举前刺激经济。

毕竟目前来看民主党还是比较占优势的。前一两个月的地方选举给民主党打了一针强心剂。他们拿下了纽约市市长、新泽西州州长、弗吉尼亚州州长等多场关键选举,甚至在一些传统红州也取得了突破。

比如佐治亚州一个保守派选区破天荒翻蓝了,要知道去年总统大选特朗普在那里可是以 12 个百分点的优势拿下的。还有迈阿密市长选举,民主党 30 年来第一次赢了。就连田纳西这种深红州,共和党也只赢了 8%,要在以前,不赢个 20% 以上都不好意思说。地方选举的胜利不是偶然,说明选民对经济现状还是有不满的。如果这个趋势延续到明年,共和党真的有可能丢掉国会控制权。

前众议院议长佩洛西最近接受采访时信心满满,预测民主党会在 2026 年中期选举中夺回众议院。整个民主党现在弥漫着一股乐观情绪。

而共和党这边,则面临着非常多的挑战:

就算特朗普政府现在开始调整关税政策、推动降息,短时间内很难看到效果。而中期选举 11 月就要投票了,再倒推几个月考虑政策传导时间,留给特朗普的窗口期已经很紧张了。

特朗普最近还在不停呼吁参议院共和党人废除「冗长辩论」制度,参议员可以通过不停地发言来拖延或阻止某项法案进行表决。特朗普想通过这种方式一方面快速推进他的政策,另一方面也防止民主党的不配合导致 1 月 30 日再次「停摆」的可能性。但党内的反对意见也很多,很多共和党参议员担心开了先例之后,未来民主党是多数党时也会效仿特朗普的行为。

2026 年刚开年,现在判断中期选举结果还太早,变数太多。但有几点是可以确定的:为了保住国会席位,特朗普会动用一切手段,降息、财政刺激、关税红利,能上的都会上,短期内这对风险资产包括加密货币是利好。

所以从投资角度看,律动小编认为,2026 年上半年可能还是有很多操作的机会和时间窗口。但到了下半年,随着中期选举临近,不确定性会急剧上升。如果民调显示民主党领先,市场可能会提前定价这个预期,加密行业也就可能面临调整压力。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

加密 ETF 周报 | 上周美国比特币现货 ETF 净流入 4.59 亿美元;美国以太坊现货 ETF 净流入 1.60 亿美元

加密 ETF 周报 | 上周美国比特币现货 ETF 净流入 4.59 亿美元;美国以太坊现货 ETF 净流入 1.60 亿美元整理:Jerry,ChainCatcher上周加密现货 ETF 表现 美国比特币现货 ETF 净流入 4.59 亿美元 上周,美国比特币现货 ETF 两日净流入,总净流入 4.59 亿美元,总资产净值

-

早报 | 普华永道正加大对加密货币领域布局力度;美国众议员拟立法禁止预测市场内幕交易;Flow 网络已完全恢复运行

早报 | 普华永道正加大对加密货币领域布局力度;美国众议员拟立法禁止预测市场内幕交易;Flow 网络已完全恢复运行整理:ChainCatcher 重要资讯:《金融时报》:普华永道正加大对加密货币领域布局力度 下周将有价值超 10 亿美元相关代币解锁,包括 ONDO、TRUMP 等 WLFI:将动用已解锁金库资金激

-

Hotcoin Research | 盘点头部 Perp DEX:数据狂欢下的冷思考与 2026 年前瞻

Hotcoin Research | 盘点头部 Perp DEX:数据狂欢下的冷思考与 2026 年前瞻引言 2025年12月30日 Lighter 的 TGE 将Perp DEX赛道再次推向聚光灯下,也为2025年链上永续合约的竞逐画上了句点:年初Hyperliquid 一家独大,占据超七成市场份额;

-

基于 a16z 年度预测,哪些加密项目值得关注?

基于 a16z 年度预测,哪些加密项目值得关注?来源: Stacy Muur 编译: Ken, ChainCatcher12 月中旬,a16z 发布了年度“2026 年宏伟蓝图”。以下是根据其愿景中的主要论点整理的关注列表。1. 支付、稳定币和

-

Matrixport 投研:2026 或成高波动定价之年,事件窗口决定胜负

Matrixport 投研:2026 或成高波动定价之年,事件窗口决定胜负2026 年或将成为加密市场的关键转折期。在美联储换届、就业边际走弱与选举年政策扰动叠加下,宏观与加密两端的事件密度显著抬升,市场波动中枢大概率上移。月度 CPI 与就业数据、多次更新经济预测(SEP

-

DTCC 并非在上链股票:真正改变的是什么?

DTCC 并非在上链股票:真正改变的是什么?作者:Chuk @Stablecoin Blueprint 编译:Payment 201引言:不是你以为的那种“代币化” 美国存托与清算公司(DTCC)已获得美国证券交易委员会(SEC)的“无异议函”

-

加密货币出金方式深度对比:U 卡、OTC 商家、机构通道全解析

加密货币出金方式深度对比:U 卡、OTC 商家、机构通道全解析2025年即将结束之际,加密货币市场波动加剧,出金安全性成为投资者最关注的核心问题。不少用户反馈在出金过程中遭遇银行卡冻结、资金延迟到账或交易对手违约等问题。本文将从统一评估框架出发,对比分析U卡、交

-

Bitget 2025 全球市场年终盘点: 美元退潮、AI 狂欢、加密洗牌、金银登顶

Bitget 2025 全球市场年终盘点: 美元退潮、AI 狂欢、加密洗牌、金银登顶前言 站在2025年的岁末,回望这一年的全球资本市场,我们见证的不仅是数字的涨跌,更是一场深刻的范式革命。当特朗普重返白宫,当英伟达市值突破5万亿美元,当黄金历史性地站上4000美元,当比特币在政策博

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP World Liberty Financial USDv

World Liberty Financial USDv

泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin First Digital USD

First Digital USD Solana

Solana 瑞波币

瑞波币 币安币

币安币 狗狗币

狗狗币 莱特币

莱特币 大零币

大零币 Avalanche

Avalanche 比特现金

比特现金 FLOW

FLOW FIL

FIL UNI

UNI ZEN

ZEN AR

AR OKB

OKB LUNC

LUNC DYDX

DYDX SHIB

SHIB