波场 TRON 行业周报:11 月高失业率&低物价指数巩固加密市场筑底行情,详解连接 BTC 安全性与 ETH DeFi 的原生桥BOB

一.前瞻

1. 宏观层面总结以及未来预测

上周,美国宏观环境处于年末清淡期与政策观察期。在此前就业降温、通胀缓慢回落的背景下,上周缺乏新的重磅数据,市场主要消化既有信息。受假期因素影响,经济活动与交易流动性下降,美债收益率低位震荡、美元偏弱。与此同时,美股在流动性与政策拐点预期支撑下再创新高,标普 500 与纳指刷新阶段纪录,显示资金对“紧缩周期已结束、经济软着陆”的共识继续发酵,但上涨更多来自估值与预期驱动,而非数据再改善。

展望未来,美国经济大概率进入低增长、低通胀、政策偏宽松的过渡阶段。若年初数据继续确认就业与需求走弱,美联储在 2026 年初启动降息的预期将进一步强化;但若服务通胀或薪资出现反复,宽松节奏仍可能被拉长。对市场而言,短期需警惕年初流动性回归后的波动:美股在创新高后对数据与政策的敏感度将上升,走势将取决于经济放缓是否温和而可控。

2. 加密行业市场变动及预警

上周,加密货币市场在年末假期与低流动性环境下延续弱势震荡格局。比特币整体运行在 9 万美元附近,多次尝试反弹但量能不足,未能跟随美股创出新高,市场分化进一步加剧。机构资金参与度偏低,ETF 流入有限,链上活跃度持续下降,显示年末资金以观望和风控为主。山寨币表现明显弱于 BTC,多数板块维持阴跌,仅有个别题材在极低流动性下出现短暂拉升,但对整体情绪提振有限,加密市场与传统风险资产的背离进一步显现。

预警方面,当前市场仍处在流动性脆弱 年末风险收敛的敏感阶段。若比特币无法在年初重新站稳 9.5–10 万美元区间,市场可能继续维持磨底状态,甚至在流动性回归时面临新的抛压测试。与此同时,美股高位运行一旦出现波动,可能通过风险情绪传导放大加密市场的下行幅度。整体来看,加密市场短期仍以防御为主,真正的趋势性机会或需等待宏观层面更明确的宽松兑现与资金重新回流。

3. 行业以及赛道热点

由GSR、Offchain Labs以及Frax领投并融资760万美元——以高速清算与 MEV 回收重新定义 DeFi 的Curvance提供针对资本效率优化的借贷服务;总融资800万美元——无需质押、无需锁仓、自动赚取收益的新一代稳定币协议Solomon正在构建一种更具可组合性的美元。

二.市场热点赛道及当周潜力项目

1.潜力项目概览

1.1. 浅析由GSR、Offchain Labs以及Frax领投并融资760万美元——以高速清算与 MEV 回收重新定义 DeFi 借贷协议Curvance

简介

Curvance 提供针对资本效率优化的借贷服务。该协议通过将可产生收益的抵押品机制与为高速清算而设计的框架相结合,在不牺牲放款人安全性的前提下支持高杠杆。

通过将清算成本降低到传统协议的一小部分,并实现 MEV 回收,Curvance 能在保持高利用率的同时安全扩展借贷规模,并在市场压力下为用户提供更快的仓位响应速度。

协议架构简述

1. Curvance 借贷协议

Curvance 的市场围绕 风险管理、流动性效率与经济安全性 设计,并通过“论点驱动市场(thesis-driven markets)”架构为不同资产类别分别设定风险参数,例如:生息稳定币、蓝筹多头敞口、波动性 LP 资产等。每类资产在独立的 Market Manager 下运行,使风险被隔离——某一市场的波动不会传染到整个协议,从而显著降低系统性风险。

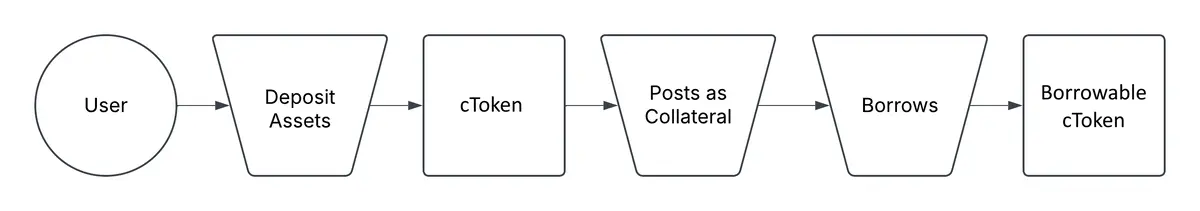

协议采用统一的 cToken 模型:用户存入资产获得生息 cToken,可作为抵押,也可为可借资产;兑换率随利息累积而增加。

Market Manager 负责管理整个市场的风险参数、抵押与借贷流程、清算逻辑、仓位健康度与利率模型。

资产管理通过抵押上限(Collateral Caps)与借贷上限(Debt Caps) 的双重机制控制敞口,即使在利用率高于新上限时,也不会强迫清仓,但可阻止额外风险进入。

Curvance 的 动态清算引擎(DLE) 实现分级清算(软清算、硬清算、坏账处理),并结合 OEV 清算拍卖 捕获 MEV,通过链下竞价、批处理和高效竞价算法提升速度、降低成本、减少链上负担,使清算过程高效且公平。

整个架构通过资产特定风险参数、三层清算机制、波动敏感清算与坏账社交化,构建出一个在多资产环境中仍能保持稳健性与资本效率的借贷协议。

2. Curvance 仓位管理

Curvance 的仓位管理系统是借贷协议的关键组件,用于支持用户进行高级加杠杆(leverage)与去杠杆(deleverage)操作,并在多资产环境中保持协议安全。该系统允许用户以结构化方式管理复杂 DeFi 仓位,同时确保风险受控。

架构设计

仓位管理由一个通用基础层 多个专业化实现组成:

1. PositionManagementBase(基础合约)

这是所有仓位管理模块的抽象基类,提供核心逻辑,包括:

-

通用状态变量与常量

-

加杠杆 / 减杠杆核心逻辑

-

安全检查与手续费计算

-

市场状态查询与仓位计算

-

与协议其他模块的标准交互接口

它构成了所有仓位管理策略的底层框架。

2. 专项实现(Specialized Implementations)

在基础类上,Curvance 为不同资产类型提供专门的仓位管理模块,以兼容它们的独特行为:

-

PositionManagementSimple

适用于标准代币,处理简单交换逻辑。 -

PositionManagementPendlePT

针对 Pendle PT(本金代币)的独特收益机制。 -

PositionManagementPendleLP

管理 Pendle LP(流动性代币)的仓位。 -

PositionManagementVelodrome

支持 Velodrome AMM 的特定操作。 -

PositionManagementAerodrome

Velodrome 的扩展版,对 Aerodrome 协议进行适配。

3. Curvance 动态清算引擎(DLE)

Curvance 的 Dynamic Liquidation Engine(DLE) 是一个为复杂、多资产借贷市场设计的高性能清算系统,通过 Atlas MEV 集成、拍卖竞价、缓冲机制、双预言机架构与批处理逻辑,实现高速、安全、资本高效的清算流程。

-

MEV 拍卖清算

清算触发时进行快速链下竞价,赢家在同区块原子执行,收益回流协议。 -

清算缓冲(Auction Buffer)

对抵押品应用小幅折价,让拍卖清算优先执行,并补偿延迟与非预言机价格变动。 -

瞬态清算参数

清算激励与 close factor 在交易内瞬时设定、自动恢复,安全可控。 -

高效批处理

支持单笔交易处理多次清算,统一价格缓存与债务回收,大幅降低 gas 与延迟。 -

动态清算因子(lFactor)

连续风险评分决定清算力度,越接近危险区间,激励与清算比例越高。 -

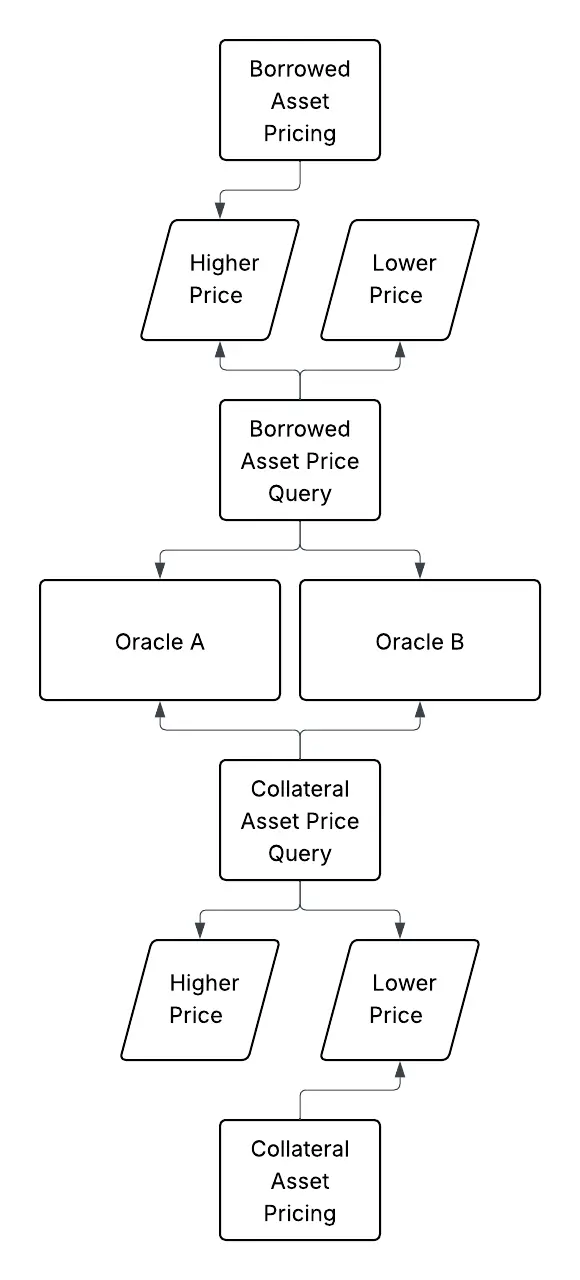

双预言机安全架构

两个价格源交叉校验,借方选高价、抵押选低价,抗操纵、抗极端行情。

-

严格校验流程

检查清算参数、权限与抵押解锁状态,确保拍卖与清算逻辑正确执行。 -

协议级价值提升

将 MEV 捕获为协议收入,同时在高波动下保持快速、安全、低成本的清算能力。

4. Curvance 插件与委托系统

Curvance 的插件(Plugin)与委托(Delegation)系统允许经过授权的第三方合约或地址代替用户执行操作,从而支持自动化策略、复杂交易与跨链操作,但也带来资产管理风险。

系统通过 ActionRegistry、PluginDelegable 与 Central Registry 三部分构成,管理用户的转账/委托权限、冷却时间与安全状态。用户的权限配置由一套状态机控制,包括转账锁定、委托锁定以及基于 approvalIndex 的“主撤销机制”——只要用户增加 approvalIndex,所有旧的委托立即失效。

系统强制启用冷却期,防止攻击者诱导用户快速解锁授权。委托关系采用多维映射结构,精确追踪“用户 → approvalIndex → delegate”的权限关系。所有插件式合约都需继承 PluginDelegable 并强制执行权限检查,确保委托操作合法。

该架构在提升自动化能力与资本效率的同时,也要求用户谨慎授权,因为委托方可改变仓位风险、转移资产、触发杠杆调整或影响赎回流程。

Tron点评

Curvance 的优势在于其 以风险隔离、资本效率和清算性能为核心的创新架构:通过论点驱动的分市场设计(thesis-driven markets)将不同资产类别风险隔离;cToken 统一模型与双上限机制(Collateral/Debt Caps)确保灵活且可控的敞口;动态清算引擎(DLE)结合 MEV 拍卖、批处理与双预言机体系,使清算更快、更安全、成本更低,为高杠杆与复杂资产组合提供强大的系统保障。

其劣势在于:整体架构较为复杂,对用户与集成方有较高理解门槛;对外部组件如预言机、MEV 系统和链下竞价机制的依赖使系统在极端情况下需验证其鲁棒性;并且高级仓位管理、委托系统等模块若配置不慎可能带来操作风险。

1.2.解读总融资800万美元——无需质押、无需锁仓、自动赚取收益的新一代稳定币协议Solomon

简介

Solomon 正在构建一种更具可组合性的美元。一种始终保持 1 美元、不重基(不 rebase)、并且能够产生收益的美元。

在整个 DeFi 生态中,从兑换协议到永续合约协议,用户使用的稳定币普遍不产生收益。Solomon 改变了这一点,让数十亿美元的闲置资本得以变得更高效、更具生产力。

技术框架简述

1. USDv and sUSDv

Solomon 包含两种代币:

• USDv

• Staked USDv(sUSDv)

USDv 是一种通过双向套利机制维持 1 美元锚定的稳定币。用户可以通过稳定币流动性池获取 USDv,它也可以由经批准的实体进行铸造或销毁。

用户可以质押 USDv 来获得 sUSDv。收益会定期分配到质押合约中,使奖励分配过程平滑,避免套利或抢跑行为。

USDv 与 sUSDv 的初始兑换比率为 1:1。随着收益不断分配,这些价值会积累在 sUSDv 中,使兑换比例逐渐偏向 sUSDv:

-

质押时:

你获得的 sUSDv 数量会 少于 质押的 USDv 数量(因为 sUSDv 更值钱)

——但你的总价值不变。 -

赎回时:

你会用 sUSDv 换回 更多的 USDv,因为期间的收益已经累计在 sUSDv 中。

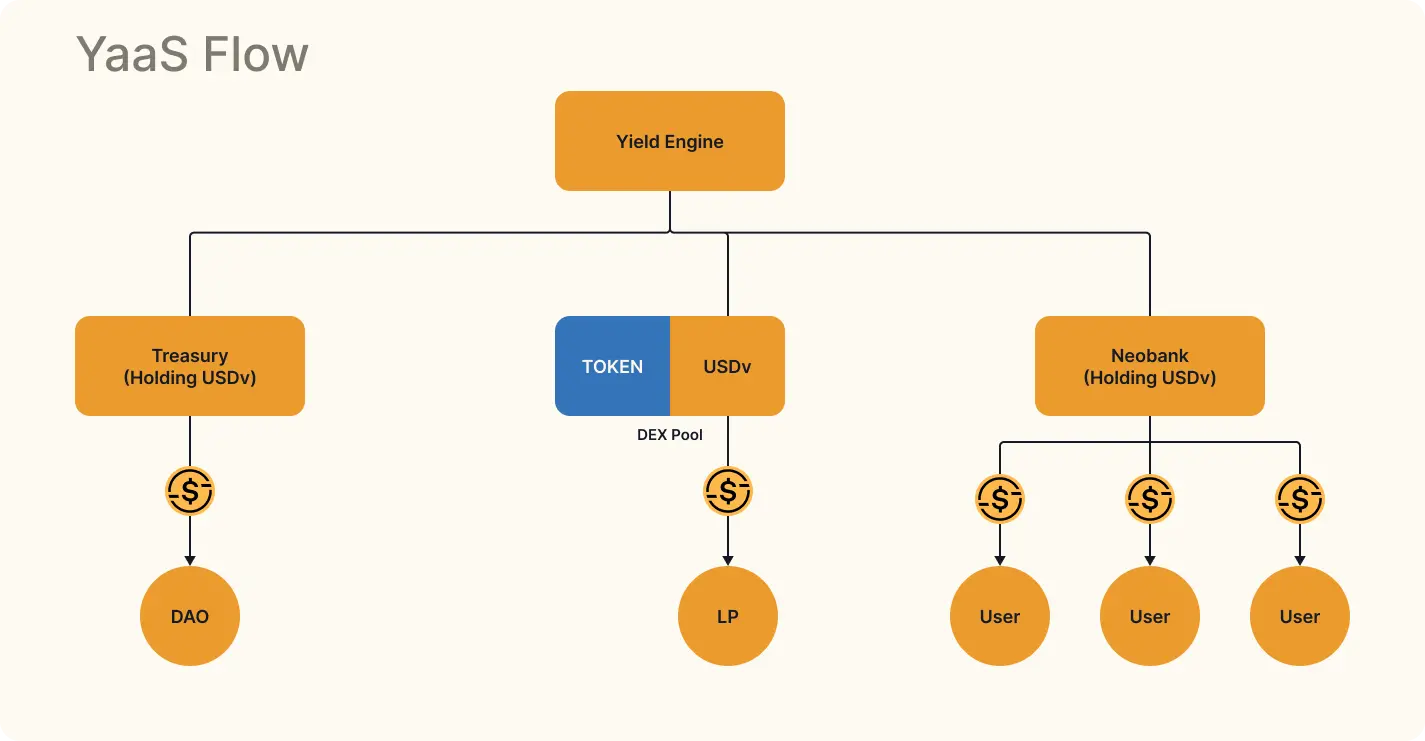

2. 收益即服务(Yield as a Service,YaaS)

YaaS 会将 Solomon 的收益直接流式发送给持有 USDv 的钱包——无需质押、无需锁仓、无需包装代币。

它专为需要“可随时使用的美元 后台自动收益”的团队、DAO、LP、以及金融科技伙伴而设计。

适用对象

-

DAO & 金库:在不改变金库运作的前提下,让闲置美元自动产生收益。

-

DEX LP:为 DEX 池中 USDv 这一侧增加额外收益(交易费 基础收益率)。

-

金融科技 / 新型银行(Neobanks):在应用内提供“默认带收益”的美元余额。

-

做市商 / 集成方:将 USDv 作为运营资金使用的同时,自动获得流式收益。

3. 收益引擎(Yield Engine)

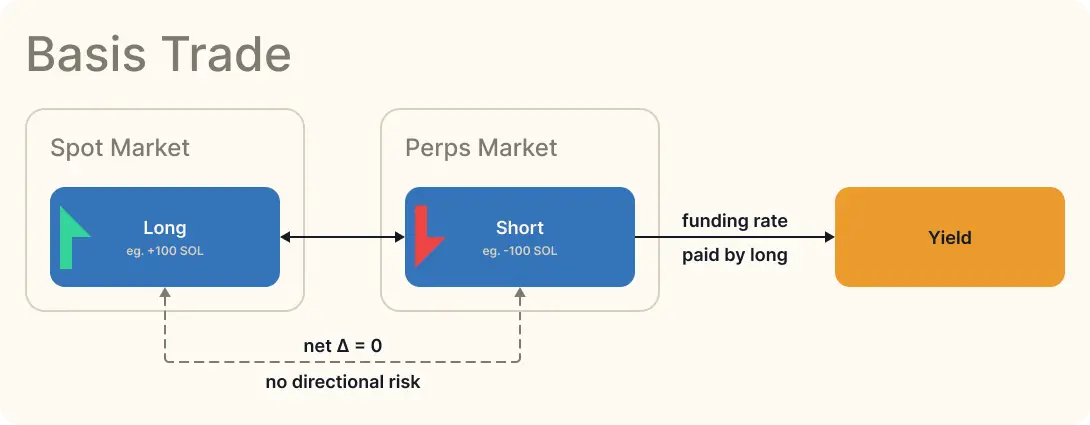

Solomon 的收益来自 资金费率(funding rates),并计划加入 美债收益(T-bill yield) 与其组合进行基差交易(basis trade)。

基差交易(Basis Trade)

Solomon 使用中心化交易所(如 Binance)构建基差交易组合:

-

现货做多(spot-long)

-

永续合约做空(perp-short)

通过在主要资产(如 BTC、SOL、ETH)上建立 市场中性 的多空结构,Solomon 捕获:

-

永续合约资金费率(perp funding)

-

期货 / 现货基差收益(futures/spot basis)

自动复利机制确保收益被持续高效再投资。

最终产生的收益会分配给:

-

sUSDv 质押者

-

具许可的 USDv 持有者(YaaS)

收益流动(Yield Flow)

-

已授权用户铸造 USDv:

发送等值资产,换取铸造的 USDv。 -

资产交由托管合作伙伴使用:

用于构建基差交易头寸。 -

收益定期分配:

分配到质押合约(sUSDv),以及 YaaS 流式收益用户。

Tron点评

Solomon 的优势在于,它提出了一种始终保持 1 美元、不重基、且自动产生收益的稳定币模型,让 USDv 成为可组合的“收益型美元”,同时通过 sUSDv 和 YaaS 实现灵活的收益分配机制,为 DAO、LP、做市商与金融科技场景解锁海量闲置资本的生产力;其基差策略(现货多 永续空)与自动复利结构让收益来源透明、可持续,并具备可集成性强、无须锁仓、无须额外操作等用户体验优势。

然而 Solomon 的劣势在于:收益依赖中心化交易所与基差交易,存在策略风险与对托管方的信任假设;USDv 与 sUSDv 的机制需要用户理解,可能带来教育成本;同时,铸造权限与合规要求(KYC/AML)提升了进入门槛,使其不像完全去中心化稳定币那样无许可。总体而言,Solomon 在“稳定 收益 可组合”上具备显著优势,但在去信任化程度与策略依赖方面仍有结构性局限。

2. 当周重点项目详解

2.1. 详解总融资2530万美元, Curve、Aave等知名协议参投—连接比特币安全性与以太坊 DeFi 的原生桥梁BOB

简介

BOB 将比特币的安全性与以太坊的 DeFi 创新相结合,成为构建应用与获取 BTC 收益的最佳场所。

-

对于用户:

一键质押比特币、跨链 BTC 兑换、无缝接入 DeFi。 -

对于开发者:

“集成 BOB EVM,即可原生访问 BTC。” -

核心创新:

“在 BOB 上的 BTC 就是 BTC” —— 全球首个同时从以太坊与比特币获得终局性的链。

架构简述

1. Gateway(Onramp & Offramp)机制解析

Gateway(入金 Onramp)如何运作

-

流动性提供者(LP)会在 BOB 链上将 Wrapped Bitcoin(WBTC 或 tBTC)暂时锁定在托管合约中。

-

用户向链下的 relayer(中继者)发送请求,预留可用的流动性。

-

用户将 BTC 发送到 LP 的比特币地址。用户订单的哈希会被写入其比特币交易的 OP_RETURN 字段,其中包含用户在 BOB 上的 EVM 地址及其希望执行的策略(intent)。

-

Relayer 将用户比特币交易的 Merkle 证明提交至链上的 比特币轻客户端(Light Client),轻客户端验证后,授予 relayer 从托管合约中提取 LP 的 wrapped BTC 的权限。

-

Gateway 将 LP 的 wrapped BTC 转入用户的 EVM 地址;如果用户请求的是 BTC LST/LRT,则会先用 LP 的 wrapped BTC 铸造该代币,再发送给用户。

Gateway(Onramp)架构与用户流程

用户流程

-

用户请求将 BTC 兑换为 wrapped BTC(如 WBTC、tBTC、FBTC)或质押 BTC(如 xSolvBTC、uniBTC)。

-

用户收到一个 quote(报价),指示可用路线(即可匹配的 LP)。

-

用户与 relayer 创建订单,锁定该 LP 的流动性。

-

用户创建比特币交易,并将 txid 更新到订单中。Gateway SDK 会将用户 intent 的哈希写入交易的 OP_RETURN,包括:

-

用户的 EVM 地址

-

使用的策略(intent)

-

需要转换成 ETH 的 sat 数,用于 gas

-

其他必要元数据

写入 deterministic hash 能为未来的 relayer 去中心化奠定基础。 -

Relayer 监听比特币链,当检测到用户交易后,会提交该交易的 Merkle 证明到链上的 Light Client。验证通过后,LP 的 wrapped BTC 会发送给用户。

流动性提供者(LP)流程

-

LP 请求 relayer 部署 Gateway 合约(作为托管),目前为权限式,因为 gas 由 BOB 支付。

-

LP 将 wrapped Bitcoin(WBTC、tBTC、FBTC)存入 Gateway 合约。

-

LP 只能在延迟期后才能取回资金或更新 swap 费用,以便 relayer 完成所有未结订单。延迟期间 relayer 不会接受新订单。

Gateway(Offramp)如何运作

-

LP 在链下为“solver”提供比特币资金,并注册 solver。

-

用户请求将 wrapped BTC 兑换为原生 BTC。

-

用户向 OfframpRegistry 提交 off-ramp 订单,锁定 wrapped BTC 并指定自己的比特币地址。

-

Solver 监听未完成订单,接受订单后向用户发送比特币交易,同时在 OP_RETURN 中写入订单 ID 等元数据。

-

Solver 通知 relayer,relayer 通过 Merkle 证明将该交易提交给链上的 OfframpRegistry。证明验证成功后,Wrapped BTC 解锁并转移给 solver。

-

若订单未被及时处理,用户可提高手续费激励 LP,或在等待后解锁资产。

Gateway(Offramp)用户流程

-

用户请求将 wrapped BTC 换成 BTC。

-

用户收到报价(停靠费 流动性情况)。

-

用户在 OfframpRegistry 中锁定自己的 wrapped BTC。

-

Solver 接受订单并向用户的比特币地址发送交易,OP_RETURN 中包含元数据。

-

若订单长时间无人接单,用户可提高手续费或直接解锁资产。

Gateway(Offramp)LP 流程

-

LP 在 OfframpRegistry 中注册 solver 地址。

-

LP 运行 solver 程序,并向其注入比特币资金。

-

Solver 监听用户订单,并根据费率阈值匹配订单。

-

接受订单时,solver 向用户地址广播 BTC 交易并写入元数据。

-

交易确认后,solver 通知 relayer;relayer 提交交易证明,wrapped BTC 解锁并转给 solver 作为结算。

2. BitVM:比特币的新范式

BitVM 在 BOB 的混合链(Hybrid Chain)路线图中扮演关键角色,它使 BOB 的 Rollup 能够实现更先进、更安全的比特币跨链桥。BOB 将通过 BitVM 集成原生的比特币桥,这将成为 Bitcoin DeFi 生态的核心基础设施,并与 Babylon 的 LST 和 LRT 形成协同效应。

从网络基础设施到底层资产,BitVM 为 Bitcoin DeFi 解锁了大幅提升的安全能力。

技术细节

一个程序首先被压缩成一个 Groth16 SNARK 验证器,它可以在 Bitcoin Script 中执行,但体积大约为 1GB,因此需要拆分成很多小的验证子程序(每个小于 400kb),从而在比特币的交易大小限制内运行,无需任何矿工配合。

参与的操作员需要抵押保证金,并持续在链下运行完整的原始程序(例如跨链桥逻辑),计算每个输入对应的正确输出(如哪些用户应提取多少 BTC)。他们会先用自己的 BTC 垫付这些输出,然后向 BitVM 申请从系统资金中获得补偿。

如果有人质疑某个操作员欺骗,操作员必须公开所有中间计算结果(每个子程序的输入与输出)。只要有某一步是伪造的,任何人都能在比特币链上执行对应的子程序,验证其结果错误。

一旦证明其作弊,该操作员将被移除,且无法再取回 BitVM 管理的资金。

3. BOB Chain机制解析

a. Hybrid Stack

BOB 的混合栈通过分层架构,将 比特币的安全性、以太坊的可编程性与 ZK 加密安全 结合在一起,构建一个跨比特币与以太坊无缝交互的生态。

-

账户与钱包层:支持 MetaMask、Rabby 等 EVM 钱包,也支持 Xverse、Unisat、Phantom 等比特币钱包;支持 ERC-4337 与 EIP-7702,以及社交登录。

-

BOB SDK:为开发者屏蔽跨链复杂度,使应用可直接接收 BTC、进行单交易存取、与任意 DeFi 协议集成。

-

DeFi 生态:集成 Uniswap v3、Avalon、Euler、Solv、Lombard、Bedrock 等应用,围绕 BTC 收益、交易、借贷构建生态。

-

互操作层:BOB Gateway 作为快速可编程的 BTC 桥,并通过第三方桥连接多链。

-

Hybrid Chain(链核心):原生桥接 Ethereum(OP Stack)与 Bitcoin(BitVM),让“BOB 上的 BTC 就是 BTC”;提供完整 EVM、ZK Rollup 共识与双层数据可用性(ETH 主、BTC 备用),支持单边退出并给予链上有效性证明级别的安全。

b. Hybrid Chain

BOB 是一种新型 Hybrid ZK Rollup,同时继承 比特币终局性(Bitcoin Finality) 和 以太坊安全性,并通过原生桥(native bridges)实现与 Bitcoin、Ethereum 的最小信任(trust-minimized)互通。它把比特币的安全、以太坊的可编程性和 ZK 密码学结合在一个多层架构之中,使 BTC 可以无缝用于任意链上的任意应用。

BOB 的核心包括:

1. Native Bridges(原生桥)

-

BitVM BTC Bridge:1-of-n 安全模型、无需软分叉的双向比特币桥,实现“BOB 上的 BTC 就是 BTC”;支持单边退出与 ZK 验证的欺诈证明。

-

Ethereum OP Stack Bridge:完全继承以太坊安全,支持 ETH、ERC20、NFT 的原生 1-click 存取,具备强制撤回能力。

2. Hybrid ZK Rollup Consensus

-

BOB 结合 乐观 Rollup(Optimistic) 与 ZK 有效性证明(Validity Proof):

-

默认低成本的乐观模式(4 天最终性)

-

可选即时最终性的 ZK 模式(按需提交 SNARK)

-

Kailua 让争议只需验证一个 mini-proposal,证明成本低($3、0.5 ETH 押金、25 万 gas)。

3. Bitcoin Finality(研发中)

-

借助 Babylon 的 BTC-Staked Finality Providers,比特币质押者为 BOB 区块签名,并承担被削减(slashing)的风险,提供比特币级经济安全性。

-

快速最终性由比特币质押者提供,长期抗重组由比特币 PoW 提供。

4. Hybrid Data Availability(双 DA)

-

主 DA:以太坊的 EIP-4844 blobs

-

备用 DA:比特币强抗审查通道,可实现“强制退出到 BTC”

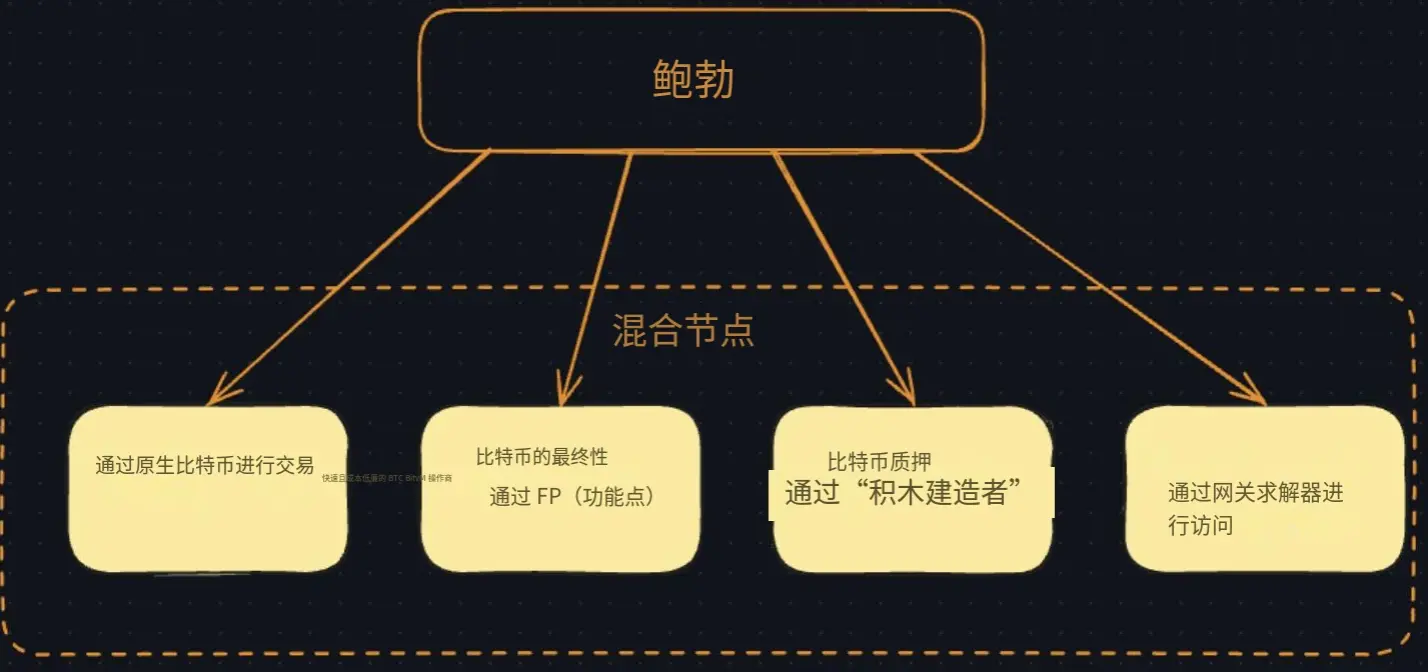

c. Hybrid Nodes(混合节点)

Hybrid Nodes(混合节点)是运行 BOB 链关键服务的技术基础设施提供者。所有在 BOB 上运行核心组件的节点都称为混合节点,它们负责:

-

BitVM 运行

-

比特币终局性(Bitcoin Finality)

-

跨链桥、数据可用性等关键服务

由于 BitVM 操作员数目无法无限扩张(每增加一个操作员都会带来额外的链下数据开销),BOB 采用 BOB 代币委托(Delegation)机制 来选择并排序节点。获得更多 BOB 委托、表现可靠的节点将优先成为关键基础设施运营者。

当前的主要角色包括:

1. BitVM Operators(原生 BTC 安全运营者)

-

BitVM 使用“1-of-n”安全模型:只要有一个诚实在线的节点,BOB 上的原生 BTC 就是安全的。

-

BitVM 操作员负责维护所有 BitVM 相关安全流程,包括触发欺诈证明等。

-

节点排名由其可靠性与 BOB 代币委托量决定。

2. Finality Providers(比特币终局性提供者)

-

通过 Babylon 的比特币质押网络(BSN)或 BOB 的 OptiMine 合并挖矿协议,为 BOB 区块提供比特币级 soft-finality。

-

FPs 的选择同样基于社区贡献与 BOB 代币委托。

Tron点评

BOB 的优势在于其独特的 Hybrid Chain 架构:同时继承比特币的终局性与以太坊的可编程性,通过 BitVM 打造最小信任的原生 BTC 桥,让“BOB 上的 BTC 就是 BTC”,并结合 OP Stack、ZK 证明与混合 DA 模型,实现更高安全性、可扩展性与跨链灵活性;开发者能以 EVM 方式直接使用 BTC,用户能获得快速、低成本、可强制退出的体验。

但其劣势在于:架构高度复杂,依赖多层组件(BitVM、Kailua、OP Stack、Babylon)协同运作;部分关键机制仍在研发中(BTC Finality、Bitcoin DA、BitVM 主网化);跨链桥与混合共识在早期可能面临实现难度、性能瓶颈或用户教育成本。总体而言,BOB 在“BTC 安全 EVM 可编程 最小信任跨链”上具有显著领先优势,但技术成熟度和生态完善度仍需随着阶段推进逐步提升。

三. 行业数据解析

1. 市场整体表现

1.1. 现货BTC vs ETH 价格走势

BTC

ETH

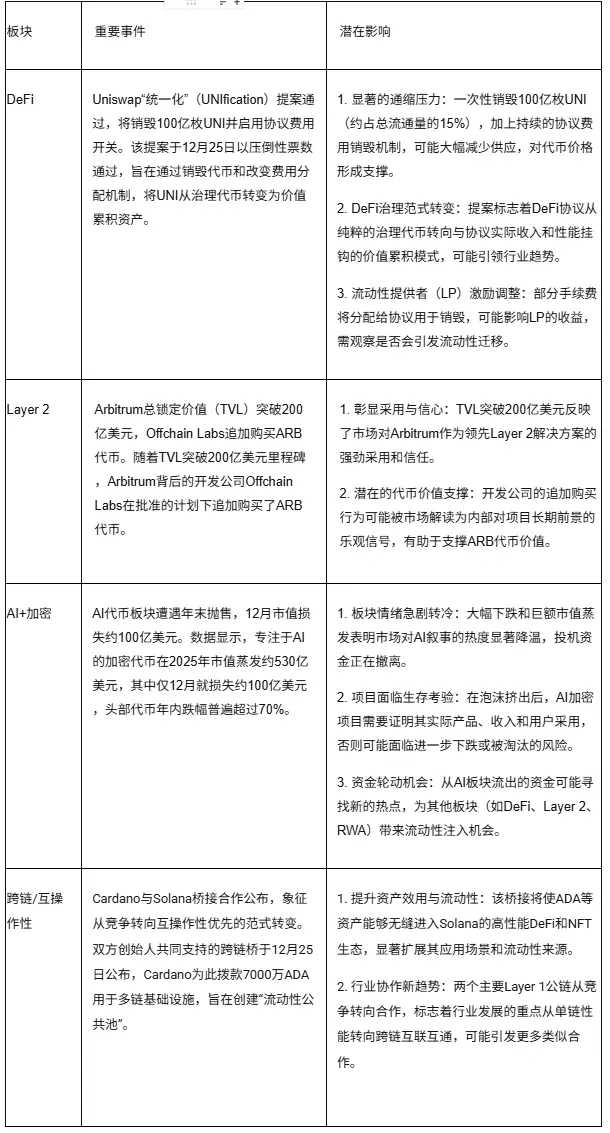

2.热点板块总结

四.宏观数据回顾与下周关键数据发布节点

上周,多位美联储官员在年末讲话中反复强调“利率已处于限制性区间,下一步取决于数据”,认可通胀回落与就业降温趋势,但对过早、过快降息保持克制,整体基调是“拐点已到、节奏谨慎”。同时,财政部官员提及年初国债发行节奏与期限结构将更注重市场承受能力,被解读为对长端收益率的温和呵护。

本周重要数据公布:

12月31日:美国至12月27日当周初请失业金人数

五. 监管政策

葡萄牙

葡萄牙在本周完成了两项关键欧盟加密法规的国内立法,结束了自2024年以来的政策不确定性。

-

全面实施欧盟加密资产法规:于12月22日发布了两部法律,分别是关于实施《加密资产市场法规》(MiCAR)和《资金转移条例》(TFR)的法律。

-

确立“双峰”监管模式:法律明确了葡萄牙银行(BdP)与葡萄牙证券市场委员会(CMVM)的共同监管职责,形成了独特的监管架构。

-

葡萄牙银行:主要负责稳定币(资产参考代币和电子货币代币)发行的监管,以及对加密资产服务提供商的授权、审慎要求和公司治理进行监督。

-

证券市场委员会:主要负责监管除稳定币外的其他加密资产发行、市场滥用行为,以及加密资产服务提供商对客户的商业行为义务。

-

设立过渡期:已在葡萄牙银行注册的虚拟资产服务提供商,可以继续运营至2026年7月1日,届时必须获得完整的MiCAR授权。

欧盟

欧盟理事会认可数字欧元计划:12月23日,欧盟理事会正式认可了欧洲中央银行(ECB)提出的数字欧元计划。该计划将包含注重隐私保护的线下版本。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

WEEX Labs:展望 2026,大家看好哪些显著机会?

加密货币行业正在合规环境下加速融合实践。2026 年,加密市场主旋律将由“投机驱动”向“实用价值与基本面”深度演进,一些趋势性机会将在机构入场配置、RWA、Crypto、预测市场、Perp DEX、稳

-

加密「斩杀线」的 3 个真相:无许可的毁灭离你有多近?

真正决定命运的,是你与那条「斩杀线」之间的距离。撰文:链上启示录引言:如果你把时间拨慢来看,美国社会的「斩杀线」是一场慢性病。债务、医疗、裁员和通胀,一点点侵蚀个人的安全边际,直到某一天彻底崩塌。而在

-

缺了故事力,Web3 走不进辽阔之地

在 Web3 领域,讲故事的重要性,远超其他任何行业。撰文:Noir编译:Chopper,Foresight NewsWeb3 的失败,从来不是因为缺乏创意。实际上,它的问题在于,难以让人产生共鸣。当

-

波场 TRON 行业周报:11 月高失业率&低物价指数巩固加密市场筑底行情,详解连接 BTC 安全性与 ETH DeFi 的原生桥BOB

波场 TRON 行业周报:11 月高失业率&低物价指数巩固加密市场筑底行情,详解连接 BTC 安全性与 ETH DeFi 的原生桥BOB一.前瞻 1. 宏观层面总结以及未来预测 上周,美国宏观环境处于年末清淡期与政策观察期。在此前就业降温、通胀缓慢回落的背景下,上周缺乏新的重磅数据,市场主要消化既有信息。受假期因素影响,经济活动与交易

-

质押「净流出」终结,以太坊能否迎来强势突围?

质押「净流出」终结,以太坊能否迎来强势突围?原文作者:KarenZ,Foresight News2025 年尾声之际,以太坊网络迎来关键转折:验证者「进入队列」反转并超越「退出队列」。 这意味着,经过数月的市场洗礼,试图质押以太坊成为验证者的资

-

6 周内 3 换审计师,Alt5 Sigma 财报难产陷退市危机

6 周内 3 换审计师,Alt5 Sigma 财报难产陷退市危机原文作者:赵颖 原文来源:华尔街见闻「特朗普币圈资产」Alt5 Sigma 正面临财务报告混乱和潜在退市风险,六周内更换了三家审计机构,公司高管也在近期接连离职。 周二,据英国《金融时报》报道,与特朗

-

2026 年值得关注的加密叙事热点:谁是下一个主角?

2026 年将是充满冒险的一年。作者:HEADBOY 编译:深潮 TechFlow加密行业的发展始终伴随着趋势和叙事的更迭,能够在这些趋势尚未成型时提前捕捉到机会,是许多加密领域成功者的关键能力。在本

-

从武汉到硅谷,Manus 用了九个月

你说它“套壳”,但它套到 Meta 去了。作者:蛙蛙,深潮 TechFlow 图源:@accuratetlm13今天 AI 圈最大的新闻:Meta 收购 Manus,数十亿美元。这是 Meta 历史上

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 大零币

大零币 币安币

币安币 Wormhole

Wormhole 狗狗币

狗狗币 莱特币

莱特币 Avalanche

Avalanche 比特现金

比特现金 FLOW

FLOW UNI

UNI FIL

FIL ZEN

ZEN OKB

OKB AR

AR DYDX

DYDX LPT

LPT SHIB

SHIB