波场 TRON 行业周报:通胀缓解释放短期利好,详解 Multipli.fi 如何将 Defi 交易策略 Token 化

一.前瞻

1. 宏观层面总结以及未来预测

上周,美国宏观经济面临两大关键风向:一是政府关门持续,统计数据发布严重受阻;二是在数据空缺背景下,市场唯一较为“活跃”的通胀数据(9 月 CPI)反而带来惊喜收窄。具体来看,白宫明确表示由于“预算僵局”,多数官方通胀数据未来一个月可能无法如期发布,这使得市场处于“数据真空”状态。 同时,9 月CPI年率录得约 3 %,略低于预期3.1%,这被视为通胀压力或已缓解的信号,从而刺激股市创历史新高。

展望未来,投资人需密切关注下一步就业、制造业和服务业数据是否能填补“数据真空”,以及政府何时恢复全面运作,因为这些将决定货币政策和市场风险偏好的走向。

2. 加密行业市场变动及预警

上周,加密货币市场在经历连续两周的剧烈清算后进入震荡修复阶段,但整体信心依旧脆弱。比特币在 10 万美元上方企稳后多次尝试反弹,一度回升至 11.5 万美元附近,但成交量明显下降,市场资金更趋谨慎。

市场情绪虽较前期恐慌略有缓和,但整体仍处恢复初期。若能稳住当前区间并伴随美联储政策转向信号强化,则有望吸引增量资金回流。总体来看,本轮反弹更像是流动性出清后的技术修复,仍缺乏新的资金驱动力。加密市场仍处在“谨慎复苏”阶段,随宏观风险波动,趋势尚未真正反转。

3. 行业以及赛道热点

总融资1050万美元,Galaxy领投,基于 Solana 的高性能元聚合器,提供最优价格与智能化交易体验的平台Titan是一个基于 Solana 区块链构建的下一代 DEX 聚合器,旨在优化流动性并提升交易体验;总融资3330万美元,ZKsync以及EigenCloud领投,为机构提供低延迟、高透明度的合规混合交易平台GRVT兼具中心化交易所(CEX)的用户体验和去中心化交易所(DEX)的安全性。

二.市场热点赛道及当周潜力项目

1.潜力项目概览

1.1. 浅析总融资1050万美元,Galaxy领投,基于 Solana 的高性能元聚合器,提供最优价格与智能化交易体验的平台Titan

简介

Titan 是一个基于 Solana 区块链构建的下一代 DEX 聚合器,旨在优化流动性并提升交易体验。Titan 通过整合去中心化交易所为交易者提供最优价格,并特别注重安全性与高性能表现。

为实现其目标,Titan 目前提供三大核心功能:

-

独特的现货交易路径(DEX 聚合器)

-

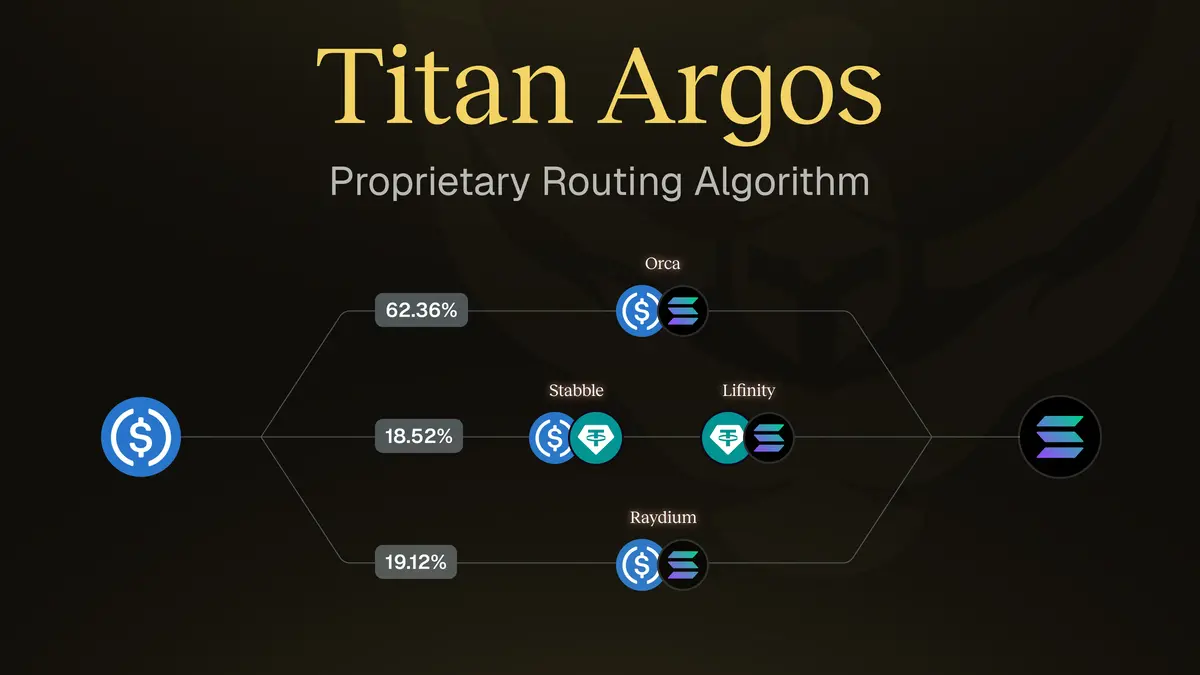

Titan 开发了自研算法 Argos,解决了当前聚合器在寻找最佳交易路径中的问题。

-

测试结果显示,用户在 80% 的情况下能获得更优价格。

-

Solana 上的元聚合(Meta Aggregation)

-

Titan 不仅聚合 DEX,还聚合其他聚合器,确保用户始终获得最佳报价。

-

全流程 零额外费用。

-

Titan Prime 模式

-

自动优化用户的交换设置,包括滑点(slippage)与交易落地(transaction landing)。

-

通过 Titan 的元聚合器实现最佳执行。

此外,Titan 的界面会实时展示用户通过平台获得的额外收益,以及交易量与推荐数据。

架构简述

1. DEX 聚合器

在 Solana 上有多种方式可以进行现货交易。你可以选择直接在中心化交易所(CEX,如 Binance 或 Coinbase)、去中心化交易所(DEX,如 Orca 或 Raydium)进行交易,或者通过 DEX 聚合器(如 Titan 或 Jupiter)。如果你仅在 CEX 或 DEX 上交易,那么你的交易流动性只来自单一场所,可能无法获得最优价格。

在传统金融市场,券商会接入多个流动性来源,为用户账户提供最佳报价。而在加密市场,若没有专门的基础设施和复杂的合规审查,唯一实现这一点的方式就是在不同 DEX 之间聚合流动性,这类平台被称为 DEX 聚合器。

DEX 聚合器所面临的问题具有一定独特性。在传统市场中,速度要求极快(纳秒级),订单流必须几乎即时处理;但在加密市场,由于流动性分布广泛,交易者有足够时间部署高级分析来寻找最优路径。

在 Solana 上进行 DEX 聚合尤其具优势,因为网络费用极低。这使得寻找复杂的交易路径成为可能,而不会像以太坊那样被高昂的 Gas 费用吞噬。因此,在低成本链上,DEX 聚合器成为用户最大化资产价值的首选交易方式。

2. Titan 如何实现超额表现

传统的 DEX 聚合器通常依赖 最短路径算法 来确定流动性之间的路由。虽然这些算法经过验证且易于实现,但在加密市场环境下存在两大问题:

-

流动性被临时排除:由于延迟要求和算法假设,部分流动性来源在路由过程中被移除,降低了价格发现的完整性。

-

价格冲击处理不足:如果相关池子的 TVL(总锁仓量)较低,价格会因大额交易迅速波动。现有方法通常将流动性拆分成碎片(如 Jupiter 将路径分成 1% 的小块),这种碎片化加大了搜索网络规模,也会在池子解析不佳时带来不准确性。

Titan 的解决方案

-

Titan 开发了 Kairos 算法,不再依赖传统最短路径,而是使用 优化类算法。

-

Kairos 能以 机器级精度 处理价格冲击,无需将池子拆分碎片化,也无需排除部分流动性来源。

-

结果是能提供 真正的链上最优价格,提高了用户交易的效率与价格优势。

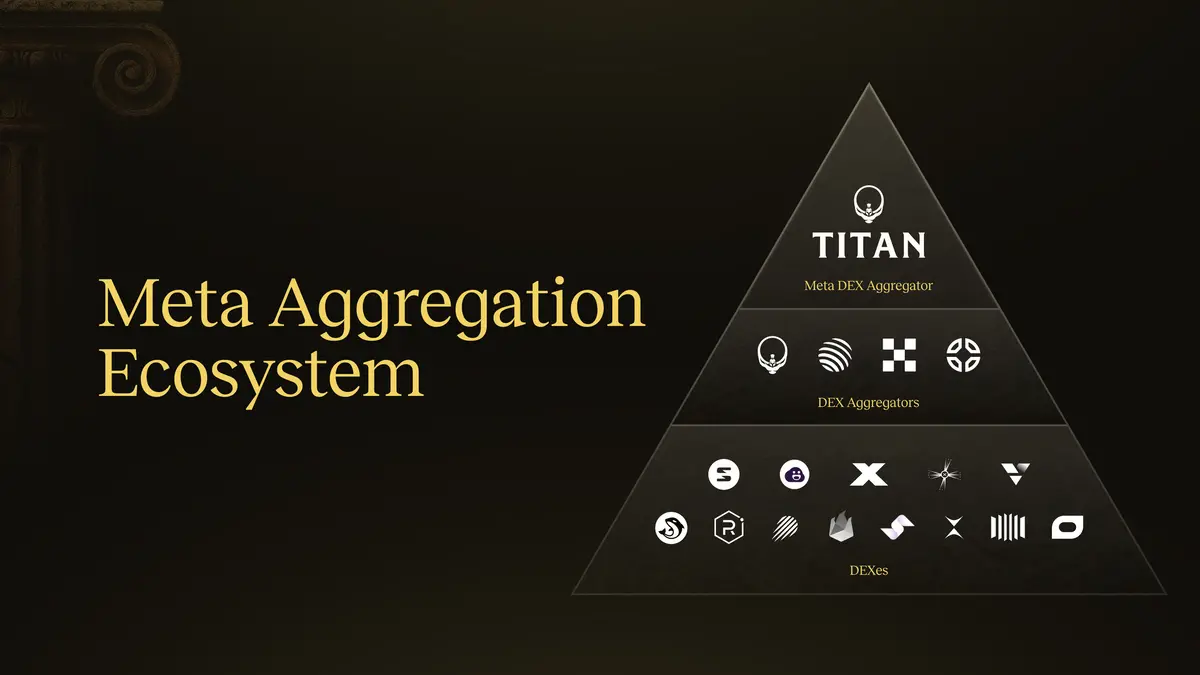

3. 元聚合(Meta Aggregation)

在低成本公链上,DEX 聚合器已经是最佳交易方式,但每个聚合器提供的报价却有所不同。这是由于它们使用的算法和数据集不同所致。

无论使用哪种技术或是哪家聚合器,Titan 都会将多个 DEX 聚合器的结果整合在一起,为用户提供最优报价,从而成为一个「元聚合器(Meta Aggregator)」。这样,用户可以始终确信自己在任何时刻都能获得当下最优的交易价格。

这一机制类似于传统股票市场中的券商:

-

交易所(Exchange) → DEX

-

做市商(Market Maker) → DEX 聚合器

-

券商(Broker) → 元聚合器(Meta Aggregator)

Titan 就处于这个元聚合层,确保用户始终获得最佳价格。

如何对比与验证

要让元聚合真正发挥作用,聚合器的报价必须 准确,并且来自 同一个区块 才具备可比性。同时,还需要排除错误报价并解决延迟问题。

Titan 的解决方案是:直接在区块链上模拟所有报价,从而获得用户在当下执行时的真实可得数量。这不仅消除了因延迟造成的差异,也保证了不同聚合器的报价在有效期内可以公平对比,为用户提供最新、最可靠的信息。

Tron点评

Titan 的优势在于,它基于 Solana 的高性能与低费用环境,结合自研的 Kairos 算法 提供精确的流动性路由,避免传统聚合器的碎片化与流动性排除问题,同时通过 元聚合(Meta Aggregation) 整合多家 DEX 聚合器,确保用户始终获得市场上的最优价格;再加上 Prime 模式自动优化交易参数,使整体交易体验透明、便捷且高效。

其劣势在于,作为新兴平台,仍需建立更广泛的生态合作和用户信任,过度依赖 Solana 网络性能可能带来链本身的风险,同时在高波动或极端流动性不足时,算法优势仍可能受到限制。

1.2.解读总融资3330万美元,ZKsync以及EigenCloud领投,融合CEX效率与DEX安全,为机构提供低延迟、高透明度的合规混合交易平台GRVT

简介

GRVT(Gravity)机构投资是一家面向者的混合型交易平台,兼具中心化交易所(CEX)的用户体验和去中心化交易所(DEX)的安全性。其核心优势在于低延迟、高可扩展性与用户隐私保护,并同时严格遵循监管合规要求(KYC 与 AML)。

架构解析

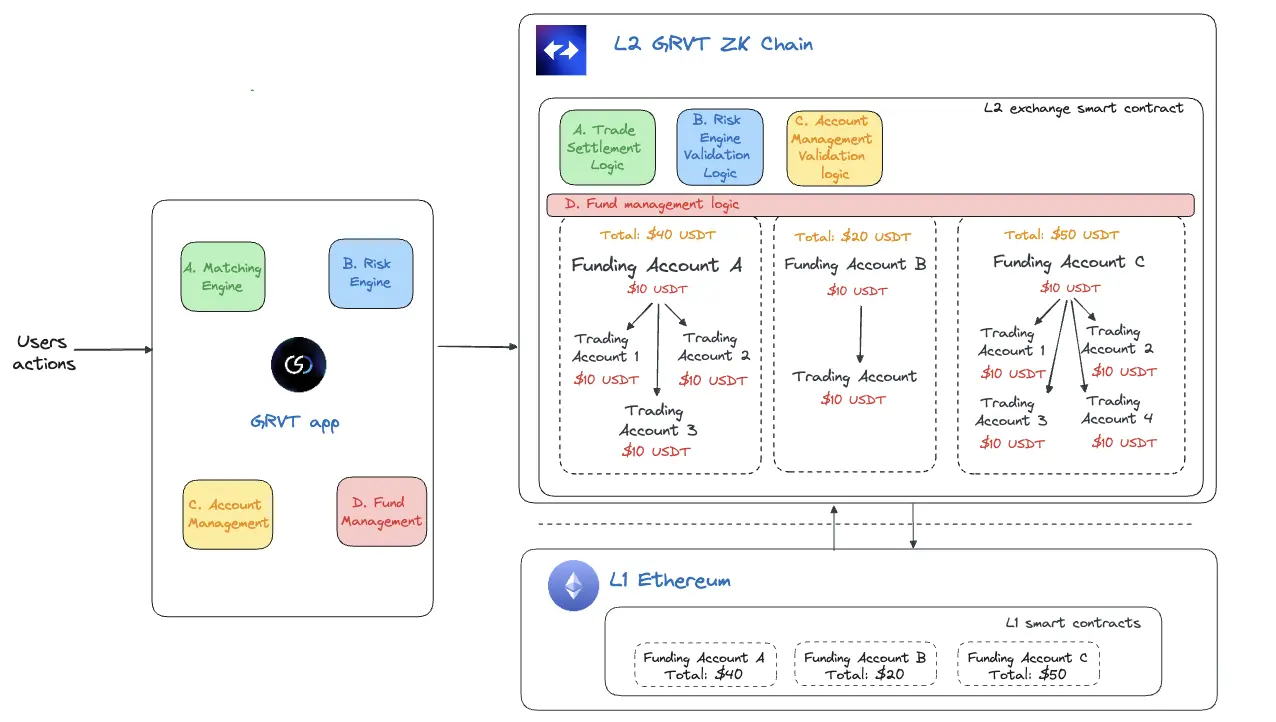

1. GRVT 的混合交易架构概览

GRVT 采用混合架构:在链下进行撮合与数据存储,同时在链上通过智能合约保证执行的有效性。此架构旨在通过链下处理交易来提高吞吐量,从而减少对以太坊主网的负担。

链下(Off-chain)

-

所有用户操作首先由 GRVT 服务器处理。

-

只有涉及资金的操作(如交易、账户创建)才会最终上链;非资金类操作(如 KYC)保持在链下。

-

关键的用户操作会被转发至 GRVT 链,主要包括:

-

撮合引擎(Matching Engine):已撮合的订单会被发送至链上。

-

风险引擎(Risk Engine):清算操作会上链。

-

账户管理(Account Management):如创建交易账户、绑定可使用资金的钱包。

-

资金管理(Fund Management):包括内部和外部资金的转移。

链上(On-chain)

-

部分链下操作会被推送至 GRVT 链,并以 零知识证明(ZKP) 的形式发布,以在以太坊上验证链下交易。

-

主要上链操作包括:

-

交易结算(Trade Settlement):撮合成功的订单在链上结算。

-

风险引擎验证(Risk Engine Validation):清算操作在链上通过智能合约逻辑验证公平性。

-

账户管理验证(Account Management Validations):账户相关操作在链上验证。

-

资金管理(Fund Management):资金转移在链上验证与结算。

GRVT 原生存款合约

-

GRVTBridgeProxy

-

存入原生代币时交互的合约地址:

0xE17aeD2fC55f4A876315376ffA49FE6358113a65 -

L1NativeTokenVault

-

实际存放资金的合约地址:

0xbed1eb542f9a5aa6419ff3deb921a372681111f6

当用户通过 GRVT 存入原生代币时,交互发生在 GRVTBridgeProxy,但最终资产会被存放在 L1NativeTokenVault 中。

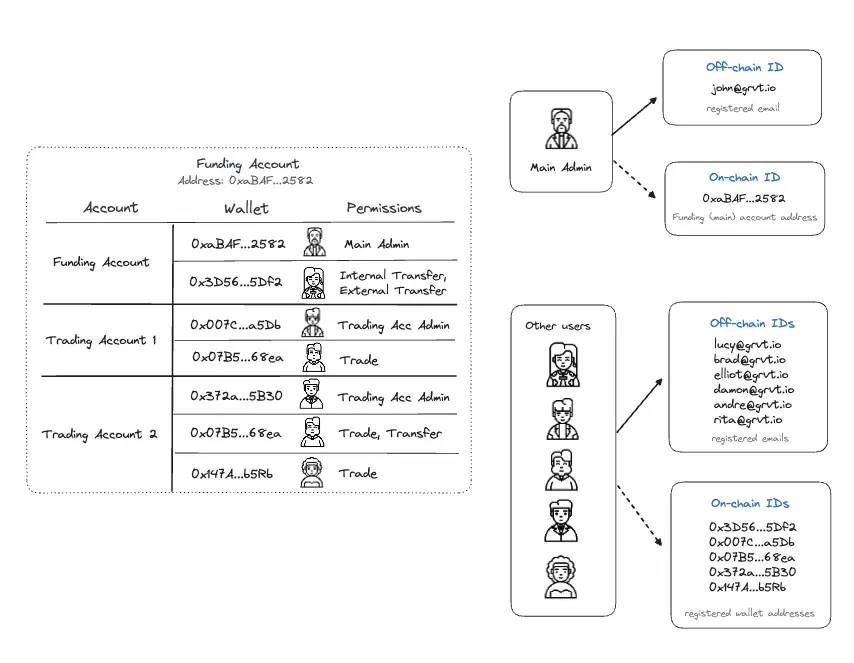

2. GRVT 的账户与用户体系

账户类型

Funding Account(资金账户)

-

GRVT 链上的最高级别身份。

-

主要用于资金管理:处理充值、提现、对其他资金账户的外部转账,以及向关联交易账户的内部转账。

Trading Account(交易账户)

-

每个资金账户可以关联多个交易账户。

-

若要进行衍生品交易,必须先将资金从资金账户划转到指定的交易账户。

用户(Users)

-

个人账户:每个账户最多对应一个用户,该用户可以访问该账户下的所有交易账户。

-

企业账户:每个账户可以拥有一个或多个用户。根据权限不同,用户可以单独访问资金账户或交易账户。

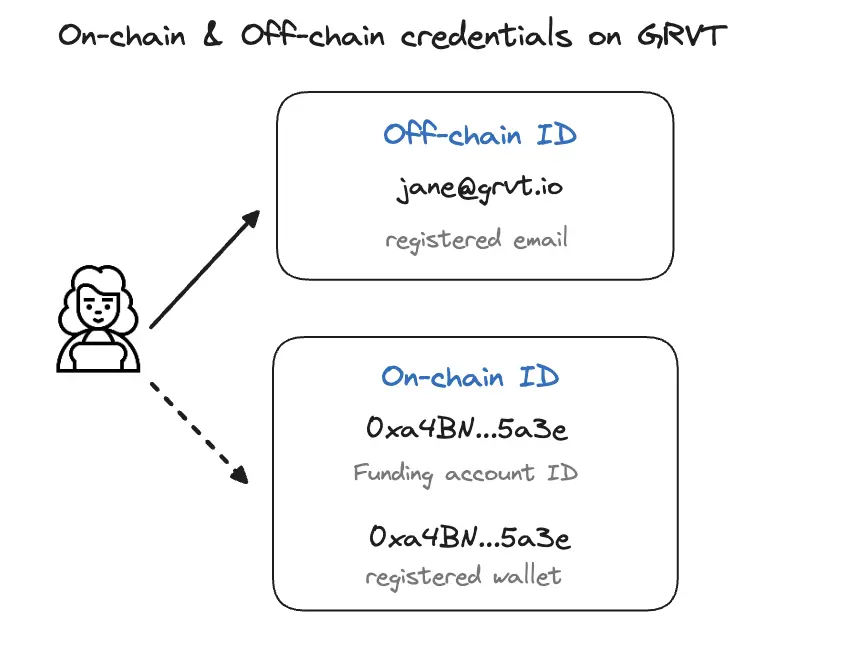

用户身份标识(User Identifiers)

规则:一个用户 = 一个邮箱 = 一个钱包

在 GRVT,每个用户必须同时注册 Web2 凭证 和 Web3 凭证:

-

Web2 凭证(邮箱)

-

用户需通过邮箱注册(设置密码,或使用 Google/Microsoft OAuth 登录)。

-

用途:访问非交易功能,例如完成 KYC、邀请返利、查看投资组合与持仓等。

-

特点:支持读写,但 不能直接用于交易。

-

Web3 凭证(钱包)

-

用户必须在 GRVT 注册一个钱包以启用交易功能。

-

仅通过已注册钱包签署的交易才会被交易引擎执行。

-

所有影响资产所有权的操作(如交易)都必须通过注册钱包完成。

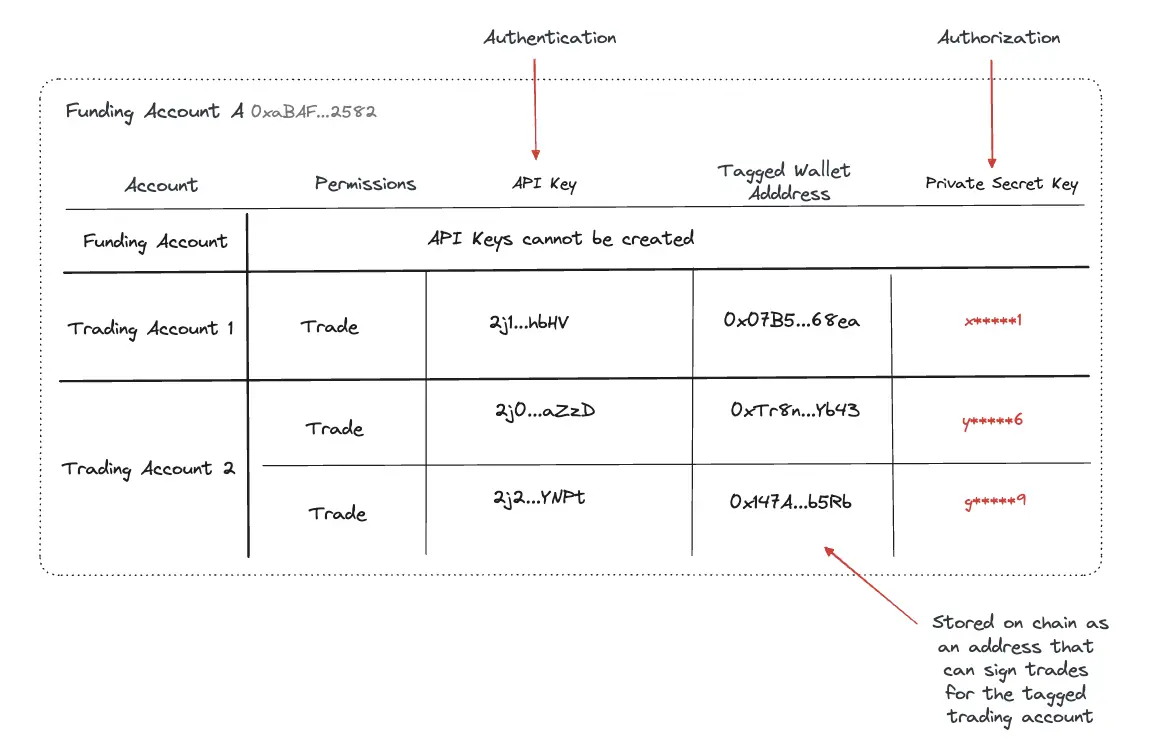

3. GRVT 账户标识与 API Keys

账户标识(Account Identifiers)

-

资金账户(Funding Account)

-

链上 ID:Funding AccountID 与创建该账户的钱包地址一致。

-

企业账户:可拥有多个用户,每个用户的钱包都可以链接至该资金账户。

企业账户表示方式

链下(Off-Chain)资金账户表示:读 写

API Keys

-

注册层级:API Keys 只在 交易账户(Trading Account) 层级注册,且仅有交易权限。

-

绑定要求:每个 API Key 必须绑定到一个有效的 以太坊公钥地址。

认证方式

-

使用 API Key 进行认证时,会收到一个 session token。

-

该 session token 必须在后续 读写请求 中使用。

授权方式

API Key 授权有两种方式:

-

Input(安全方式)

-

用户已有公钥/私钥对。

-

提交公钥地址,私钥由用户自己保管。

-

Generate(便捷方式)

-

GRVT 前端客户端在浏览器中生成公私钥对。

-

用户可复制私钥,GRVT 不会保存私钥。

-

签名标准:私钥需采用 EIP-712 签名方法 来签署订单。

4. API Keys 与交易账户的映射

-

API Keys 注册在交易账户层级,每个交易账户可以绑定不同的 API Keys,用于程序化交易。

-

映射关系:

-

Trading Account ↔ API Key(s)

-

每个 API Key 必须绑定到有效的以太坊公钥地址,用于订单签名(EIP-712 标准)。

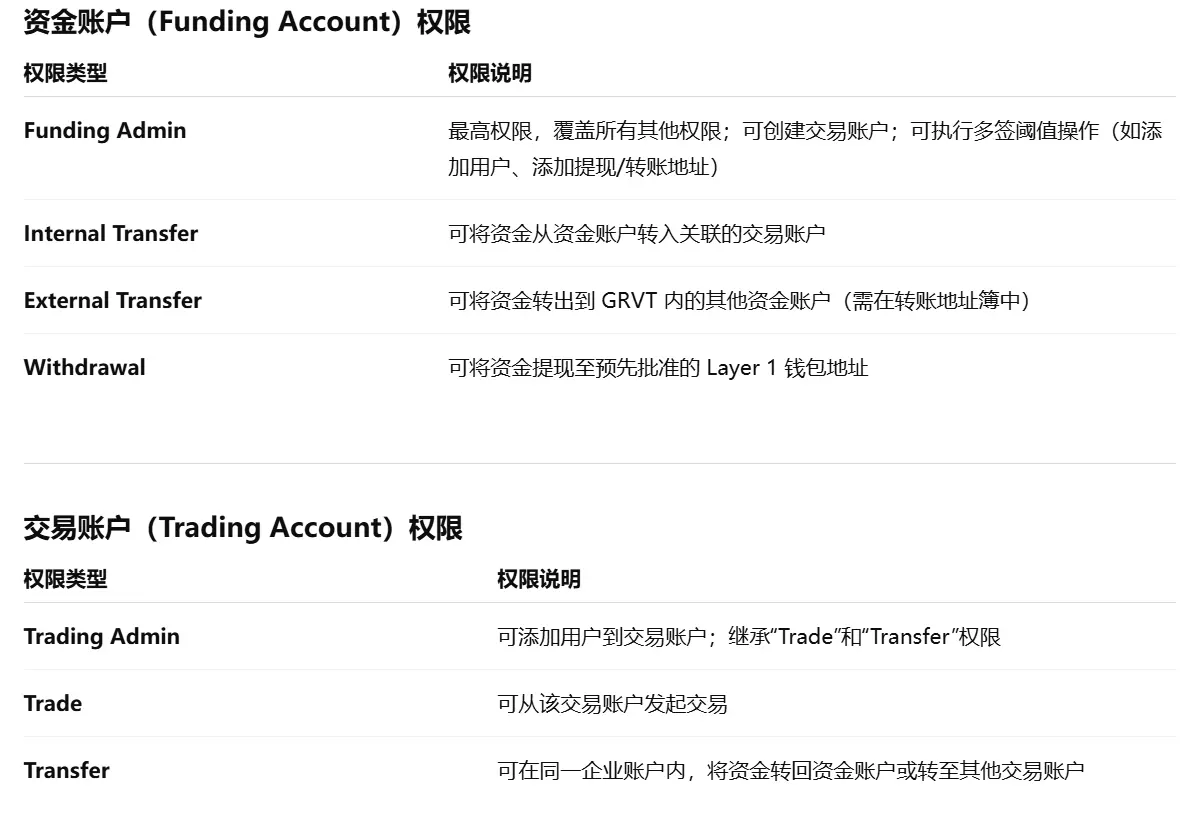

5. PBAC(基于权限的访问控制)– 商业账户

GRVT 为企业账户设计了 Permission Based Access Control (PBAC),区分 资金账户权限 和 交易账户权限。

5. 多签管理操作(Multi-signature Admin Operations)

在 企业资金账户(Business Funding Account) 上,一些关键的高权限操作需要 多重签名(multi-sig)审批。

-

审批人:只有 Funding Admin(资金管理员)角色的用户才有权限批准这些操作。

-

阈值机制:Funding Admin 可以自定义多签阈值,例如 2/3,即 3 个管理员中至少 2 个签署,操作才会生效。

涉及多签的管理操作

-

添加/编辑 资金账户用户权限

-

设置新的 多签阈值

-

添加/移除 提现地址簿中的钱包(Withdrawal Address Book)

-

添加/移除 外部转账地址簿中的资金账户地址(Transfer Address Book)

Tron点评

GRVT 的优势在于采用 混合架构,结合 CEX 的高性能撮合与 DEX 的链上安全性,既能提供低延迟、高吞吐的交易体验,又通过零知识证明和多签机制保障资金透明与安全;同时支持灵活的账户体系(个人/企业)、细粒度权限管理和合规的 KYC/AML,对机构用户更友好。

其劣势在于部分操作依赖中心化服务器,存在一定的信任假设;此外,合规要求可能限制部分用户的参与度,且作为新兴平台,生态规模与流动性尚待积累。

2. 当周重点项目详解

2.1. 详解总融资2150万美元,Pantera参投,主打一键参与复杂套利,享受简化链上体验的收益生成协议Multipli.fi

简介

Multipli.fi 是一个去中心化、跨链的收益生成协议,旨在为比特币、以太坊、稳定币以及代币化的真实世界资产(RWA)等传统缺乏收益的资产解锁 真实、风险调整后的回报。

核心机制是将机构级基金常用的 中性策略(如正向市场套利 Contango Arbitrage、资金费率套利 Funding-Rate Arbitrage 等)进行聚合,并通过链上合约将这些策略代币化为可转让的 xTokens,让普通用户能够像持有代币一样直接获取专业化的收益策略。

Multipli.fi 的独特优势在于其专利级 AlphaIQ™ 预测引擎,该引擎会动态分配资本到表现最优的策略池中,帮助用户在链上获得透明、安全且高效的收益。同时,所有产品都具备 DeFi 可组合性与流动性,用户既可长期持有,也可在二级市场自由交易。

简而言之,Multipli.fi 通过将复杂的机构套利与对冲策略打包成易用的链上代币,使 机构级收益 向 普通 DeFi 用户 开放。

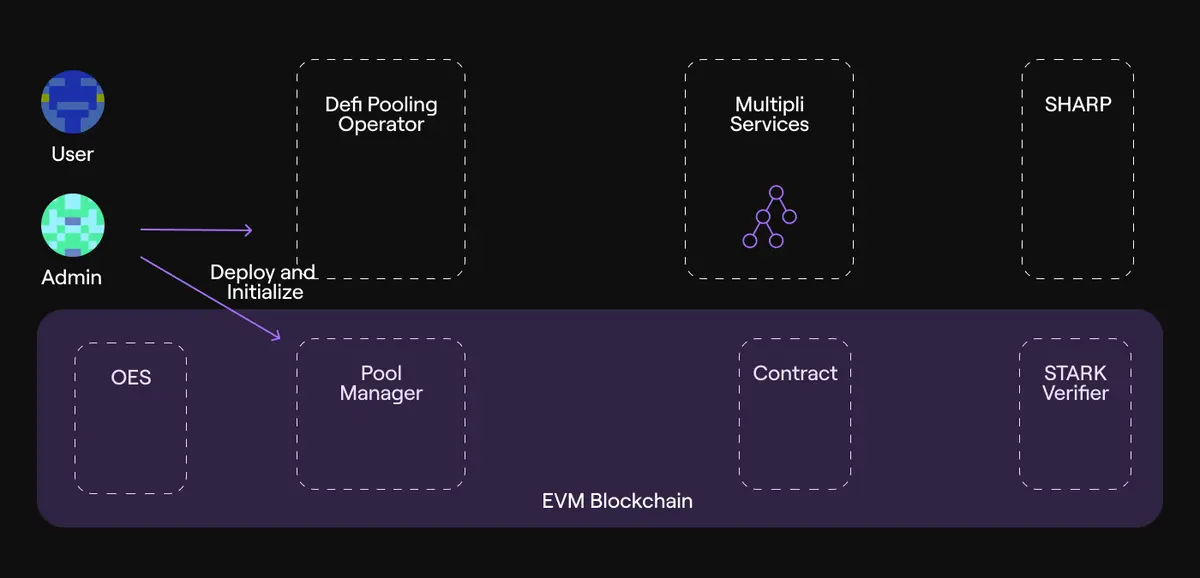

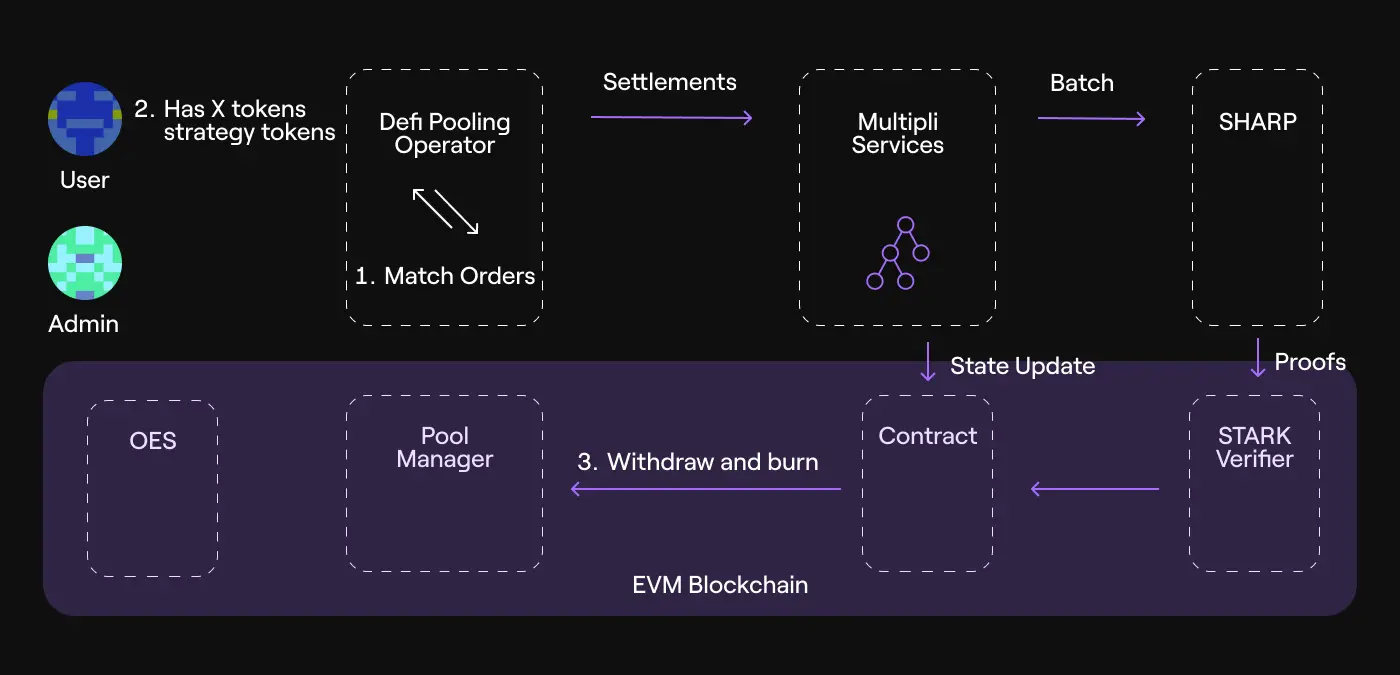

架构简述

1. 管理员流程与设置(Admin Flow and Setup)

在注册一条 Ride(部署活动)之前,管理员需要完成以下步骤:

-

部署并注册新代币类型

-

为每一条 ride 部署并注册新的 ride ticket 代币类型。

-

设定代币类型

-

确定用户投入的 资本代币(capital tokens) 类型。

-

确定用户最终获得的 策略代币(strategy tokens) 类型。

-

确定价格与滑点

-

设定资本代币兑换策略代币的价格和滑点范围。

-

用户在加入 ride 时,会通过签署链上限价单确认接受这些条件。

-

部署 Pool Manager 智能合约

该合约需要具备以下功能: -

铸造与出售 ride tickets:铸造 ride ticket 代币,存入 Multipli 合约,并提交链上限价单,用资本代币购买。

-

配置价格:例如:1 BTC = 1xBTC。

-

Ride 出发:执行特定链上策略。从 Multipli 合约提取用户投入的资本代币,在链上 DeFi 合约中换取策略代币;再将策略代币存回 Multipli 合约,并提交限价单,将策略代币兑换给用户的 ride ticket。

-

若策略代币价格过高,超出用户接受的滑点范围,则执行失败:ride ticket 会退回 Multipli 合约,并返还给乘客。

-

Ride 清算:从 Multipli 合约中提取 ride ticket 并销毁(burn)。

-

设置策略执行价格与滑点

-

在 Pool Manager 智能合约中设定策略执行所需的价格和滑点参数。

2. 用户进场流程(User Onboarding)

用户加入 Ride

-

管理员调用 Pool Manager 智能合约,铸造并出售 ride tickets,从而启用该 ride。

-

当用户加入 收益生成池(Yield Generation Pool) 时,需要提前签署 三份限价单(limit orders),由 DeFi Pooling Operator(收益生成操作员) 存储。

三份限价单

-

限价单 1

-

内容:用户用 X 个收益代币(yield tokens)购买 X 张 ride tickets。

-

作用:允许用户通过投入的收益代币产生回报。

-

限价单 2

-

内容:若 ride 被取消,用户通过返还 X 张 ride tickets,买回 X 个收益代币。

-

作用:保障用户资金安全。

-

限价单 3

-

内容:若 ride 成功抵达终点,用户用 X 张 ride tickets 兑换 Y 个策略代币(strategy tokens)。

-

说明:Y 与 X 的比例根据 ride 注册阶段设定的价格与滑点 确定。

用户进场匹配流程

-

管理员启动 用户进场(onboarding)阶段。

-

在这一阶段,操作员会将用户的 第一份限价单(买票) 与 Pool Manager 智能合约在注册阶段提交的 售票订单 进行撮合。

-

撮合完成后,用户正式加入 ride。

-

多个用户可以同时加入,每个用户可以购买不同数量的票,但票价保持一致。

3. Ride 执行(Ride Execution)

-

管理员发出出发指令后,Pool Manager 会从 Multipli 智能合约中提取用户资金,按预设价格/滑点在链上交易,购买策略代币。

-

如果交易价格在用户接受范围内 → 策略代币买入成功,存回 Multipli 合约,并挂出限价单给用户兑换。

-

如果交易失败(价格过高) → 退还资本代币,用户凭票退回原始资金。

4. 用户离场(User Off-boarding)

-

Ride 抵达后,用户可用 ride tickets 兑换策略代币;若策略未执行成功,则兑换回原始资本代币。

-

当所有结算完成并链上确认后,管理员调用清算功能销毁 ride tickets,流程结束。

自我托管(Self Custody)

-

用户始终保持资金自托管,拥有三类代币:资本代币、策略代币和 ride ticket。

-

用户可随时通过 Multipli 的提取机制取回资本或策略代币。

-

ride ticket 仅在平台内有价值,可用于兑换:

a) 策略成功执行时 → 策略代币

b) 策略未执行时 → 原始资本代币

Tron点评

Multipli Ride 的优势在于,它将复杂的机构级套利与收益策略抽象为链上“旅程”,通过 限价单 智能合约 实现资金流的自动化与透明化,用户在全程保持 自我托管(self-custody),并且拥有清晰的退出机制(要么换取策略代币,要么退回原始资本),从而兼顾了安全性与合规性。此外,标准化的“票据”模型降低了参与门槛,提升了可组合性与流动性。

其劣势在于,流程依赖链上价格与滑点的设定,若市场波动剧烈容易导致执行失败;多阶段撮合和限价单管理增加了复杂度,也可能影响用户体验;同时,实际收益高度依赖策略执行效果与 DeFi 环境稳定性,存在不可控风险。

三. 行业数据解析

1. 市场整体表现

1.1. 现货BTC ETH TRX价格走势

BTC

解析

本周重点阻力:116670美元,120000美元,122650美元

本周重点支撑:113800美元,109700美元,106450美元

ETH

解析

本周重点阻力:4240美元,4430美元,4560美元

本周重点支撑:4010美元,3920美元,3700美元

TRX

解析

本周重点阻力:0.3055美元,0.3250美元,0.3300美元

本周重点支撑:0.2940美元

2.热点板块总结

A. 市场情绪与行情表现

-

本周整体加密市场市值略有回升。根据报道,2025 年10月上半月,市场进入“宏观风险重估”阶段。

-

例如,某天比特币重返约 US $110,000 水平。

-

但同时也有警示信号:资产间波动加剧、动量衰竭迹象出现。

-

分析意义:

-

市场不再一味冲高,而是进入“盘整+选择性突破”阶段。

-

主流资产(如比特币、以太坊)表现相对稳健,小盘/山寨币波动更大。

-

投资者情绪仍谨慎,部分资金处于静待政策或技术催化剂阶段。

B. 机构与资金动向加强

-

报告指出:机构/企业用户对加密资产的配置意图正在增强。

-

与此同时,宏观环境(如利率、流动性)正在重新校准,加密资产被逐渐视为战略配置。

-

分析意义:

-

若越来越多机构进入,将有助于市场“从散户主导”向“混合型”演变,从而提升成熟度。

-

但机构加码也意味着风险偏好降低、资金流可能更为谨慎,市场可能出现“资金慢进快出”的特征。

-

对交易而言,可能更加关注大资金动向、链上指标、交易所流入/流出数据。

C. 小盘/山寨币高度分化

-

本周部分代币出现大幅上涨(“Humanity”、“Clanker”涨幅超100%)

-

但也有不少项目剧烈下跌或波动幅度极大。

-

分析意义:

-

在主流资产稳健、但缺乏大催化剂的背景下,市场结构出现“资金赌热点、爆发式上涨”特征。

-

同时,这种资金行为伴随高风险:大幅度上涨与下跌并存。

-

对投资者建议:如果参与小盘/山寨币,应非常谨慎控制仓位与风险。

四.宏观数据回顾与下周关键数据发布节点

9 月美国 CPI 同比上涨 3.0%,略低于市场预期的 3.1%,环比上涨 0.3%;核心 CPI(剔除食品和能源)同比同样为 3.0%,环比仅 0.2%,显示通胀虽然仍高于美联储 2% 的目标,但涨势趋缓。主要驱动来自住房和服务价格的持续上行,而能源与二手车价格回落形成部分对冲。这表明通胀仍具粘性,但总体压力较前几个月温和,美联储短期内无需重新收紧货币政策,降息预期仍被市场消化。

虽然美国政府仍在关门,但劳工统计局(BLS)获得了临时资金授权,得以恢复部分关键经济数据发布。上周公布的 CPI 属于延迟发布的 9 月数据,不代表政府全面恢复,只是为避免金融系统“数据真空”而被豁免的特例。

五. 监管政策

吉尔吉斯斯坦

-

与 Binance 合作推出国家稳定币 “A5A7”,以俄罗斯卢布为挂钩,并基于 BNB 链运行。

-

同时推出数字卢姆(数字版索姆)用于政府支付。

-

该稳定币已被西方国家列入制裁名单,原因涉及帮助俄罗斯规避相关制裁。

加纳

-

Bank of Ghana 表示将加快推进加密资产监管法案,目标在 2025 年12月前完成相关立法。

-

当前已有超 300 万名加纳人活跃使用加密资产,监管需求、监测基础设施建设同步推进。

日本

-

金融服务厅(FSA)正考虑允许银行集团的证券子公司提供加密资产交易服务,并可能放开银行购买与持有加密货币作为投资的禁令。

-

若落实,将推动传统金融机构更深度进入加密市场,提高市场竞争与接入度。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

x402 基金会的故事:从推动 x402 协议,到 AI 支付的金钥匙

x402 基金会如何将一行代码变成 AI 支付的金钥匙?撰文:链上启示录一个被遗忘的状态码如何撬动万亿市场。想象一下,你的 AI 小助手想帮你查个今日股价,但它被卡在了付费墙前——没有信用卡,没有账户

-

重返 2017 年 ICO 浪潮,钱包准备好了吗?

一文速览 MegaETH、Momentum 以及 zkPass 等项目打新机会。撰文:1912212.eth,Foresight News加密市场情绪提振,打新项目时间也临近开始,这会是新一轮的财富密

-

专访 Aptos 创始人 Avery Ching:不做通用 L1,专注于全球交易引擎

Aptos 不定位为通用 L1,而是全球交易者的家园,专注于全球交易引擎。嘉宾:Avery Ching,Aptos 联合创始人兼 CEO采访&撰文:Anderson Sima,Foresight Ne

-

摩根大通拟接受比特币作为贷款抵押品,背后有何深意?

摩根大通公司正准备允许机构客户使用比特币和以太坊作为现金贷款的抵押品。撰文:区块链骑士在加密货币与传统金融多年的紧张关系之后,全球最大银行内部正出现一项象征性转变。据报道,摩根大通公司正准备允许机构客

-

Alpha Arena 揭示 AI 交易缺陷:西方模型在一周内损失 80% 资本

市场是 AI 的终极测试。撰文:Juan Galt编译:AididiaoJP,Foresight NewsAI 能交易加密货币吗?来自纽约计算机工程师兼金融从业者 Jay Azhang 正在通过 Al

-

Paypal、Stripe 布局背后:x402 撑起 AI Crypto 支付新叙事

x402 不止是一个支付协议,它是 AI 时代互联网经济模式的基石,是实现 Crypto 与 AI 真正融合的第一块拼图。撰文:HaotianToly 转发了这个帖子,x402 的讨论已经在海外社区风

-

当潮水退去:谁在「裸泳」?

从 Clanker 与 Padre 的收购命运谈起。撰文:mary in sf编译:AididiaoJP,Foresight News短期而言,市场是一台投票机,但在长期,它是一台称重机——本杰明·格

-

炒币一年,收益不如我妈炒 A 股

今年的币圈,几乎输给了所有资本市场。撰文:律动小工这是一个「什么都涨」的年份,但币圈却被公认为「极难赚钱」的一年。和过去几年相比,2025 年像是一个罕见的「瑞年」。美股纳指再创新高,A 股核心资产回

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP Pepe

Pepe UXLINK

UXLINK 泰达币

泰达币 以太坊

以太坊 比特币

比特币 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 币安币

币安币 First Digital USD

First Digital USD 狗狗币

狗狗币 大零币

大零币 莱特币

莱特币 Avalanche

Avalanche FIL

FIL ZEN

ZEN OKB

OKB EOS

EOS CFX

CFX UNI

UNI LUNC

LUNC CAKE

CAKE LINK

LINK FTT

FTT