FTX第一轮70亿美元赔付到账,能带来这一轮的山寨季吗?

原文作者:Axel Bitblaze

原文编译:深潮 TechFlow

散户市场低迷,情绪跌至谷底,山寨持续下跌数月——但这或许是新一轮机会的前奏。

尽管市场状况看似糟糕,但我认为这更像是一次布局,而不是终点。

随着关键催化事件逐步显现,我相信下一轮市场上涨将由实用型代币(Utility Coins)主导,而非 Meme。

以下是我的观点以及这一变化可能发生的时间。

自 2024 年 12 月以来,投资者等待“山寨季”的耐心已被消磨殆尽。

从 2024 年第四季度开始,市场其实迎来了不少利好消息,然而山寨币市场却始终未能作出积极反应。

目前,市场情绪似乎正处于“抑郁阶段”,散户投资者和大资金持有者(鲸鱼)都在纷纷抛售离场。

这是否意味着“山寨季”只是一个噱头?

难道这一轮市场周期会在 ETH 没有创下新高的情况下结束?

是否还有任何利好因素能够推动资金流入山寨币市场?

接下来,让我们从利好因素和“山寨季”的时间线开始分析。

这对山寨市场意味着什么?

首先,FTX 的大部分交易者都是风险偏好较高的投资者,他们的投资组合中主要持有山寨币。

其次,当前市场数据显示,大多数山寨币(包括 ETH)相较于 BTC 都处于被严重低估的状态。

回顾 FTX 崩盘时的市场情况,当时 BTC 的价格约为 16, 000 美元,SOL 的价格约为 20 美元,而 ETH 则在 2, 500 美元左右。

如今,随着资金回流市场,许多投资者会重新评估当前的市场环境,并意识到 ETH 的价值被低估。

除了 ETH 之外,还有不少山寨币从周期底部的涨幅明显落后于 BTC。

再加上美国政府对加密货币日益友好的政策环境,我相信这笔资金中的大部分将流入山寨币市场,尤其是那些具有实际应用价值的代币,而非单纯依赖炒作的 Meme。

虽然 BlackRock 尚未提交类似的申请,但我预计这将在接下来的 2 – 3 周内发生。

目前,机构投资者选择 ETH ETF 而非 BTC ETF 的动力有限。然而,一旦质押功能获得批准,ETH ETF 将能够提供 3% – 4% 的年化收益率。对于传统金融机构 (TradFi) 来说,这样的收益率无疑是具有吸引力的,将会吸引更多机构资金流向 ETH 市场。

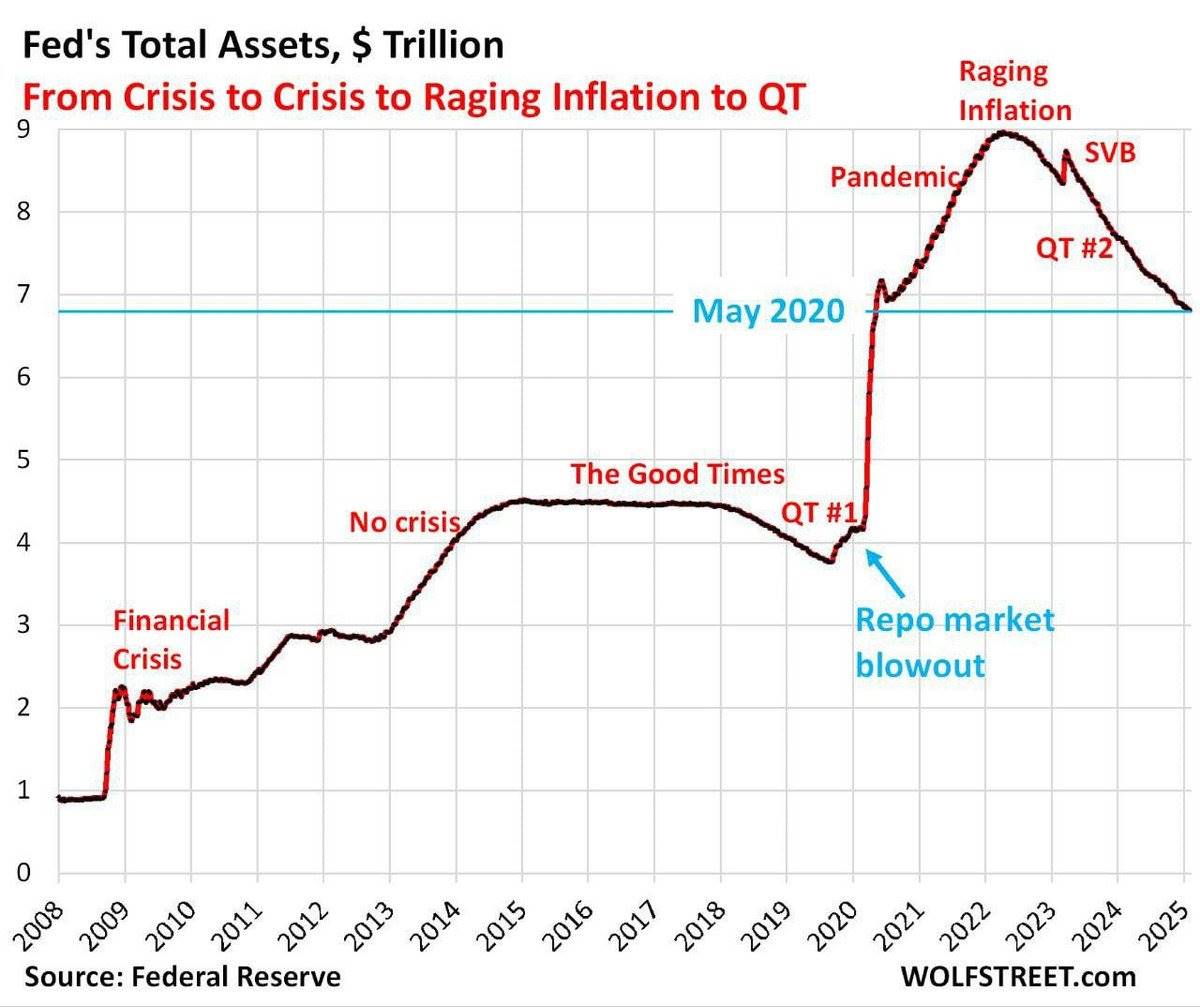

截至目前,美联储的 RRP 余额已从峰值下降了 2.5 万亿美元,回到了 2021 年 4 月的水平。

这对市场意味着什么?

量化紧缩 (QT) 的结束似乎已在望。

值得注意的是,在美联储实施量化紧缩的时期,从未出现过“山寨季”。

开发者和项目创始人之间的竞争日益激烈。

ETH 的支持者甚至开始移除他们的 .eth 标识,以示对市场的不满。

比特币的支持者正在抛售现货 BTC 转而购买 ETF。

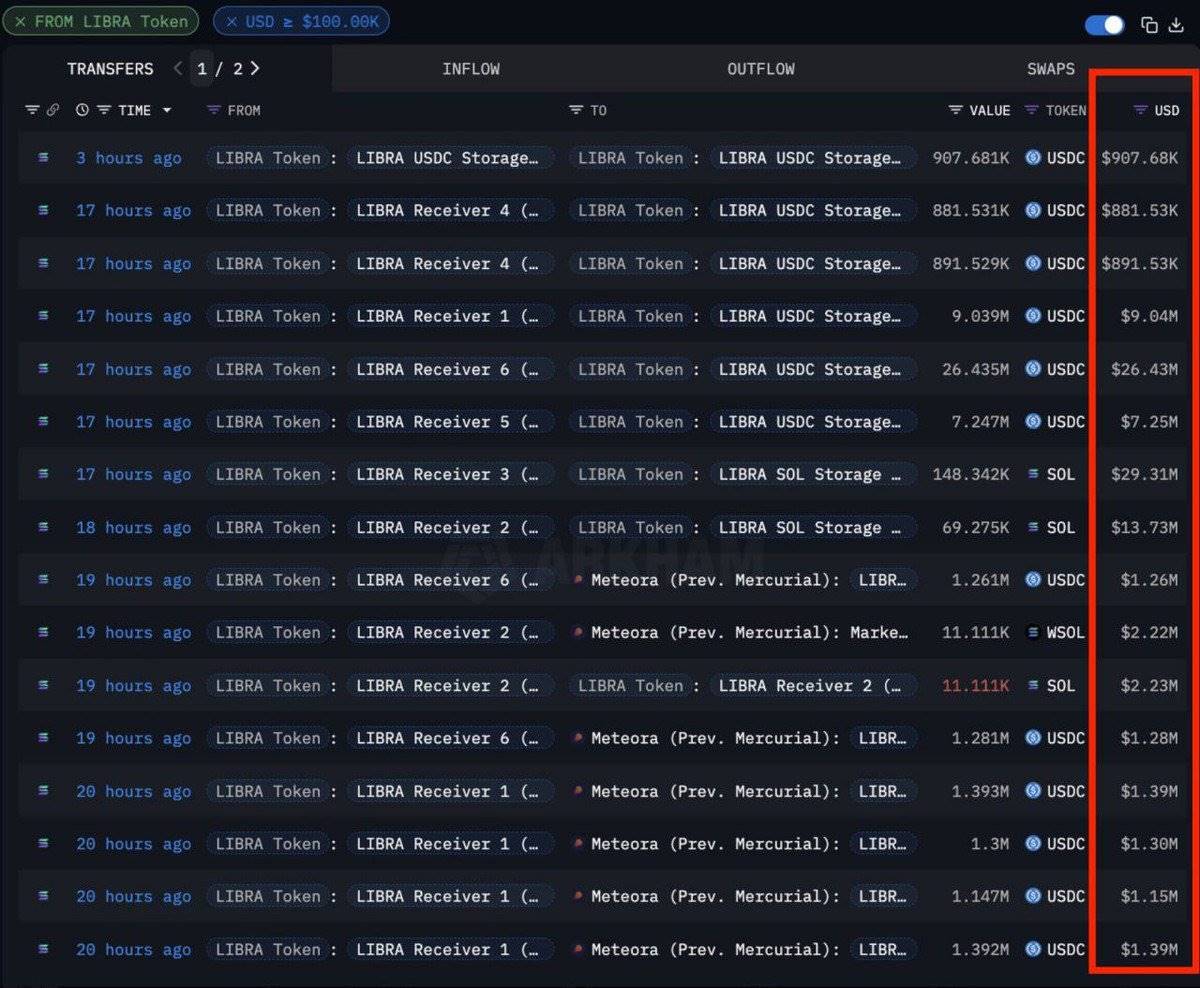

一些国家甚至开始发行 Meme,借此从散户投资者手中套现数亿美元。

在这样的背景下,山寨的交易表现低迷,仿佛市场正经历一场巨大的信任危机。

然而,历史表明,市场的极端情绪往往是重大转折点的前兆。

经历过 Luna 和 FTX 崩盘后,现在的市场情绪更加低迷

作为一名经历过 Luna 崩盘和 FTX 崩盘的加密行业从业者,我可以说,目前的市场情绪甚至比当时更为糟糕。

目前, 99% 的散户投资者的投资组合要么已经归零,要么从峰值下跌了 90% – 95% 。

这正是市场投降的典型信号。

价格层面的抛售已经完成,而现在,市场正在经历“时间的投降”——即投资者因长期亏损而失去耐心。

尽管如此,很多人因亏损过重而忽略了行业内正在发生的一系列积极变化,包括:

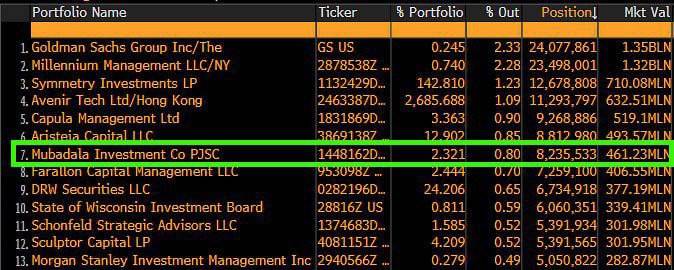

阿布扎比主权财富基金正在大规模购买比特币 (BTC)。

美国多家银行正在筹备推出加密货币托管服务。

高盛 (Goldman Sachs) 已投入数十亿美元购买 BTC。

美国预计将在未来 60 – 90 天内推出加密货币监管政策。

此外:

特朗普旗下公司宣布计划购买 BTC 和其他加密资产。

World Liberty Financial 正在持续使用时间加权平均价格 (TWAP) 策略买入山寨币。

超过 22 个美国州已提交法案,计划将比特币纳入州级储备。

GameStop 等公司计划将 BTC 纳入其资产负债表。

以上这些利好因素可能成为推动下一轮加密货币上涨的重要动力。

下一次联邦公开市场委员会(FOMC)会议将在 3 月召开,而我预计山寨币市场的上涨会在此之前启动。

另一个支持山寨币在 2 月底前反弹的原因是,投资者对 Meme 骗局的耐心已经耗尽,他们很可能会将资金重新转向具有实际用途的山寨币。

虽然这一轮山寨季的规模可能不及 2017 年或 2021 年的巅峰时期,但它可能会持续 6 – 8 周,形成类似于 2024 年第一季度的局部高点。

我的总结与建议

Meme 的过度炒作确实延迟了山寨季的到来,但随着 Meme 市场的泡沫破裂,下一轮山寨的上涨可能会超过 2024 年第四季度的表现。

自 2 月市场崩盘以来,我一直在积极布局那些具有实际用途的山寨币,因为我相信市场即将迎来反转。

如果要给投资者一条建议,那就是:不要追逐那些看似光鲜的新 Meme,而是专注于积累那些具有真实应用场景和强大网络效应的山寨币。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

DeFi 没有崩塌,但为何已经失去魅力

DeFi 没有崩塌,但为何已经失去魅力原文标题:DeFi Has Lost Its Charm 原文作者: @0xPrince 原文编译:Peggy,BlockBeats编者按:DeFi 并没有停滞,也没有崩塌,但它正在失去一种曾经最重要

-

从左手换右手的关联交易到渗透华尔街与白宫,Tether 在玩什么权力游戏?

从左手换右手的关联交易到渗透华尔街与白宫,Tether 在玩什么权力游戏?作者: Chloe, ChainCatcher近期,Tether 的控股子公司 Northern Data 宣布将其比特币矿业部门 Peak Mining 以 2 亿美元的价格出售。这笔交易不仅反映了

-

风投复盘 2025:算力为王,叙事已死

风投复盘 2025:算力为王,叙事已死原文标题:Analysis: Learning from 2025 to win big in the 2026 machine economy 原文来源:Fintech Blueprint 原文编译

-

从 Aave 到 Ether.fi:谁在链上信用体系中捕获了最多价值?

从 Aave 到 Ether.fi:谁在链上信用体系中捕获了最多价值?原文标题:Why the defi lending moat is bigger than you think 原文作者:Silvio,加密研究员 原文编译:叮当,Odaily 星球日报随着 DeFi

-

桥水 2025 战略大挪移:黄金“长期信仰者”清仓,“宏观拐点”下的风险偏好再重估?

桥水 2025 战略大挪移:黄金“长期信仰者”清仓,“宏观拐点”下的风险偏好再重估?撰文:DaiDai,MSX 麦点一、宏观新范式:不确定性时代的投资逻辑 1. 引言:驾驭不可预测的未来 全球宏观经济正经历一场深刻的结构性转变。桥水基金联席首席投资官鲍勃·普林斯(Bob Prince

-

当“人人都能发链”,真正稀缺的是把多链变成一张网

当“人人都能发链”,真正稀缺的是把多链变成一张网这两年你很难忽视一个变化:链不再是“少数团队的重资产工程”,而越来越像一种产品形态。对很多应用来说,公链像是商场里的铺位——人多但租金贵、规则不由你定;而专属 Rollup 更像自建的线上商城,装修、

-

四年周期落幕,加密市场开启十年持久战

盲目笃信四年周期会机械重演的想法并不明智。撰文:Matt Hougan,Bitwsie 首席投资官编译:Luffy,Foresight News过去几周在与机构投资者的会面中,我被问及最多的问题是:比

-

Space 回顾|2026 前哨:叙事退潮,价值流向具备真实收益的韧性生态

以波场TRON为代表的生态,正通过真实收益与内生韧性构建穿越2026的关键能力。随着2025年步入尾声,加密市场再次被一种熟悉的焦灼感所笼罩:宏观流动性预期摇摆不定,链上叙事的热度曲线逐渐平缓,市场情

- 成交量排行

- 币种热搜榜

泰达币

泰达币 比特币

比特币 以太坊

以太坊 OFFICIAL TRUMP

OFFICIAL TRUMP USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 大零币

大零币 狗狗币

狗狗币 莱特币

莱特币 Sui

Sui 波场

波场 Avalanche

Avalanche FIL

FIL OKB

OKB LUNC

LUNC SHIB

SHIB ZEN

ZEN ETC

ETC CAKE

CAKE DOT

DOT YGG

YGG