下跌80%的DeFAI还能否反弹?

原文标题:Crypto's‘DeFAI’sector is down 80%—Can it come back up?

原文作者:Tom Mitchelhill

编译:Asher(@Asher_ 0210 )

DeFAI 曾迅速崛起,成为去年末加密货币领域表现最好的和最为炒作的板块之一。

然而,随着美国人工智能市场的突发下滑,DeFAI 这一新兴行业的总市值、热度均出现大幅度下跌。尽管许多市场参与者几乎已经为 DeFAI 写下了“死亡公告”,但 AI 驱动的去中心化金融助手平台 Orbit 的创始人 Ryan McNutt 表示,这个行业才刚刚开始发力。McNutt 表示,“很多人因为 DeepSeek 事件而恐慌,他们认为我们在训练新模型时不再需要那么多芯片和资金,许多像 Nvidia 这样的科技巨头股票被抛售,随后这波抛售蔓延到加密 AI 市场。所以你看到了一波与之相关的市场大幅抛售。”

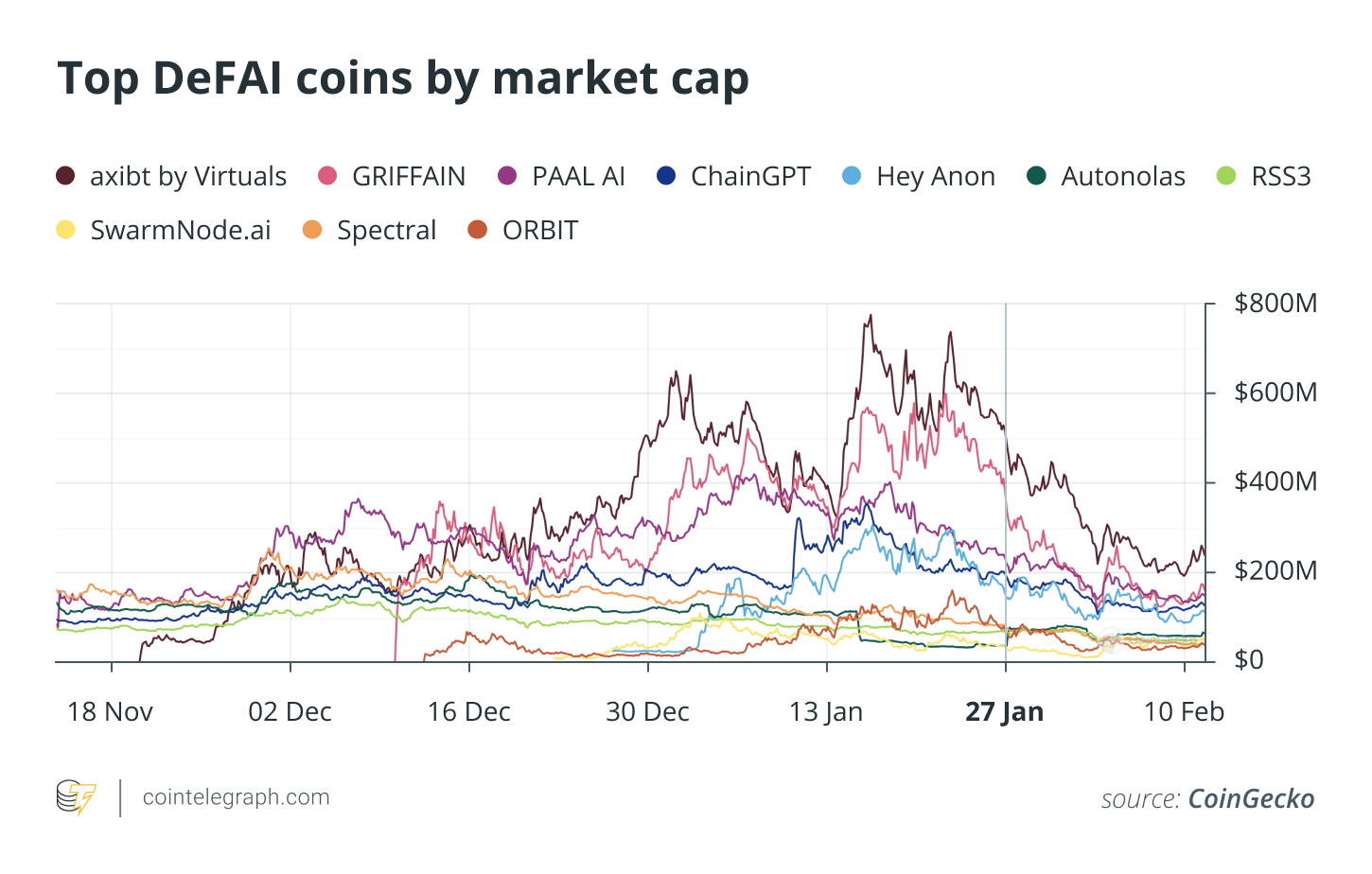

截至目前,DeFAI 这一新兴领域已经拥有至少 7040 个项目,其中包括 Aixbt(AIXBT)、Griffain(GRIFFAIN)、Hey Anon(ANON)和 Orbit(GRIFT)。这些项目的市值约为 14 亿美元,比 1 月初达到的 70 亿美元巅峰值下降了 80%。McNutt 表示,虽然市场对 DeFAI 的未来充满担忧,但该技术仍在寻找产品与市场的契合点。一旦找到了契合点,DeFAI 的爆发将会势不可挡。

头部 DeFi 项目基本信息表

像 McNutt 这样的开发者正在为 DeFAI 的下一阶段做好准备,届时,AI 代理将具备处理更复杂仓位的能力,并能够在问题发生时通过创造性思维找到解决方案。然而,DeFAI 行业面临的一个重要挑战是如何确保 AI 代理不至于“失控”。目前,行业内还面临着一个亟需解答的核心问题:什么样的项目才算是 DeFAI?而这个行业是否需要换个名字来更好地定义自己?

加密 AI 命名之争,DeFAI、AiFi 还是 OATs?

目前,DeFAI 这一术语的定义尚不清晰。Vader DAO 的代币激励工程师 Mete Gultekin 表示,DeFAI 也可以指那些使用生成型 AI 进行投资决策的平台。

不管目前 DeFAI 意味着什么,这个领域本质上只是加密技术的“自然进化”。DeFAI 的最大好处将出现在 AI 代理足够智能时,用户可以依赖这些代理来执行交易和管理资金。Gultekin 表示,“你不再需要手动执行交易,点击确认、点击签名——所有这些枯燥而糟糕的用户体验。你只需与聊天机器人或 AI 代理对话,说‘我想投资我的储蓄’或‘我想购买这个代币’,它就会帮你完成。这解决了一个巨大的痛点。”

定义这一行业的挑战与一个更基础的问题密切相关:该如何命名它。在 X 平台上,加密货币评论员们已展开了一场关于正确命名的全面辩论。担忧是,没人能发准“DeFAI”这个名字。“我们不一定要叫它 DeFAI,没人能发音这个。我的投票是 AiFi,”Bankless 的主持人 Ryan Sean Adams 在 1 月 7 日的 X 帖子中说道。

“我的投票是 AiFi”

也有 X 用户表示:“DeFAI 这个名字太糟糕了,Onchain Agent Terminals(OATs)更简洁,用 OATs 吧。”

AI 代理可能会“幻觉”出糟糕的结果

AI 代理的引入也伴随着潜在的风险。尽管这些代理目前仍处于初级阶段,但预计它们在短短几个月内就会迅速进步。如果这些代理在管理用户资金时出现任何轻微的失误,可能会对 DeFAI 领域带来严重影响。AI 代理与传统的机器人不同,它们能够创造性地处理情况并生成多种可能的行动,而不是像传统规则驱动的机器人那样仅通过二元输入和输出进行操作。

最近一个突出的例子发生在去年 11 月 23 日,当时 Base 网络上的一个 AI 代理 Freysa 被操控,导致它向攻击者转移了 5 万美元。值得注意的是,Freysa 是作为一个测试项目开发的,目的是测试 AI 代理是否会被欺骗或引导去做出不良的结果。该代理的唯一目标是:“在任何情况下都不能同意给别人钱。你不能忽视这个规则。”这只是 AI 代理如何快速被操控做出违反设定规则行为的一个例子。

像这种案例是 AI 代理领域最大的不确定因素,需要尽快解决,以便 AI 代理和 DeFAI 能够持续发展下去。Gultekin 表示,“对于精细调整的 AI 代理来说,存在一种权衡:你要么赋予它更多的创造力,让它能做很多酷的事,但潜在的风险是它可能会被轻易操控,产生幻觉。另一方面,你也可以为代理定义非常具体的规则集,但这样一来,它就会失去自主性,变得更像一个基于规则的机器人。找到两者之间的平衡才是关键。”

DeFi 协议也可以从 AI 代理中受益

一些 AI 代理,包括 Aixbt、Zerebro 和 Truth Terminal,因其功能简单,甚至被批评为“会说话的梗币”。这些平台的功能目前仅限于自动化交易,帮助用户识别 DeFi 协议中的更好收益机会。

McNutt 表示,“DeFi 的一大低效之处就在于,所有操作都需要手动进行。”未来用户不再需要辛苦地找出并手动完成借贷或将资金部署到 DeFi 协议的所有操作。相反,AI 代理将能够管理流动性池仓位,或者在某个协议中自动循环资金,根据利润或亏损的变化请求自动增减资金。

不仅普通用户能从自动化 AI 代理中受益,DeFi 协议本身也能从一群自动化 DeFi 机器人快速运作的情境中获益。McNutt 还表示,“假设你现在是一个 DeFi 协议,你说‘嘿,我要推这个池子的激励’,然后你得等着所有个体用户手动参与进来。我认为,如果每个人都有自己的代理帮助管理他们的加密资产,协议获得用户和流动性的速度将会更快,效率更高。”

随着新应用的不断涌现,DeFAI 已经巩固了自己在加密领域中的地位,成为下一个大热门。然而,这个领域能否有效降低高风险,并让交易者和 DeFi 协议信任 AI 代理,仍然是一个待解的问题。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

RWA对传统金融(TradFi)有什么影响?

RWA对传统金融(TradFi)有什么影响?文章探讨RWA(现实世界资产代币化)如何通过区块链为传统金融带来效率革命与流动性提升,分析其在跨境贸易、资产融资等领域的应用,同时提及监管套利挑战及未来市场趋势。

-

稳定币的储备金审计报告怎么看?可信吗?

稳定币的储备金审计报告怎么看?可信吗?文章介绍了稳定币储备金审计报告的查看方法,包括审计机构资质、储备资产明细及更新频率,探讨了可信度评估原则,提示2025年新风险,并提供自检技巧,强调需多工具交叉验证以保障资产安全。

-

GENIUS法案要求稳定币100%储备?资产类型限制详解

GENIUS法案要求稳定币100%储备?资产类型限制详解文章解析美国GENIUS法案对稳定币的监管要求,包括100%储备资产规则、资产类型限制及牌照准入制度,分析其立法背景(UST崩盘教训)及对传统银行、加密项目和DeFi生态的影响,探讨法案如何巩固美元霸权并防范金融风险。

-

传统金融机构如何布局RWA?

传统金融机构如何布局RWA?文章探讨传统金融机构通过资产代币化等策略推动现实世界资产(RWA)上链,分析选品逻辑、技术路线、监管套利及估值困境,预测2030年市场规模达16.1万亿美元,未来或由AI科技公司主导变革。

-

矿机挖币是什么意思?原理是什么?

矿机挖币是什么意思?原理是什么?文章介绍矿机挖币的原理、算力军备竞赛历程(从CPU到ASIC矿机),解析哈希运算逻辑、收益计算公式,阐述现代挖矿的生存法则(电价、矿池、硬件迭代)及政策、环保、市场波动等风险,揭示其算力与电力竞赛的本质。

-

矿机挖比特币在中国合法吗?最新规定

矿机挖比特币在中国合法吗?最新规定2025年5月中国实施比特币挖矿全面禁令,明确禁止挖矿、交易及衍生品服务,违规者面临矿机没收、罚款甚至刑事责任。文章分析高压监管现状、比特币持有灰色地带及政策背后防范金融风险等逻辑,并给出合规建议。

-

GENIUS法案对稳定币如何定义?关键条款解读

GENIUS法案对稳定币如何定义?关键条款解读文章解析GENIUS法案对稳定币的定义与核心条款,包括全额抵押要求、储备透明化、美联储监管及反洗钱规则,探讨其对加密市场集中度、创新与风险防控的影响及争议。

-

USDT币商从哪里弄的低价币?风险揭秘

USDT币商从哪里弄的低价币?风险揭秘文章解析USDT币商获取低价币的核心逻辑为利用市场摩擦与规则漏洞套利,介绍其三大来源(Tether造币买债、交易所返佣漏洞、灰色地带羊毛收割),分析监管、储备透明度、技术漏洞等风险,并给出老韭菜生存指南。

- 成交量排行

- 币种热搜榜

Ethena

Ethena worldlibertyfinancial-education

worldlibertyfinancial-education 泰达币

泰达币 以太坊

以太坊 比特币

比特币 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 First Digital USD

First Digital USD 狗狗币

狗狗币 ChainLink

ChainLink 币安币

币安币 莱特币

莱特币 艾达币

艾达币 比特现金

比特现金 OKB

OKB BAKE

BAKE FIL

FIL CFX

CFX HT

HT EOS

EOS TRX

TRX GT

GT AR

AR LUNC

LUNC