发一个稳定币要多少钱?

撰文:律动

从华尔街的投行,到湾区的科技公司,再到亚洲的金融巨头与支付平台,越来越多企业盯上了同一门生意——稳定币发行。

规模效应下,稳定币发行商的边际发行成本为零,在他们眼中这像是一场稳赚不赔的套利游戏。在当前的全球利率环境下,利差收益无比诱人,稳定币发行方只需把用户的美元存进短期美债,每年就能稳定靠 4~5% 的利差收入躺赚数十亿美元。

Tether 和 Circle 早已证明这条路行得通,而随着不同地区的稳定币法案逐步落地,合规路径也变得更清晰,越来越多企业跃跃欲试,连 PayPal、Stripe 这样的 FinTech 巨头也都在迅速入场。更不用说稳定币还天然具备与支付、跨境结算乃至 Web3 场景整合的能力,想象空间巨大。

稳定币,已经成为了全球金融公司的必争之地。

但问题也正在这里,很多人只看到了稳定币「看起来无风险」的套利逻辑,却忽略了这是一个重资本、高门槛的生意。

如果一家企业,想要合法合规地发行一款稳定币,到底要花多少钱?

本文将拆解一枚稳定币背后的真实成本,告诉你这场看似轻巧的套利生意,到底值不值得做。

稳定币发行背后的几笔账

在许多人的印象中,发行稳定币无非是发一个链上资产,从技术层面看似乎门槛不高。

然而,真正以合规身份、面向全球用户推出一款稳定币,其背后的组织结构与系统要求远比想象中复杂。不仅涉及金融牌照、审计,更包括资金托管、储备管理、系统安全与持续运维等多个维度的重资产投入。

从成本与复杂度来看,其整体建设要求已不亚于一家中型银行或合规交易平台。

稳定币发行方面临的第一道门槛,是合规体系的构建。

他们往往需要同步应对多个司法辖区的监管要求,获取包括美国 MSB、纽约州 BitLicense、欧盟 MiCA、新加坡 VASP 等关键性牌照。这些牌照背后,是详尽的财务披露、反洗钱机制,以及持续的监控与合规报告义务。

对标具备跨境支付能力的中型银行,稳定币发行方每年的合规与法律支出往往高达千万美元,只为满足最基本的跨境运营资格。

除了牌照,KYC/AML 系统的搭建也属硬性要求。项目方通常需引入成熟的服务商、合规顾问与外包团队,持续运营客户尽职调查、链上审查、地址黑名单管理等一整套机制。

在监管趋严的今天,若无法建立强韧的 KYC 与交易审查能力,几乎难以获得主要市场的准入许可。

市场分析指出,HashKey 为申请香港 VASP 牌照,所需的各项成本总和高达 2000 万至 5000 万港币,且需配备至少 2 名监管负责人(RO),并必须与三大会计师事务所合作,费用比传统行业高出数倍。

除了合规,储备管理也是稳定币发行中的关键成本,涵盖资金托管与流动性安排两大部分。

表面上看,稳定币的资产负债结构并不复杂,用户充值美元,发行方购买等值短期美债。

但一旦储备规模突破 10 亿、甚至 100 亿美元,其背后的运营成本将迅速上升。仅资金托管一项,年费就可能达到千万美元级;而国债交易、清算流程及流动性管理,不仅带来额外成本,也高度依赖专业团队与金融机构的协作执行。

更关键的是,为了确保「即赎即兑」的用户体验,发行方必须在链下准备充足的流动性头寸,以应对极端行情下的大额赎回请求。

这一配置逻辑已十分接近传统货币市场基金或清算银行的风险准备机制,远非「智能合约锁仓」那么简单。

为支撑这一架构,发行方还必须建立高度稳定且可审计的技术系统,覆盖链上与链下的关键金融流程。通常包括智能合约部署、多链铸造、跨链桥配置、钱包白名单机制、清算系统、节点运维、安全风控系统以及 API 对接等。

这些系统不仅要支持大规模交易处理和资金流监控,还需具备可升级性,以适应监管变动与业务扩展。

不同于一般 DeFi 项目的「轻量部署」,稳定币的底层系统实质上承担着「公共结算层」的角色,技术与运维成本常年处于数百万美元级别。

合规、储备与系统,是稳定币发行的三大基础工程,共同决定了项目能否长期可持续发展。

从本质上说,稳定币并非一个技术工具产品,而是一种兼具信托、合规架构与支付能力的金融基础设施。

只有那些真正拥有跨境金融牌照、机构级清算体系、链上链下技术能力、以及可控分发渠道的企业,才有可能把稳定币作为平台级能力去经营。

也正因如此,在决定是否进入这一赛道之前,企业首先要判断自己是否具备搭建完整稳定币体系的能力,包括:能否获得多地监管的持续认可?是否拥有自有或可信托管的资金系统?是否能直接掌控钱包、交易平台等渠道资源,真正打通流通端?

这不是一个轻装上阵的创业机会,而是一场对资本、系统与长期能力要求极高的硬仗。

发了稳定币,然后呢?

完成稳定币的发行工作,仅仅是开始。

监管许可、技术系统、托管结构,这些只是入场的前提。真正的难题,是如何让它流通起来。

稳定币的核心竞争力,在于「有没有人使用」。只有当稳定币被交易平台支持、被钱包集成、被支付网关和商户接入,并最终被用户使用,它才算真正实现了流通。而在这条路上,还有高昂的分发成本等着他们。

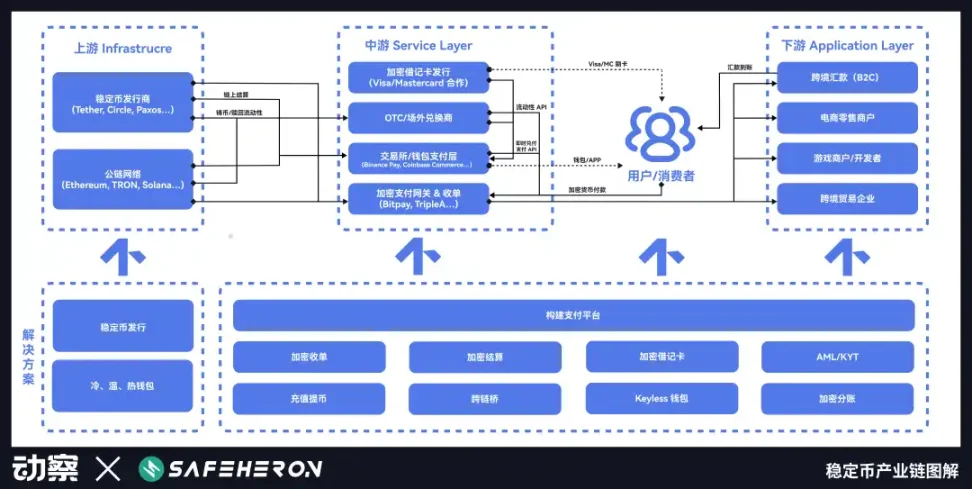

在洞察 Beating 联合数字资产自托管服务商 Safeheron 发布的稳定币产业链图解中,稳定币发行只是整个链条的起点,而要想稳定币能够流通,则需要将目光投向中下游。

以 USDT、USDC 与 PYUSD 为例,可以清楚看到三条截然不同的流通策略:

·USDT 早期依靠灰度场景,构建起不可复制的网络效应,凭借先发优势,迅速占据市场标准地位;

·USDC 在合规框架下以渠道合作为主,依赖 Coinbase 等平台逐步扩张;

而 PYUSD 即便背靠 PayPal,也需依赖激励手段拉动 TVL,并且始终难以打入真正的使用场景。

它们路径不同,却都揭示了同一个事实——稳定币的竞争,不在发行,而在流通。成败的关键,在于其是否具备构建分发网络的能力。

1、USDT 不可复制的先发结构

USDT 的诞生,源于那个时代中加密交易平台面临的现实困境。

2014 年,总部设在香港加密货币交易平台 Bitfinex 面向全球用户高速扩张,交易员想用美元交易,但平台却始终缺乏稳定的美元入金渠道。

跨境银行系统对加密货币充满敌意,资金在中港台三地之间流动艰难,账户时常被关停,交易员随时可能面临资金断流。

在这个背景下,Tether 诞生了。它最初基于比特币的 Omni 协议运行,逻辑简单直接,用户把美元电汇至 Tether 的银行账户,Tether 再在链上发行等值 USDT。

这个机制绕过了传统银行清算系统,第一次让「美元」可以 24 小时无国界流通。

Bitfinex 是 Tether 的第一个重要分销节点,更重要的是,两者实际由同一批人操盘。这种深度绑定的结构,让 USDT 在早期迅速获得流动性与使用场景。Tether 则为 Bitfinex 提供合规性模糊但高效的美元通道。彼此合谋、信息对称、利益一致。

从技术看,Tether 并不复杂,但它解决了加密交易员资金进出痛点,正成为了它最早占领用户心智的关键。

2015 年资本市场波动加剧,USDT 的吸引力迅速放大。大量非美元地区用户开始寻求绕开资本管制的美元替代品,而 Tether 为他们提供了一种无需开户、无需 KYC、有网就能用的「数字美元」方案。

对许多用户来说,USDT 不只是工具,更是一种避险手段。

2017 年的 IC0 热潮,是 Tether 完成 PMF 的关键时刻。以太坊主网上线后,ERC-20 项目井喷,交易平台转向加密资产交易对,USDT 随即成为山寨币市场的「美元替身」。通过使用 USDT,交易员便可在 Binance、Poloniex 等平台之间自由穿梭,完成交易,无需反复资金进出。

有趣的是,Tether 从未主动花钱推广。

有别于一般稳定币在早期采用补贴策略扩大市场份额,Tether 从未主动补贴交易平台或用户使用其服务。

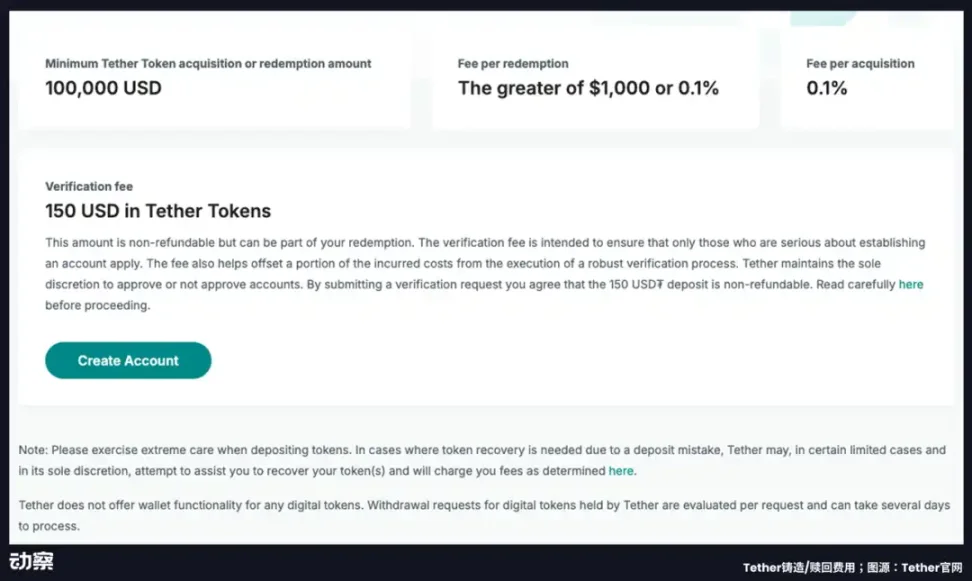

相反,Tether 对每笔铸造与赎回均征收 0.1% 的手续费,且赎回最低门槛高达 10 万美元,额外还需支付 150 USDT 的验证费。

对于希望直接接入其系统的机构来说,这种收费机制几乎构成了一种「反向推广」策略。因为它不是在推销产品,而是在制定标准。加密货币的交易网络早已围绕 USDT 构建,任何想接入这张网络的参与者,都必须向它靠拢。

2019 年后,USDT 几乎已成为「链上美元」的代名词。尽管屡遭监管追查、媒体质疑和储备争议,USDT 的市占率与流通量仍持续攀升。

到了 2023 年,USDT 已成为非美市场、尤其是全球南方国家中使用最广泛的稳定币。尤其在阿根廷、尼日利亚、土耳其、乌克兰等高通胀地区,USDT 被用作工资结算、国际汇款,甚至取代本地货币。

Tether 真正的护城河,从来不是代码,也不是资产透明度,而是其早年在华语加密交易社区建立起来的信任路径和分销网络。这张网络以香港为起点、以大中华区为跳板,逐步延伸至整个全球非西方世界。

而这种「先发即标准」的优势,也使得 Tether 不再需要向用户证明它是谁,反而是市场必须去适配它早已建立的流通体系。

2、Circle 为何依赖 Coinbase

不同于 Tether 在灰度场景自然生长的路径,USDC 从一开始就被设计为一款标准化、制度化的金融产品。

2018 年,Circle 与 Coinbase 联手推出 USDC,目标是在合规可控的框架下,打造一套面向机构与主流用户的「链上美元」系统。为保证治理中立与技术协作,双方各占 50% 股份,成立了名为 Center 的合资公司,负责 USDC 的治理、发行与运营。

然而这套治理合资的模式并不能解决关键问题——USDC 如何真正流通起来?

欢迎加入深潮TechFlow官方社群

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

Matrixport推出行业首创每日双币,助力投资者灵活捕捉行情收益

Matrixport推出行业首创每日双币,助力投资者灵活捕捉行情收益产品创新:每日双币机制提升灵活性 Matrixport日前推出了全市场首创的“每日双币”结构化理财产品。这款创新产品在传统双币理财产品(DCP,即 Dual Currency Product)的基础上

-

加密受洗:遇上华尔街

加密受洗:遇上华尔街作者:Bright,Foresight News 山寨季还会来吗? 这是几乎所有加密玩家的疑问。毕竟,在 2020—2021 的上一轮牛市中,很少会有人高喊 All in BTC,DeFi Summe

-

许倬云:比特币的出现,像是魔法师设下的赌局

魔法师在玩弄他的魔杖。撰文:许倬云本文发布于 2020 年 4 月在美国已经非常普遍的信用卡制度。信用卡的流行,也影响到货币流通量;由于货币流通的迅速,即使发行量还是稳定,因为流动的速度增快,也就等于

-

Web3 合规•圆桌谈 | 美国三部加密法案,真的能改变“游戏规则”吗?

观点碰撞,五问五答!撰文:Luke、Sam、李中贞、胖梅梅Web3合规研究组,开启首期圆桌栏目!【Web3合规·圆桌谈】是一档聚焦行业热点的月度对话栏目。每期我们邀请4至6位来自法律、技术、项目、金融

-

9月降息预期猛增,市场能否重回牛市节奏|交易员观察

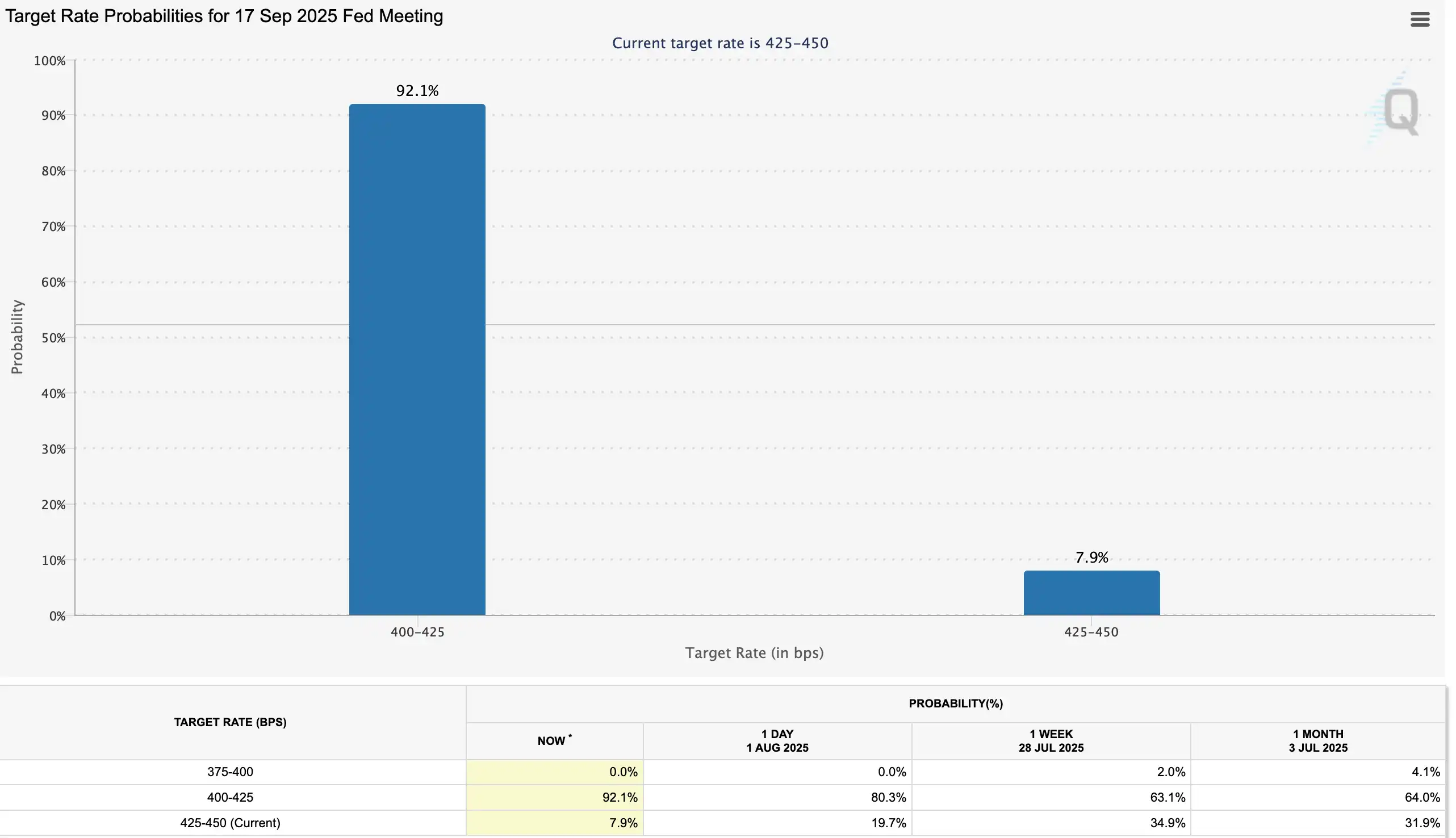

9月降息预期猛增,市场能否重回牛市节奏|交易员观察7 月议息会议上,鲍威尔的鹰派发言为降息预期泼下冷水——他一方面肯定了当前劳动力市场的稳健表现,并再度强调关税可能带来的通胀压力,警惕一次性价格冲击演变为持续性通胀风险;另一方面,即便面对特朗普持续施

-

特稿:特朗普次子与比特币矿企 American Bitcoin 的隐秘纠葛

特稿:特朗普次子与比特币矿企 American Bitcoin 的隐秘纠葛作者 :Jessica Klein,连线杂志 编译 :Luffy,Foresight News埃里克・特朗普(美国总统特朗普次子,特朗普集团执行副总裁)于 2025 年 5 月 28 日出席在美国内华

-

Roam 携手 Mojo GoGo:用 AI Agent 与真实用户互动重塑社媒营销新格局

Roam 携手 Mojo GoGo:用 AI Agent 与真实用户互动重塑社媒营销新格局本文来自投稿,不代表ChainCatcher 观点,亦不构成任何投资建议。市场营销永远都在追逐最新的 AI 工具。 瞬息万变的市场和不断更迭的平台算法,要求团队具备极快的反应速度。传统营销那套“慢热”

-

行情不稳?这 7 个高 APY 稳定币池子或成避风港

行情不稳?这 7 个高 APY 稳定币池子或成避风港牛市已至,所有收益机制都在牛市情绪拉动下放大利差,稳定币存取借贷也能带来「稳稳的幸福」。BlockBeats 整理了七个主流稳定币为主的「高 APR 池」,APY 均在 10% 以上,接下来一一介绍:

- 成交量排行

- 币种热搜榜

Caldera

Caldera Ethena

Ethena 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 First Digital USD

First Digital USD 狗狗币

狗狗币 币安币

币安币 波场

波场 Sui

Sui 莱特币

莱特币 Wormhole

Wormhole CFX

CFX EOS

EOS CRV

CRV FIL

FIL ACH

ACH CAKE

CAKE XCH

XCH UNI

UNI HT

HT