CEX VS DEX: Uniswap V3 与币安的流动性比较研究

市场深度是衡量流动性的常用指标,通常通过中心化交易所(CEX)上的加密货币对的订单簿进行计算。它提供了从中间价格不同距离的买入和卖出的数量,范围从 0.1% 到 10%。

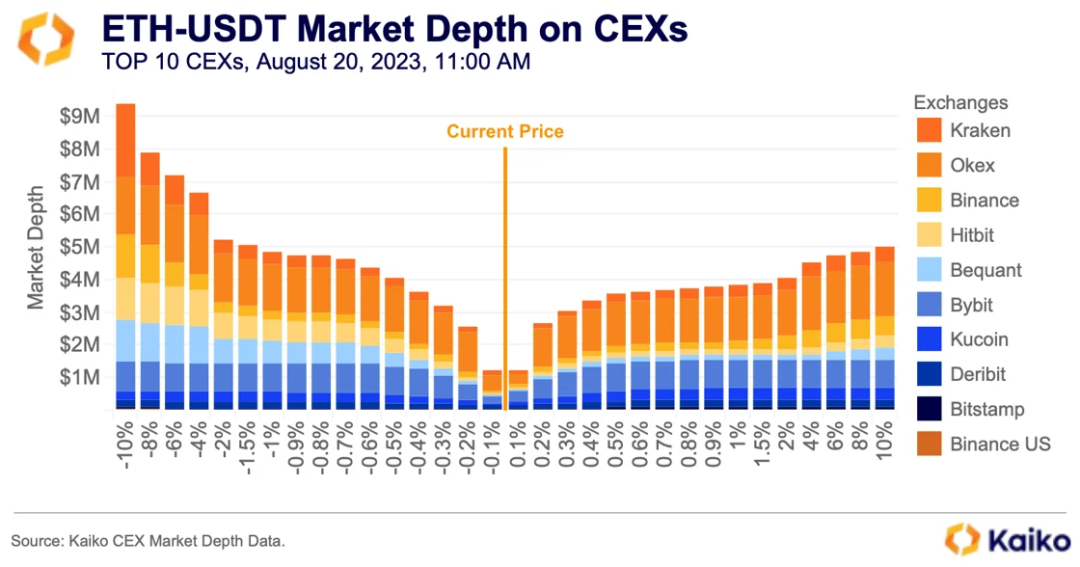

该图表显示了十大中心化交易所上各个层次的累计 ETH-USDT 买入和卖出量。每个交易所在每个时间点的订单簿都具有自己的流动性特征,使交易者能够根据他们的执行策略选择最合适的平台。

总体而言,市场深度越大,流动性越高,这使得靠近期望价格买入或卖出资产更容易。它还有助于交易者更好地估计较大订单可能产生的滑点。较大的市场深度对应较低的滑点,这意味着市场可以容纳较大的交易,而不会显著改变市场价格。

UniswapV3 市场深度

然而,仅仅观察 CEX 的流动性是不够的;DEX 在某些代币的交易量中占据了很大一部分。例如,8 月 20 日,以太坊 DEX 占 USDC 的交易量的 25%,DAI 的超过 80%。但是由于 DEX 和 CEX 之间的价格发现机制不同,比较加密货币市场的流动性相当复杂。

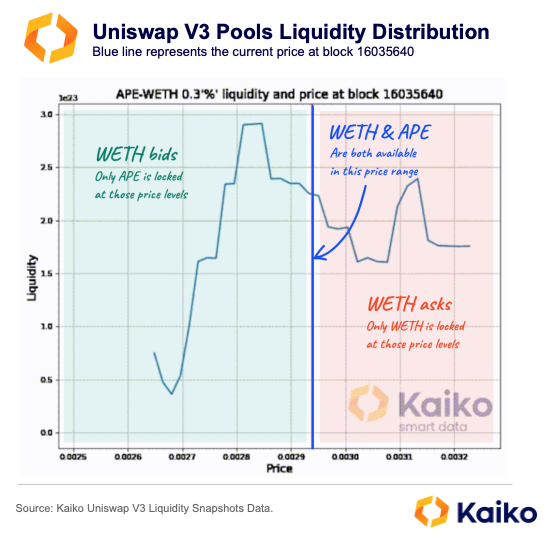

大多数 DEX 不使用订单簿,而是使用自动做市商(AMM)。AMM 通过评估各个流动性池在不同价格水平上的每项资产的数量来确定资产价格。这些池从流动性提供商(LP)那里获取代币,允许交易者直接交易这些资产。尽管大多数基于 AMM 的 DEX 不使用订单簿,但某些流动性池(如Uniswap V3),特别依赖于我们称之为集中产品 AMM,可以被建模为订单簿,因为 LP 会在某些价格区间内存放代币。我们可以在下面的 wETH-APE 0.3% 费用池中看到一个例子。

为了确保所有加密货币市场都具有可访问和可比较的流动性数据,Kaiko 为用户提供了比较 CEX 和 DEX 之间市场深度所需的所有数据和工具。

更仔细地观察 Uniswap V3 市场深度:我们针对特定的 Uniswap V3 池和区块,按照α级别(与区块当前价格的百分比)计算它。使用 Kaiko 的 Uniswap V3 流动性快照数据,我们跟踪流动性,包括流动性提供商在已初始化的不同价格范围内可用的代币数量。然后应用 Uniswap V3 的方程来找出在价格改变 1 +α之前可以交换多少代币。与市场价格相比,α的范围为-/+0.1%到+20%。

比较 UniswapV3 和 CEX 市场深度

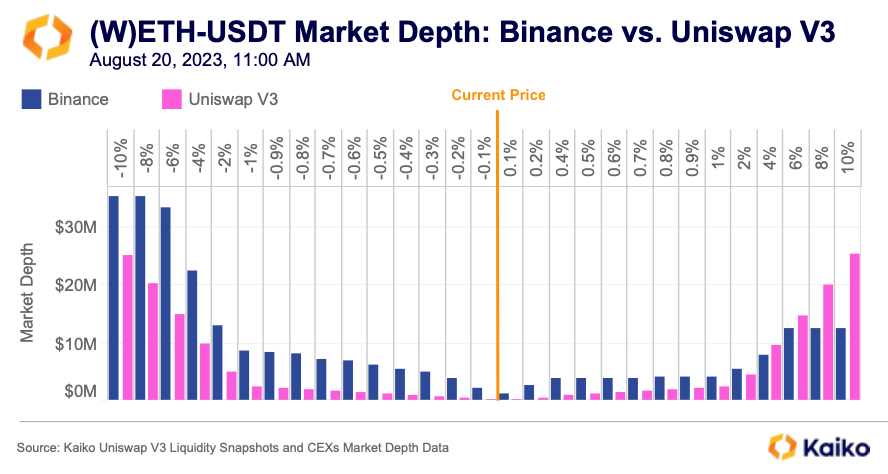

有了这些,让我们来看一下加密货币最具流动性的交易对之一,Binance 和 Uniswap V3 上的 (w)ETH-USDT 的市场深度。

Uniswap V3 的 wETH-USDT 0.3% 费用池在大多数价格水平上的流动性都不如 Binance,Binance 在某些价格水平上的流动性是 Uniswap 的四倍以上。然而,Uniswap 在离中间价格较远的某些价格水平上确实具有更多的流动性。值得注意的是,这只是 Uniswap V3 的 wETH-USDT 池之一,还有另外两个具有不同费用水平的池;如果你合并这些池的流动性,它们在中间价格附近的流动性会略低于 Binance,在中间价格更远的地方则流动性更高。

总的来说,Uniswap V3 的流动性分布令人惊讶地对称,这表明流动性分布得足够广泛,能够有效捕捉大部分价格变动。

交易所市场深度分解

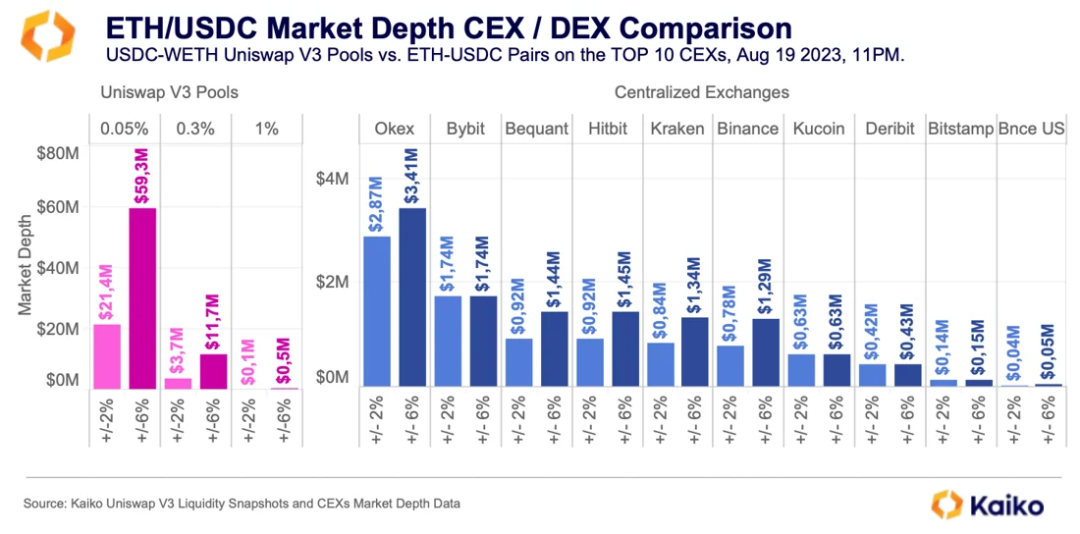

尽管 Uniswap V3 在 (w)ETH-USDT 对的流动性竞争中输给了 Binance,但它在 (w)ETH-(w)BTC 市场上战胜了所有主要 CEX。对于市场价格在0%和 6%范围内的价格,该交易对的0.3%和0.05%费用池分别提供 6 倍和 3 倍的流动性。

考虑到 wETH 和 wBTC 在 Uniswap 上作为基础和报价资产的流行程度,这些发现并不令人惊讶。这些市场为交易提供了高效的路径;例如,将 wBTC 兑换为一种小众币很可能会通过这一对进行。因此,流动性集中在这里是合理的。

总的来说,Uniswap V3 上有超过 13,000 个流动性池。其中:

●大约 1,500 个池使用 wETH 作为基础或报价资产,占总池数的大约 11%。

●超过 500 个池包括 USDC,占总数的大约 4.50%。

●大约 100 个池包括 wBTC,占总池数的大约 0.75%。

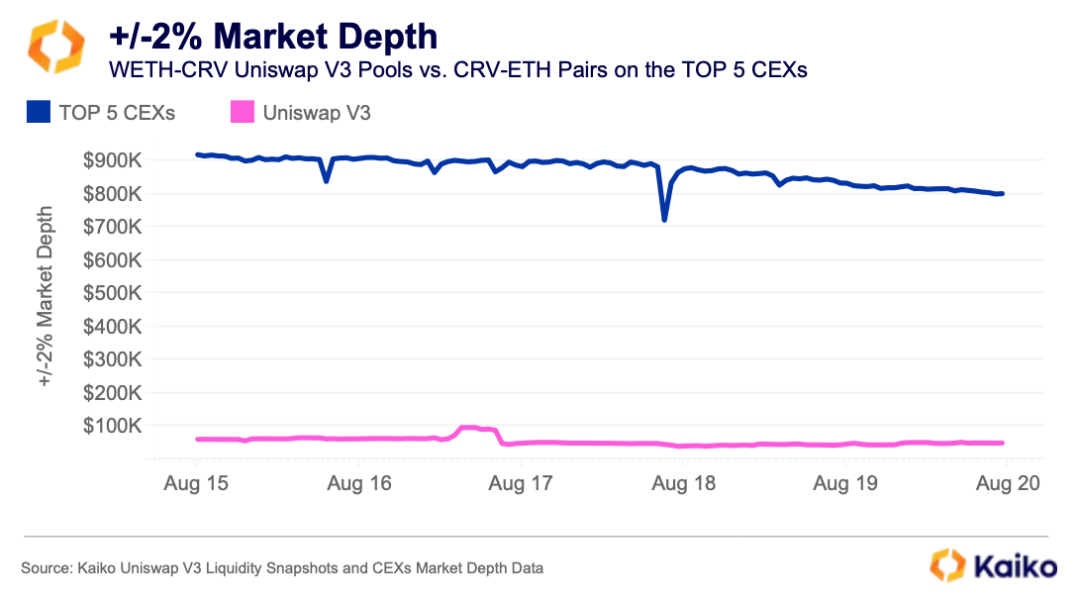

令人惊讶的是,对于像 CRV 这样的小型代币,与提供 CRV-(w)ETH 市场的前 5 个最具流动性的 CEX 相比,Uniswap 的流动性较低。

考虑到 CRV 代币最近所面临的挑战,预计这些市场的流动性会有限。在 2023 年 3 月,CRV 的交易大多发生在去中心化交易所,尤其是在压力时期。由于 CRV 代币被 Curve 的创始人用于抵押在 Aave 等平台上的贷款,CRV 持有人感到不确定。自那以后,某些 Curve 资金池的漏洞加剧了不确定性,减少了用户提供流动性的动机,可能吸收有害流动性。

最具流动性的 UniswapV3 池

从更广泛的角度看 Uniswap V3 的流动性,可以看到前五个最具流动性的 Uniswap V3 池中有四个的交易费为 0.05%,这是 Uniswap 上的第二低选项。看起来流动性提供者(LPs)已经达到了一个平衡状态,他们发现 0.05% 在交易量和费用之间提供了最佳平衡。

与 CEX 相比,Uniswap V3 为交易者提供了竞争市场;由于在不同价格水平上有充足的流动性,这些市场对套利者特别有吸引力,尽管交易成本可能有所不同。这个 CEX/DEX 标准化市场深度数据集不仅有助于我们了解最近市场事件对流动性的影响,还揭示了市场微观结构在塑造流动性动态方面的作用。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

官方首次对稳定币定性,稳定币的幻想可以结束了

也意味着行业从此不需要再围绕“灰色可能性”反复试探。来源:曼昆区块链法律服务这是28日的一场会议,重要程度远超新闻标题本身。公安部、网信办、中央金融办、两高、外管局、证监会、金融监管总局等一整套“国家

-

Hotcoin Research |本轮牛市结束了吗?深度解读比特币四年周期的“变”与“不变”

Hotcoin Research |本轮牛市结束了吗?深度解读比特币四年周期的“变”与“不变”一、引言:周期规律的“变与不变” 比特币每隔约四年减半一次供应增量,这一机制也塑造了加密市场的周期起伏。然而,自2024年4月完成第四次减半以来,比特币价格和整个加密市场的表现却呈现出不同以往的新特点

-

当市场陷入极度恐惧,谁在逆势抄底?Hotcoin Research | 2025 年 11 月 24 日-28 日

当市场陷入极度恐惧,谁在逆势抄底?Hotcoin Research | 2025 年 11 月 24 日-28 日加密市场表现 当前,加密货币总市值为 3.09 万亿美元,BTC 占比 58.5%,为 1.8 万亿美元。稳定币市值为 3061 亿美元,最近7日增加 1.08%,稳定币数量在本周逆转,开始出现正增长

-

BiFinance币汇将捐赠100万港元,驰援香港大埔火灾救援及重建工作

BiFinance币汇将捐赠100万港元,驰援香港大埔火灾救援及重建工作BiFinance紧急启动公益援助计划,将捐赠100万港元 用于救助与慰问,支持受困群体的生活安置、应急需求及基本物资保障,以确保援助与关怀能够直达最需要帮助的人。 在救助的同时,BiFinance也

-

央行首次重磅定调稳定币,市场将向何处去?

央行首次重磅定调稳定币,市场将向何处去?作者:蔡鹏程,钛媒体 编辑:刘洋雪,钛媒体11月29日,中国人民银行官方发布文章《打击虚拟货币交易炒作工作协调机制会议召开》,对于虚拟货币及稳定币进行了最新论述。 文章对稳定币进行了最新定调,“稳定币

-

Cobie:长线交易

Cobie:长线交易文章作者:Thejaswini M A 文章编译:Block unicorn前言 2012 年,乔丹·菲什(Jordan Fish),也就是 Cobie,当时有 200 美元和一个难题。 他当时是布里

-

钱志敏带走的 400 亿比特币,能归还中国吗?

“我们的核心诉求非常明确——物归原主,也就是归还中国受害者。”来源:中国新闻周刊“钱志敏”,这个名字葛秋已经有好几年没看到了,围绕这个名字以及背后的蓝天格锐投资案,讨论已逐渐沉寂。直到近两个月,她所在

-

难怪巴菲特最后押注了谷歌

“谷歌把全链条攥在自己手里。它不依赖Nvidia,拥有高效、低成本的算力主权。”作者:马泪泪来源:吴晓波频道CHANNELWU巴菲特曾说,“永远不要投资一家你无法理解的企业”。然而在“股神时代”即将谢

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP 泰达币

泰达币 比特币

比特币 以太坊

以太坊 Solana

Solana USD Coin

USD Coin First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 狗狗币

狗狗币 大零币

大零币 莱特币

莱特币 Sui

Sui ChainLink

ChainLink Avalanche

Avalanche LUNC

LUNC FIL

FIL ZEN

ZEN OKB

OKB ETC

ETC NEAR

NEAR YGG

YGG FTT

FTT AR

AR