OutlierVentures:以SushiSwap为例,深入探究代币估值方法论

注:原文来自outlierventures发布博文,MarsBit整理编译。

前文回顾

本系列前几篇文章中,我们讨论了代币价值的定性和定量组成部分。这两个组成部分可能会被投资者以不同的权重考虑,但对于创始人来说,理解和利用这两个组成部分对于筹集资金或推广产品的优势来说同样重要。

本文将研究如何利用所有这些数据点来评估最流行和最知名的Defi协议之一SushiSwap及其治理代币$SUSHI。虽然我们将研究是什么赋予了$SUSHI代币的价值,但本文中的信息均不是财务或投资建议。它纯粹是教育性的,旨在展示在投资者评估项目或代币时,如何利用前文中的信息。

SushiSwap案例研究

SushiSwap是一个流行的跨链去中心化交易所,它允许你以未经许可的方式交换大量代币。它没有中心化实体,依赖于以代码编写的智能合约来实现自动化购买和出售代币。SushiSwap最初是Uniswap的一个分叉版,目前已成为DeFi领域最大的去中心化交易所(DEX)之一。

我们选择分析SushiSwap作为本案例研究的原因如下:

SushiSwap是一个已建立的、受人尊敬的协议,用户和收入真实。

SushiSwap的治理代币$SUSHI通过回购和分发机制进行收入分配。

SushiSwap有明确的竞争对手来比较其指标。

SushiSwap和$SUSHI代币在DeFi领域拥有大量历史数据集。

注:SushiSwap一直在进行治理投票,以改变$SUSHI的代币设计。由于最终设计尚未由社区决定,因此以下分析没有考虑到这些因素。要了解更多关于提议的代币设计更改,请参阅该治理论坛讨论。

定性组件

社区规模

一个忠诚和敢于发声的社区是推动代币价值的关键因素,无论是出于投机原因,还是为了实现高治理参与度的目标。仅在Discord和推特上,SushiSwap就有超过34万社区成员。在当前的去中心化交易所中,社区成员的数量是相当可观的,但仍可以通过营销和教育材料来增加SushiSwap社区的规模。

独立代币持有者

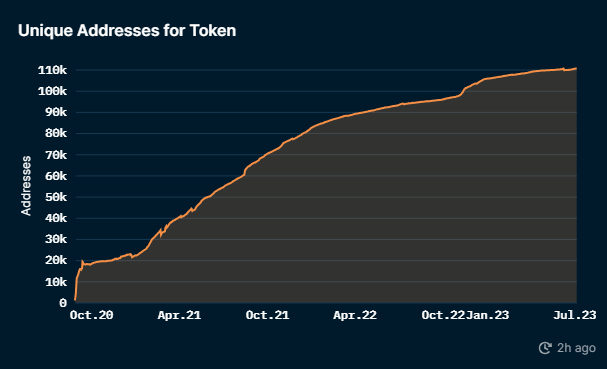

SUSHI代币由以太坊、Polygon、Avalanche、Arbitum、BNBChain和Fantom上超217,000个独特钱包持有。仅以太坊主网上就有超过110,000个独特钱包持有SUSHI。

一个重要的因素是,所有区块链上的独立钱包数量都在增加。这是一个重要的指标,因为它表明SUSHI代币正逐渐分散到更多的人手中,从长远来看,这将有助于协议的去中心化。

资料来源:Nasen-以太坊独立的SUSHI持有者

叙事

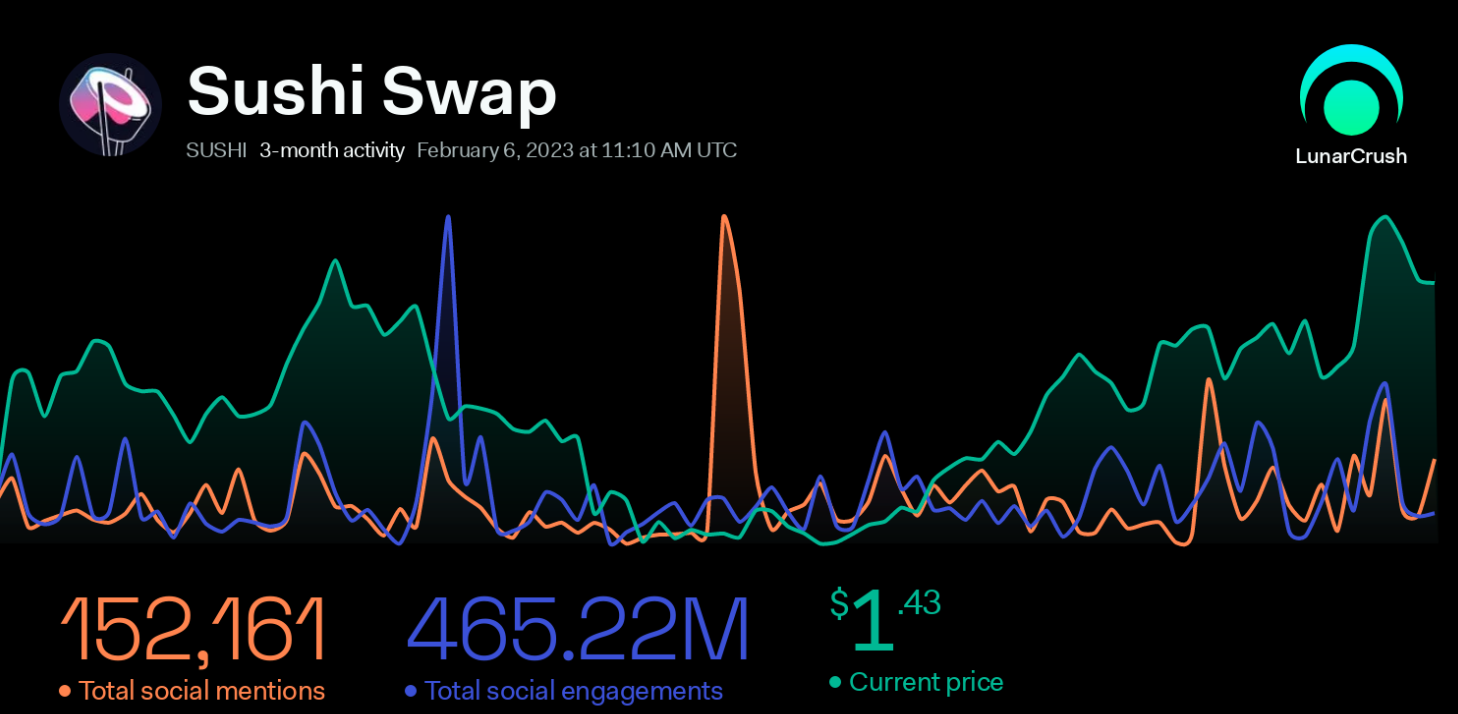

叙事通常是在市场及其参与者内部有机创建的。从LunaCrush描绘SushiSwap的图表中可以看到,在3个月的时间里,社交媒体峰值(橙色和蓝色线)与大幅度的价格变化(绿色线)之间没有明确的关系。

然而,当价格处于最低点时,社交媒体参与度很低,当价格上涨时,它们就会回升,这并不奇怪。这只是市场参与者看到他们持有的资产价格上涨而感到兴奋的本能反应,重要的是利用这种势头发布任何与协议未来有关的营销和公告。

资料来源:LunarCrush

产品和代币

可以说,代币价值的最大因素来自于定性成分,即产品、其未来效用以及代币效用如何与产品相结合,并随着成功的增加而获取价值。

这一领域是团队最容易控制的,构建一套产品,为用户解决痛点,用代币获取价值,并确保用户体验尽可能顺畅,对代币价值至关重要。

通过这一视角来看SushiSwap,我们看到一些事情,有些是好的,有些不是;

Sushi的TVL约为5亿美元,远低于竞争对手,其在AMM市场份额为3%,DEX聚合器市场份额为0%。

Sushi的治理代币,当以xSUSHI的形式质押时,捕获了协议产生的价值,该协议以更多的SUSHI代币的形式分发给质押者。这反过来又捕捉了更多的投机价值,因为随着SushiSwap的增长和产品套件的创新,这种价值捕捉机制将随着产品规模的扩大而扩大。

SushiSwap提供了一系列其竞争对手没有提供的产品。这些产品都通过xSUSHI质押机制为SUSHI代币带来价值。

SushiSwap提供了标准的用户体验和熟悉的UI,这是DeFi用户对去中心化交易平台所期望的。

SUSHI代币没有剩余锁定或剩余的大量代币排放,这使那些评估代币价值的人知道,未来不会有大量的流通供应增加。

定量成分

TVL

TVL是AMM最重要的指标之一。要在竞争激烈的市场中进行交易并吸引有意义的DEX聚合交易量,流动性就是一切。更重要的是,现在集中流动性做市商(CLMM)已经发展起来,从而使流动性在代币当前价格周围得到更好的利用。

SushiSwap在部署的26个网络上的TVL约为4.4亿美元。相比之下,Uniswap、Balancer和Curve等竞争对手的TVL分别为$3.97b、$1.05b和$3,75b。TVL偏低以及交易量的缺乏会影响SushiSwap,因为Balancer等较新的AMM在这两个指标上都超过了SushiSwap。

用户量

追踪用户量表明了产品市场适应性和产品的采用情况。预计随着产品的成熟、创新和找到PMF(产品和市场的匹配度),每周用户数量也会增加,这将表明产品的健康采用,并在理想情况下推动收入的增长。

跟踪用户数量可以表明产品市场适应性和产品的采用情况。预期随着产品的成熟、创新和找到PMF,每周用户数量也会增加,这意味着产品的健康采用,并理想情况下会推动收入增长。

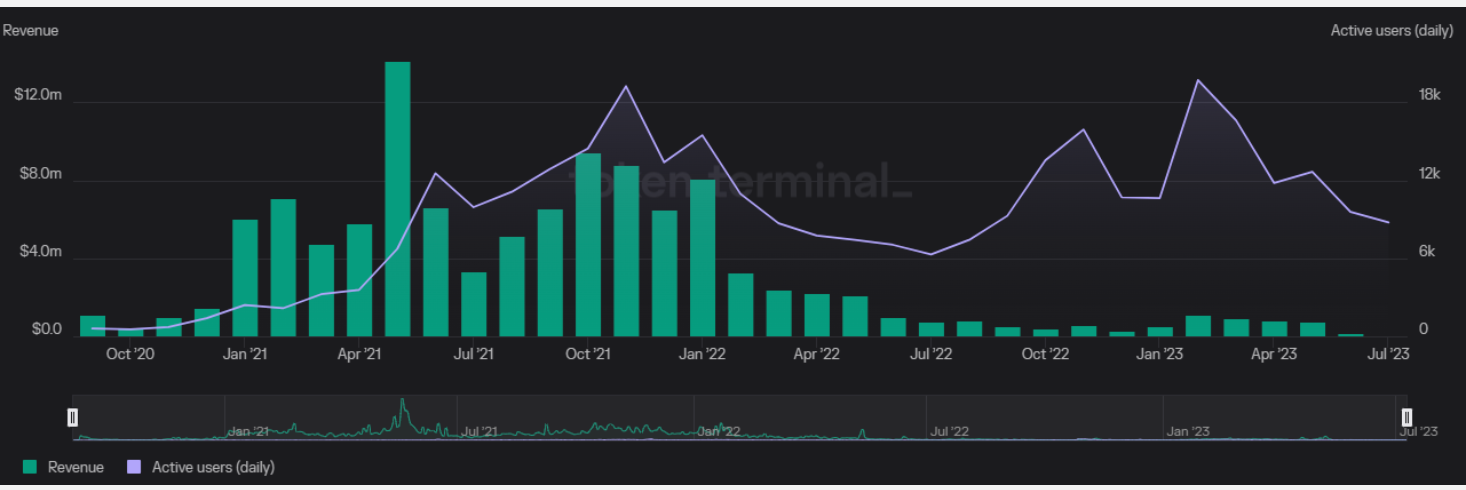

就SushiSwap而言,情况并非如此。每日活跃用户的数量一直很强劲,甚至自2022年中期的”加密冬天”以来一直在增加。然而,尽管SushiSwap自2022年10月以来的日均活跃用户数量有所增加,但收入并没有恢复到2021年之前的高点。这可能是由于多种原因,比如SushiSwap的平均用户正在交易较小的头寸规模,更多的用户使用DEX聚合器,这些聚合器可能只通过Sushi进行少量交易。

资料来源:TokenTerminal

*紫色表示月均日活跃用户

*绿色表示月收入

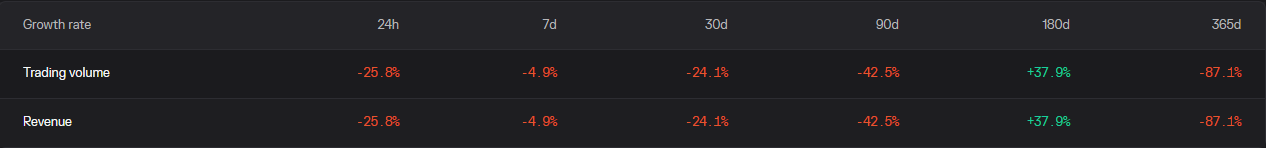

收入

如上图所示,SushiSwap的收入从2021年5月的1410万美元的月度高点下降至2023年6月的156,600美元,总交易量为3.17亿美元。然而,其中部分原因归于整体市场交易量的下降,不过,与竞争对手Balancer相比,后者2023年6月的月收入超过37.8万美元,而交易量超过35.6亿美元。

资料来源:TokenTerminal

MC/TVL(完全稀释)

使用MC/TVL比率,重要的是要将指标与竞争性应用程序进行比较,以衡量它们之间的情况。在比较SushiSwap、Curve、Balancer和Uniswap时,我们得到了以下比率:

Balancer:0.19

SushiSwap:0.28

Curve:0.19

Uniswap:0.99

这些数字可以以不同的方式解释。可以解释为MC/TVL比率越低,与其竞争对手相比,代币被低估的程度就越高,或者可以看出MC/TVL比率越高,代币就越能捕获该DEX的TVL价值。

P/S

市销率是将完全稀释的市值除以年化收入得出的。该比率显示了一个项目与其产生的收入之间的价值关系,然后可以与同行业的公司进行比较。代币可以理想地捕捉到这些收入,从而对代币价值产生积极的看法。

在比较SushiSwap、Curve、Balancer和Uniswap时,我们得到了以下比率:

SushiSwap:66x

Curve:112x

Balancer:58x

Uniswap:-

注:所有Uniswap的费用都流向流动性提供者,没有一个被代币捕获。如上文DEX的P/S比率所示,CurvesCRV代币的价格明显高于其同行。这可以被解释为SushiSwap和Balancer代币被低估,CRV被高估,甚至Curve被视为更重要的基础设施,并保证其P/S比率。Uniswap也可能属于这种情况,它将100%的交易费用提供给流动性提供商,因此没有市盈率。

DCF

以前对加密货币代币进行DCF分析的尝试主要集中在基础设施和网络代币(如比特币),现金流的重点是该网络的使用增加。随着DeFi和将部分收入分配给代币持有者的创收协议的出现,我们现在可以尝试对这些资产进行DCF。

DCF分析的艺术形式是准确假设变量,如同比增长因素和折现率。由于加密货币市场缺乏历史数据、DeFi和去中心化交易所处于早期阶段,以及臭名昭著的“加密周期”期间经历的高波动性,这些使假设变得更加困难。

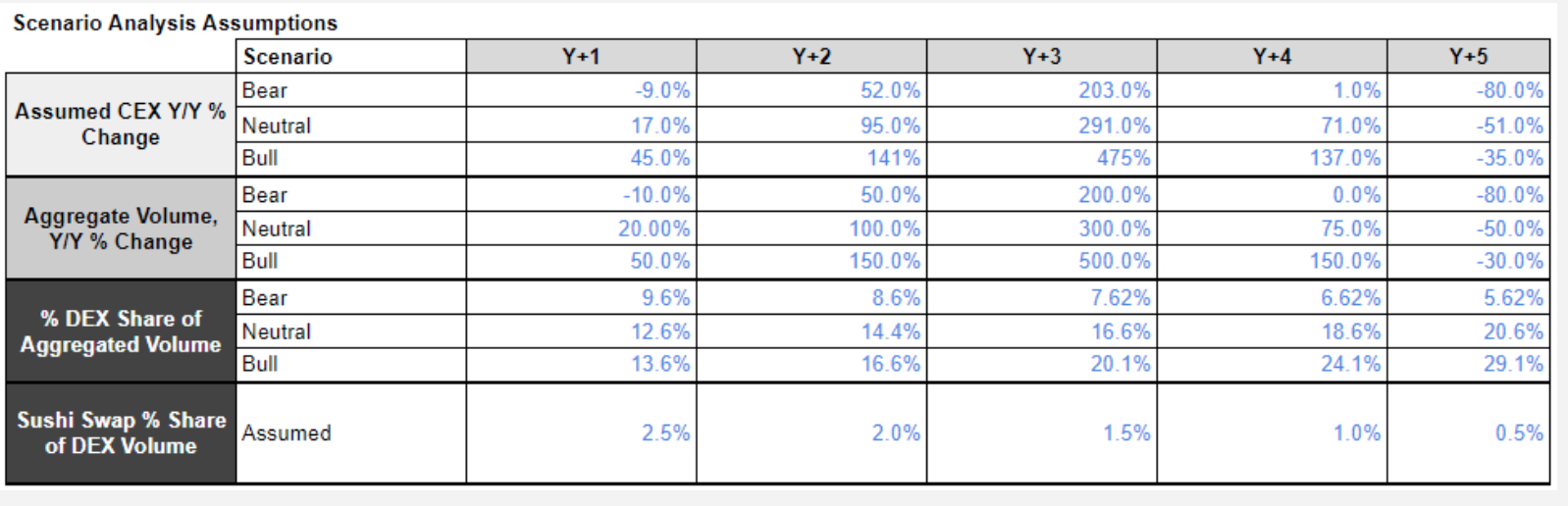

为了进行货币实验,我们应用了以下逻辑来假设折现率和增长率:

折现率:历史上,当对一家不成熟和早期阶段的公司进行DCF时,必须将未来的现金流折现,以与投资早期初创公司相关的风险相一致。考虑到这一点,我们采用了30%的贴现率来解释试图预测早期DeFi协议未来现金流的风险。

采用率:作为对DCF结果有很大影响的假设之一,采用率是最关键但最困难的参数。由于缺乏历史去中心化交易量和收入,我们对一个周期内中心化交易所和去中心化交易所的交易量进行了比较。我们假设了三种不同的场景,一种是看跌,一种是中性,一种是看涨。

假设按以下顺序进行:

1.CEX的历史交易量是从2017年到2022年计算的。然后使用“牛市”、“中性”和“熊市”假设推断出CEX交易量。这些假设遵循历史上的4年加密周期。

2.历史DEX交易量从2020年到2022年计算。DEX交易量也使用相同的”牛市”、”中性”和”熊市”假设推断出。尽管DEXY/Y的交易量数据极为有限,但显然去中心化交易所正在从中心化交易所那里获得越来越多的交易量市场份额,2020年的市场份额为0.76%,2022年为10.62%。

3.CEX和DEX的交易量都经过汇总和推断,假定去中心化交易所的市场份额会继续增加,而中心化交易所的市场份额则会减少。这种市场份额的增长可以在总交易量占比的DEX份额中看到,该份额显示了使用相同的”牛市”、”中性”和”熊市”假设的DEX市场份额假设。

4.具体到SushiSwap,我们对SushiSwap获得的交易量和市场份额增长的多少进行了假设。历史数据显示,SushiSwap在DEX交易量中的市场份额迅速下降,从2021年的10%下降到2022年的4%。这种下降趋势仍在继续,SushiSwap在DEX交易量中的总份额在2027年下降至0.5%。

由于DeFi资产所涉及的货币政策的独特性质,必须对传统公式进行一些调整,DCF公式如下:

DCF=i=1nRevenuei-1AdoptionRateiCirc.Supplyi11+0.3i

其中:

收入=来自Dune查询的365d交易量。这些数量乘以0.05%的费用,将收入直接分配给xSUSHI质押者。产生代币累积的收入。

采用率=见上文

流通供应量=DCF当年的流通代币供应总量。

n=DCF年,即第5年将是^5。

这个等式可能会引发一些关于其正确与否的争论,但对于加密资产来说,必须对进行DCF的传统方式进行一些调整。在等式的以下部分中,Revenuei-1AdoptionRateiCirc.Supplyi,捕获每年投放到市场的代币的循环供应量非常重要。这些额外的代币将稀释当前代币的未来现金流,因此必须在等式中考虑。

下列贴现现金流是在SushiSwap互换协议上进行的,采用率不同。

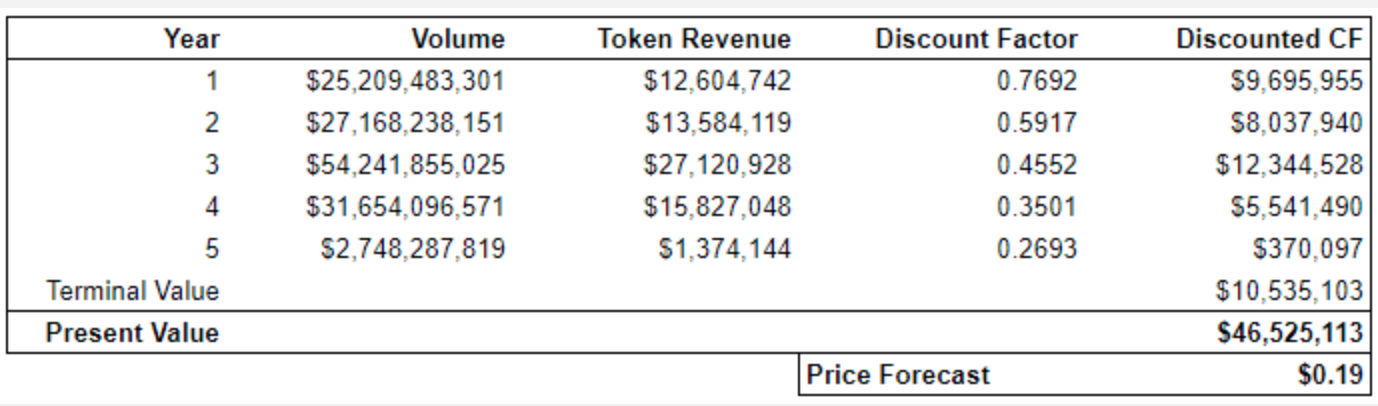

看跌

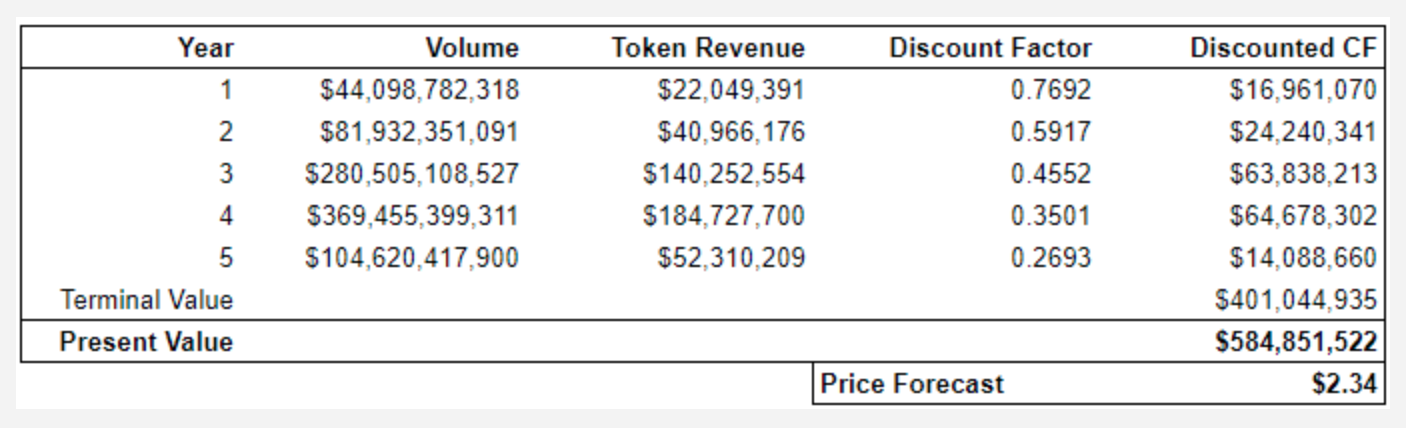

中性

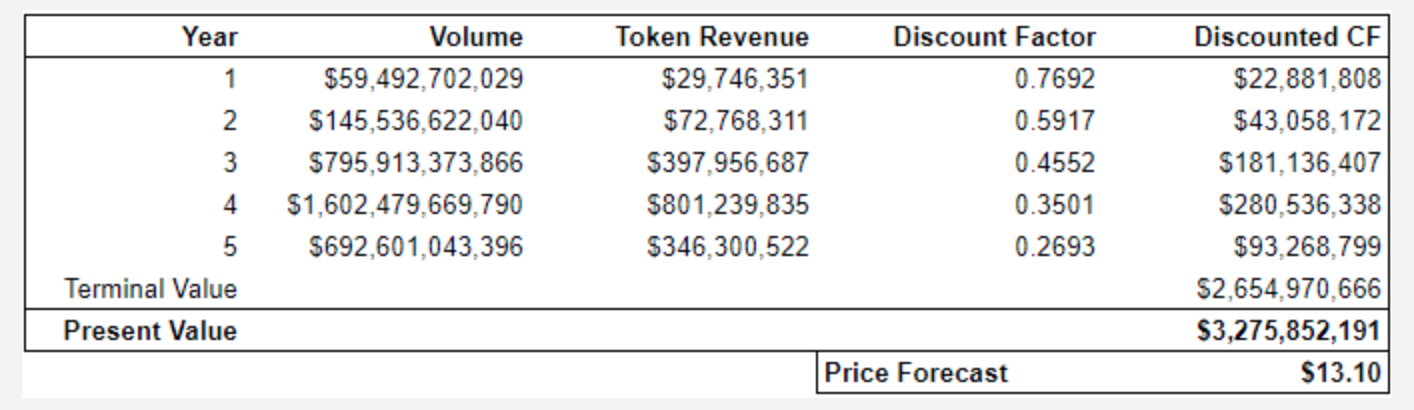

看涨

Sushi价格

来源:DefiLlama

结论

代币价值案例研究涵盖了各种影响因素,当试图理解是什么赋予了代币价值时,必须考虑这些因素。并不是所有这些指标都适用于所有资产,正如本系列第一部分所涵盖的那样。

预计我们在Web3中看到的超级资产类别的未来将继续以越来越复杂的方式进行估值。随着更多资金和投资通过规模更大、更复杂的机构流入该领域,这是很自然的事情。

上述关于SushiSwap的案例研究表明,Web3具有很强的周期性,并且在周期的每个阶段看到的指标给出了完全不同的情况。作为创始人,重要的是要记住行业的周期性本质,以及快速创新将意味着在多个周期中生存下来是长期成功的关键。在行情好的时候建立一个应急基金很重要,这样你就可以在行情下行时进行创新。

重要的是要理解,这些指标都不能孤立地用于代币估值,也不应被视为财务建议。本系列旨在教育读者哪些方面可以被视为赋予代币价值,而不是为代币赋予特定的价值。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

市场面临显着回调,这次是周期中点还是终点?

市场面临显着回调,这次是周期中点还是终点?作者: Chloe, ChainCatcher11 月才刚过四天,加密市场就经历了显着回调,比特币过去一个月下跌近 13%,从此前的高点回落至 10.4 万美元附近,价格反复震荡。ETH 交易价格同期

-

NeoBank 年鉴:一篇速通Neobank 现状

随着新型银行(Neobank)生态系统的成熟,它们将成为数字经济的操作层。作者:Stacy Muur编译:深潮TechFlow这是我在 X 平台或 Substack 上发布的最详细的文章之一。起初,我

-

那年夏天,我在 DEX 上狙击山寨赚了 5000 万美元

从最初仅有的 4 万美元起步,最终,我们在超过 10 条不同链上狙击了 200 多种山寨币。作者:CBB编译:深潮TechFlow2020 年 8 月。我的哥哥在大学教授 IT 课程,而我刚刚结束了在

-

市场寒冬下的逆行者:Ju.com 10 月用户增长背后的增长密码

市场寒冬下的逆行者:Ju.com 10 月用户增长背后的增长密码自2025年10月10日的大跌后,全球加密货币市场继续在低迷中徘徊。主流现货交易量持续回落,投资者情绪谨慎,行业整体进入寒冬模式。然而在这样的市场环境下,Ju.com却交出了一份令人瞩目的成绩单:月活

-

Balancer 被盗余震未平,Stream 的 xUSD 脱钩会影响你的哪些资产?

市场并不好,愿你平安。11月3日,Balancer遭遇史上最严重攻击,1.16亿美元被盗。仅仅10小时后,另一个看似无关的协议 Stream Finance 开始出现提款异常。24小时内,其发行的稳定

-

Upbit同期交易量暴跌80%,连韩国人都不炒币了?

Upbit同期交易量暴跌80%,连韩国人都不炒币了?原文标题:《讲个鬼故事,连韩国人也不怎么炒币了》原文作者:Liam,深潮 TechFlow如果要评选世界上最爱炒币的人,韩国人一定榜上有名。韩国,一直是全球加密货币最狂热的国度之一,市场甚至发明了一个

-

港股上市公司首投 RWA AI 平台:大洋集团战略布局 CoinVEX 释放三大信号

港股上市公司首投 RWA AI 平台:大洋集团战略布局 CoinVEX 释放三大信号港股上市公司大洋集团(01991.HK)于2025年11月3日宣布,与RWA服务平台CoinVEX签署战略投资谅解备忘录。这是香港资本市场首次出现上市公司入股RWA AI平台,标志传统金融资本首次进入

-

行情大暴跌,但你仍有机会赢回来

行情大暴跌,但你仍有机会赢回来原创 | Odaily 星球日报 Asher今日,加密市场整体陷入低迷,主流币种价格持续走弱,整个加密世界仿佛已经坠入寒冬。比特币自高位回落近 20%,以太坊自高位回落近 30%,SOL、BNB 等主

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP Pepe

Pepe 泰达币

泰达币 比特币

比特币 以太坊

以太坊 Solana

Solana USD Coin

USD Coin 瑞波币

瑞波币 币安币

币安币 First Digital USD

First Digital USD 狗狗币

狗狗币 大零币

大零币 达世币

达世币 波场

波场 莱特币

莱特币 ZEN

ZEN OKB

OKB ICP

ICP FIL

FIL LPT

LPT AR

AR MINA

MINA DYDX

DYDX EOS

EOS BSV

BSV