Curve危机后,借贷平台陷入囚徒困境?

经历了前两天的Curve事件,DeFi板块正面临重大的信心危机。其中与Curve创始人MichaelEgorov个人债务有关的借贷平台这两天可谓是提心吊胆。

Egorov已通过一些列操作来降低被清算的风险,例如Curve上线crvUSD/fFRAX池子,进而影响Fraxlend上的CRV/FRAX池子的债仓利率,并以OTC的方式大量出售手中锁仓6个月的CRV来还款。据链上分析师余烬监测,截至8月2日22点,Egorov已累计出售5950万枚CRV,换得2380万美元资金。

Curve事件看似已经转好(起码DeFi还在)。但像Aave、Fraxlend、Abracadabra、Inverse这四个被牵入水中的核心借贷平台则忙着未雨绸缪,对Curve池大刀阔斧地上提案,以期待降低未来坏账及连环清算的风险。

Odaily星球日报对这四家平台的最新动作进行一番了解,将其改进方向和进展分享如下。

Aave

Aave作为债仓规模最大的一方,它的后续举措最值得大家关注。具体如何规避大的头寸影响平台的正常运营呢?

其实在今年的5月底到6月中旬已经发生过一次清算风险,Egorov先是购入豪宅,后被三家VC起诉,再到后来从Aave借出共7100万美元的稳定币(Lookonchain统计),引发市场对其的恐慌情绪。

6月中,ChaosLabs在Aave上发起一个提案,针对此类事件,降低3%的CRVLT来缓慢抑制其过热行为。提案也通过了,只是效果不够明显。(6月15日,CRV曾跌至当月最低价0.558USDT。)

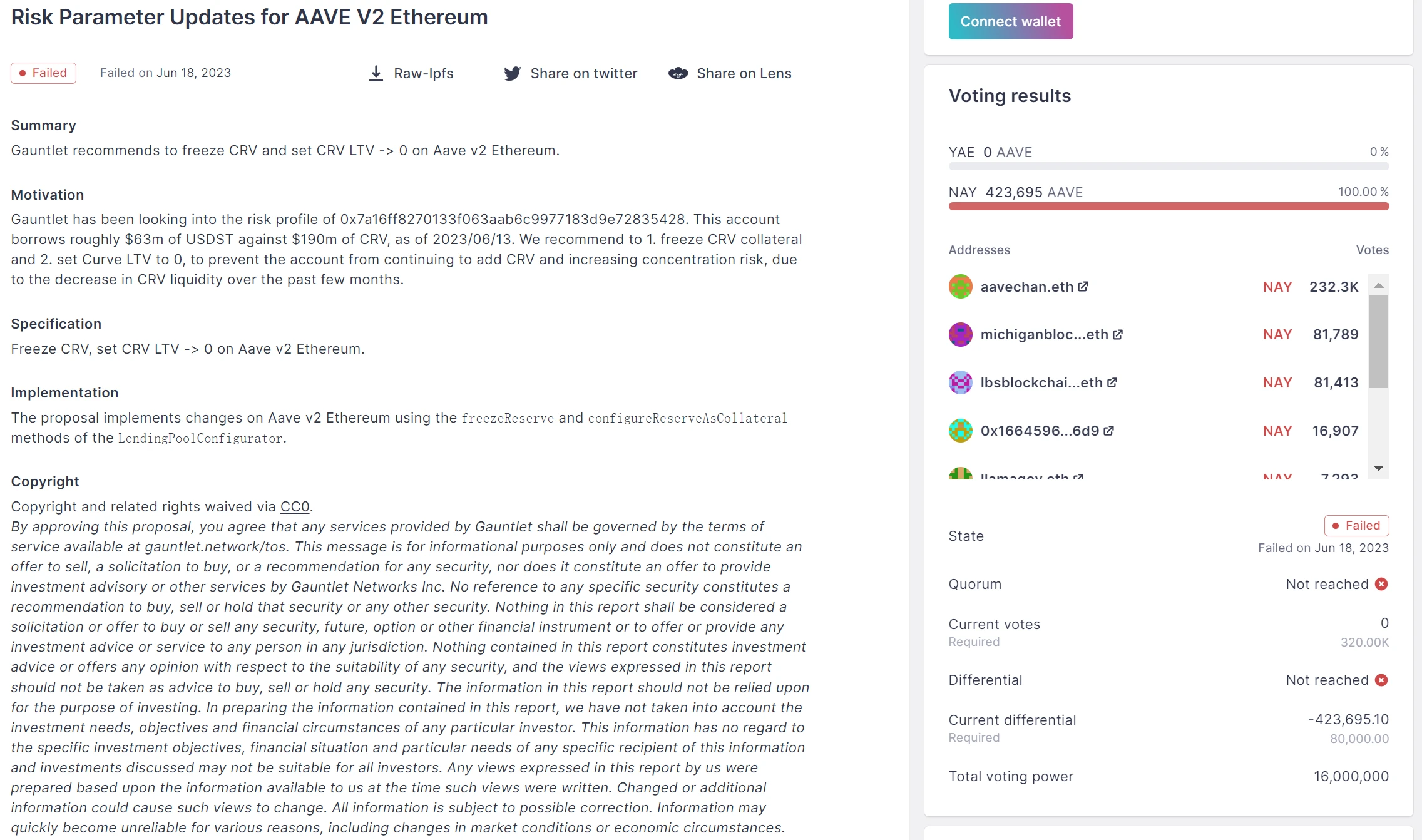

Gauntlet后又在Aave的治理论坛上建议冻结CRV,并在Aavev2上设置CRVLTV为0。具体如下:

可惜的是,这轮提案由于投票人数不够且大规模反对票,并没有通过。当时Aave的治理论坛上有些声音认为,此举不够去中心化,不能因为Egorov的借出规模较大就定向限制对方。

近期,Aave治理论坛就Curve事件又展开讨论,希望通过之前的方案来尽量降低Aave平台风险。此举措可以一定程度上限制对Aave上CRV池的使用。

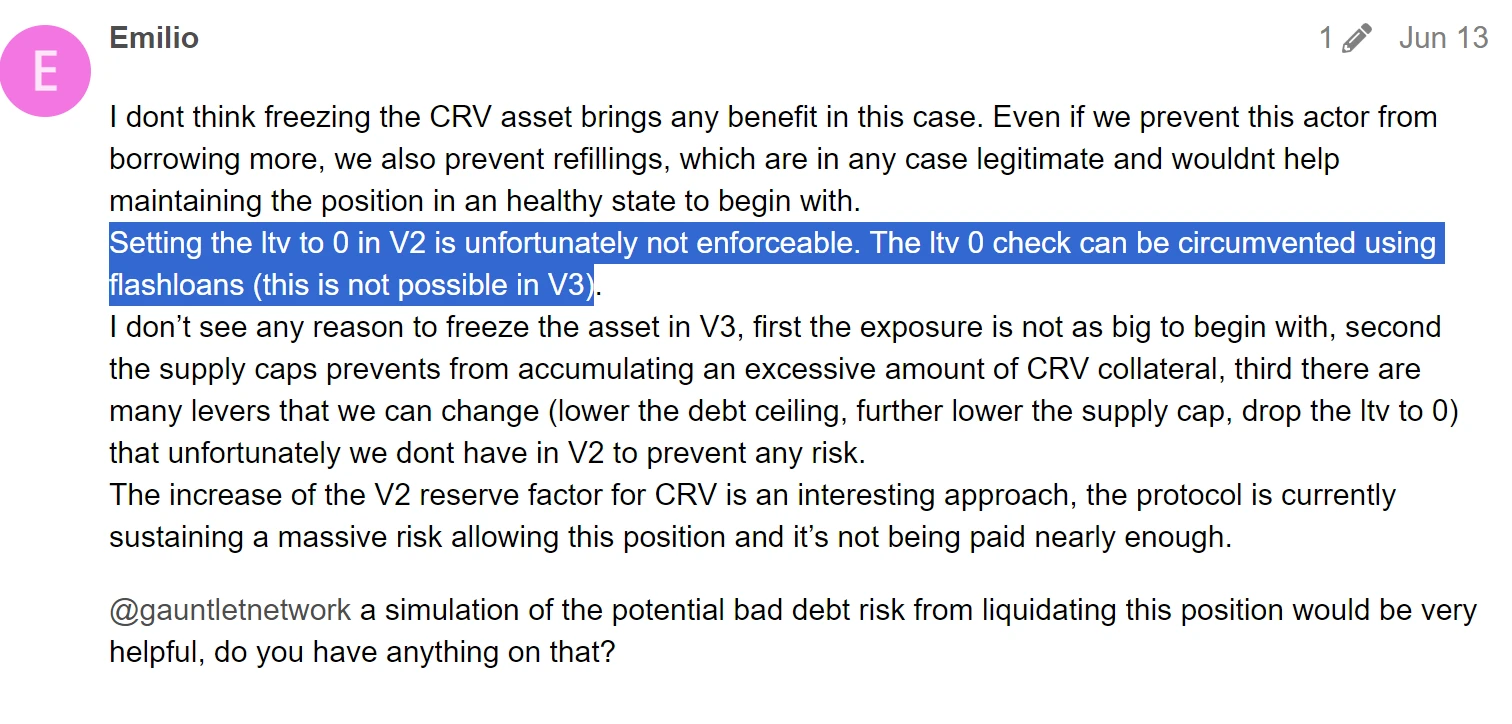

不过,治理论坛中的Emilio认为,即便是将LTV设置为0,也依然可以用闪电贷的方式被规避掉。

对此,dForce创始人Mindao对Odaily星球日报解释道:“LTV检查需要做账户权益检查,闪电贷一笔里交易存借还,不会影响账户权益变化,可以通过闪电贷继续借款(这个有可能是V2机制里忽略的)。但这个只是闪电贷能绕过,其实是可以限制新增非闪电贷借款的。这个人感觉是为了反对任何调整,找一个方便的借口。”

Fraxlend

Fraxlend作为清算风波中对Egorov风险最大的一方,由于采用了风险隔离和特殊的利率调整机制,迫使Egorov先行在该平台上偿还债务。Fraxlend较好的机制,使其在此次清算风波中,处于被优先偿还的位置。

关于Fraxlend的利率调整机制具体细则和优势,详见Odaily星球日报《三天半冲上10000%?Fraxlend的利率到底是怎么算的?》,在此不赘述。

Abracadabra

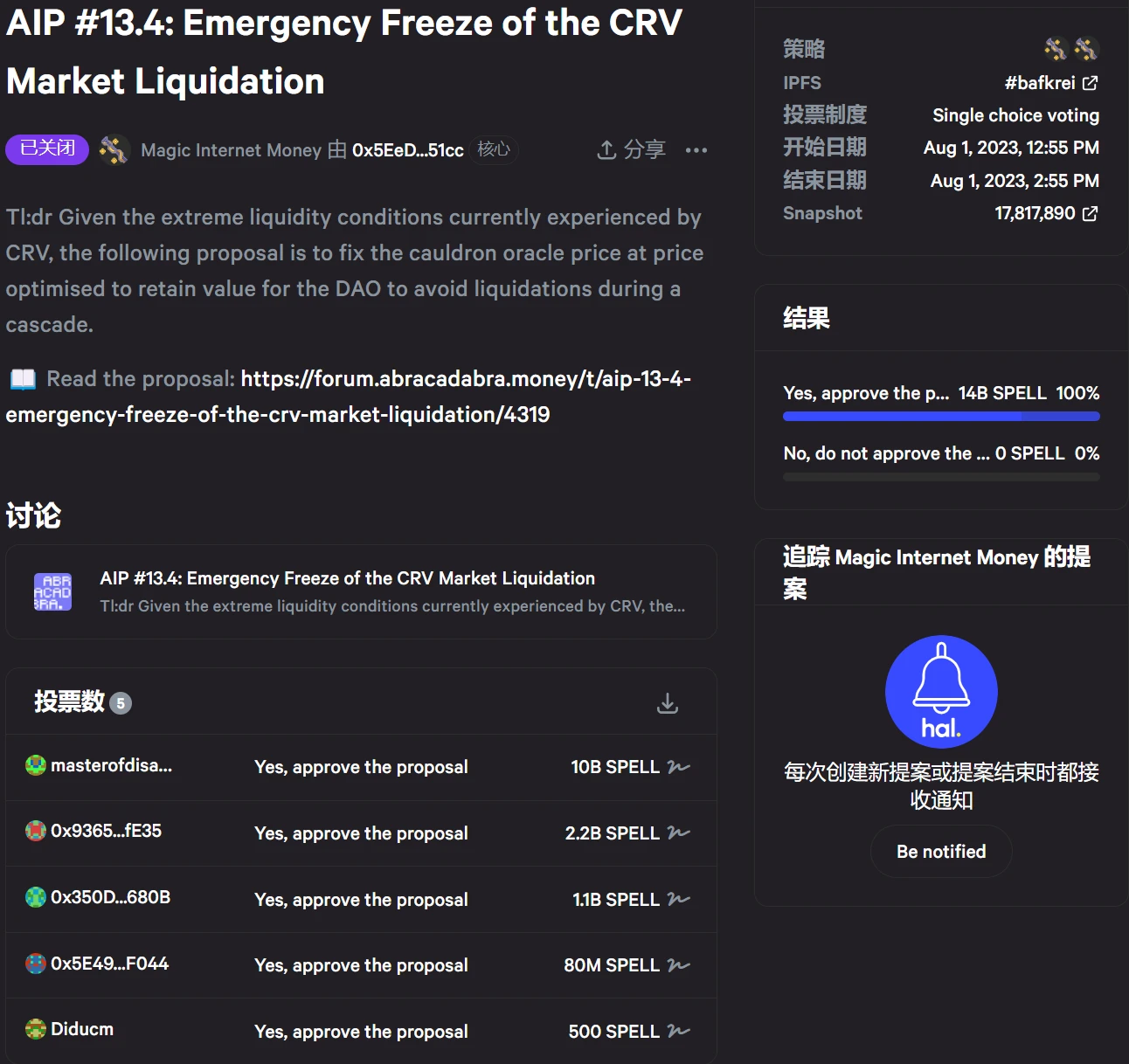

此次事件中,Abracadabra也行动较快,已通过AIP#13.4紧急冻结CRV市场清算的提案,虽然投票人只有5人,但是此时治理不够去中心化反而体现出决策效率上的优势。

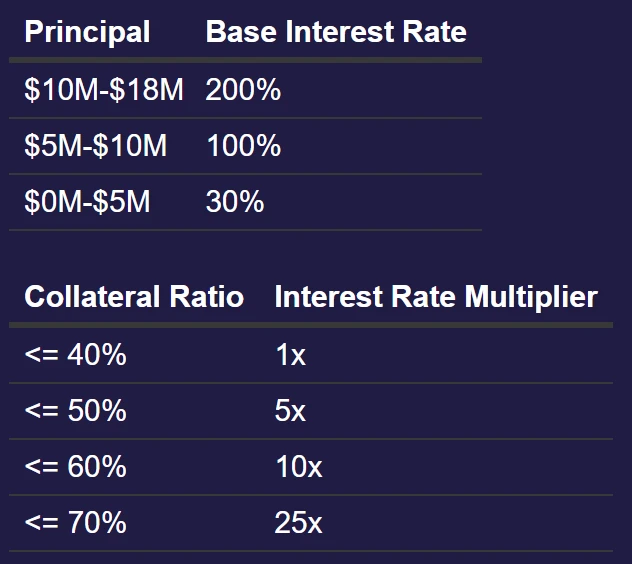

Abracadabra后续又推出AIP#13.5:CRVLP的利率调整的提案,该提案重新界定利息的获取方式,通过相应的利率及抵押率对应的乘积,来确定扣除利息的多少。具体利息率根据下图:

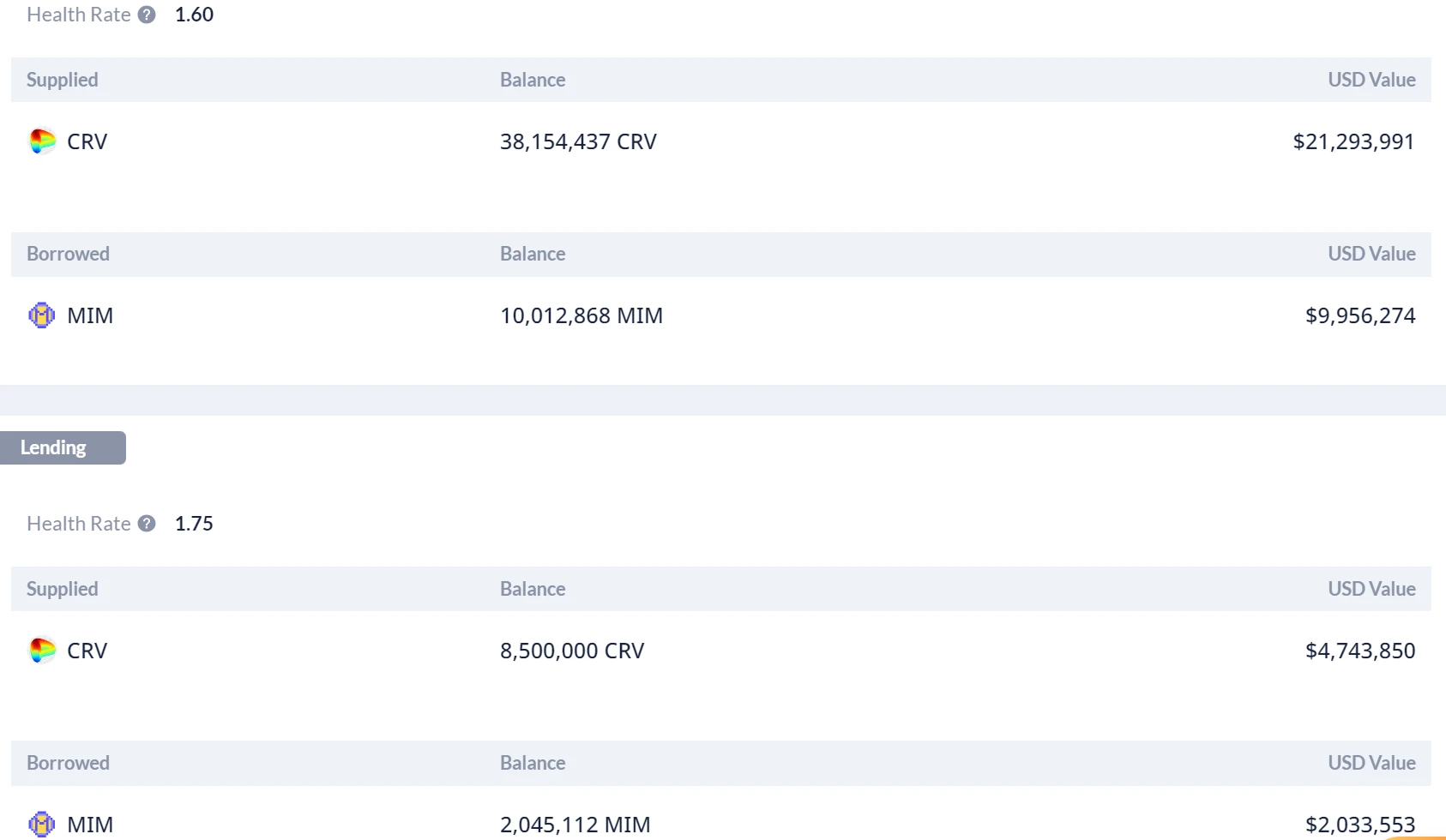

目前DeBank数据显示,Egorov仍需偿还约1200万美元的MIM。

Abracadabra的新提案下,为Egorov预留的近46小时目前所剩无几,情况不容乐观。此举虽然霸道,但有效,旨在尽快降低自身坏账风险。Egorov大概率会继续通过场外OTC的方式换回MIM还债。

Inverse

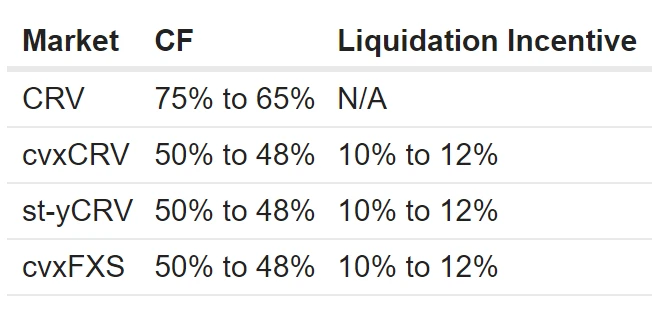

8月2日晚,社区成员edo针对Curve事件发布提案。相对前三家,Inverse由于债仓相对较低,提案内容也相对温和——降低CRV、cvxCRV、st-yCRV、cvxFXS的抵押率,提高cvxCRV、st-yCRV、cvxFXS清算激励。具体如下表:

Inverse此举感觉并没有什么强劲的表现,社区目前也未对该提案做投票。

总的来说,

1.Aave最为去中心化,但效率较低,前文介绍的最新提案将于今日进入链上治理流程。

2.Fraxlend具有先天优势,抗风险能力较强。

3.Abracadabra反应迅速,新提案力道强劲,但治理的去中心化程度不佳。

4.Inverse目前根据社区成员的提案来看,感觉力度较低,尚未投票。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

OKX 总裁 Hong Fang 谈 BTC、稳定币与金融基础设施的未来

OKX 总裁 Hong Fang 谈 BTC、稳定币与金融基础设施的未来作者:Payment201本期《The New Money Podcast》邀请了 OKX 总裁Hong Fang做客。OKX是全球最大的加密交易所之一,服务用户超过6,000万。Hong回顾了自己从

-

谁会为 Lighter 们的虚假繁荣买单?

谁会为 Lighter 们的虚假繁荣买单?作者:Zhou, ChainCatcher近期,Lighter 这个名字在社区里刷屏不断,不管是估值讨论、积分农场收益计算,还是 TGE 时间猜测和盘前价格波动,情绪面都异常浓重。 币安、OKX 等交

-

Uniswap 基金会团队领高额薪酬,协议与币价却尽显颓势

Uniswap 基金会团队领高额薪酬,协议与币价却尽显颓势作者: Chloe, ChainCatcherUniswap 基金会 (UF) 近日因高管薪酬过高引发 DeFi 社群热议。据 @ImperiumPaper 详细比较 UF 与 Optimism 基金

-

中本聪也得给财神爷磕一个

风水成了最后的心理防线。作者:小饼,深潮 TechFlow 每年正月初五,小饼都会起个大早去杭州北高峰的天下第一财神庙。原本以为是去和阿姨大爷们挤破头,结果到了现场一看,烟雾缭绕里跪着的,全是熟人。左

-

携程海外版上线稳定币支付,支持 USDT、USDC

携程海外版上线稳定币支付,支持 USDT、USDC撰文:Joe Zhou,Foresight News携程海外版 Trip.com,正在悄然进入稳定币支付赛道。 2025 年 12 月 25 日,Foresight News 获悉携程海外版 Trip

-

ETHGas 与区块空间定价的诞生

ETHGas 与区块空间定价的诞生关键要点:ETHGas 将以太坊区块空间从随需求波动的交易手续费,重新定义为一种可定价的资源,通过区块空间期货与预确认机制,让大规模用户能够提前锁定成本与时间确定性。通过引入区块空间期货以及由验证者支

-

加密世界的残酷成人礼— 2024-2025 年加密指数复盘

加密世界的残酷成人礼— 2024-2025 年加密指数复盘作者:SoSoValue2025 年的冬天比往年更冷一些,不只是气温,更是加密市场体感温度的骤降。 如果只看新闻,这里热火朝天:比特币在华尔街的簇拥下屡创新高,ETF 规模狂飙,各国政府的监管风向似乎

-

TRON ECO“摘星挑战赛”登场,10,000 USDT 奖池开启生态探索“嘉年华”

波场TRON 核心生态项目 携手 7 家生态伙伴,打造 10,000 USDT 奖池「摘星挑战赛」,以任务链接生态,激发Web3 生态探索热度。2025年12月25日,当圣诞的钟声敲响,波场TRON生

- 成交量排行

- 币种热搜榜

泰达币

泰达币 比特币

比特币 以太坊

以太坊 OFFICIAL TRUMP

OFFICIAL TRUMP USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 大零币

大零币 狗狗币

狗狗币 莱特币

莱特币 Sui

Sui 波场

波场 Avalanche

Avalanche FIL

FIL OKB

OKB LUNC

LUNC SHIB

SHIB ZEN

ZEN ETC

ETC CAKE

CAKE DOT

DOT YGG

YGG