如何理解DeFi中真实收益模型与代币激励模型的区别?

让我们来谈谈 DeFi 的收益。DeFi 的收益有哪些类型(和来源)?我们如何通过真实收益走向更可持续的模式?

在 DeFi 中,看到天价(1,000+%)的 APY 是很常见的,但一般人看到会犹豫。他们会想这个收益率是怎么来的,从哪里来的?

他们是对的,它没有意义——这主要来自于价格,并且这种 APY 在代币通胀的稀释下很容易下降。

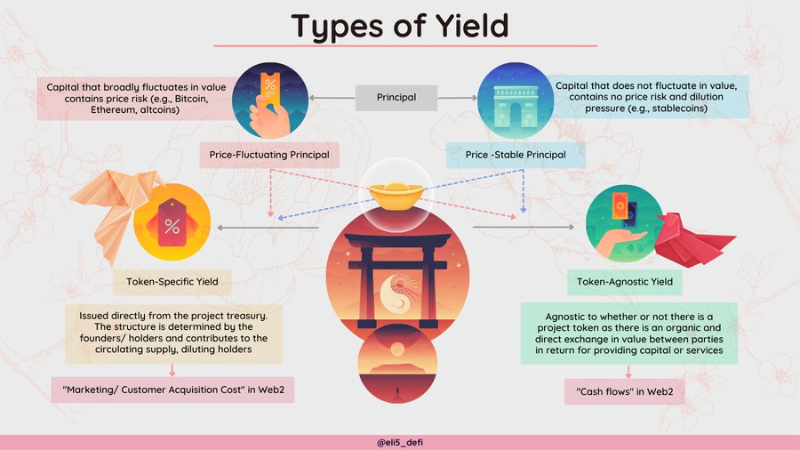

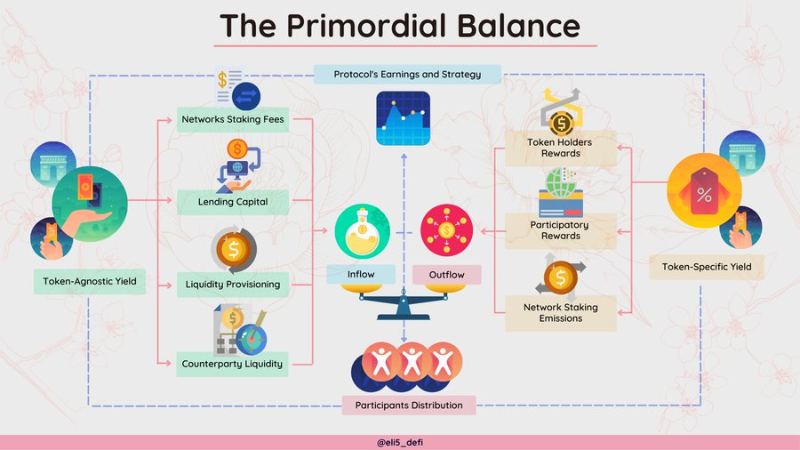

当下有两种主要的收益类型:

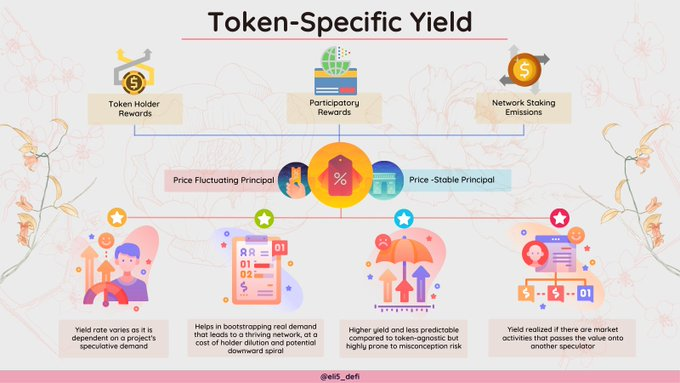

- 1)特定于代币的收益,

- 2)与代币无关的收益。

前者与 Web2 中的 CAC 相当,后者与 Web2 中的现金流相关。

- 与代币无关的收益是由对项目提供的基础产品/服务的需求驱动,因此它们(一般)更可预测和可持续。

- 特定于代币的收益如果使用得当,它们是引导网络的有力工具(即,解决 "冷启动 "问题)。

然而,这种模式依赖于投机者,因此不如与代币无关的收益稳健。

两种类型的收益也可以(也应该)共存,以引导和维持增长。找到正确的平衡不是一件容易的事,但每个项目都必须找到自己的平衡点。

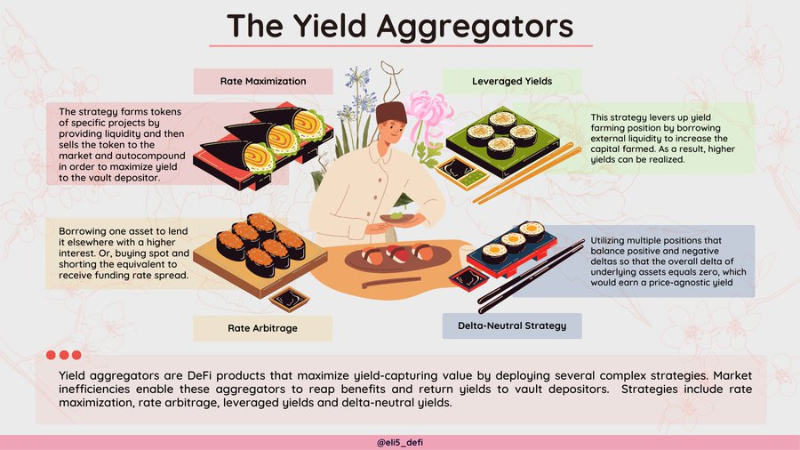

收益聚合器 (YA)在金库中运作。通过在金库,相关的固定成本(例如,网络费用等)在储户之间共享,并使复利频率更高。广义上讲,它们有助于调整风险状况或最大化收益。

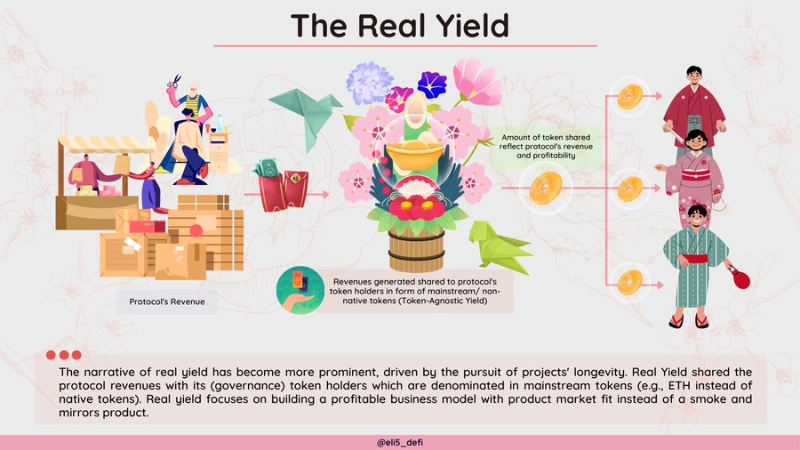

真实收益将不仅仅是一种趋势/叙事,它将是一种必需品(至少对大多数模型而言)。真实收益模型将使这些项目在其收益/感知价值的基础上得到更 "现实 "或公平的估值。

真实收益是必须的,因为它为我们提供了另一个维度,更容易区分哪些项目是可持续的,哪些是不可持续的。

然而,过早地分配价值可能会阻碍一个项目的潜在增长轨迹。

所以,在未来应该同时使用两种激励方式的混合。

每个项目都应该找到自己的平衡点,只有这样才能突出代币的真正价值。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

Galaxy Digital:从波动到可预测

Galaxy Digital:从波动到可预测作者:Prathik Desai 编译:Block unicorn推土机在酷热中闲置。地段荒凉,合同不确定,一个加密货币交易公司转型为电力公司的想法似乎是痴人说梦。 一年前,德克萨斯州的 Helios

-

大仙说币:10.29 美联储降息板上钉钉,比特币意外跌破 113000 关口

大仙说币:10.29 美联储降息板上钉钉,比特币意外跌破 113000 关口随着美国CPI年增率将至3.0%,强化了市场对联准会即将降息的预期;同时,Zhong美预计在周四早上九点在首尔举行高峰会,缓解全球地缘zz紧张。美股受此影响三大指数于28日收盘再创新高,但比特币形成高

-

火币成长学院 | x402 深度研报:互联网支付范式的重构与投资启示

火币成长学院 | x402 深度研报:互联网支付范式的重构与投资启示一、项目背景及概述 自20世纪90年代互联网兴起以来,HTTP协议一直是信息传输的基石。它定义了浏览器与服务器之间如何沟通,也塑造了互联网的使用习惯。然而,在HTTP/1.1标准中,有一个长期被忽视的

-

大仙说币:10.30 凌晨降息如期而至,鲍威尔放话 12 月降息未成定局,比特币应声下跌

大仙说币:10.30 凌晨降息如期而至,鲍威尔放话 12 月降息未成定局,比特币应声下跌美国联准会在今日凌晨两点传来关键决策,主席鲍威尔宣布降息一码,使联邦资金利率区间将至3.75%-4%,并宣布12月1日起停止缩减资产负债表,也就是暂停量化紧缩。尽管这两项决策带有明显的宽松色彩,但在随

-

如何参与 Stable 第二轮预存款活动

如何参与 Stable 第二轮预存款活动作者:CoinW 研究院稳定币是连接传统金融与加密世界的桥梁,在 DeFi 借贷、交易市场和跨境支付中发挥重要作用。随着市场成熟和监管演变,稳定币正从“单一资产”发展为底层网络。新兴稳定币公链以稳定币

-

HashWhale 加密周报 | 利好兑现后资金回吐;市场短期面临震荡(10.25-10.31)

HashWhale 加密周报 | 利好兑现后资金回吐;市场短期面临震荡(10.25-10.31)作者&编辑:蒙奇1、比特币市场比特币价格走势(2025/10/25-2025/10/31) 横盘整理阶段(10月25日至10月26日) 10月25日,比特币价格自 $110,000 逐步小幅攀升至 $

-

权力的游戏:从特朗普到赵长鹏,亿万富翁们为何纷纷押注“预测市场”

权力的游戏:从特朗普到赵长鹏,亿万富翁们为何纷纷押注“预测市场”作者:链上启示录引言:一场关于概率的权利游戏 想象一个地方,你可以为任何事情下注:下一任美国总统是谁?美联储下个月会不会降息?甚至,你最喜欢的演员能否赢得今年的奥斯卡金奖? 2025 年,预测市场经历

-

大跌后的迷雾:宏观流动性触底 VS 市场情绪反转

大跌后的迷雾:宏观流动性触底 VS 市场情绪反转作者:Proton Capital Research Team自10月11日清算事件以来,加密市场情绪明显转弱。大规模合约爆仓和流动性抽离引发连锁反应,市场普遍认为当前或已处于牛市末期阶段。原本在本轮

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP Pepe

Pepe 泰达币

泰达币 以太坊

以太坊 比特币

比特币 Solana

Solana USD Coin

USD Coin 币安币

币安币 瑞波币

瑞波币 First Digital USD

First Digital USD 狗狗币

狗狗币 大零币

大零币 莱特币

莱特币 Sui

Sui ChainLink

ChainLink OKB

OKB FIL

FIL DYDX

DYDX ZEN

ZEN CAKE

CAKE HBAR

HBAR CFX

CFX EOS

EOS BSV

BSV