上海升级流动性质押大战在即:Lido 的故事:价值、增长与护城河

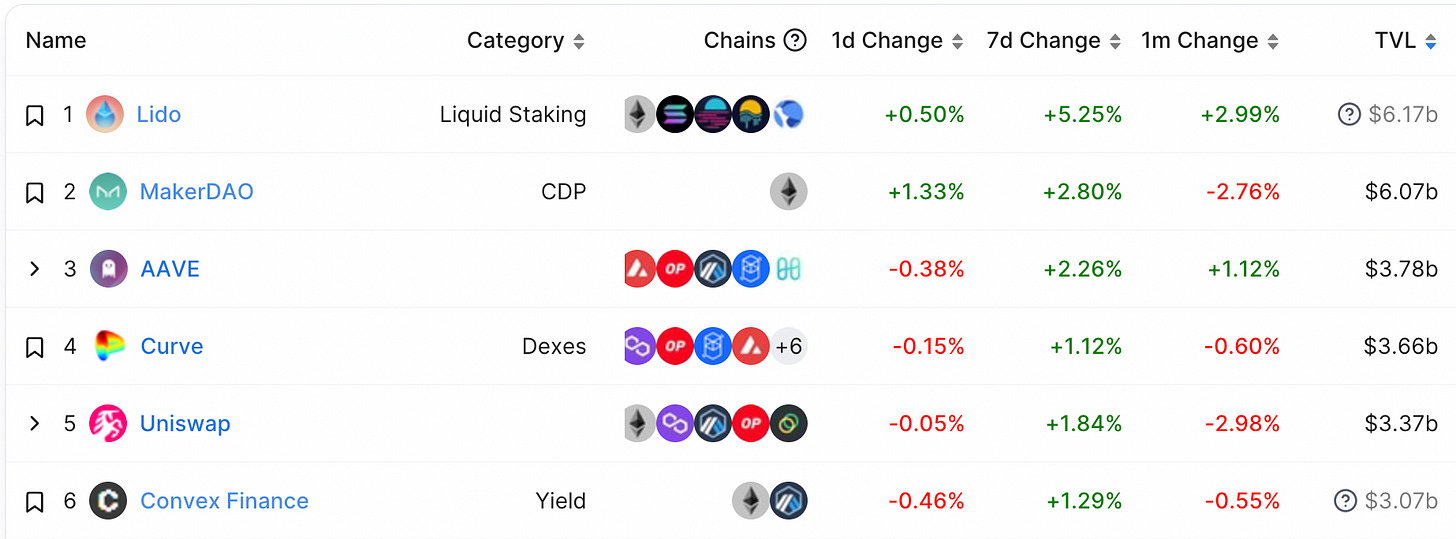

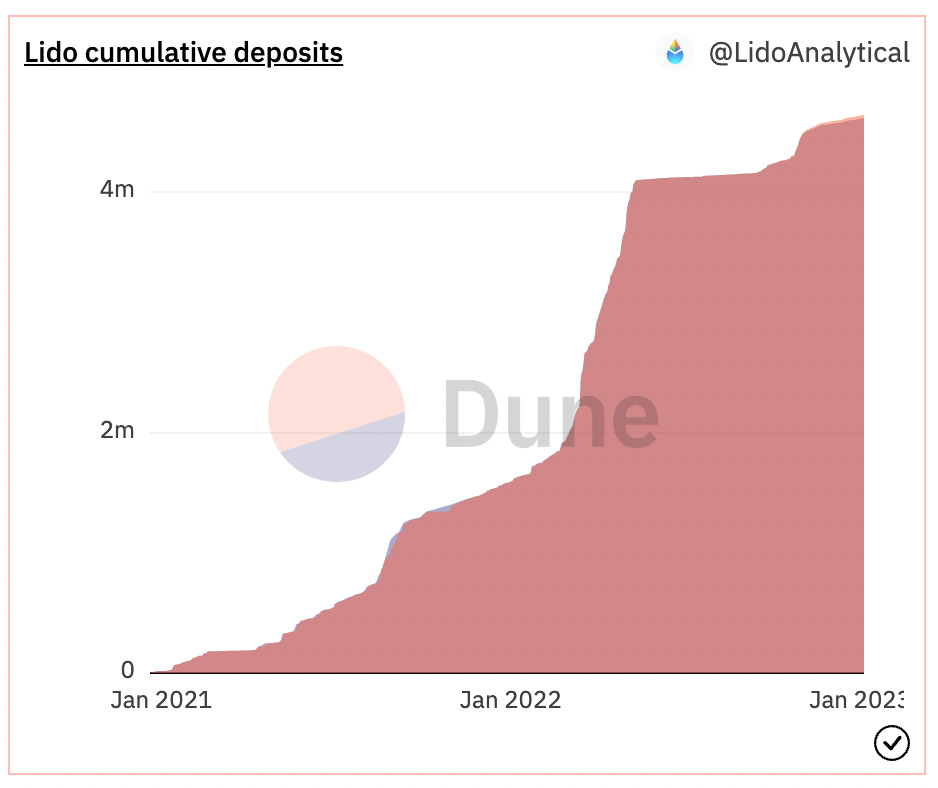

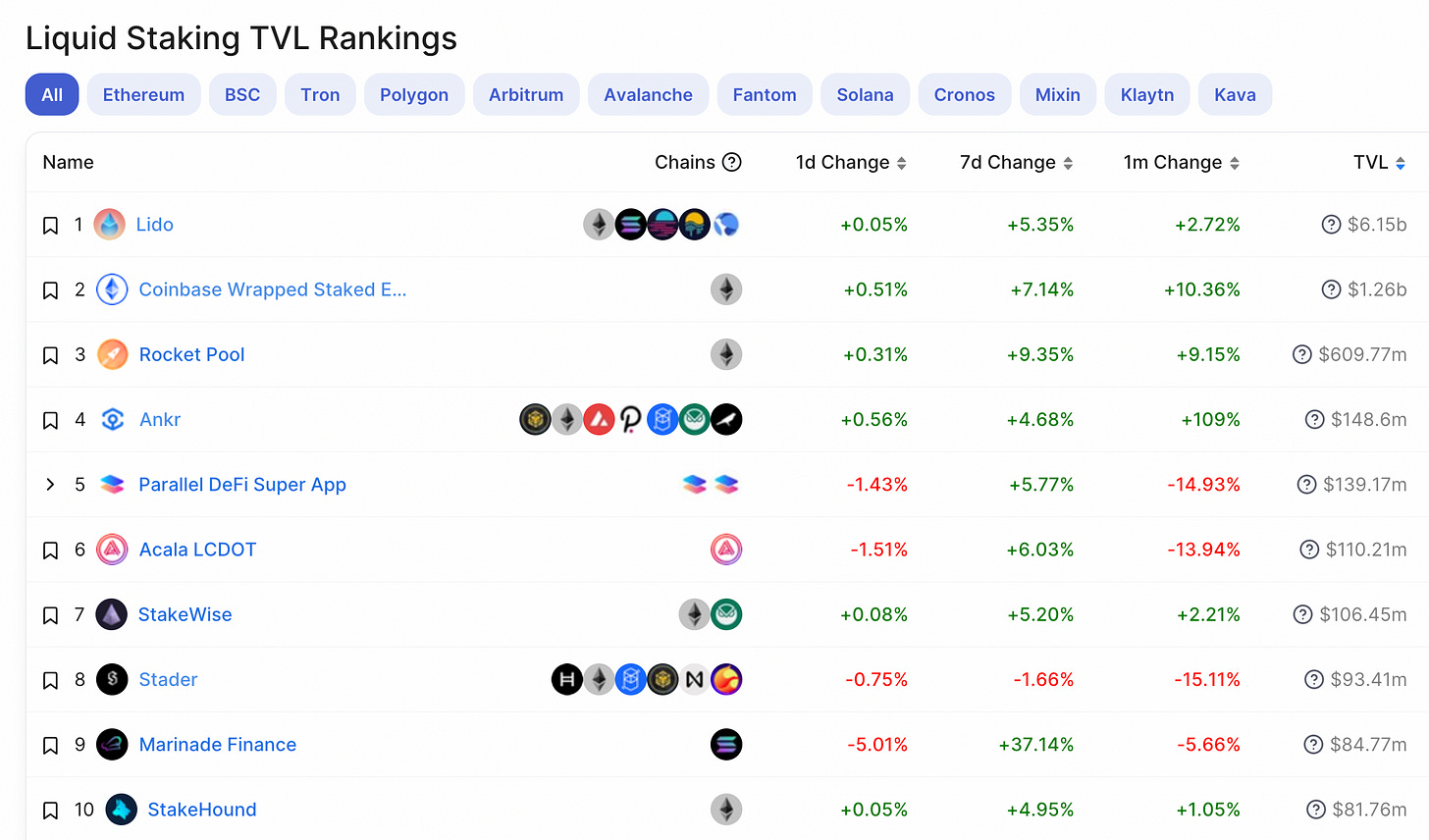

23年伊始流动性质押叙事再起,$LDO 价格短短数日内暴涨四成,Lido 的 TVL 也再次位列第一。本人参与经营 Lido 中文社区已有些时日,特撰写本文,旨在以翔实的数据和案例回答以下几个核心问题:什么是 Lido?有什么价值?项目护城河在哪里?未来会如何?流动性质押赛代其他项目如何?有什么雷要避吗?

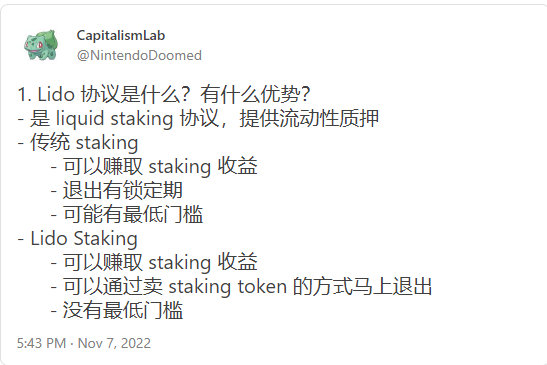

Lido 提供流动性质押解决方案,解决的核心问题就是质押锁仓没有流动性的问题,具体如下方推文所言。所以对于锁定期越长的 Staking 项目而言,流动性质押就越重要。

Thanks for reading CapitalismLab! Subscribe for free to receive new posts and support my work.

Subscribe

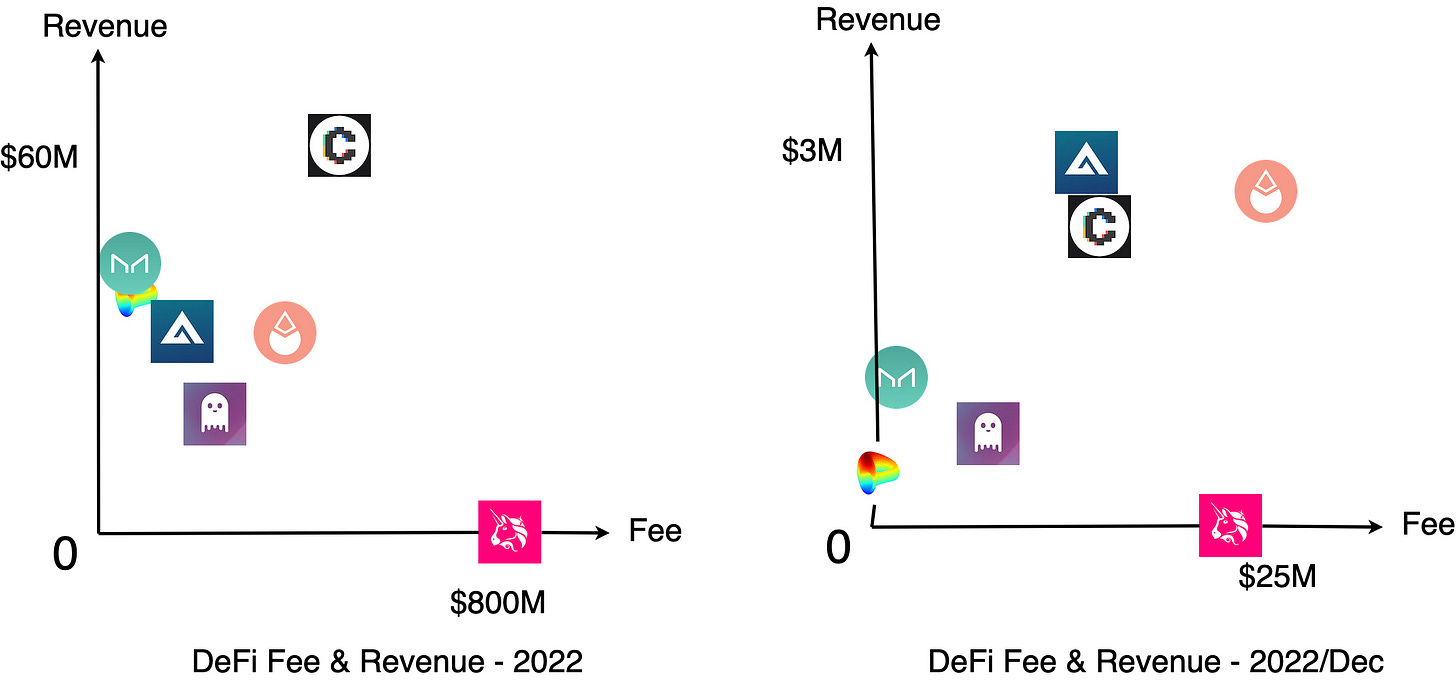

Lido 的商业模式为,从 质押收益中抽成 10% 作为协议收入,其中 5% 归质押节点运营商所有,另 5% 进入 Lido 国库,国库由 $LDO 治理。质押收益受市场波动影响较小,所以其币本位收入几乎不受熊市影响,12 月 协议收入仅略少于 GMX,协议总费用更是超过 Uniswap。目前 LDO 仅用于社区治理,其代币赋能类似于 AAVE/Maker ,比较一般但比没有协议收入的 Uniswap强。

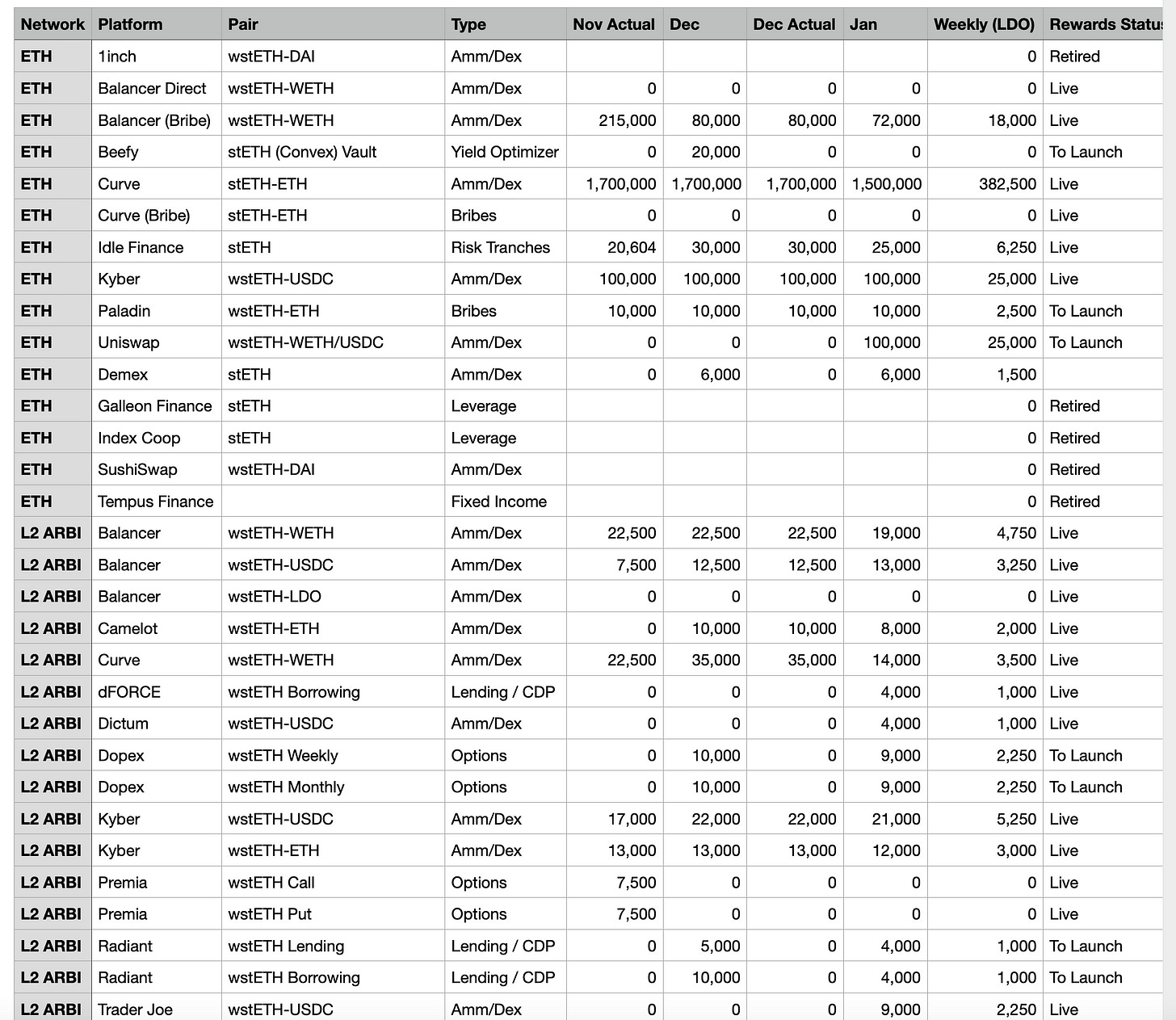

Lido 的增长很大程度上依赖 DeFi Lego,至今有140+的合作协议,由建制的预算委员会分析数据和决策激励预算分配。比如 DEX、抵押借贷、稳定币、期权等均有涉及。看上去纷繁复杂,但是跳出来整体的看,就会发现核心其实就是 “生息的 stETH 替代原生 ETH”,这是一个多么具有想象空间的叙事,只是还需要时间等待“量变产生质变”的一刻。

在上海升级之前,由于无法 unstake 会导致经常性 depeg,所以 stETH 的发展始终受限,那么上海升级后,根据已经能unstake 的 stSOL/stMATIC 的经验,de-peg 的频率和幅度都会很小,那么自然就会进一步打开天花板和全面替代原生 ETH 的想象空间。

从另一方面讲,上海升级也是挑战,由于无法 unstake 导致大资金目前只能选择 Lido,可以凭借规模效应可以强者横强。而上海升级后 unstake 将会在利好赛道整体的情况下显著削弱规模优势,那么 Lido 有什么护城河可以应对这一竞争么?

护城河:不少人认为流动性质押就是卷费率,最后可能赚不到什么钱,但Lido 也的确是有一定护城河的。主要是其规模优势带来的,一方面是在对节点运营商的费率能力较强,另一方面则是在 DeFi Lego 中获取的条款优势。当然,当量变产生质变后, stETH 自然就和 USDT 一样成为事实上的标准资产,躺着数钱。。

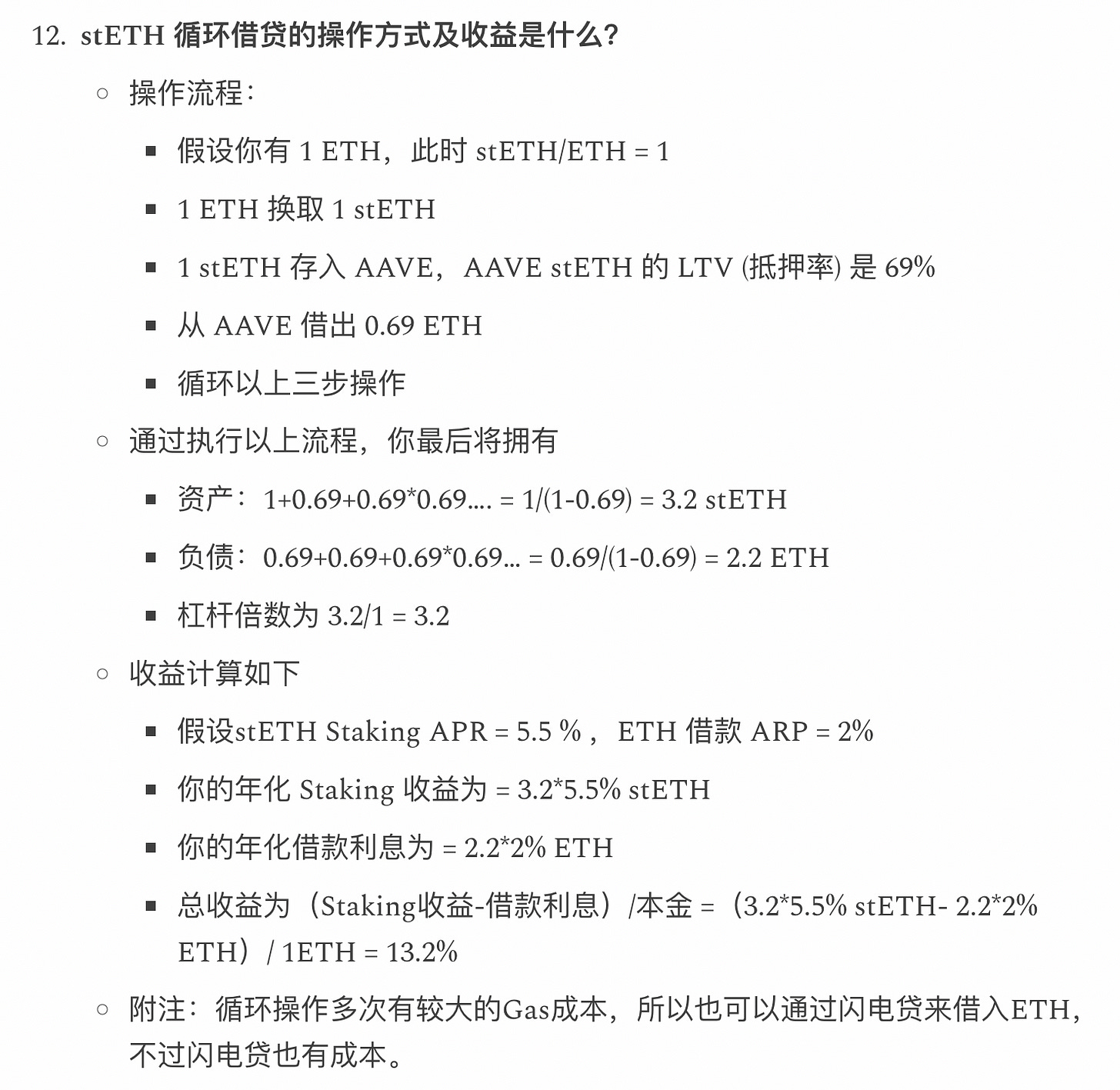

举例,AAVE 是 Lido 的重要应用场景之一,用户抵押 stETH 借出 ETH 再换成 stETH,循环以获取高额收益,凭借当前 72% 的LTV,可以实现 = 1/0.28 = 3.57 倍的杠杆系数,具体参见下图:

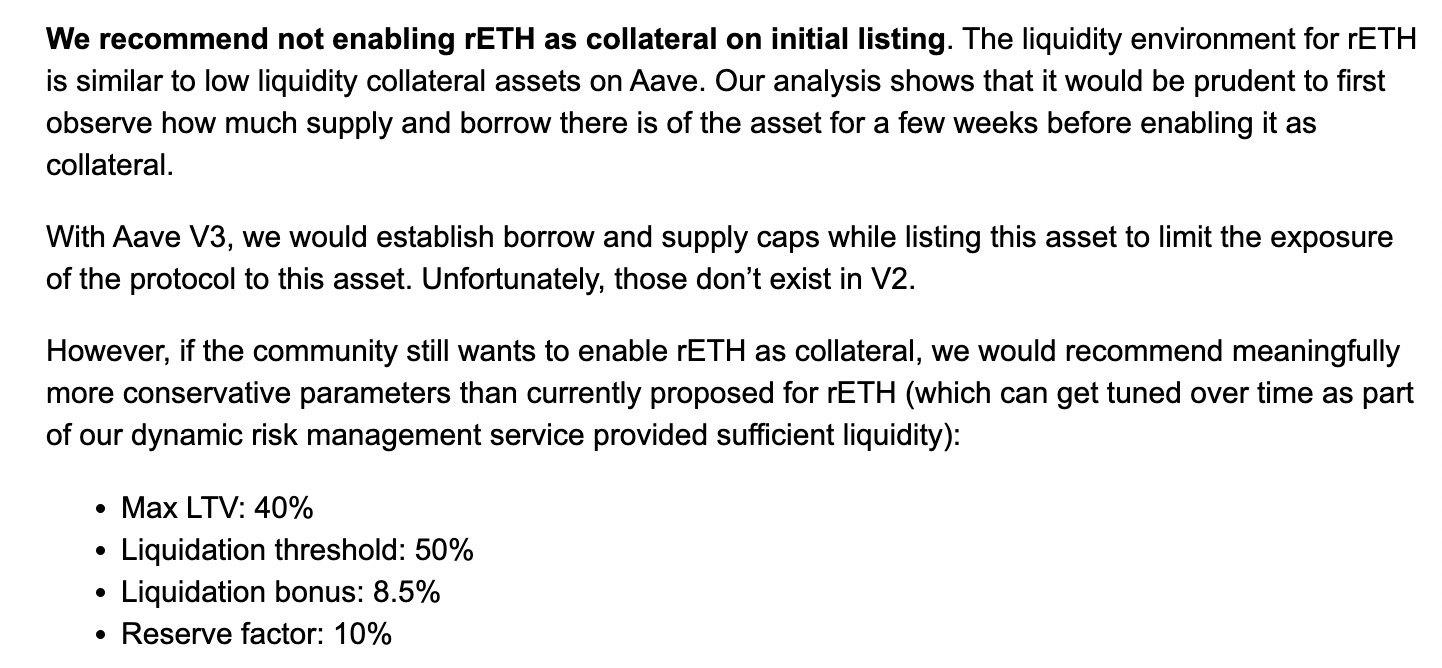

而对于其他协议,由于其规模和流动性问题,是无法获取和 Lido 相同的条件的。比如Rocket pool 曾推动 rETH 上线 AAVE,AAVE 风控管理人 Gauntlet 给出的结论是不建议上线,并且表示如果质疑上线的话只愿意给出 40% 的 LTV,这样杠杆倍数最多为 1/0.6= 1.67 倍,远远逊色于 stETH。

杠杆质押是流动性质押的增长神器,stETH 目前仅有 20% 位于,而对于可以unstake的stSOL,杠杆质押占比则一度过半。推而广之,可见 Lido 的规模效应带来的滚雪球优势是其他后发者难以匹敌的。

对于未来,Lido 当前核心解决两个问题:1. 双层治理模式让 stETH 持有者能参与社区治理,减轻 ETH 社区对于 Lido 份额多大的担忧 https://blog.lido.fi/moving-to-two-phase-voting/ 2. 发展DVT,让人人都可以是节点运营商的 https://blog.lido.fi/dvt-pilot-with-obol-network/。

流动性质押赛道中项目较多,其中 rocket pool 是可以允许自由成为节点运营商的,,cbETH 则是中心化托管,其他项目与 Lido 大同小异,商业模式也都是抽成质押收益,不再多言。

流动性质押赛道也要注意避雷,比如 Ankr 曾经出现过坚守自盗事件,虽然还了大部分钱,但最后骚操作对于偷的竞争对手 stader/pstake LP 的钱就只还了一半。简单一句话,对于这些边缘项目如果你看好就买项目方的币得了,不建议把币存进去和去做 yield farming ,没准跟 Ankr 一样是留了后门的,你要利息人家要你本金。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

Aster 推出 Shield Mode:为链上交易者打造的高性能交易保护模式

该交易功能作为全新的保护模式,致力于将完整的 1001 倍杠杆交易体验融入更快速、安全、灵活的链上交易环境。由 YZi Labs 支持的高性能、隐私链上交易平台 Aster 今日宣布正式上线 Shie

-

Aave DAO 和 Aave Labs 权力游戏背后的治理斗争

Aave DAO 和 Aave Labs 权力游戏背后的治理斗争作者:陈默 cmDeFi最近吵的比较凶的Aave DAO vs Aave Labs,协议层和产品层的治理权力争议,背后是全行业的治理困境。梳理了一下这个问题。到底谁是Aave的主人? 1/6 · 事情

-

数字银行早已不靠银行赚钱,真正的金矿在稳定币与身份认证

数字银行早已不靠银行赚钱,真正的金矿在稳定币与身份认证原文标题:Neobanks Are No Longer About Banking 原文作者:Vaidik Mandloi , Token Dispatch 原文编译:Chopper,Foresigh

-

韩国加密场研究报告,市场重启与下一轮增长周期

从崩塌到跃迁,韩国加密市场的重启与下一轮增长周期1. 引言:市场范式正在转向关键信号韩国数字资产市场正经历其历史上最重要的一次结构性重置之一。Upbit 的日均交易量从 2024 年 12 月的 90

-

Web3华人创业者的困境与未来

Web3华人创业者的困境与未来作者:胡韬,ChianCatcher在加密行业越来越主流化之际,华人创业者离舞台中央却似乎越来越远了。 曾几何时,华人创立的项目已经占据行业的半壁江山,包括币安、OKX、Bybit、Bitget、Ga

-

除了交易,Solana生态的明星新项目与重磅更新一览

除了交易,Solana生态的明星新项目与重磅更新一览Solana Breakpoint 2025 大会可谓精彩纷呈。除了最受关注的验证器客户端 Firedancer 正式上线主网(预计将 TPS 提升到潜在的百万级别)以及 Coinbase DEX 的

-

数字银行早已不做银行生意,真正的金矿在稳定币与身份认证

市场正逐步摒弃各平台分散的 KYC 流程,转向可跨服务、跨国家、跨平台使用的可移植性认证身份体系。撰文:Vaidik Mandloi编译:Chopper,Foresight News数字银行的真正价值

- 成交量排行

- 币种热搜榜

泰达币

泰达币 比特币

比特币 以太坊

以太坊 OFFICIAL TRUMP

OFFICIAL TRUMP USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 大零币

大零币 狗狗币

狗狗币 莱特币

莱特币 Sui

Sui 波场

波场 Avalanche

Avalanche FIL

FIL OKB

OKB LUNC

LUNC SHIB

SHIB ZEN

ZEN ETC

ETC CAKE

CAKE DOT

DOT YGG

YGG