SevenXVentures:LRT——流动性再质押的格局与机会

注:本文来自@yuxiao_deng 推特,火星财经整理如下:

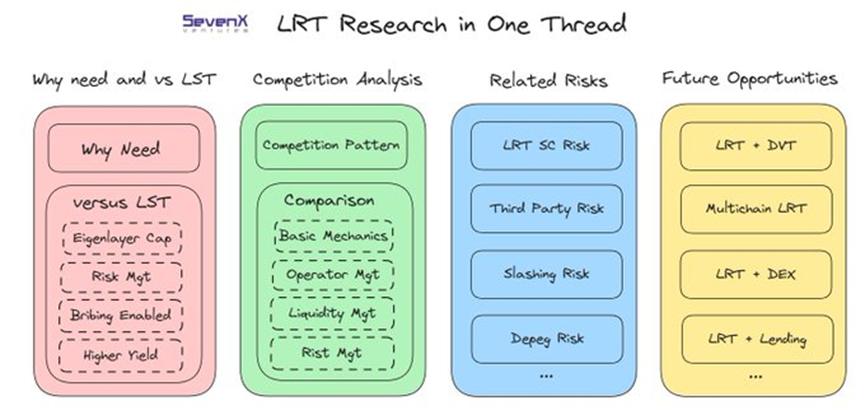

夏天即将来临。让我们在一个线程中探索LRT (Liquid reaking Tokens),包括:

•为什么我们需要它(比较LST和LRT)

•竞争格局分析

•相关风险

•与LRT有关的未来机会

*与@LukeWasm合作进行的研究

我们为什么需要:

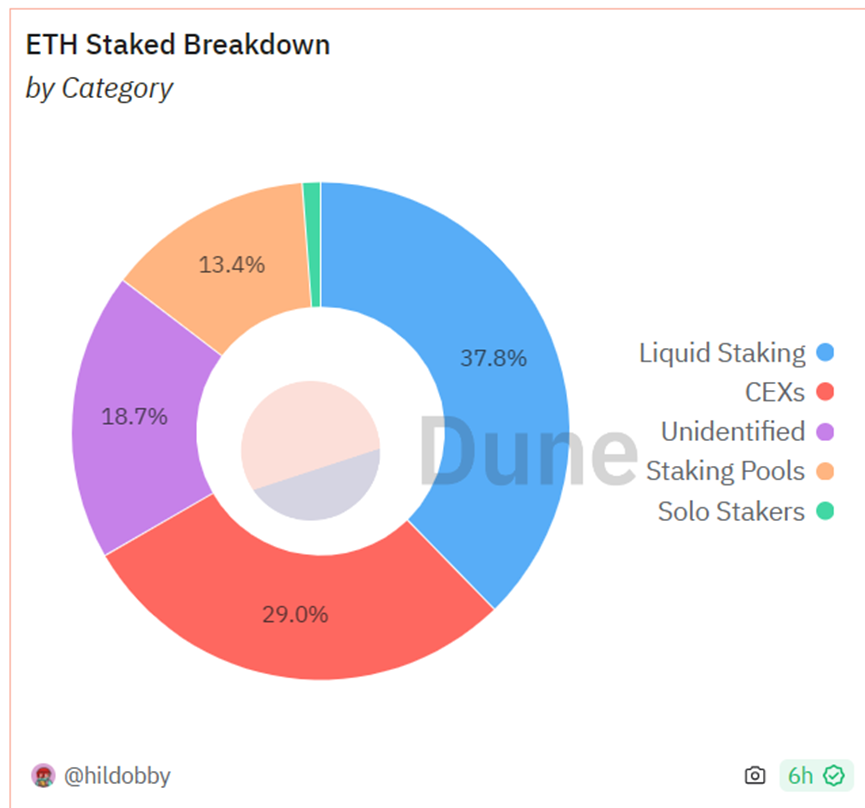

- 让我们从LST开始。由于ETH质押存在技术障碍(验证链),财务障碍(32 ETH)和流动性限制(锁定),因此我们需要流动性质押代币解决方案。目前,超过50%的ETH质押是通过LST进行的。

- 随着@eigenlayer主网的逐步上线,类似的问题可能会再次出现。对于希望通过再质押获得更多收益的 ETH 质押者来说,他们现在面临着:

- 从技术上讲:他们需要选择 AVS 并运行 AVS 或委托给 EigenLayer 的 NO 来选择和更改 AVS

- ETH/LST的流动性再次被锁定。

- 奖励:AVS 将分发无数不同的奖励,这在 ETH 主网上可能会导致极其低效的 Gas 效率。同时,LRT 为整个池子收集奖励可以帮助节省 Gas。

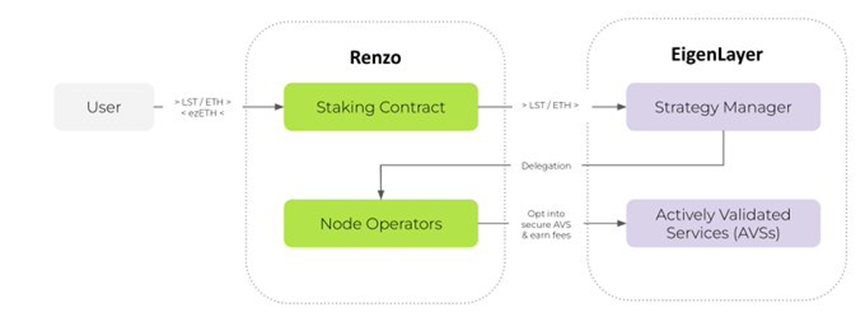

- LRT协议可以帮助同时解决这些问题,消除所有复杂性:

用户充值 ETH/LST

通过质押、再质押奖励和未来空投立即获得流动性 LRT

LRT 协议在后台处理所有再抵押过程

与 LST 类似,但有一些区别:

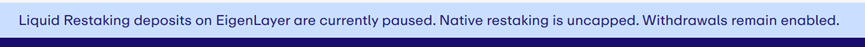

- EL 上的 LST 充值有上限,但原生再质押没有上限。然而,原生再抵押需要 32 ETH、运行一个节点并与 EigenPods 集成。使用原生质押支持的 LRT 协议进行存款可以绕过此限制

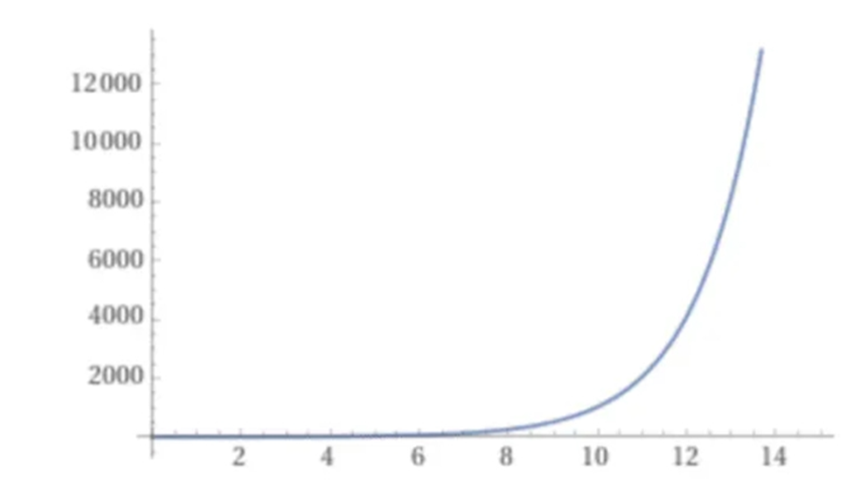

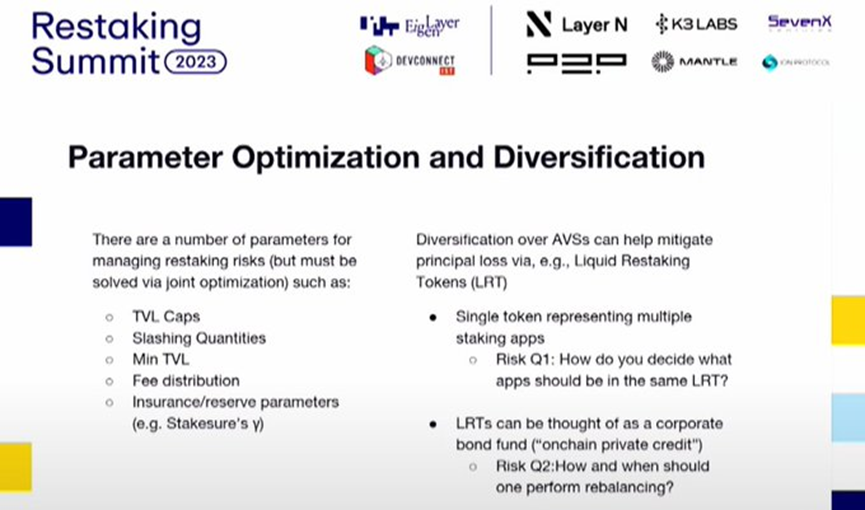

- LRT 的风险管理将比 LST 更复杂(单一回报到多重 AVS 回报;单一资产投资到投资组合管理)。策略数量随着 AVS 数量的增加而增加(图)。

- 更多利益相关者:AVS 和 LST 都参与其中(支持贿赂)。

- LRT 产量建立在 LST 产量之上。它迎合了人们除了“无风险利率”之外还想要更多收益的需求。现在,额外的收益来自于补贴 EL 和 LRT 协议的未来激励措施(现在约为 23.56%)。它还将包括在 AVS 生效后再抵押收益

竞争格局分析

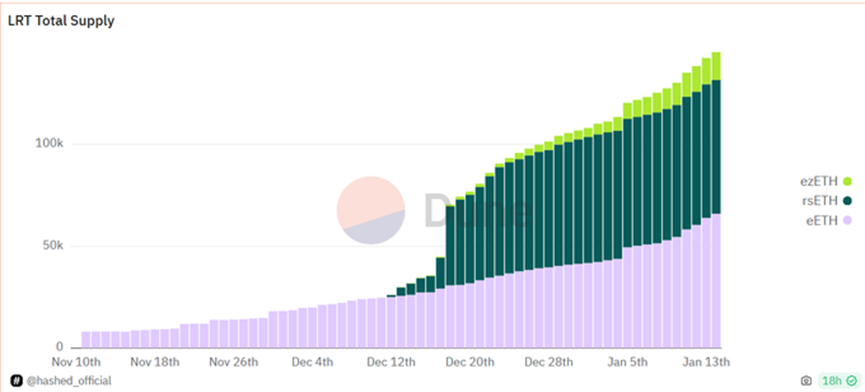

- 目前,3 个 LRT 协议( @RenzoProtocol 、 @KelpDAO和@ether_fi )已经在测试网中运行,其中 8 个协议已上线。通过LRT总共再质押了145000 ETH,约占再质押ETH的23.27%,约占质押ETH的2.1%。

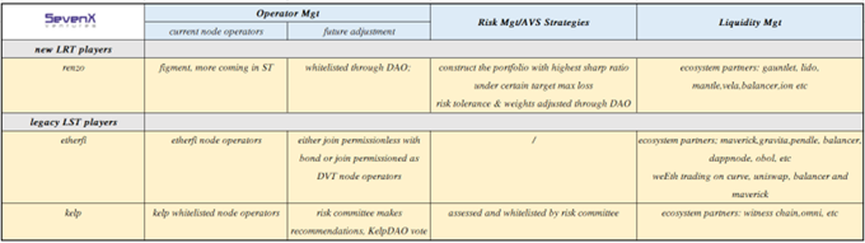

- LRT提供的服务包括基础机制+运营商管理+风险管理(当更多AVS上线时,这一点变得更加重要)+流动性管理

- 我主要将LRT分为传统LST玩家+新的LRT玩家

@Defi0xJeff通过LST池方法分解

https://twitter.com/Defi0xJeff/status/1746170335513506052

- 旧LST已经有现有节点运行基础设施并积累了一定数量的ETH

- 像Renzo这样的新LRT只专注于LRT,并且在风险管理方面拥有复杂的背景,支持更多的LST和未来代币100%与LRT相关(更容易设计贿赂)

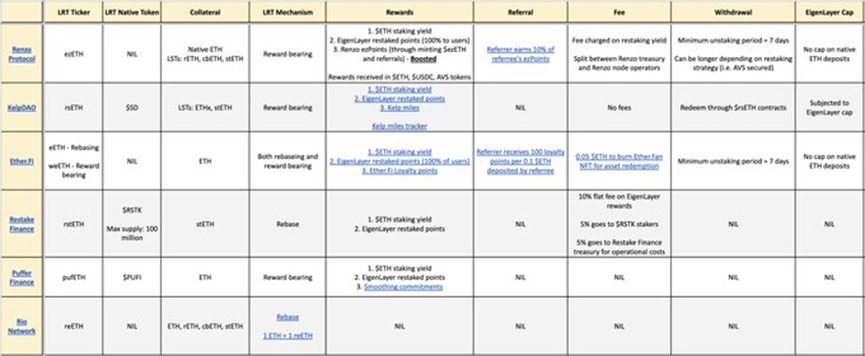

比较一下LT中现有的玩家:

- 节点运行管理:白名单NO/无权限NO/直接委托给多个EL NO

- 风险管理/AVS策略:输入所有AVS/所有通过DAO选择/复杂风险管理方法

- 流动性管理:LRT用例和流动性

*上图脚注:

MaxLoss = 每个 AVS 可以冻结/削减的最大质押百分比;量化再质押投资组合的大幅削减风险。

夏普比率是金融领域风险调整回报的衡量标准。比率越高,性能越好

- 与接收ETH和分配奖励相关的基本机制:许多值得比较的参数,例如支持的LST,费用,推荐机制,提款时间表等。

参考@jinglingcookies的对比。

https://twitter.com/jinglingcookies/status/1743705263486730312

- 由于先发优势、品牌效应以及流动性和用例方面的网络效应,LST 市场是赢家通吃的市场。LRT具有类似的功能,但更加多样化,因为:

- 供给侧:LRT设计较为复杂,玩家可以在不同方面进行区分。

- 需求方:机构用户风险偏好较低,更关心风控或定制化策略,而散户用户可能更关心通证经济、流动性、LRT的用例等

- 然而,FMA、品牌和网络效应仍然存在

相关风险

- LRT智能合约风险:谨慎选择经过审核的LRT。Astrid之前曾被黑客攻击过。

https://twitter.com/AstridFinance/status/1718236380009230406

*原生再质押受到这种风险的影响较小,因为质押的 ETH 并不存在于 LRT 合约中

- 第三方风险:集成 LST 和 EL 的相关风险

- 降低风险:一如既往,更高的收益来自更高的风险。

* LRT 管理多个 AVS 实际上有助于通过多元化降低单个 AVS 的削减风险。

- LRT脱钩风险:与LST脱钩风险类似,受市场供求和流动性影响。

未来趋势与机遇

- DVT + LRT: @ObolNetwork等DVT协议可以帮助降低节点运行风险,类似于LST

- 多链LRT: @RenzoProtocol正在积极探索这个机会; @Stake_Stone正在利用@LayerZero_Labs探索这一领域

- LRT + 其他 DeFi 乐高积木:

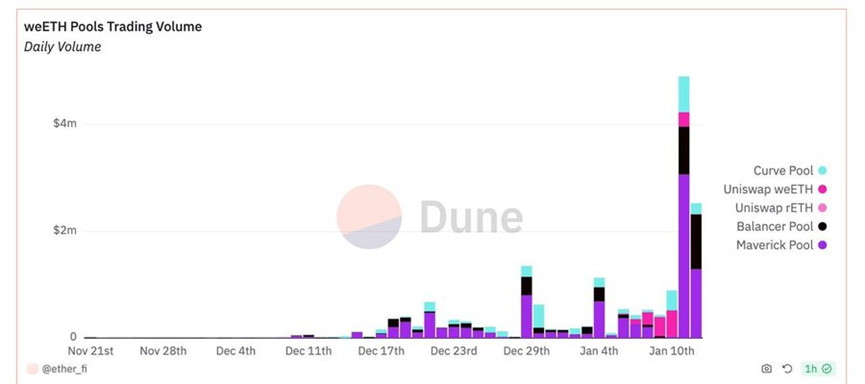

LRT + DEX 交易:见下图

LRT + 借贷:再质押将引入更复杂的风险成分和更多的碎片化。 LTV 和货币市场定价模型变得困难。 @ionprotocol就位。

https://twitter.com/ipor_intern/status/1745762690998665217

未来 Alpha:杠杆式再质押流动性挖矿

*ion 协议现已在测试网中

1. 将 ETH 质押到@RenzoProtocol中,得到 ezETH

2. 将ezETH存入@ionprotocol的LRT货币市场,借入ETH

3. 重复第一步

获得杠杆流动性和挖矿 Renzo + Ion + Eigenlayer 多合一

https://twitter.com/RenzoProtocol/status/1719417411831484784

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

高盛警告:AI 狂潮恐重演 1999 互联网泡沫,五大信号值得警惕

当整个市场都在为AI的未来欢呼时,高盛的策略师们却敲响了警钟。作者:金十数据市场正担心如今的美国科技股领域浮现出1999年的影子,尽管关于AI是否是泡沫的争论非常激烈,但历史提供了一些信号,揭示了投资

-

在 Polymarket 之外,DeAgent AI 如何成为预测赛道的价值中枢?

DeAgent AI 选择了一条从 AI 预言机和智能体基础设施切入预测市场的路。撰文:ChandlerZ,Foresight News如果说人类社会自古就存在对未来的好奇与押注,那么加密原生的预测市

-

Bitget 每日早报(11月11日)|Uniswap提案激活协议费用开关及UNI销毁;Monad公布代币经济学,3%空投给社区;Strive增持BTC至7525枚

Bitget 每日早报(11月11日)|Uniswap提案激活协议费用开关及UNI销毁;Monad公布代币经济学,3%空投给社区;Strive增持BTC至7525枚今日前瞻 1、Uniswap生态迎来重大治理提案,Uniswap Labs与基金会于 11月10日提议激活协议费用开关并实施UNI销毁机制。UNI过去24小时涨幅超 38%至 41.66%,市值增至

-

销毁,是 Uniswap 最后的底牌

销毁,是 Uniswap 最后的底牌一觉醒来,UNI 涨了近 40%,带着整个 DeFi 板块都在普涨。 上涨的原因,是 Uniswap 亮出了最后的底牌。Uniswap 创始人 Hayden 发布了一个新提案,核心内容围绕着那个老生常

-

Bitget 每日早报:Uniswap 提案激活协议费用开关及 UNI 销毁

Monad公布代币经济学,3%空投给社区。作者:BitgetBitget每日早报(11月11日)|Uniswap提案激活协议费用开关及UNI销毁;Monad公布代币经济学, 3%空投给社区;Striv

-

CZ 大批量取关:荒诞“关注生意”彻底凉了?

CZ 大批量取关:荒诞“关注生意”彻底凉了?作者:zhou, ChainCatcher11 月 10 日,一张 X 关注数对比图点燃了加密社区讨论热度。币安创始人赵长鹏(CZ)在不到两个月时间里,从其 X 账号取关超三百人,这一远超日常维护的数

-

巴菲特“最后一封信”全文:我“纯属运气好”,但“时间老人”追上来了,我将“保持安静”

他坦言自己一生受“幸运女神眷顾”,仿佛“抽中了一根长得出奇的签”。撰文:叶桢来源:华尔街见闻巴菲特向其股东宣告,他即将「归于沉寂」,这标志着他执掌伯克希尔·哈撒韦公司长达六十年的辉煌职业生涯正步入尾声

-

早报 | 美参议院就“结束政府停摆方案”的程序性投票已获通过;今年已有约 464 万枚比特币从休眠钱包中转出;Monad 代币公售将于 11 月 17 日启动

早报 | 美参议院就“结束政府停摆方案”的程序性投票已获通过;今年已有约 464 万枚比特币从休眠钱包中转出;Monad 代币公售将于 11 月 17 日启动整理:ChainCatcher 重要资讯:美参议院就“结束政府停摆方案”的程序性投票已获通过 数据:“币安人生”市值短时突破 2 亿美元,24 小时涨幅 25% Coinbase 机构报告:10 月抛

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP Pepe

Pepe UXLINK

UXLINK 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin 大零币

大零币 Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 Uniswap

Uniswap 币安币

币安币 狗狗币

狗狗币 莱特币

莱特币 FIL

FIL ICP

ICP AR

AR ZEN

ZEN ETC

ETC OKB

OKB NEAR

NEAR EOS

EOS XCH

XCH CAKE

CAKE BSV

BSV DOT

DOT