BinanceResearch:2023年11月份加密市场回顾

北半球的冬天虽已来临,但11月份的加密市场在继续回暖,行业的活力在蓄势待发。根据BN Research发布的最新报告,本月的发展趋势有迹象表明市场呈现积极的走势。我们来看一下该报告中提到的主要发展动态和关键见解。

关键要点:

◆ 11月份加密市场保持上升的势头,总市值环比增长了11%。前半个月上涨强劲,随后进入一段波动期。SOL和LINK连续两个月成为市值排名前十的佼佼者,月增幅分别达到了69%和29%。这两种加密货币也吸引了机构投资者的大量兴趣,GSOL的交易溢价高达800%,而GLINK则达到了200%。

◆ 比特币的交易费用已经超过了以太坊,达到了两年多来的最高值。人们对Ordinals协议再次产生浓厚兴趣,这推动了比特币交易活动的增加以及对区块空间的需求。

◆ Solana的DEX交易量在10月至11月间增长了166%以上。与此同时,SOLToken的日常活跃度和市值也有所上升,DeFi TVL的涨幅更是超过了101%。最近Pyth网络、Jupiter Exchange和Jito网络空投活动的增加以及其他主要Solana DeFi协议实施的积分计划,成为DEX活动增加的关键推动因素。此外,围绕SPL-20Token的广泛宣传也是一个重要因素,这些Token为Solana自身创造了一个独特的市场。

◆ Polygon zkEVM在11月达到了一个重要的里程碑,其TVL飙升至1.078亿美元,同比增长了47.2%。这样的增长源自一系列关键发展,并反映了Polygon对ZK空间持续关注和发展的努力,加深了人们对其生态系统的兴趣,预示着Polygon zkEVM前景积极。

◆Telegram机器人仍然备受用户欢迎。尽管最近几个月媒体报道有所减少,但这一领域持续保持活跃,交易量持续攀升。

1、加密市场发展概况

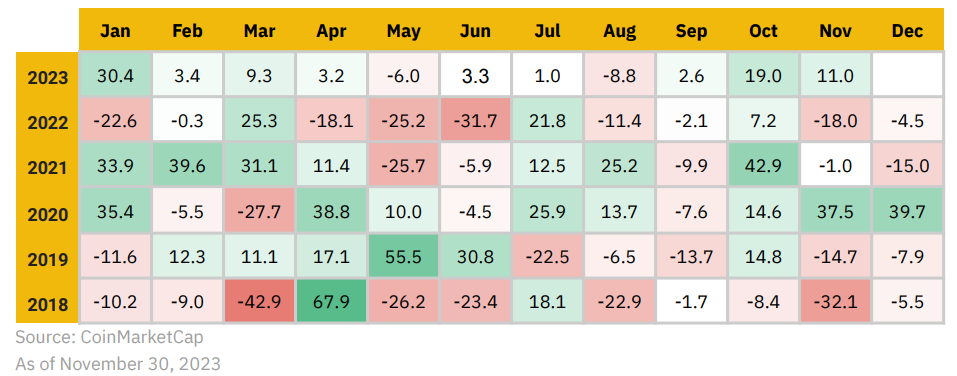

11月的加密市场保持了上升趋势,总市值环比增长11%。月初迎来了一轮强劲上涨,市场迅速增长了12%。随后出现了波动,11月16日和21日的回调导致总市值分别下降约5%。这些回调似乎是市场正常调整,对之前快速增长的自然反应。自10月份以来,加密市场总市值已增长了35%以上。伴随关键因素逐步纳入价格考量,市场在看涨和看跌情绪之间频繁振荡。

11月份每月加密市值增长11%。加密市值每月变化(%)

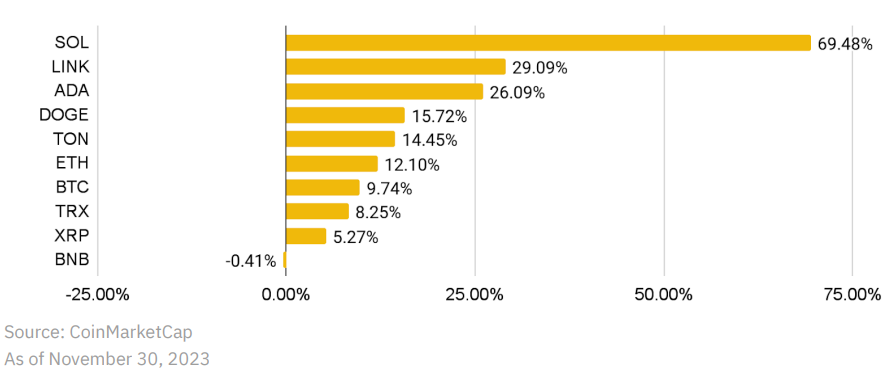

市值最高的10种的币价月度表现

11月,排名前10的加密货币全部得正收益,SOL和LINK表现尤为突出。SOL以69.5%的涨幅领跑,而LINK紧随其后,涨幅为29.11%。Solana近几个月复苏趋势格外引人注目,其年度会议“Solana Breakpoint”吸引了13,000名与会者,社区兴趣的不断增长。谷歌云与Solana宣布的合作成为该事件的重要亮点,标志着Solana生态系统的重要里程碑。

这种积极情绪也在机构领域体现,GSOL和GLINK分别以非凡的800%和1200%的溢价交易,分别是灰度的Solana信托和Link信托。另外,Chainlink宣布了Staking v0.2计划,预定于12月初推出。与此同时,ADA在11月表现抢眼,涨幅达26.1%。Cardano的2023年峰会成为一个关键事件,突显了该项目正在进行的发展和未来前景。

DOGE从10月份开始保持增长势头,实现了15.7%的增长。TON摆脱了10月份的停滞状态,当月上涨了14.5%。ETH维持其通货紧缩状态。

BTC、TRX和XRP增长一般,当月分别以9.7%、8.3%和5.3%的增幅收盘。值得注意的是,芝加哥商业交易平台集团(CME)取得第一名,成为11月份全球最大的比特币期货交易平台之一。鉴于CME作为大型机构主要交易场所的地位,这表明机构对比特币的需求日益增长。BNB则微跌0.4%。

1)DeFi表现

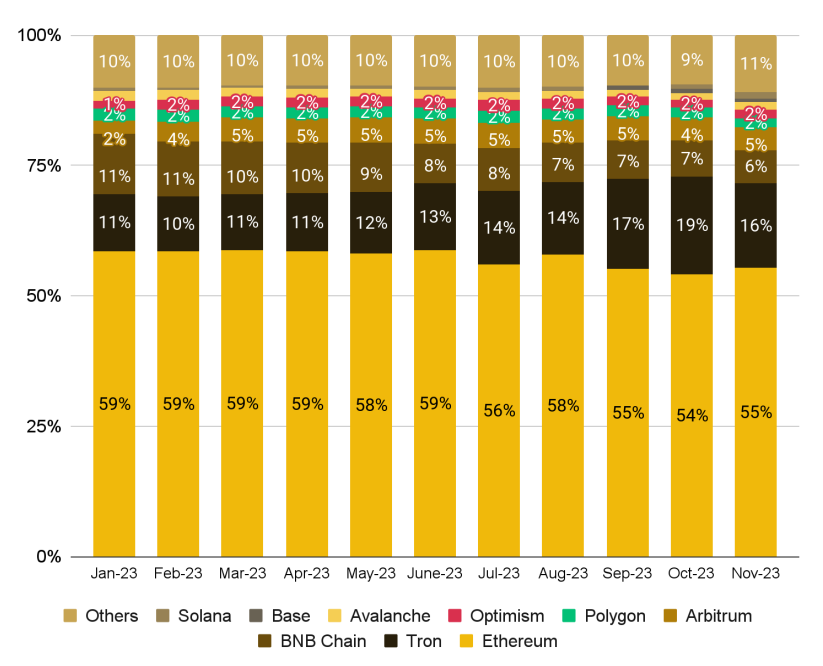

TVL份额

11月,DeFi行业持续扩张,TVL环比增长10%,延续了自10月以来的上升趋势。这种增长与整体市场积极情绪和Token价格持续上涨相一致。在排名前十的DeFi平台中,Solana以56%的TVL增幅领先,其次是Optimism 17%和Avalanche 16%。Solana的增长主要得益于赌注协议Marinade和Jito,两者的TVL增长分别超过79%和130%。 Avalanche的TVL增长则得益于Benqi,,一个货币市场和赌注平台,其月度TVL增长达到62%。相反,Tron和Base的TVL出现下滑趋势,分别下跌了4%和2%。

2)NFT表现

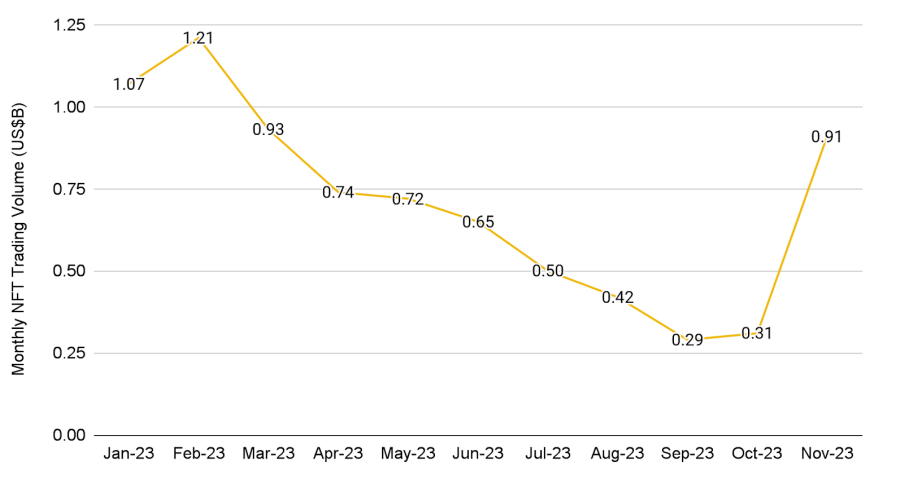

NFT月度交易量

11月,NFT市场迎来了重要转折,结束了长达一年的下滑,销售额达到9.1亿美元。环比增长200%,是2023年最大的增幅。Nansen的NFT 500 指数和Blue chip 10指数的报告显示今年以来的跌幅有所减缓,分别为49%和43%,较上月的58%和50%有所改善。比特币NFTs是推动NFT销售复苏的主要因素。

SATS系列以独特的单个satoshis标识符展现出惊人的表现,销售额以1039%的月增长率达到了93百万美元,超过了Bored Ape俱乐部的4200万美元和CryptoPunks的2900万美元。

2、关键总结图表

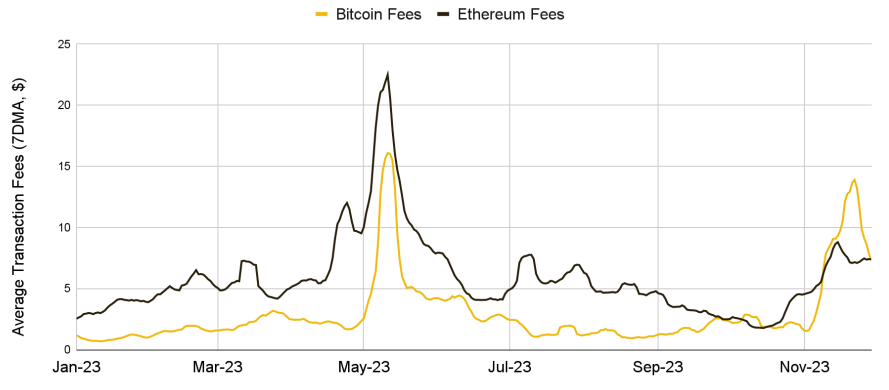

1)比特币费用超过以太坊费用

比特币的平均交易费用已经超过了以太坊的费用

历史上,以太坊的交易费用通常高于比特币,这并不奇怪,因为比特币的交易活跃度和复杂性通常低于以太坊。

然而,11月出现了一个有趣的现象,比特币的平均交易费用在该月超过了以太坊,以太坊只达到了比特币的三分之二,这种差距在11月22日达到了6.73美元,创下两年来的最高点。不过,这种差距已经逐渐缩小。

11月比特币费用上涨主要受到Ordinals协议活动的推动。自10月下旬以来,人们对铸造比特币NFT的兴趣再度高涨,导致铭文数量大幅增加。根据CryptoSlam的数据,11月的比特币NFT销售额达到了创纪录的3.76亿美元。

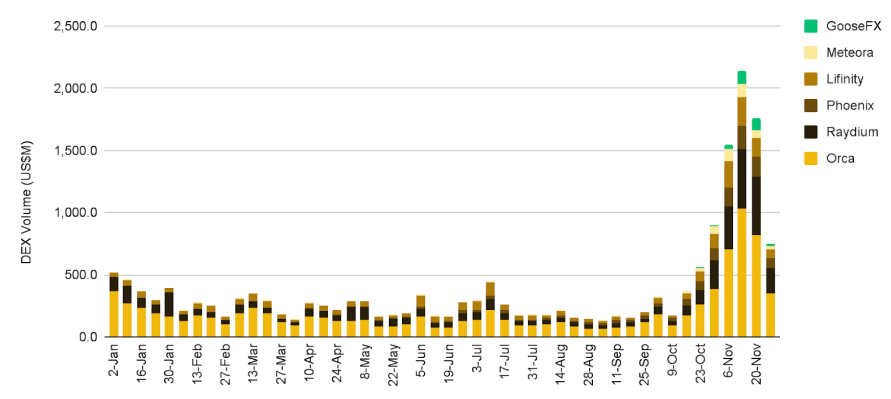

2)Solana DEX销量大增

10月至11月间,Solana的DEX交易量上涨了166%以上

Solana最近表现强劲,每日活动量大幅增加,市值增长远超大盘(SOL在市值排名前十的资产中增长速度在最近90天中有60天是领先的)。

同时,SolanaDeFi生态系统也强劲增长,月环比TVL增长超过101%,位列其他主要平台之首。DeFi生态系统的核心是主要的Solana DEXes,在10月至11月间交易量显著增长超过166%。

这种增长得益于SolanaDeFi生态系统中一系列活动和关注,如oracle project、Pyth Network、DEX aggregator Jupiter Exchange以及与MEV相关的liquid staking提供商Jito Network的最近空投。其他主要DeFi项目也采取了积分系统,如MarginFi、Jito Network和Kamino Finance,这些积分系统激发了用户活动,许多人认为这可能是潜在空投的一个迹象。

DEX活动受到最近炒作的影响,即SPL-20令牌标准。这些标准为Solana创建了类似于比特币的铭文市场,在L1内不断增长的memecoin市场的推动下,帮助DEX交易量达到了最近的高峰。

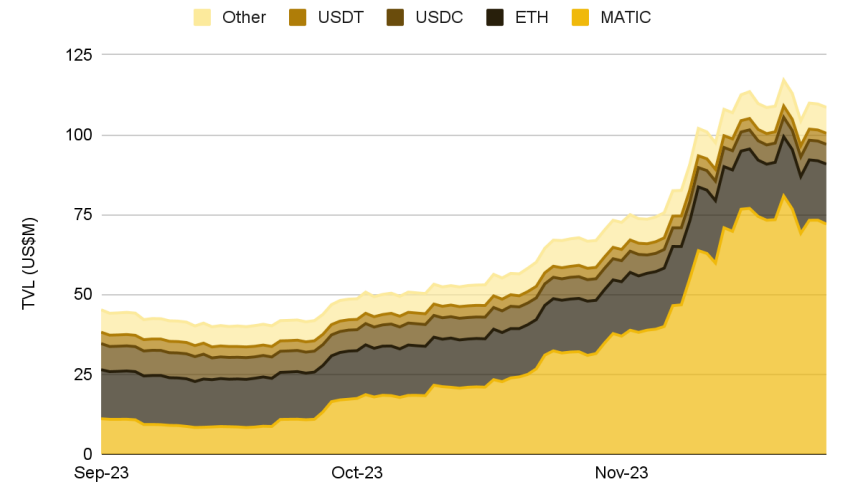

3)Polygon 在ZKEVM上向前推进

11月,Polygon的zkEVM达到了一个重要的里程碑,超过了1亿美元的TVL,同比增长超过47.2%

Polygon在ZK领域取得重大进展,其zkEVM第二层(L2)显示出巨大潜力。在11月,Polygon zkEVM的TVL超过1.078亿美元,同比增长47.2%,储户超过10万人,这标志着一个重要的里程碑。这种有机增长表明Polygon zkEVM不仅赶上了其他竞争对手L2 rollup的步伐,还超越了一些因空投投机而获益的竞争对手。

这一进展得益于Polygon zkEVM和更广泛的Polygon生态系统的发展,展现出协同效应。例如,Polygon zkEVM为rETH/WETH推出了首个E-CLP,还与关键跨链和互操作性协议集成,包括Symbiosis 和 Socket。此外,围绕Polygon 2.0的讨论和Polygon PoS链向Validium的迁移标志着对市场战略的重大转变,有效地将Polygon zkEVM和Validium定位为新一代L2s的基础。

各种加密项目和交易平台都在采用Polygon的CDK,特别是OKX的X1,以构建可定制的ZK驱动的L2,这突显了Polygon在该领域的影响力不断增强。此外,对zkWasm链的开发以及即将推出的Polygon Miden专注于ZK隐私和可扩展性,进一步彰显了Polygon对ZK创新的承诺。

这些努力共同提升了Polygon在ZK市场的地位,增加了人们对其生态系统的兴趣,为Polygon zkEVM等产品的未来发展奠定了基础。4)Telegram 机器人的持续活动

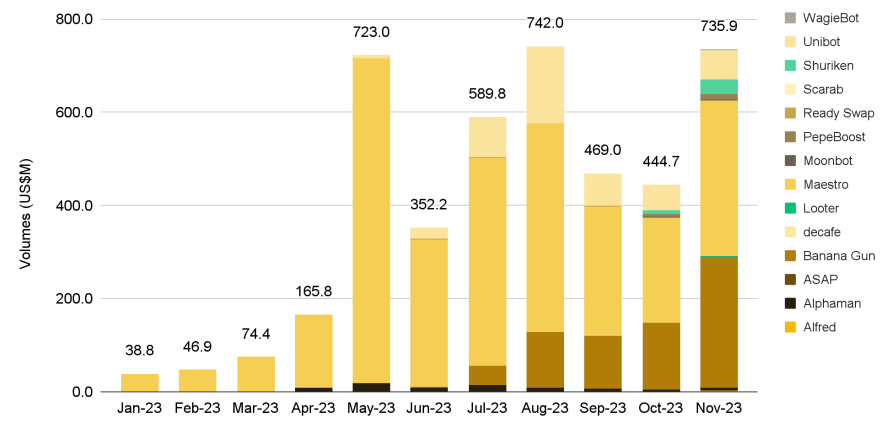

11月Bot交易量反弹

Telegram交易机器人让交易者能轻松地自动化和执行链上操作,如交易、狙击、空投农业和其他分析工具。尽管电报机器人存在已久,但其首次关注度是在7月份的交易量激增,随着Token价格的飙升,吸引了新用户。

目前的链上指标显示,Telegram机器人仍然是交易者喜爱的平台,活跃度依然高。11月的交易量反弹,同比增长65%,达到7.359亿美元。Maestro和Banana Gun是交易量最大的电报交易机器人,占总交易量的83%以上。

尽管如此,值得注意的是与Telegram机器人互动可能存在风险,因为机器人能够访问私钥,可能导致Token安全受到威胁。正如一句古老的格言所说:“Not your keys, not your crypto” 。

3、即将举行的活动和Token解锁

在本文最后,我们总结了本月值得关注的事件和即将到来的Token解锁。希望这将有助于监测该领域的关键发展,并跟踪解锁事件。

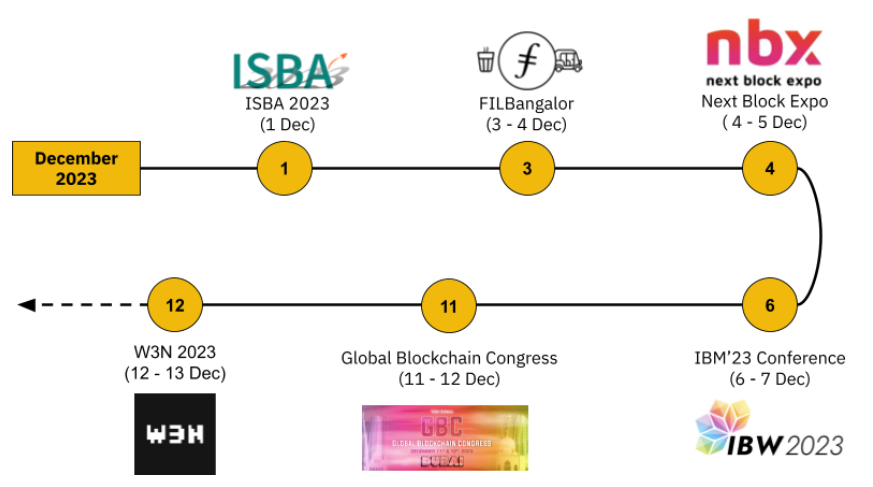

2023年12月值得关注的事件

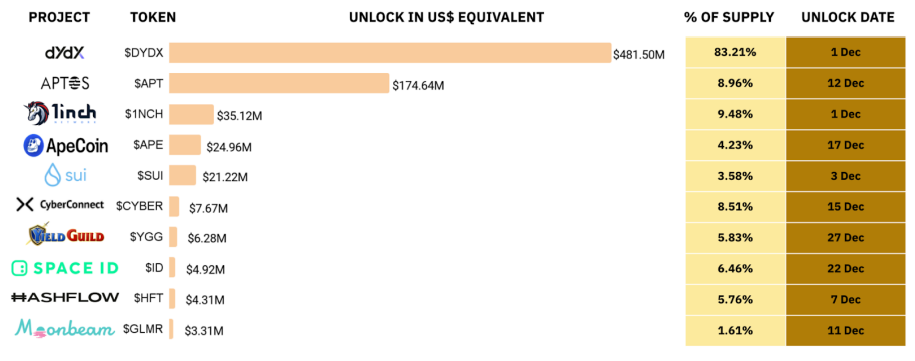

以美元计算的最大Token解锁

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

2025,特朗普的敛财之年

美国第一家庭的敛财规模,在美国历史上堪称空前。撰文:John Cassidy编译:Saoirse,Foresight News随着唐纳德・特朗普重返白宫的周年纪念日日益临近,想要跟上他家族趁机敛财的步

-

死亡是加密货币最大「买家」

「只有你的密钥,才能拥有你的加密货币」。撰文:Pix编译:Saoirse,Foresight News加密货币领域的人总说「不是你的密钥,就不是你的币」。这话听起来很有力量,事实也确实如此。但这句话背

-

为什么说 Solana 已不再适合办大会了?

为什么说 Solana 已不再适合办大会了?原文标题:Solana Can't Host Conferences Anymore 原文作者: @abhitejxyz 编译:Peggy,BlockBeats编者按:2025 年 12 月,Sola

-

从“安全港”到“合规创新”:SEC 创新豁免政策的影响分析

从“安全港”到“合规创新”:SEC 创新豁免政策的影响分析作者: @BlazingKevin_ ,the Researcher at Movemaker 引言:监管的历史性转折 加密行业在 2025 年迎来了美国监管环境的历史性转折点。在长期的“执法即监管”

-

Matrixport 旗下 Matrixdock 与 Cactus Custody、RWA 生态国际联合会签署合作备忘录

Matrixport 旗下 Matrixdock 与 Cactus Custody、RWA 生态国际联合会签署合作备忘录2025 年 12 月 15 日,全球领先的一站式加密金融服务平台 Matrixport 受邀出席由 RWA 生态国际联合会(RWA International Society Limited) 主办

-

BitMart 市场行情周报 12.09-12.15

BitMart 市场行情周报 12.09-12.15据BitMart 12月15日市场行情报告,过去一周加密货币总市值为 3.06万亿,较上周下降了2.24%。本周加密市场动态本周加密市场维持高位震荡,BTC 在 8.82–9.43 万美元区间内宽幅波

-

WEEX完成200万美元WXT回购,回馈用户对「合约挖矿」的支持

作为 WEEX 生态系统的核心,WXT 致力于激励交易所社区的合作伙伴、贡献者以及活跃用户。12 月 16 日,全球领先的加密货币交易平台 WEEX 唯客宣布已完成价值 200 万美元的新一轮 WXT

- 成交量排行

- 币种热搜榜

泰达币

泰达币 比特币

比特币 以太坊

以太坊 OFFICIAL TRUMP

OFFICIAL TRUMP USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 大零币

大零币 狗狗币

狗狗币 莱特币

莱特币 Sui

Sui 波场

波场 Avalanche

Avalanche FIL

FIL OKB

OKB LUNC

LUNC SHIB

SHIB ZEN

ZEN ETC

ETC CAKE

CAKE DOT

DOT YGG

YGG