本月暴涨70%,速览Coinbase不容忽视的4大理由

随着币安被罚,CZ陷入可能的牢狱之灾,本月的加密圈不太平静。

吃瓜之余,别忘了搞钱,本月Coinbase的暴涨你赚到了么?

今天我们来聊一下后续Coinbase是不是还值得长期持有。

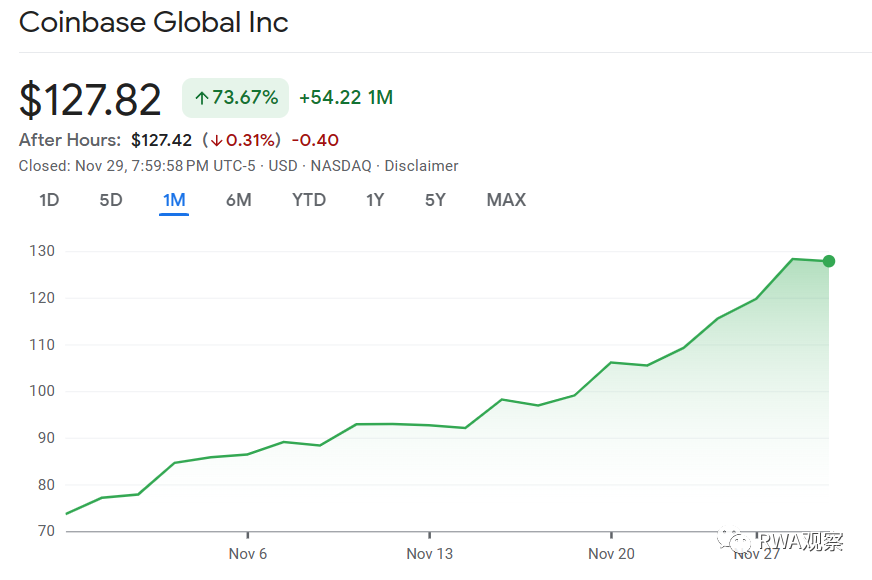

虽然比特币现货ETF还是没有什么实质性进展,但是Coinbase的股价在11月一路向上,本月上涨73.67%。

币安被罚才43亿美元,Coinbase市值上涨就超过了100亿美元。

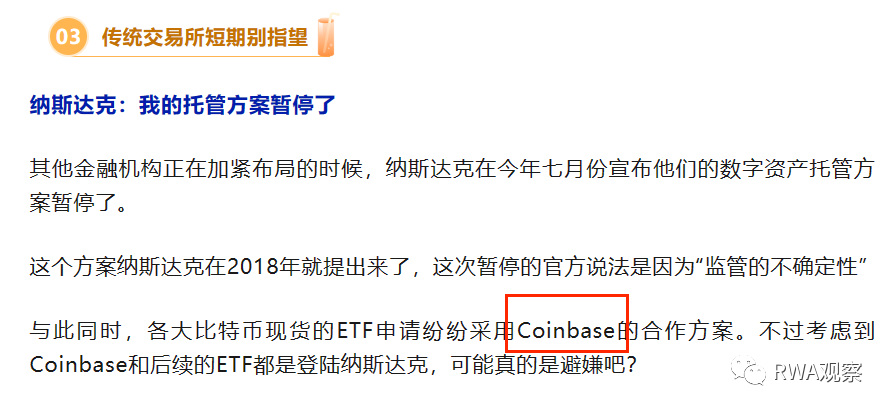

我在除了贝莱德,其他金融巨头有哪些布局?就提到过各大基金公司申请的比特币现货ETF都是采用的Coinbase共享监督方案,如果那个时候入场可以吃到全部上涨。

在币安被罚之后,谁倒霉,谁受益?我也明确支出币安被罚的最大收益者就是Coinbase,那个时候进也可以享受30%左右的上涨。

国内公众号是不可以喊单的,各位观众要理解哈~

私下和我一起吃过饭的朋友们应该知道,对于不熟悉加密的朋友,我一般都是推荐买Coinbase股票,而不建议直接去炒币。

因为直接炒币会碰到各种各样例如出入金的问题,反而麻烦。

这一波上涨也算是对这些朋友有一个交代了。

至于我个人嘛,当然也是Coinbase的长期看好者,今天就和大家梳理一下逻辑,仅供参考,不作为投资建议哈!

01

欧美交易所不争气,只剩这一个阿斗

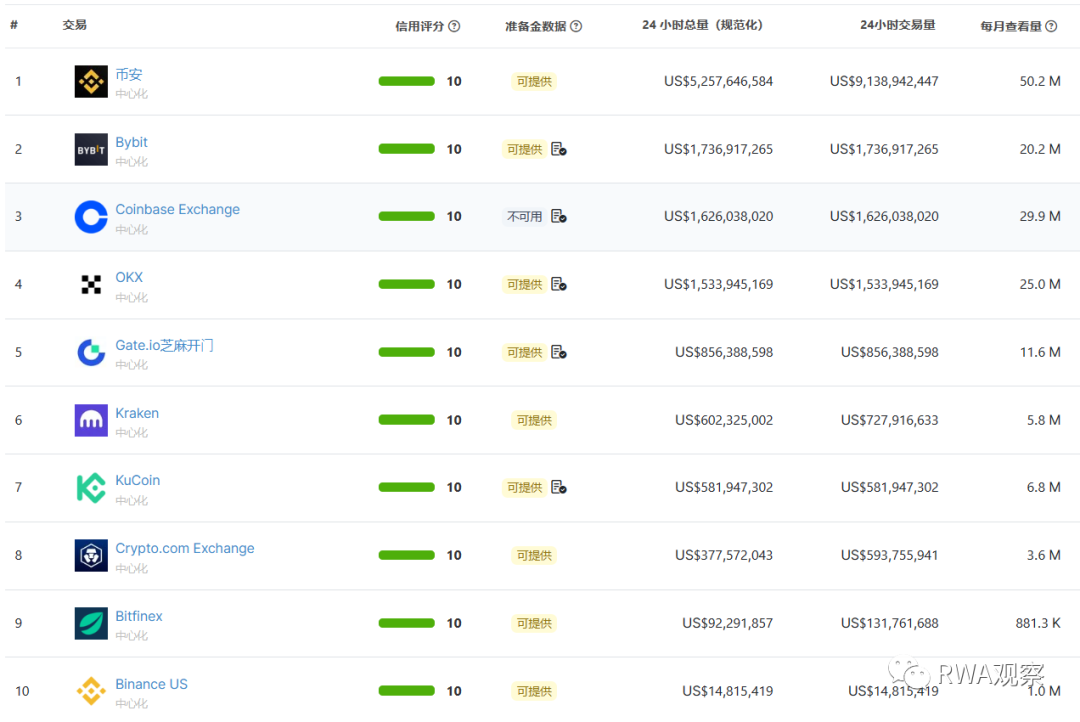

根据coingecko的信用评分,10分(一线)的交易所一共就10个。

但其实真正访问量大的还是Top5这几个。

Top5里面华人交易所占了四个。

如果美帝要拥抱加密,按照目前去中心化交易所的交易效率和尿性,既支持不了大额高频交易,还不方便监管。

DEX基本被监管层排除在合作考虑范围之外了。

如果FTX不出事,可能美帝还有得选。

自从FTX倒下之后,美帝的核心的白人圈子,实际上就只有Coinbase一家交易所可以合作了。

02

监管大腿抱得早

Coinbase其实一直是加密圈的好学生。

看看他发展的几个关键节点就能看出一二:

2017 年Coinbase就拿到了纽约州的 BitLicense(数字货币经营牌照),随后推出 Coinbase Custody,该托管服务旨在帮助机构投资者安全投资和持有数字资产。特斯拉公司购买比特币,就是用的这个服务(然后亏了)。

2020 年 2 月,Coinbase 被批准成为 VISA 的主要成员,成为第一家获得 VISA 批准的纯加密货币公司。

2021年其他交易都忙着发币的时候,Coinbase选择了上市。发行价是250美金,IPO首日冲到了328美金,估值超800亿美元。

本月虽然经历了一波暴涨,价格也才128美元,估值三百亿美金。

现在买相当于是pre-IPO的价格了哈哈哈。

03

中心化必须拥抱监管

虽然Coinbase一直拥抱监管,但也不是一帆风顺。

在加密圈发展初期,拥抱监管会被行业内鄙视(现在应该被打服了)。

我们从SEC的起诉看看Coinbase的拥抱监管做到了什么地步:

美国证券交易委员会(SEC)指控 Coinbase 自 2019 年以来,作为加密货币交易运作的中间人,从事了交易所、经纪人和清算机构等多项服务,但 Coinbase 没有按照法律要求向 SEC 注册这些功能。因此 Coinbase 非法促进了加密资产证券的交易,是一个未经注册的中间人(Unregistered Broker),这违反了法律并给用户带来了一定的风险。

简单来说,FTX/币安/Coinbase这三大交易所虽然都被起诉,但问题性质还是很不一样的:

正如我之前在币安被罚之后,谁倒霉,谁受益?所判断,未来加密圈的项目只有两条路:

- 如果要做中心化项目就必须合规

- 如果不想拥抱监管,那就要做完全去中心化项目

04

从交易到基建服务的转变

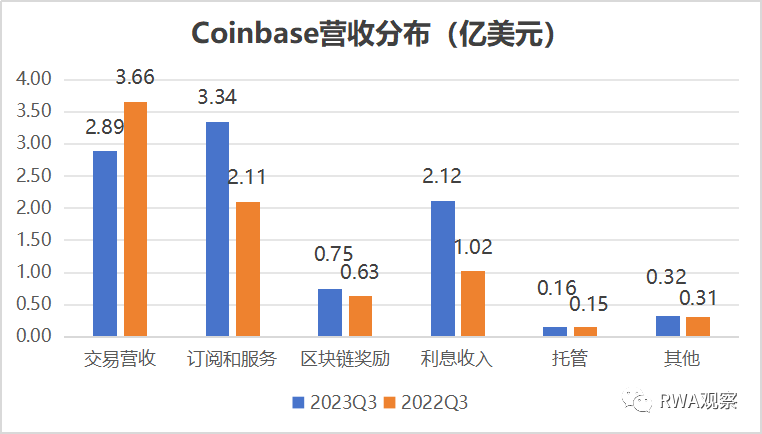

以前Coinbase的收入基本全部来自于交易佣金,由于走的是完全合规路线,手续费比其他加密交易所要贵很多。这其实很影响Coinbase的市场份额。

但随着中心化交易所逐步“被监管拥抱”,其他交易所的交易成本以后也会肉眼可见的变高。

Coinbase原来的劣势就不会那么明显了。

另外作为加密圈的乖乖崽,Coinbase的发展模式还在快速向基建服务转变。按照公开的说法,是提高“订购与服务”(Subscription and Services)板块收入,主要包括区块链奖励(Blockchain Rewards)托管业务(Custodial Fees)和利息收入(Interest Income)。

区块链奖励主要就是质押目前业务进展一般,我也不是很关心。

利息收入在今年则产生了暴涨,很大程度上归功于 Coinbase 与 Circle 以及 USD Coin 发行和管理者 Center 的关系,作为该联盟的创始成员,早在 2018 年推出 USDC 时,Coinbase 就与Circle就 USDC 稳定币储备金达成了某种收入共享的协议。

这一波热炒的比特币现货ETF,就属于托管业务,虽然目前收入并不高,但在肉眼可见的未来会实现爆发式增长。

不仅仅已经申请的比特币现货ETF都采用Coinbase的共享监督方案,后面的以太坊现货ETF,也会采用Coinbase的托管方案(有三个已经公布,三个待定,最后大概率也是Coinbase)

另外“其他订阅和服务”营收也有三千多万美元的收入,其实主要是支付卡相关例如 Coinbase 发行的银行卡(Coinbase Card)的服务费、其它业务的会员费等。

随着监管规则的明确,目测未来Coinbase还可以拓展其他的服务项目(可参考要把基金代币化,总共分几步?中的第二步),另外在DLT结算搞定(可参见美帝的阳谋?详解美联储和Swift的代币化方案)后,加密支付也是一片超大蓝海市场。

别忘了,Coinbase可是VISA 的主要成员之一哦~

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

官方首次对稳定币定性,稳定币的幻想可以结束了

也意味着行业从此不需要再围绕“灰色可能性”反复试探。来源:曼昆区块链法律服务这是28日的一场会议,重要程度远超新闻标题本身。公安部、网信办、中央金融办、两高、外管局、证监会、金融监管总局等一整套“国家

-

Hotcoin Research |本轮牛市结束了吗?深度解读比特币四年周期的“变”与“不变”

Hotcoin Research |本轮牛市结束了吗?深度解读比特币四年周期的“变”与“不变”一、引言:周期规律的“变与不变” 比特币每隔约四年减半一次供应增量,这一机制也塑造了加密市场的周期起伏。然而,自2024年4月完成第四次减半以来,比特币价格和整个加密市场的表现却呈现出不同以往的新特点

-

当市场陷入极度恐惧,谁在逆势抄底?Hotcoin Research | 2025 年 11 月 24 日-28 日

当市场陷入极度恐惧,谁在逆势抄底?Hotcoin Research | 2025 年 11 月 24 日-28 日加密市场表现 当前,加密货币总市值为 3.09 万亿美元,BTC 占比 58.5%,为 1.8 万亿美元。稳定币市值为 3061 亿美元,最近7日增加 1.08%,稳定币数量在本周逆转,开始出现正增长

-

BiFinance币汇将捐赠100万港元,驰援香港大埔火灾救援及重建工作

BiFinance币汇将捐赠100万港元,驰援香港大埔火灾救援及重建工作BiFinance紧急启动公益援助计划,将捐赠100万港元 用于救助与慰问,支持受困群体的生活安置、应急需求及基本物资保障,以确保援助与关怀能够直达最需要帮助的人。 在救助的同时,BiFinance也

-

央行首次重磅定调稳定币,市场将向何处去?

央行首次重磅定调稳定币,市场将向何处去?作者:蔡鹏程,钛媒体 编辑:刘洋雪,钛媒体11月29日,中国人民银行官方发布文章《打击虚拟货币交易炒作工作协调机制会议召开》,对于虚拟货币及稳定币进行了最新论述。 文章对稳定币进行了最新定调,“稳定币

-

Cobie:长线交易

Cobie:长线交易文章作者:Thejaswini M A 文章编译:Block unicorn前言 2012 年,乔丹·菲什(Jordan Fish),也就是 Cobie,当时有 200 美元和一个难题。 他当时是布里

-

钱志敏带走的 400 亿比特币,能归还中国吗?

“我们的核心诉求非常明确——物归原主,也就是归还中国受害者。”来源:中国新闻周刊“钱志敏”,这个名字葛秋已经有好几年没看到了,围绕这个名字以及背后的蓝天格锐投资案,讨论已逐渐沉寂。直到近两个月,她所在

-

难怪巴菲特最后押注了谷歌

“谷歌把全链条攥在自己手里。它不依赖Nvidia,拥有高效、低成本的算力主权。”作者:马泪泪来源:吴晓波频道CHANNELWU巴菲特曾说,“永远不要投资一家你无法理解的企业”。然而在“股神时代”即将谢

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP 泰达币

泰达币 比特币

比特币 以太坊

以太坊 Solana

Solana USD Coin

USD Coin First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 狗狗币

狗狗币 大零币

大零币 莱特币

莱特币 Sui

Sui ChainLink

ChainLink Avalanche

Avalanche LUNC

LUNC FIL

FIL ZEN

ZEN OKB

OKB ETC

ETC NEAR

NEAR YGG

YGG FTT

FTT AR

AR