crvUSD 能否扛起去中心化稳定币的大旗?

crvUSD 能否扛起去中心化稳定币的大旗

注:本文主要介绍去中心化稳定币 crvUSD ,不作任何投资建议。

稳定币于加密市场的重要性不言而喻,在过去的两年间,稳定币总市值从 60 亿美元增长到了 22 年 5 月的峰值 188 亿美元, 而后缓慢下降至目前的 133 亿美元。相较于加密总市值和 defi TVL 的波动而言,稳定币的市值变化较为平缓。然而在相对平缓的数据变化背后却暗藏着许多轰动一时的事件:UST 的崛起与崩盘、Tornado Cash 被制裁、USDC 的脱锚风波、BUSD 被 SEC 叫停等,无一不牵动着整个加密市场的神经。

(稳定币市值与 defi TVL 变化,资料来源:defillama)

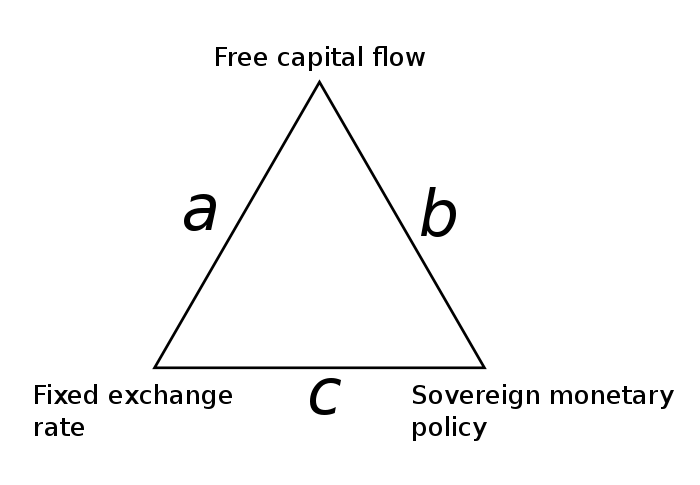

参照金融学中的“三元悖论”,稳定币也被认为也存在“不可能三角”,即:价格锚定、去中心化、资本效率三者不可能同时实现。稳定币通常会在上述三个目标中实现两种或者各满足一部分,大致可分以下三类:

中心化稳定币:中心化实体发行,与美元保持 1:1 兑换,如 USDT、USDC、BUSD 等;

部分去中心化稳定币:智能合约控制,通过链上资产(部分中心化稳定币)抵押铸造,如 DAI、FRAX、crvUSD、GHO 等;

完全去中心化稳定币:智能合约控制,完全由去中心化资产支撑,如 UST、LUSD、sUSD 等;

(货币政策的不可能三角,资料来源:wikipedia)

(货币政策的不可能三角,资料来源:wikipedia)

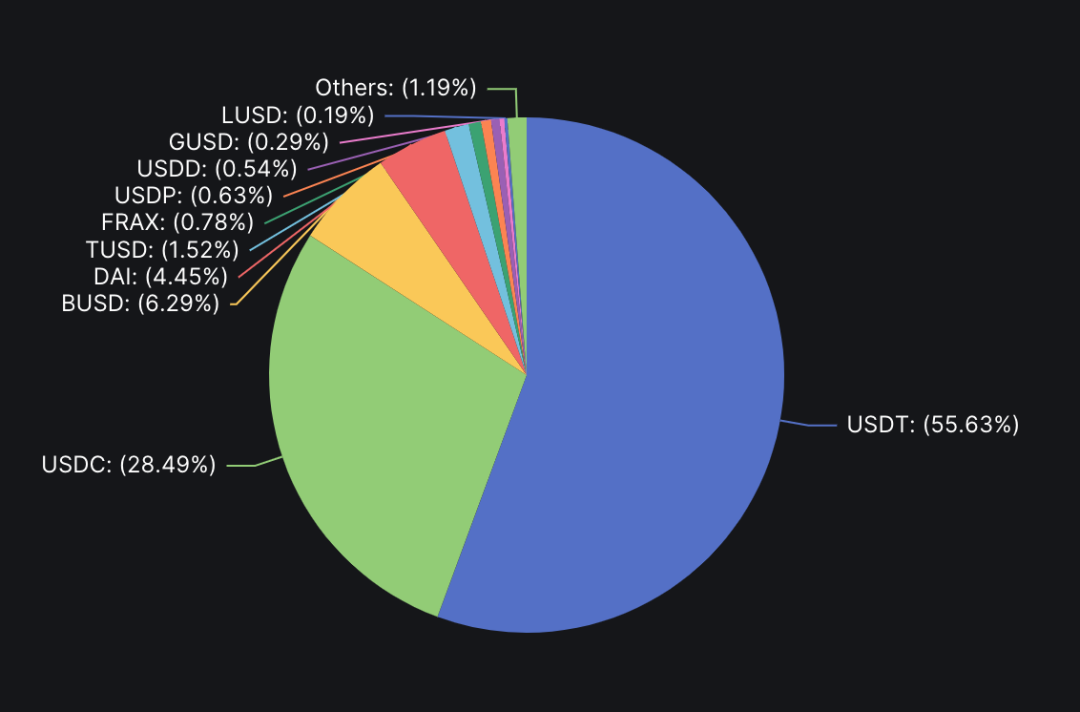

从市场组成上来看,目前中心化稳定币占据了 93% 以上的稳定币市场,去中心化稳定币自从 UST 崩盘后增长便陷入了停滞,目前占据约 7%的市场份额。

(稳定币市值分布,资料来源:defillama)

目前去中心化稳定币的困境主要在于两方面:流动性规模不足导致缺乏广泛的使用场景以及超额抵押率导致的资本效率低下。Curve 于 2022 年 11 月发布了去中心化稳定币 crvUSD 白皮书,对去中心化、价格锚定、资本效率三者之间的抉择做出了新的平衡优化,有望扩大去中心化稳定币的应用。

一、crvUSD 机制

1.清算机制

在目前大部分的抵押清算机制中,当抵押物价格快速下跌时会引发全面清算,容易导致坏账风险和较大的清算亏损。crvUSD引入了一种创新的清算模式:借贷流动性自动化做市商算法Lending-Liquidating AMM(LLAMMA),是 crvUSD 最大创新之一。

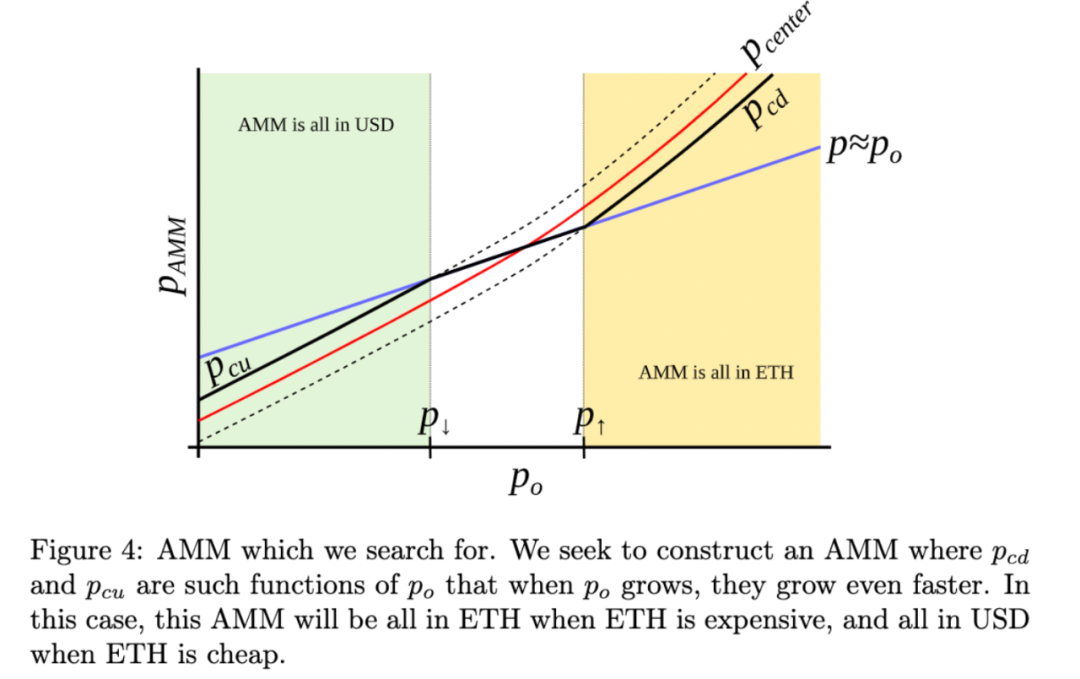

LLAMMA 的核心思想在于构建了一个“持续清算”和“持续去清算”的 AMM 策略。当抵押品价格波动时,LLAMMA 会自动在抵押物与稳定币之间进行头寸转换。比如LLAMMA 观察到该抵押品的价格正在下跌,它会自动将抵押物的头寸逐步转换为 crvUSD。同样的如果价格回升,LLAMMA 会自动将头寸转换回抵押物。因此,LLAMMA 不是瞬时清算,而是在连续范围内平稳发生,能够在不产生坏账的情况下降低清算风险。

(资料来源:crvUSD 白皮书)

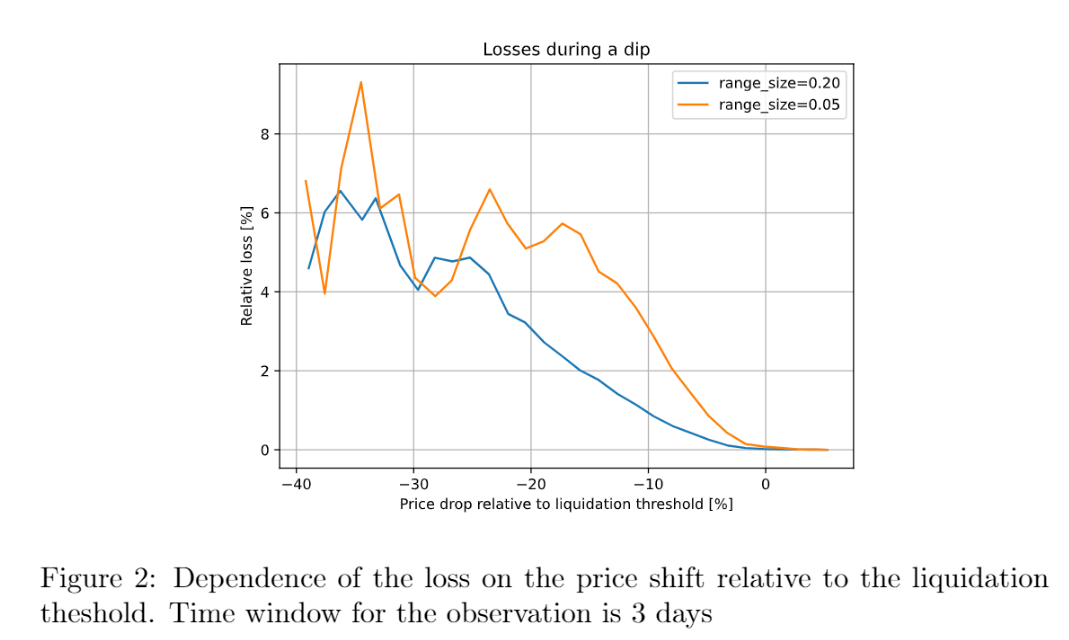

根据 Curve 公布的测试结果来看,当 3 天内价格波动低于清算阈值 10% 时,仅损失了 1% 的抵押品。

(资料来源:crvUSD 白皮书)

(资料来源:crvUSD 白皮书)

2.价格锚定机制

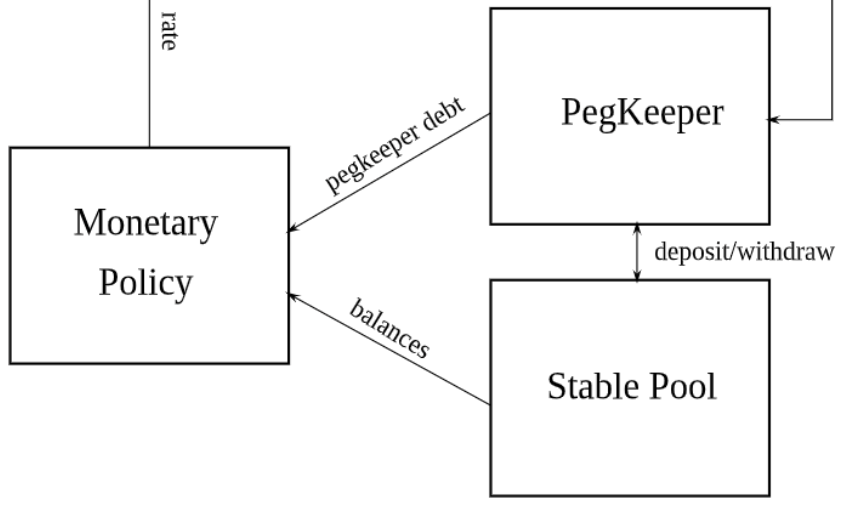

crvUSD 采用了算法市场操作机制Automatic Stabalizer (类似 Frax 的 AMO 机制)来维持 crvUSD 的价格锚定。这种机制下,将允许在没有大的 PSM、对第三方套利者的依赖、信贷、部分准备金制度等情况下维持价格锚定。当市场价格高于锚定价格时,将会通过Automatic Stabalizer 铸造 crvUSD 直接存入 Curve 的流动池中增加流动性供应,直至 crvUSD 回到锚定价格;当市场价格低于锚定价格时,会从流动池中取出 crvUSD 并销毁,从而减少 crvUSD 的供应量;

(资料来源:crvUSD 白皮书)

(资料来源:crvUSD 白皮书)

3.低费用互换

crvUSD 的另一个关键特征是,每种特定形式的抵押品都充当其自己的可公开交易的 AMM。每当在 LLAMMA 中存入一个新的抵押品,就会创建一个与 crvUSD 配对的新的流动性池(例如 ETH/crvUSD 等),因此可以通过 crvUSD 在更广泛的代币之间实现低费用互换。

二、总结

虽然尚未公布 crvUSD具体支持的抵押品类别(白皮书上只以 ETH 为例),不过从其 GitHub 的ControllerFactory中可看到,该系统能支持任意数量的抵押品配对(ControllerFactory 中的最大值为 50,000)。这意味着 crvUSD 的去中心化程度是根据其抵押物的选择范围(ETH、stETH、3crv、LP 等)动态变化的;

Curve 本身作为最大的去中心化交易所之一,天然的能够赋予 crvUSD 充足的应用场景,以crvUSD 为广泛资产低费用互换的桥梁,可能会让 crvUSD 成为 defi 中利用率最高的稳定币。同时 crvUSD 潜在支持的抵押物包括了 Curve 上的头部 LP(st LP、3crv LP 等),较其他的去中心化稳定在资本效率方面有明显的优势,在以太坊上海升级完成后这一优势可能会逐渐凸显;

综上,crvUSD 通过在去中心化、价格锚定、资本效率三者之间动态平衡优化,有望成为 defi 中使用率最高的去中心化稳定币。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

Star:OKX 交易所内置 DEX 交易现已上线,让多链探索简单无缝

Star:OKX 交易所内置 DEX 交易现已上线,让多链探索简单无缝作者:Star Xu,OKX 创始人OKX 的使命是通过可靠、透明的技术,让全球市场触手可及。 交易所内置「DEX交易」则在此基础上进一步拓展,将中心化基础设施的高效性与去中心化网络的开放性相结合。

-

Circle Q3 成绩单出炉:在下一盘更大的棋?

稳定币第一股 Circle 的 Q3 财报有哪些看点?撰文:KarenZ,Foresight News昨晚,稳定币第一股 Circle 公布三季度财报,交出了一份令人瞩目的成绩单,更在生态建设上打出了

-

以太坊 Interop 路线图:如何解锁大规模采用的「最后一公里」?

我们正在见证的以太坊生态的又一次结构性升级。撰文:imToken在 Web3 世界,从「跨链」再到互操作性(Interop),一直都是个长青叙事。当然,可能很多人也没有严格区分两者的内涵,如果用一句话

-

预言机的演化史 ( 一 ):从数据桥到智能信任层

预言机既是连接,也是污染;既是突破,也是危机的起点。撰文:0xhhh一、引言:信任的盲点区块链是一场关于信任的革命,但它的信任是封闭的。它相信数学,却不相信世界。早期的区块链像一个逻辑主义者:它坚信推

-

以太坊的上限:从计算协议到文明根基

探讨以太坊从「世界计算机」向「文明根基」演进的理论上限。撰文:XiaoHai本文旨在探讨以太坊从「世界计算机」向「文明根基」演进的理论上限。我们认为,以太坊的终极价值在于其作为「计算文明」的社会操作系

-

Base 与 OP 头部 DEX 将合并,扩展部署至 Arc 与以太坊

Uniswap 新提案削减 LP 收益,Aero 却把 LP 接入整套协议现金流。撰文:Sanqing,Foresight NewsTL;DR11 月 12 日 Dromos 在 New Horizo

-

稳定币如何重塑我们的金融世界?

稳定币代表了数字金融发展的前沿方向,它既带来前所未有的挑战,也蕴含着重要机遇。撰文:邓建鹏,中央财经大学法学院教授、区块链法学研究专家一、静悄悄的数字货币革命想象一下,有一种「数字美元」,它在网络世界

-

加密市场的板块轮动真的已失效?

当 BTC 率先成熟,ETH 滞后跟随,SOL 仍需时日,我们处于周期何处?撰文:Ignas编译:AididiaoJP,Foresight News本周期加密货币经典轮动模式为何失效BTC 持有者已经

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP Pepe

Pepe UXLINK

UXLINK 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 大零币

大零币 Uniswap

Uniswap 币安币

币安币 狗狗币

狗狗币 莱特币

莱特币 FIL

FIL ICP

ICP ZEN

ZEN AR

AR CFX

CFX CAKE

CAKE OKB

OKB EOS

EOS ETC

ETC XCH

XCH