长推:Synthetix稳定币sUSD成为新算稳三杰?

注:本文来自@angalina2021 推特,MarsBit整理如下:

1/ 看到 @Wuhuoqiu 把 $sUSD 归类为新算稳三杰。刚好在看sythestic的机制,挺有趣的,这里详细介绍一下。

Synthetix 于2018年上线,早期为合成资产协议,后逐步转型为在以太坊和 Optimistic上构建的去中心化流动性供应协议,治理代币是 $SNX 。

2/ 如何铸造?

质押SNX可以生成稳定币sUSD,sUSD市值目前约为5500万美元,稳定币市值规模排名20名左右。

SNX铸造sUSD的抵押率是400%,清算线则是160%。

这是一个比较高的抵押率,主要原因是考虑到SNX属于协议自身的治理代币,价格波动幅度较大,较高的抵押率可以应对市场极端风险,维持系统的稳定。

3/ 如何锚定?

sUSD通过套利机制维持价格锚定。

sUSD的铸造价格始终为1美元,当市场价格高于铸造价格时,套利者可以铸造新的sUSD,按照市场价格卖出获利,市场供应增加,价格回落。

当市场价格低于铸造价格时,套利者可以从市场买回sUSD,然后销毁sUSD,降低债务。

4/ USDC 恐慌中表现如何?

在这次USDC的恐慌中,sUSD的底层资产虽然没有USDC,但是价格也受到了一定的影响。最低跌至0.96附近。不过,很快被套利者扳平回水。

5/ 债务池是什么?

质押的SNX都放进一个池子里,这池子就是债务池。

当用户铸造sUSD时,铸造出来的sUSD的数量占所有sUSD的数量就是用户在整个债务池的比例,所有被铸造的sUSD就是总债务。

如果A的投资策略实现资产升值(如sUSD购买sETH,sETH价格上涨)就会导致B的债务增加。

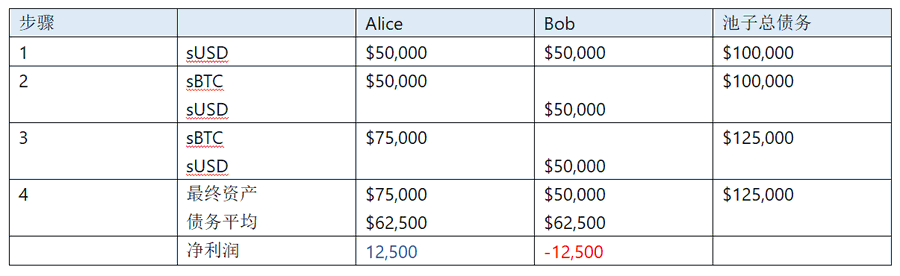

例子如下:

6/ 债务池可以为各类协议提供流动性,零滑点,充当交易对手方,具有较好的可组合性。

在此基础上,snx建立自己的生态。Synthetix 不直接提供任何前端,而是充当DeFi 协议的后端流动性提供者。目前的生态包括curve、合约交易所Kwenta、期权交易所Lyra等。sUSD有自身较为稳定的应用场景。

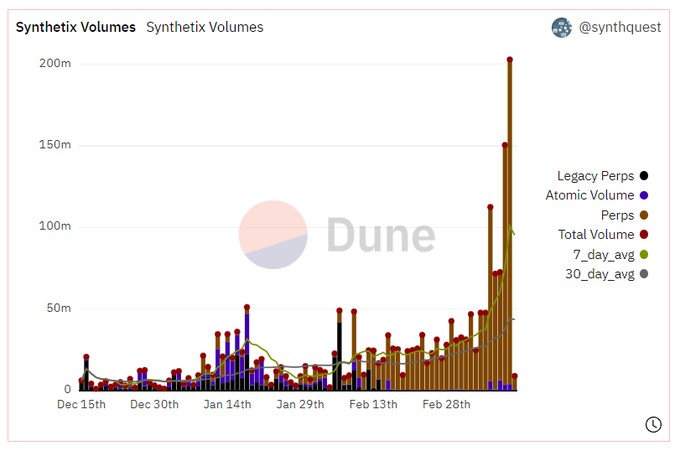

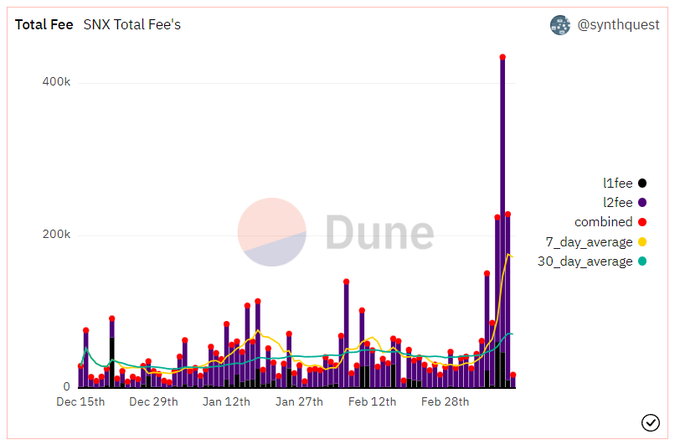

7/ 2023年上线v2以来,交易量和费用都增长明显。参考下图,其中,perp2代表的就是衍生品增长部分,主要是来自衍生品平台kwenta的交易量增长。

9/ SNX债务池的设计与GMX中GLP的设置也有相似之处。都是池子充当了平台的交易对手方,为协议提供流动性。

不同之处则在于,SNX质押者之间存在竞争关系,个体收益率需要优于债务池收益率,个体才能从中受益。GLP的持有者之间则无此种关系,可以视为一个整体,利益一致,跟随资产的涨跌而涨跌。

10/ Synthetix 正在进行V3版本的修改。在V3中,将新增质押资产的种类,除了SNX之外,ETH等其他加密代币也可以质押生成sUSD。

此前,sUSD的规模受到SNX市值的限制,V3版本实施后,将不再受限于此,sUSD的可扩展性增强。

随着流入Optimistic的资金增长,有机会建立更丰富的生态,获取更大市场规模。

11/ SNX包括了稳定币、现货交易以及合约交易等几类业务。估值时,取不同类型的项目作为参照物,差异较大。

从稳定币赛道对比,SNX的P/F值(流通市值/协议费用收入)略高于MakerDAO,与ETH抵押稳定币Liquity差不多。

从现货DEX和衍生品DEX对比,SNX明显高于其他平台。

可见市场对SNX给予了较高的估值。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

WEEX完成200万美元WXT回购,回馈用户对「合约挖矿」的支持

作为 WEEX 生态系统的核心,WXT 致力于激励交易所社区的合作伙伴、贡献者以及活跃用户。12 月 16 日,全球领先的加密货币交易平台 WEEX 唯客宣布已完成价值 200 万美元的新一轮 WXT

-

深入解析 Aave 内讧冲突,协议与前端的权力博弈

深入解析 Aave 内讧冲突,协议与前端的权力博弈作者: Chloe, ChainCatcher近期,Aave DAO 与 Aave Labs 间的争议曝光。前者负责治理协议,后者则是 Aave 产品的开发者。 这起争议的焦点在于最近宣布与 CoW

-

对话 NDV 创始人:科技圈家办成亚洲入场主力,当前已是熊市后段?

对话 NDV 创始人:科技圈家办成亚洲入场主力,当前已是熊市后段?采访:The Round Trip 编译&整理:Yuliya,PANews在比特币现货ETF获批、机构资金加速涌入,但全球宏观利率环境依旧高企的复杂背景下,加密市场的传统投资范式正面临深刻挑战。当“四

-

加密资产的另一种崛起

加密资产的另一种崛起长久以来我对两类加密资产的应用一直持比较冷漠的态度: 一是基于加密资产(比如稳定币)的支付; 二是在链上购买代币化的股票或者代币化的实物资产 (注:在这里,我特指人类而非AI使用加密资产的场景。对于A

-

Tiger Research:现在是买入的时机吗?

Tiger Research:现在是买入的时机吗?两周前,我曾写道比特币可能尚未突破10万美元大关。价格短暂触及9.9万美元后回落,目前在9万美元下方横盘整理。 大多数人都在问同一个问题:“现在是买入的时机吗?”首先:是的。此时分批买入是合适的。但你

-

构建可用的真实世界收益

构建可用的真实世界收益理解真实世界收益 以及 R2 正在做的事情 一、为什么我们要重新理解「收益」 过去几年,链上世界对“收益”的理解被严重简化了。 很多用户习惯把注意力放在:APY 数字有多高 奖励发得快不快 能不能随时

-

MetYa 完成最新一轮 5000 万美元联合投资:在全球资产数字化浪潮中寻找长期确定性

MetYa 完成最新一轮 5000 万美元联合投资:在全球资产数字化浪潮中寻找长期确定性作者:Metya Official Editorial Team 资本回归基本面下的融资背景 近日,MetYa 完成新一轮 5000 万美元联合融资。本轮由港股上市公司世紀聯合控股集团(1959.HK

-

BitsLab 旗下 MoveBit 研究发布|Belobog:面向真实攻击的 Move 模糊测试框架

MoveBit 是一家专注于 Move 生态的区块链安全公司,通过率先使用形式化验证使 Move 生态成为最安全的 Web3 生态系统。作者:BitsLabMove 作为 Web3 开发者不容忽视的一

- 成交量排行

- 币种热搜榜

泰达币

泰达币 比特币

比特币 以太坊

以太坊 OFFICIAL TRUMP

OFFICIAL TRUMP USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 大零币

大零币 狗狗币

狗狗币 莱特币

莱特币 Sui

Sui 波场

波场 Avalanche

Avalanche FIL

FIL OKB

OKB LUNC

LUNC SHIB

SHIB ZEN

ZEN ETC

ETC CAKE

CAKE DOT

DOT YGG

YGG