长推:深入探究f(x) 协议设计理念与机制

注:原文来自@16131_发布长推。

白单+公售阶段都是**30秒卖光**(真的是没听见谁有抢到)的$fx,到底其产品是否真的能处理市场大部分的极端情况?

如上篇关于@protocol_fx的介绍,我认为f(x) 的核心是围绕在$fETH上,并透过$xETH的辅助,来做到既无需承担RWA 风险,又能维持低波动的曝险选择。

此推会对假设情况做更细节的探讨,看看$fETH在极端状况下是否能如其设计理念正常运作?以及$xETH的定位又是什么?

1- $fETH

fETH 的曝险效果大约等于90% stablecoin + 10% ETH,以仓位管理的角度来看,如果以全部持有$fETH作为空仓选择,可以确保小部分仓位一直参与市场当中,同时又有极高的操作弹性。我认为特别适合协议国库去持有,既符合从业者长期看多ETH 的特性,同时可以说没有任何管理成本。

这边展开说一下何谓没有任何管理成本。如果协议以持有90% stablecoin + 10% ETH 作为曝险选择,最重要就是要挑选持有哪一种稳定币。今年USDC 受到传统银行牵连而造成脱钩,可以看到市场大部分的稳定币除了USDT 和LUSD 以外都受到牵连,甚至反而推升了ETH 的价格。

在这种银行爆雷的状况下,如国库持有USDC 或有一定相关性的稳定币(Frax、DAI),基本上是动弹不得的。首先DAO 的治理模式在本质上是不可能如个体户一般弹性,同时通常也会由多签管理,种种因素让黑天鹅事件发生的时候,只能坐等价格回归(或归零)。

在这种90% + 10% 的作法下,持有$LUSD是我个人认为长期持有较佳的选择。但LUSD 大部分时候都处于正溢价,二级市场购入的成本较高(最近都处在$1.01 上下,是不错的价格)。未来$fETH的流动性深度会是我主要拿来和$LUSD对比的关键。(6/n)152

@protocol_fx也已经在为建立流动性做准备,连结为和@fraxfinance合作的提案。预期fETH/frxETH 交易对的年化应该会不错,将资金放到此交易对大约等于0.5倍ETH 的波动,当然在执行这个策略时要衡量无常损失是否能够接受。

https:// gov.frax.finance/t/fx-protocol- frax-finance/2372 …

回到原题,如果是持有$fETH会发生什么状况?于$USDC爆雷初期ETH 的价格最大波动约在$1570 - $1370 之间,换算回fETH 的波动仅下跌不到1.3%。而后期因为各种USDC 持有人出逃而推升ETH 价位,fETH 在这波事件中甚至是会营利的。

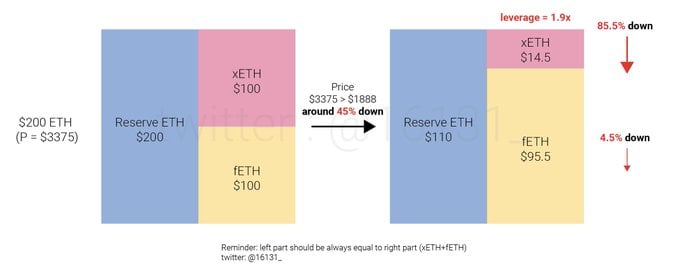

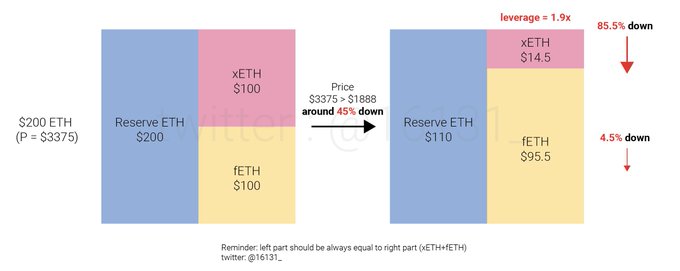

可能有人会问,那如果ETH 遇到黑天鹅事件发生大暴跌呢?这边直接拿519暴跌时的状况来讨论: 519当日开盘价和最低价分别为3375/1888,最大跌幅约45%。这边我们假设ETH 「瞬间」跌去了45%(实际状况是花了约16小时跌掉了45%),亦即任何稳定措施都没机会运作的情形下,$fETH 是否会脱钩?

以下图例可以清楚看到,即使在这种极端状况下,$fETH的价格仍会稳稳依照原设定运作。当价格「瞬间」下跌45%时, fETH 的跌幅依照设计为4.5%,可以看到下跌后Reserve ETH 的价值仍完全足够支撑fETH ($110 > $95.5),由xETH 有效地承接大部分的波动,杠杆倍数约为1.9x。

同时我们也可以从右图中清楚理解,当服务于吸收波动的$xETH占比过低时,会导致接下来极少量的xETH 需要承接大部分的价格波动,这也是为何f(x) 大部分的稳定机制本质上都是为了控制两者的占比。下面我们同时也将稳定机制带进来讨论。(11/n)

同时我们也可以从右图中清楚理解,当服务于吸收波动的$xETH占比过低时,会导致接下来极少量的xETH 需要承接大部分的价格波动,这也是为何f(x) 大部分的稳定机制本质上都是为了控制两者的占比。下面我们同时也将稳定机制带进来讨论。(11/n)

上述图示情况下,Vr (value of Reserve ETH) < 1.2 Vf (value of fETH),会同时触发前两阶段的机制:「稳定模式」+「用户再平衡模式」。基本上就是透过收费机制的调整,提升xETH 的占比。详细运作条件请回头看上篇机制介绍,于此附上连结:https:// twitter.com/16131_/status/ 1664216120646340608?s=20 …

而这种极端假设下,协议甚至还没有进入第三阶段的「协议再平衡模式」(Vr > 1.14Vf),因此目前对于其比例稳定机制还是有一定信心。

https:// twitter.com/16131_/status/ 1664216124467322883?s=20 …

2- $xETH

考量这种状况下, xETH 是很有可能也承受大幅抛压的,虽然协议透过机制设定希望将xETH 占比提升,但的确目前无法确定实质效果。如Tao 所说,我认为选择持有xETH 的用户适合长期看多,同时又希望提高一定资金利用率,但不太在意杠杆倍率波动的用户。

https:// twitter.com/taowang1/statu s/1664264910287806466?s=20 …

当ETH 暴跌时,其实是最适合抄底买入(加仓)而非卖出xETH 的时机。再次回到这张图,我们价格下跌前后,左右两张图的区别。可以明显看到xETH 的占比从50%跌至13%,此时拿同样数量的ETH 铸造xETH 可以换到更高占比的xETH(因为原持有人的xETH 大幅缩水,亦即分母变小),而這也是為何原持有人在價格漲回後可能會有部分損失(即使 ETH 回到原價,xETH 仍無法回到原價值),因為用戶於低點鑄造 xETH 的可能性是一直存在的。 https://twitter.com/16131_/status/1664216133510238208?s=20…

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

推特是如何制造「虚假流量」的?

优先曝光而非深度互动,高可见性而非深触达性,才是 X 和马斯克优先需要的。撰文:Cookie本月初,CZ 与 Peter Schiff 在 Binance 区块链周上进行了一场有趣的「比特币 VS 黄

-

Ripple 凿开了墙缝,但 Swift 直接拆掉了整面墙

Ripple 孤胆破局,Swift 引江入海。撰文:Sanqing,Foresight News在法兰克福 Sibos 2025 大会期间,Swift 首席业务官 Thierry Chilosi 与标

-

Bitget 每日早报(12月23日)| Michael Selig就任第16任CFTC主席;鲍威尔已争取到三次降息;Strategy增持7.48亿美元储备

Bitget 每日早报(12月23日)| Michael Selig就任第16任CFTC主席;鲍威尔已争取到三次降息;Strategy增持7.48亿美元储备今日前瞻 1、CFTC代理主席Caroline Pham卸任,Michael Selig宣誓就任第16任主席 2、知情人士:特朗普可能在明年1月第一周任命新的美联储主席。 3、知情人士:摩根大通考虑向

-

从游戏分发到 AI 经济:XWorld 如何借 Web3 激励之力重写价值分配?

XWorld 致力于将数字世界每一个行为都转化为真正收入的平台。撰文:深潮 TechFlow引言你有没有注意到?「看广告免费领会员」模式已经在各大音乐、视频平台全面铺开:观看 30s 广告,就能免费获

-

对外狂奶以太坊、内部报告却看跌,Tom Lee 团队还值得信任吗?

对外狂奶以太坊、内部报告却看跌,Tom Lee 团队还值得信任吗?作者| Aki 吴说区块链如果要为 2025 年以太坊多头叙事选一个最具代表性的人物,以太坊财库公司 BitMine 董事长、Fundstrat 联合创始人兼首席投资官 Tom Lee 往往会被放在最

-

Snowball 2 天 20 倍,拆解自动做市机制如何引爆冷市

Snowball 2 天 20 倍,拆解自动做市机制如何引爆冷市十二月的加密市场和天气一样冷。 链上交易已经冬眠很久,新叙事也难产。看看中文CT这几天在聊的撕逼和八卦,就知道这个市场已经没有什么人在玩了。 但英文区这几天在讨论一个新东西。 一个叫 Snowball

-

推特是如何制造「虚假流量」的

推特是如何制造「虚假流量」的作者:Cookie本月初,CZ 与 Peter Schiff 在 Binance 区块链周上进行了一场有趣的「比特币 VS 黄金」的辩论。在看完这场辩论的视频后,我又在 X 上浏览关于辩论的相关讨论推

-

芝商所的加密货币门户

现货市场与期货市场的交汇点。文章作者:Prathik Desai文章编译:Block unicorn每当看到有人因为一条关于 X 的推文就押注加密货币,让资金流动起来时,我都会觉得好笑。我也曾有过这样

- 成交量排行

- 币种热搜榜

泰达币

泰达币 比特币

比特币 以太坊

以太坊 OFFICIAL TRUMP

OFFICIAL TRUMP USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 币安币

币安币 大零币

大零币 狗狗币

狗狗币 莱特币

莱特币 Sui

Sui 波场

波场 Avalanche

Avalanche FIL

FIL OKB

OKB LUNC

LUNC SHIB

SHIB ZEN

ZEN ETC

ETC CAKE

CAKE DOT

DOT YGG

YGG