速览美SEC对Coinbase“仅有”的7项指控,自家孩子挨打轻?

在对加密货币交易所币安提起民事诉讼后仅一天,北京时间6月6日晚间,美国证券交易委员会再次对另一家加密货币交易所Coinbase提起诉讼,不过相比于昨天针对币安的13项严重指控不同,这次对Coinbase的指控只有7项,而且诉讼内容也看似“不痛不痒”,下面就让我们一起来详细看下:

1. Coinbase经营一个交易平台(“Coinbase平台”),美国客户可以通过该平台购买、出售和交易加密资产,但其提供的资产包括加密资产证券。Coinbase是美国最大的加密资产交易平台,迄今已为超过 1.08 亿客户提供服务,该平台上数百种加密资产的日交易额高达数十亿美元。Coinbase平台具有传统证券市场中的三个功能——经纪人、交易所和清算机构,传统证券市场通常会将这三个功能拆分运营。 然而,Coinbase从未在美国证券交易委员会注册为经纪人、国家证券交易所或清算机构,从而规避了国会为证券市场制定的信息披露制度。 一直以来,Coinbase通过向投资者收取交易费等方式赚取了数十亿美元的收入,但却没有按照注册要求进行所需的信息披露和保护,因此投资者面临重大风险。

2. 美国国会颁布的《1934年证券交易法》(“Exchange Act”, Securities Exchange Act of 1934),一部分目的就是为了规范美国的国家证券市场。美国国会责成美国证券交易委员会保护投资者、维护公平有序的市场并促进资本形成,并且通过一系列注册、披露、记录保存、检查和反利益冲突规定来达到这一目的。这些规定要求证券市场中关键职能必须分离——包括由经纪人、交易所和清算机构执行的职能——这么做的目的,是为了保护投资者及其资产免受这些职能合并时可能出现的利益冲突影响。

3. 至少自2019年以来,通过Coinbase平台扮演了三种角色:

- 以未注册经纪人的身份运营,包括招揽潜在投资者、处理客户资金和资产以及收取交易费用;

- 一个未注册的交易所,包括提供一个市场,除提供交易服务之外,还汇集了加密资产的多个买家和卖家的订单,并匹配和执行这些订单;

- 一个未注册的清算机构,包括将其客户的资产存放在Coinbase控制的钱包中,并通过相关账户的借记和贷记来结算其客户的交易。

通过将这些功能整合到一个平台中,并且没有就这三个功能中的任何一个在美国证券交易委员会进行注册,也没有资格获得任何适用的注册豁免,Coinbase多年来一直无视监管结构并逃避国会和美国证券交易委员会为保护国家证券市场和投资者而制定的规定。

4. 此外,在同一时期,Coinbase作为未注册经纪人还向投资者提供了另外两项运营服务:

- Coinbase Prime(“Prime”),该服务让Coinbase扮演了一个数字资产主经纪人的角色,将加密资产的订单发送到Coinbase平台或第三方平台;

- Coinbase Wallet (“Wallet”),该服务通过第三方加密资产交易平台发送订单以获取 Coinbase 平台外的流动性。

5. Coinbase执行了上述这些功能,而且在Coinbase平台、Coinbase Prime和Coinbase Wallet钱包上提供的加密资产交易包括加密资产证券,从而使Coinbase的业务完全在证券法的权限范围内。Coinbase所得的收入,也都流入到其母公司CGI,而CGI其实才是Coinbase的实际控制人,因此CGI也违反了与Coinbase相同的交易法规定。

6. 多年来,Coinbase已在执行有计划、有预谋的商业决策,使加密资产可用于交易以增加其自身收入,这些收入主要基于客户的交易费用,即使提供和出售的这些资产具有“证券”特征。 至少从2016年开始,Coinbase就了解到美国最高法院在美国证券交易委员会起诉W.J. Howey Co., 328 U.S. 293 (1946) 案件、及其后续案中的判决规定的相关测试(注:Howey测试),以确定加密资产是否属于受证券法监管的投资合同的一部分。不仅如此,Coinbase还将自己定位为加密资产领域“合规”参与者,并以此作为他们公共营销活动的一部分,Coinbase多年来一直吹捧自己根据Howey测试规定的标准分析加密资产,只有当满足要求才会将这些加密资产用于交易。然而,Coinbase其实是口惠而实不至,他们只是口头上说要遵守适用法律,其平台上提供的加密资产,其实都属于Howey测试和美国联邦证券法既定原则下的投资合同。可以说,Coinbase更看重的是自己的利益,而不是投资者的利益,也没有遵守用于保护投资者和美国资本市场和证券市场的法律和监管框架,

7、此外,自2019年以来,Coinbase提供并出售了一项加密资产质押计划(“Staking Program”),允许投资者通过Coinbase在某些区块链协议上管理资产来获得财务回报。通过质押计划,投资者的加密资产会被转移到Coinbase,Coinbase会汇集这些资产(按资产划分),随后由Coinbase进行“质押”(或承诺)以换取奖励,Coinbase在支付25-35%的佣金后再将收益按比例分配给投资者。

投资者明白,Coinbase可以利用其经验和专业知识来产生回报,质押计划包括五种可质押的加密资产,适用于这五种加密资产的质押计划其实就是一种投资合同,因此是一种证券。然而,Coinbase从未向美国证券交易委员会提交过其质押计划的要约和销售情况,也没有发布过有效的注册声明,从而剥夺了投资者了解关于该质押计划的重要信息,损害了投资者的利益,并违反了《1933年美国证券法》(“Securities Act”,Securities Act of 1933)的注册规定。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

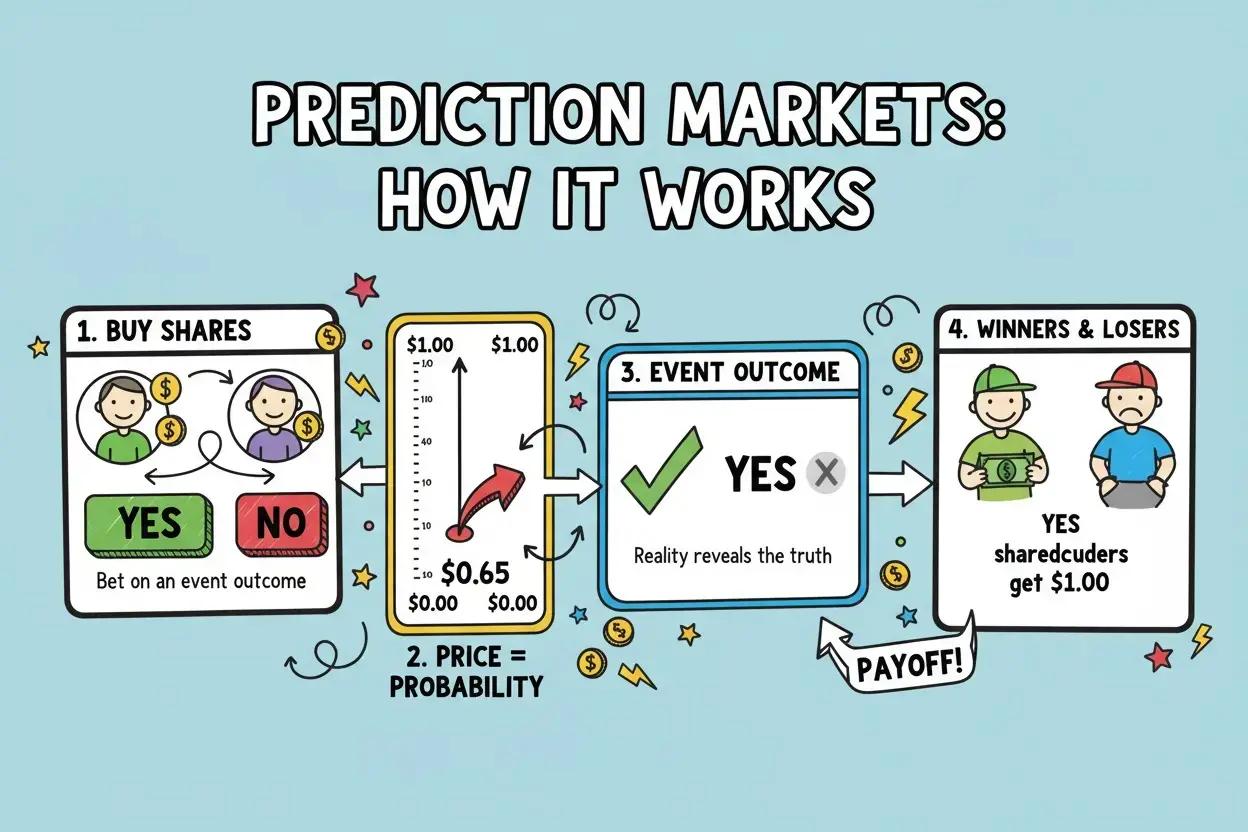

预测市场行业研究报告:Polymarket 领航,双雄争霸与未来展望

预测市场行业研究报告:Polymarket 领航,双雄争霸与未来展望第一部分:预测市场的定义与运作机制 预测市场是一种通过市场机制来聚合信息、预测未来事件结果的平台。其核心运作方式是,用户可以就某一特定未来事件(如选举结果、经济数据发布、体育赛事胜负等)的各种可能结果

-

晒持仓、跟大 V、一键复制:当投资社区成为金融新基建

正在构建这层基础设施的平台,正在为散户投资者的运作方式打造永久的市场架构。作者:Boaz Sobrado编译:深潮TechFlow2025年1月23日,著名的“狗戴帽”(Dogwifhat)梗图中的狗

-

Ripple 又融了 5 亿美金,投资者是在打折买 $XRP 吗?

该公司以 400 亿美元的估值筹集了资金,但它已经拥有价值 800 亿美元的 $XRP。作者:Steven Ehrlich编译:深潮TechFlowRipple 公司以 400 亿美元估值完成了5亿美

-

Founders Fund 投资哲学解读:先知、门徒、福音与王国

对个人而言,真正的稀缺品不是资金,而是敢于将思考推到极致、并甘愿为此押上筹码的勇气。硅谷从不缺明星投资机构,但能在 20 年里连续押中 PayPal、Facebook、SpaceX、Airbnb、An

-

谁在重写美元?稳定币公链的真正战场

谁在重写美元?稳定币公链的真正战场原文:Sanqing,Foresight News2025 年下半年,稳定币公链这个曾经略显抽象的概念,被两组极其具体的数字点亮。 一边是最近 Stable 的两期存款计划。 第一期额度在短时间内被大

-

DASH、ZEC 及 ICP 等老币集体“复活”,是资本怀旧还是新叙事前兆?

DASH、ZEC 及 ICP 等老币集体“复活”,是资本怀旧还是新叙事前兆?原创 | Odaily 星球日报 叮当过去几日,大盘持续走弱,却有一批“老币”逆市上扬,独自掀起一场狂欢。 当主流叙事渐趋乏力,这些尘封已久的名字重新出现在涨幅榜前列。它们并非新故事的缔造者,却在旧时

-

美国史上最长停摆迎终结曙光,参议院推进临时拨款法案

经过40天的政治僵局,停摆终于出现转机。撰文:肖燕燕来源:金十数据美国参议院在重启政府的进程中迈出关键一步:数名温和派民主党人突破党内领导层封锁,投票支持终结这场创纪录时长政府停摆的协议。当地时间周日

-

Bitget 每日早报:特朗普提出每人派发 2000 美元关税“分红”,市场认为或将推动比特币上涨

CBOE推出比特币以太坊连续期货合约。作者:Bitget今日前瞻1、英国央行将于2025年11月10日启动稳定币监管咨询,目标在2026年底前建立完整监管框架,应对数字货币扩散带来的金融稳定风险;2、

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP Pepe

Pepe 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 大零币

大零币 莱特币

莱特币 币安币

币安币 狗狗币

狗狗币 Filecoin

Filecoin NEAR Protocol

NEAR Protocol ICP

ICP AR

AR ZEN

ZEN OKB

OKB ETC

ETC BSV

BSV EOS

EOS XCH

XCH DOT

DOT