《XDO 2025年度市场营销白皮书》

引言

随着AI的技术发展,Web3 的产品技术门槛在相对降低,继而让市场营销对注意力与流动性的争夺反而变得更激烈。而市场能力却一直是大多项目方最容易轻视的重要一环。基于此,XDO 尝试推出这份《Web3 市场年度白皮书》,尽可能把市场经验报告化:拆解和分享优秀的市场营销设计思路,希望对创业者和行业的市场从业者有所帮助。

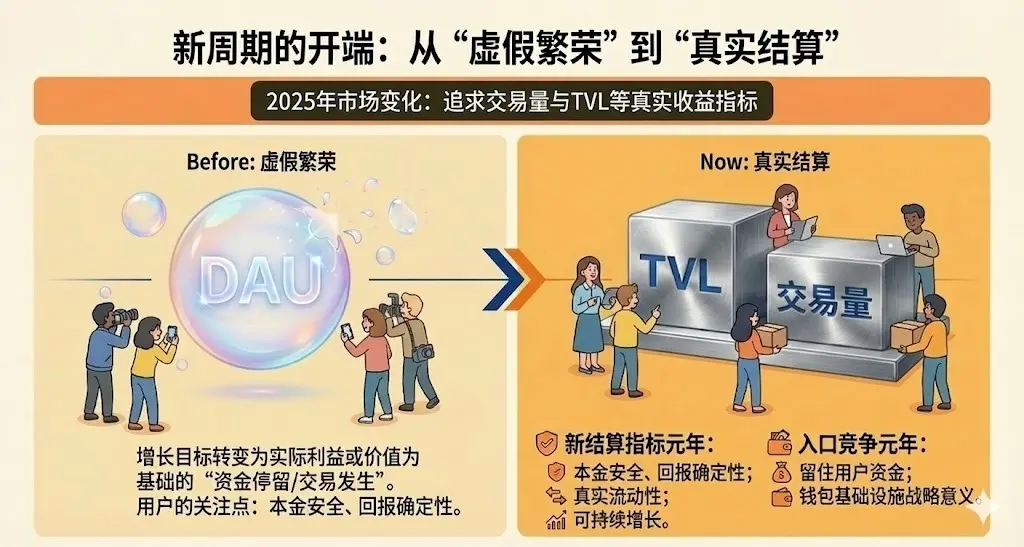

2025 这一年,市场活动变化很明确:项目方被迫从之前过度追求“看起来繁荣”的 DAU,转向务实目标交易量、TVL 这种直接产生收益的数据指标上面。活动模板因此变少、活动玩法变简单,项目方和用户的心态也变的更加务实了。而,用户也开始更在意本金的安全性和回报的确定性,项目方更在意通过市场活动拿到真实的流动性、真实的交易用户、以及上币前能被平台和市场看见的可持续的业务增长曲线。

一句话概括 2025:它是“新结算指标元年”,也是“入口竞争元年”。当增长目标变成“资金停留 / 交易发生”的以实际利益或价值为基础导向,竞争自然地转向“谁更能把用户的资金相关行为留在自己的生态体系里”。

这也是为什么钱包开始被重新定义其战略意义。以币安为例,币安钱包逐渐变成新的生态入口:主站引流、pre-listing 项目池、积分与任务把交易行为绑定进产品。平台要的不只是热闹的参与人数,而是能持续结算的流动性和可持续产生交易的用户。活动也因此不再是项目方单方面撒补贴,而是平台、项目、用户三方的利益结构:平台用流动性和交易用户做优势,项目方用 token 和预算换流量与交易行为,用户用注意力和交易换可预期的回报;

但 2025 的残酷也在这里:活动预期越走向务实,注意力周期越被压缩,新项目的“新鲜期”短得离谱。一旦 TGE后,市场对项目的关注度就急剧下降,于是项目方把资源集中在 Pre-TGE 的启动和冲刺上,TGE 之后的持续运营被长期低估,Post-TGE 逐渐变成空心地带;TGE 之后有没有持续在做事、有没有持续活跃,用户是有感知的,但现实是,能在 listing 之后还保持活跃状态的项目并不多,一方面是因为有持续的刚需商业模型的项目很有限,另一方面项目方也往往不太重视 TGE 后的持续运营,一旦上币后进入沉默期,用户流失之后再把他们拉回来就会更难、更贵——这是 2025 留下的警示,也是 2026 必须正面解决的课题。

更深一层的问题是文化断层:很多项目打造了漂亮的上币前数值,却忽略了长期共识需要文化与精神符号来承接,社区和创始团队的关系越来越容易变成“做任务—拿奖励—散场”的一次性合作,项目在数据上很用力,在文化上却很空洞或者除了撸羊毛后一起做空砸盘外没有任何的社区共识;与此同时,项目方对 KOL 过度依赖,越来越多的活动成为专属为 KOL 打造,将 KOL 从基础用户群体抽离出来,社区从参与者转换成了旁观者。当项目只关心KOL群体时,反而制造了与散户的对立感。 此外,KOC(Key Opinion Consumer)—— 社区里长期参与、愿意长期产出、愿意自发传播的核心人群,却经常被忽略。

这份《2025 Web3市场年度白皮书》会围绕三个层次展开:

-

复盘 2025 最有代表性的市场活动类型:平台型活动、TVL 存款型活动、社区型参与活动、简单化叙事&宣传节奏传播,并拆清它们各自的驱动机制与结果放大方式

-

总结 2025 项目方与用户心态的共同转向:用户更看重确定性与可兑现的收益,项目方更把市场活动当成获取流动性、交易用户与上币前势能的工具,同时注意力周期变短、Post-TGE 空心化扩大、文化与社区经营被长期低估

-

展望 2026:这些活动逻辑会如何继续演化,以及项目方需要正面面对的核心趋势与挑战

感谢你读到这里。如果你不是项目方市场工作人员你可以直接跳到Part3.

2025 留下了深刻印迹的部分项目营销

对项目方来说,因为用户每年行为心理状态都在变,注意力流向和分发渠道也在变。所以设计长期的战略性营销之前得想明白三件事。第一,你想抓住哪类用户?第二,你能给他们什么好处?(最好这个好处不是透支你自己代币,而是由第三方提供)。Jiayi在此前的贴文中有阐述过,如何设计“羊毛出在猪身上”的核心商业长期营销策略方法可供拓展阅读。第三,你的活动用户参加起来顺不顺,是否有Bug可钻?以及工作室和当前任务指标的利益平衡的艺术。

2.1 用核心优势置换目标对象Token等福利来掠夺市场,之代表案例币安钱包碾压式超过OKX钱包坐稳第一位宝座

钱包曾经是被动工具,现在已经成为可构建的营销基础设施。 @Binance Alpha 就是一个平台能力与用户动机高度对齐的典型案例。也是通过上述的商业长期营销策略方法赶超OKX钱包并使其大幅度的甩在身后。

Binance Alpha 在加密营销中是一次真正的破局式创新,关键的变化是:钱包从“资产存取工具”变成了“项目发现中心”。币安把早期项目的发现入口直接放进了@BinanceWallet 。用户不需要再跑到外部平台去找新项目,而是在钱包里就能探索项目、获得激励。 Binance Alpha 会突出展示有动能的项目,而如果一个项目在 Alpha 上表现足够好,它未来也有机会被考虑上现货列表。整个系统形成了一个正向循环:

项目想要曝光与流量 → 用户加入并获得奖励 → 项目得到匹配度高的新用户 → 币安获得更高的钱包使用率和更多交易活动。

在币安 Alpha 这套体系里,最关键的一点是:奖励是发给真的会交易、能带来流动性和愿意追求新项目的那批用户。币安的优势是流动性和用户量,而 Alpha 只是把这两个优势做成了一个更高效的分发渠道,同时进一步挤占二三线所的生存空间:

项目方出 token 作为成本 → 换取币安的曝光和流量,争取流动性 进一步的上币

币安用钱包把用户导入 → 用户产生交易行为

用户交易和完成任务 → 换取奖励 → 同时给项目贡献交易和流动性。

币安要维护的是 Alpha 里能产生交易的用户结构,而随着项目发展,用户结构也在变化,所以要不断地优化机制、优化活动来让为项目提供核心价值用户躺赢。

2.2 从完全围绕KOL营销为核心到重视整体社区文化建设----从Kaito到Sahara不同的声量营销策略

2025上半年一个创新解决项目方公域流量注意力项目@KaitoAI 出世,大部分项目方开始围绕Kaito活动作为主要营销途径。但Kaito 的激励结构本来就更偏向“谁的影响力大,谁就容易被看见、被奖励”。于是市场宣传就形成了一套固定的路线:项目想要声量,通过与 KOL 合作,KOL产出内容,普通用户来围观。整个过程的确能热闹一会儿,但散户社区参与感偏弱,对项目的共同记忆以这是KOL为了空投的广告来获得防范意识。而,项目方的流量也因此都先被聚拢到了Kaito平台。从Kaito的视角,Kaito无疑是成功的。因为它就是遵循着我之前说的战略活动设计核心法则在工作。

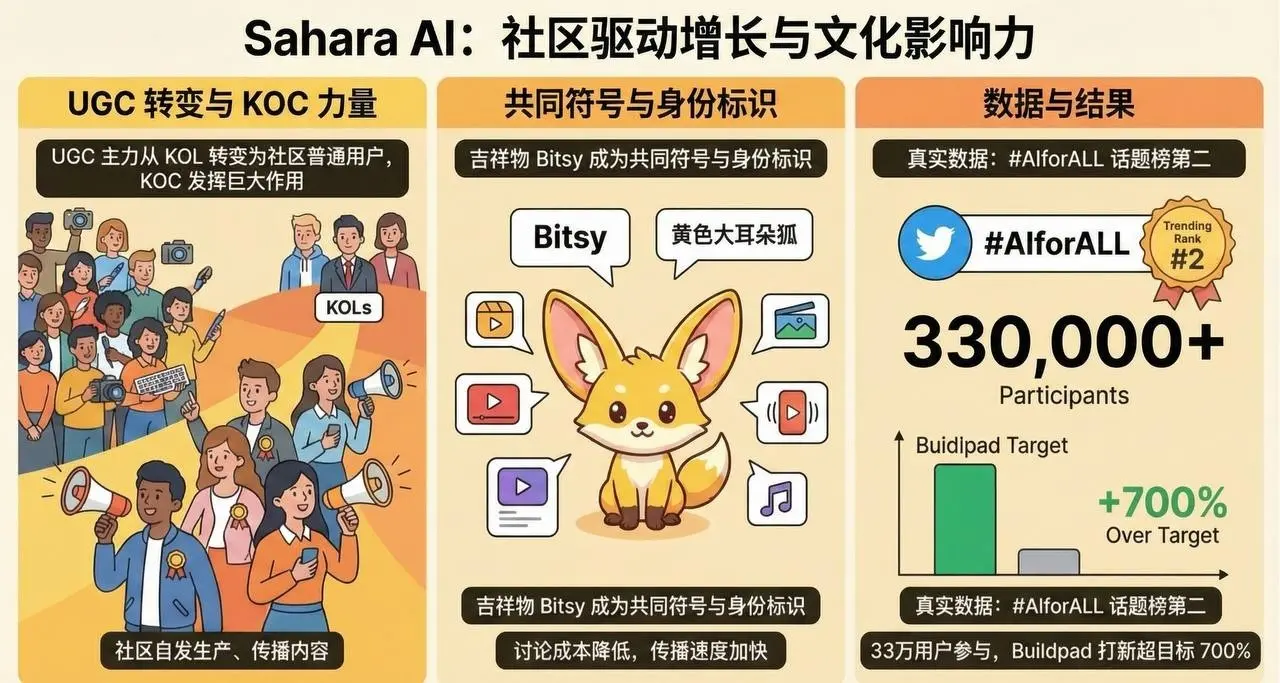

UGC从第三方平台向自平台做转化是从XDO的客户@SaharaAI 在@buidlpad 上做ICO开始。它做 UGC 的出发点是“让社区玩起来,让社区在项目发币前参与、获益”。Sahara 的 UGC 活动不靠发钱、也不让用户刷任务、更没有设置各种榜单,先是丢出一个很明确能代表 Sahara Ai 社区和品牌的的文化符号——吉祥物 Bitsy(我现在头像上的耳朵就是代表 Bitsy 的大耳朵,真的超级可爱,以至于我现在都还在用。)再配合 Sahara 在 @buidlpad 的 ICO 时机,鼓励社区布道者可以更好的早期参与ICO资格。而这个群体不再只是着眼于免费代币,而且本身对项目有信任度的狂爱目标群体。

你会看到很多用户不是在交作业,而是作为一名 Sahara 人在真诚地表达自己。有人用 Ai 做视频、有人画画、有人写连载小说、有人为社区制作宣传音乐和拍MV,有的人甚至每天手写日记,记录自己在 Sahara 社区的点滴、为什么喜欢 Bitsy 和 Sahara AI 团队。当用户愿意用写日记这种方式去记录他在 buidl 这个项目的故事时,说明他已经把这个项目和社区当作自己人生故事里的一部分了。

结果也很可观

-

这次 UGC 活动的主力从 KOL 群体转变成了社区普通用户,上面我提到的 KOC 用户更是在这次活动里发挥了巨大的作用。Sahara AI 的 UGC 内容不再集中在少数人手里,社区开始自发生产、传播。

-

社区有了共同语言、共同符号,以及和 Sahara AI 团队共同的回忆,吉祥物 Bitsy 变成了社区一个大家都懂的梗和身份标识,大家一看到黄色大耳朵狐就知道是 Sahara AI。讨论成本低了下来,传播速度快了起来。

-

社区情绪扩散带来的真实数据,活动话题 #AIforALL 冲到了推特上也话题榜第二名,整个活动也让 33 万名用户参与到其中,Sahara 在Buidlpad的打新也超出原本目标的 700%。

这里不乏有用户刷量行为。但是,最终奖励为ICO参与资格,以及团队人工筛选每一个UGC创作者内容。所以ROI极高,也基于这个结果和创新,ICO UGC活动也成被Buidlpad延续成为常规保留节目。

但 Sahara AI 也有一个遗憾:Sahara 的 UGC 活动能在市场上让社区点燃一个月,但是后面没有接上可持续的文化延展,热度掉了回去。 这是很多项目的通病,只会点火,不会添柴。Sahara 尽管已经向市场证明了文化能留住用户,但只有持续的文化输出和社区机制管理才能成为“宗教”防火墙来成为长期的护城河,TGE 后的文化延续一定要继续做,甚至得更用力。

2.3 简单的口号 精准的节奏把控 =上币前漂亮情绪;Sign、Kite类( To B、社区体感弱、产品难被感知的项目)的营销节奏把控

@sign 通过“Sign Everything”的口号,打造了一个 Web3 橙色王朝。Sign 的节奏目标是先把核心人群做大做强,如何利用最简单的口号洗脑式让用户把Sign和大项目划等号。要知道,对市场来说,Sign 并不属于那类能通过技术或产品叙事被迅速确立为’天王‘类别的项目。。创始人@realyanxin 曾经说过:“重要是的是我们能不能让自己的社区里面有 100 个人赚到 7 位数。”还提到在 TGE 之后,基金会将用 token 支持社区的内部创业,本质上是在让社区认知 “跟着Sign可以赚钱,TGE不是结束,而是下一阶段的开始。”

我还记得,Sign 热度高的那段时间,Yan Xin 和 Sign 的社区官推与用户的互动都很勤,而且会优先互动那些推特资料页带有 Sign 元素的人。 这是给了用户一个明确反馈:只要认真参与,只要你是“自己人”,就总会被官方看到(see the sign)。被看到就有可能成为Sign让你赚钱的社区成员之一。Sign 的传播更像是自来水,大家一起做一些简单的事,接着官方给足肯定,社区分享推文互帮互赞,用户优化包装自己的账号等,慢慢形成了一个用户越参与、越容易被看见、就越愿意继续参与的正循环过程。

另外一个是@GoKiteAI ,它用极简关键词与精准节奏,把项目价值传递给普通用户,把社区认知迅速‘对齐’。Kite作为一个AI技术为核心优势的为AI时代支付而生的公链,这么技术类的项目最担心的项目方不讲人话,用户看不到你的差异化价值。补充一下,早期的加密货币行业的公链不讲人话会让用户更加fomo,但是这个时代早以被淘汰。

Kite的第一拍节奏通过让大家看到 @PayPal Ventures、@generalcatalyst 这些名字,降低不确定性且提供初步可信度锚点,让用户在脑子里完成一个最现实的判断:如果连 PayPal 支付赛道之王这种级别都愿意重注投资Kite作为AI支付赛道的押注,那至少说明团队技术能力靠谱,资本资源能力强,成为龙头的可能性放大。

第二拍节奏是 Kite AI 把自己的故事接轨到了AI支付行业要统一用的支付标准上,这更能让社区用户秒懂它在干嘛。Kite 很清楚的是,AI Payment Chain 的叙事本来就难讲,要是乖乖给用户解释“AI 代理怎么付钱、怎么结算...”大多数人看不懂也没有耐心愿意懂。所以 Kite 先让你相信项目是走在主流要走的路上。Kite利用当时402和paypal的热点,紧凑时间内依次发布,402的合作& @coinbase 的投资,paypal的合作等利好。通过 Coinbase 把 x402 往 AI 驱动支付的通用标准方向推,以及未来潜在哪些巨头公司会成为自己客户作为还没有正式网上线前的想象空间。而当大家看到 Kite 和上面提到的这些名字绑在一起,自然能猜到、也放心项目布局能力。

Kite AI 是把用户的认知成本压了下来。社区不再需要看白皮书,不需要研究技术细节,只要刷到几条新闻就能变得开始信任Kite AI。

2.4 基于行为挖矿设计转变 —— 如何把“流动性”变成“参与度” 之 Plasma 等收益类项目

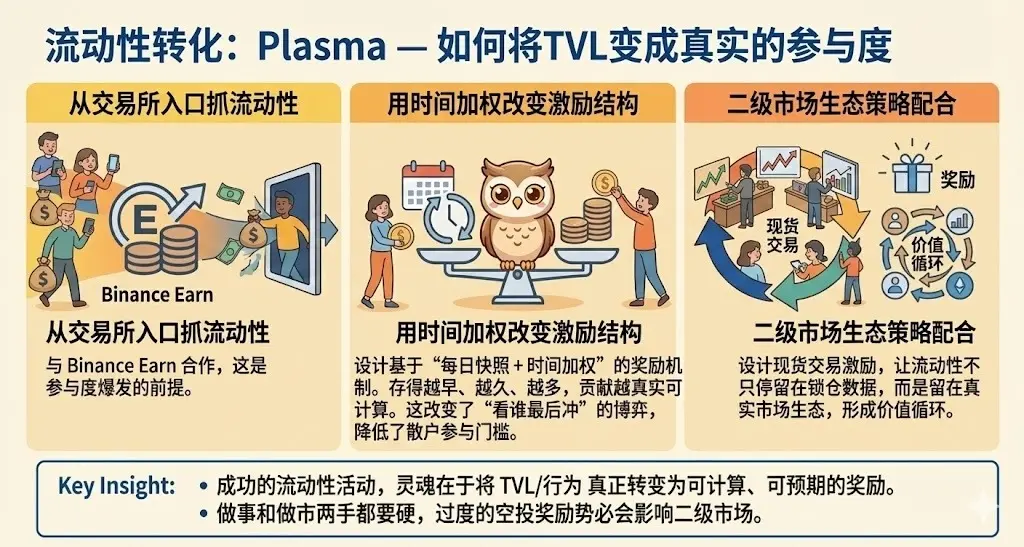

2025 年 TVL 类收益项目爆发,市场上出现大量锁仓活动,但真正能把“流动性转换为参与度和留存”的项目并不多。但是存款活动效果优秀的,基本都是结合质押 发币预期,通过和流动性巨头公司合作来快速达到Fomo效果。比如,@Plasma 和 @zerobasezk 先通过在币安的活动吸引大量流动性,再把这些流动性拉入自身生态,形成深度参与度,这是他们市场设计的灵魂。此外,Buidlpad 的 HODL——存款即换取ICO额度 & 更低估值的系列项目活动也获得了非常好的效果。

Plasma 策略的出发点是通过推进稳定币在生态中的持续存量行为来拉用户。Plasma 与Binance Earn 合作推出了链上 USDT 收益产品,用户通过参与 Plasma 的 USD₮ 定期锁仓,就能进入 $XPL 的空投范围。这个设计不是一次性的,而是基于每日快照 时间加权持仓累积奖励机制,长时间持有和更高持仓都会放大最终的 XPL 奖励。

当时整个市场 TVL 项目堆得非常密集,很多项目补贴看似“很高”,但设计上依旧是“看谁最后冲”。而 Plasma 的设计是时间加权——你存得越早、存得越久、锁得越多,你的贡献就越真实、可量化、可计算,这带来的是一种行为激励结构的转变:Plasma 靠锁仓贡献的累计权重来决定分配。这让散户真正感受到即便存 10 U 也能得到对等 $XPL 回报,大大降低了小额参与门槛,高补贴 TVL的设计吸引来了众多散户。

Zerobase 同样是先和Binance Wallet建立联动,在 Booster Program 让 Alpha 点数高的用户参与优先配售。这样的设计也是 先用交易所自身的点数与流量机制把用户引入,再借助点数贡献/交易行为来形成真正的分配权利,最终把流动性带进自我生态。和上面的 Plasma 类似,它们在活动设计上都强调的是用户行为门槛。

注意:本文更多探讨活动的效果,但是过度的奖励空投势必会对自己二级存在一定的影响。我们行业早已经进入了做事和做市两手都要硬的周期。

Plasma 和 Zerobase 的设计都表明:

-

从交易所入口抓流动性是基础 —— 合作币安这种深度流量渠道,是整个市场参与度爆发的前提。

-

把 TVL/行为转变成可计算的奖励 —— 把奖励公式与收益贡献真正挂钩。

-

二级市场策略不能忽视 —— Plasma 的现货交易激励设计,让流动性不只停留在锁仓数据,而是留在真实的市场生态中,形成更强的价值循环。

2025 项目方与用户心态的共同转向

变化 1:活动 KPI 从“DAU”导向切换为“长期利润贡献”导向,重点围绕核心收益场景与可持续行为激励。单纯用补贴拉活、不衡量收益回收的打法已过时。

“百亿补贴”这套市场逻辑在上一轮非常疯狂,项目方靠空投、补贴、任务把用户拉进来,把 DAU 做得很好看,上一轮公链周期也因此出现过一段“链上很繁荣”的表象,但很多活跃并不对应真实需求场景,更不对应可持续的收入与留存。

所以 2025,市场重新意识到:

-

DAU 不再是目的,不再能单独证明价值

-

活动的目标被更直接地落地到可持续收益场景

这种转向是被平台规则和活动结构强行固化的:除了之前分享的Alpha Points 的获取逻辑围绕“资产余额与 Alpha 交易行为”来设计,这等于把活动的价值锚定在可结算的早期资产流动与交易行为。

同样也出现在 Perp DEX / 押注类FI(如预测市场)的增长结构里,大部分项目方的激励机制是“交易量/存款 → 积分 → 奖励”的路径,用户要么通过存入资金获得积分,要么通过持续交易获得积分,活动的核心就是用交易与资金占用去换未来权益或奖励。

而用户侧的评估方式也在同步变化:因为2025市场并没有出现大家所期待的山寨牛市,参与活动的人自然会把“本金风险”和“回报确定性”看的更重要。用户在 2025 评估活动,通常会先看:

-

本金是否安全(会不会被反撸、规则有没有坑、退出是否顺畅)

-

回报是否可计算(有没有保底、兑现是否可预期)

-

补贴停了之后还剩什么(产品留存、收入逻辑、长期需求)

交易即挖矿的活动设计形式在7年前一个名叫Fcoin的交易所最早出市,快速的掠夺了大量市场份额,甚至短期撼动了交易所的格局。但是因为大量刷单导致二级崩盘,资不抵债,团队跑路而落幕。交易挖矿是一个有效市场抢夺活动,但是能长期玩的明白或者有实力玩的转的项目是少之又少的。

变化 2:注意力周期缩短,项目方和用户进入了围绕快速发币变现的恶性循环

注意力却是这件事不只是币圈的问题,也是所有人能看到整个社会的底层变化:从长视频要开倍速看到短视频都懒得看完;长文章越来越难被完整读完,就好比这个文章。

币圈是资金和时间效应杠杆的现实社会的缩影,因为行业叙事更新快,项目的生命周期短。于是对项目的注意力周期被进一步压缩到极端,新项目两周就能变成“老项目”。项目方和用户都形成了一种默认共识:TGE 发生的那几天往往是流动性最好的时候,所以所有人的注意力都挤在同一个时间点上,项目方盯 Pre-TGE 数据,用户盯 TGE 套现,平台盯交易量,最后整个行业变成一种“头重脚轻”的结构——前半段极度拥挤,后半段长期空心;前半段靠重视营销来让交易所重视来交差,后半段通过二级市场来实现利润。这类主流的操作,注定山寨归零的趋势。

带来的后果是,TGE 之后大家迅速转向下一个 TGE,Post-TGE 被系统性放弃,项目方缺少动力去做长期运营,用户更缺少理由去继续留下来,市场看起来每天都有新项目的背后只是存量流动性在不同池子里互相倒腾,而真正能推动 mass adoption 的新叙事、新产品、新场景反而更难生长。

对项目方来说,持续维护社区关系,持续把用户留下来,持续形成正向的 商业模式也应该是跟tge一样重要,甚至更加重要,而不是把全部预算都烧在 TGE 的那一刻。因为用户一旦在上币后散掉,再想把他们召回来的成本会非常高,这也是我从 2025 的市场节奏里看到的最大隐患。

变化 3:Crypto整体体量在涨,但是已经没有最初大家来时的精神信仰——“上币数值”挤压了“精神符号”

2025 很多项目的市场动作越来越像一套纯“数值工程”:积分、榜单、任务、补贴可以按周排期,KPI 可以按天复盘,增长可以按漏斗拆解。但创始人相比之前更少谈梦想、更少愿意花时间把“我们是谁、我们为什么存在、我们想解决什么需求”讲清楚。社区和团队也更容易变成两套语言体系——团队只负责把数据推上去,社区只负责把任务做完拿奖励。

精神符号缺位之后,参与感就很难沉淀成归属感。任何一个伟大的商业背后都会讲出来一个文化革命的符号。区块链,BTC,ETH,币安皆因为这个文化共识成就了今天。但,今天,成功人来时的路被创业者和市场快遗忘了。

这也是2025我看到很多项目踩的坑:前期花很大力气把声量和参与做起来,但缺少持续性的机制和节奏,做完一轮就以为“文化已经建立”,然后把后续交给社区自由生长;而现实是,文化这种东西跟数据不一样,

它不是一次性冲高就会自动复利,它更像一种“重复劳动”——你要不断给社区一个可参与的理由、一个能被复述的符号、一个能沉淀身份的场景,ROI 可能一开始并不够性感,很多东西就是坚持和看似“不精明”但长期可以催化大力量。是的,我又想提到币安成为94中国政府清退交易所后第一个提出来让盈利退币给用户的“不精明”方案的交易所,才有了几百个来自全球的用户最终成为了长达8年的币安天使,成为了币安社区走向国际化的核心火种。

变化 4:过度依赖 KOL → 与散户割裂;KOC(社区关键意见领袖) 被忽略

2025 我能看到很多项目方错误的认为“市场”= “KOL”。

好像只要把头部买齐、话题刷满、热度堆上去,用户就会自然留下来。但 KOL 终究做作为重要的发声渠道,他能把声音放大,却不等于把关系建立,他能把情绪带起来,却不等于把共识留下来。当项目把资源和权益只给 KOL 的时候,普通用户会天然产生一种旁观感,甚至会觉得自己只是来当流动性的、当数据的、当背景板的,这种心理一旦形成,活动就会从“拉近距离”变成“制造对立”。

Aster 最近的 Human vs AI 交易竞赛就是一个很直观的例子:官方活动本身是一个“名额制”的 funded trading 比赛,参与者不是所有用户都能直接报名参与,而是看一群kol做交易,还出现了疑似“套利一万刀”离场的可笑却必然场面。这种活动在传播上当然也很强,很容易形成戏剧冲突,但它同时也会放大一个问题——当活动的主舞台只属于少数人,散户天然缺少参与感,最后留下的往往是“看热闹”的讨论,而不是跟用户相关的强链接。

KOL是行业重要的一环,但价值在 2025夸张得太多,很多项目错误的认为做市场=只是发展KOL,反而忽略了真正能把公域流量接住的人是 KOC — KOC 不一定有最大的曝光,但一定是社区里最稳定的支持者、组织者和长期参与者甚至可以渗透到其他社区。他们能坚持把一次活动的热度续成一段时间的日常,能在项目遇到波动和质疑时把讨论拉回到建设性的方向。

KOLs是非常重要的社区代表伙伴。但活动必须以用户为先,尤其不要忽视 KOC的力量, 当成核心资产去经营,把他们的身份、参与路径、长期物质和精神激励做成机制。

2026 市场营销趋势与挑战

我对于2026市场营销趋势的思考前提:以国家和传统资巨头驱动的牛市会很难进入山寨市场;注意力会更加缺失,只关注公域流量的营销的ROI会无限接近负数;AI的时代让项目更难从技术和产品上拉开差距而X上的“全民创作者”同质化内容会让用户逐步失去兴趣;更开放的监管催生更多其他公域和私域注意力的竞争格局

基于此,2026,我认为会是一次返璞归真:

1.市场会在TGE前补贴上持续竞争

2.低市值,社区可TGE前重度参与,活动带来利润且可长期循环的活动设计的项目成为跑出来项目的主流运营战略

3.用户拿到大结果靠陪跑式信任和共建趋势(美好的愿望,但我认为会有项目方开悟)

4.私域社区管理再次被重视

纯分享给这个混沌市场中前行者

在竞争残酷且市场混沌周期下,成为下一个独角兽异常艰难。所以,文章最后分享一个永远的市场大神币安运营的范例,希望可以具象的让大家有所希望。

不要忘记,币安成立的市场环境下普遍也认为很难做出来下一个中心化交易所巨头了;不要忘记,币安也经历了上线没有人使用产品的尴尬局面:

$BNB 在 2017 年 7 月首次ICO的时候,以20m的估值将50%用于公开发售。当一开始给了足够多的筹码给散户,散户才有动力把自己当成“股东式用户”去跟随项目方(低开高走)。当然结果我们也能看到,币安并没有辜负大家,在短短几年内除了坐稳交易所龙头之外,BNB更以几千倍的涨幅回馈了holder。

币安是通过获取用户信任 强PMF业务能力拿下的市场。2017 年的 94 清退,中国交易所被全面禁止,当时币安迅速做出决策把运营重心转移到海外市场,并在市场严重恐慌和大多数项目方选择Rug的前提下选择高价回购代币。而,这就是币安全球几百个天使,项目方模仿不来的宗教一样的民间社区的由来。从此,币安成为了他们的信仰。从此,币安开始了由全球各地天使快速渗透本地市场之路。币安从“中国交易所”变成了全球交易所。

@cz_binance 和 @heyibinance 两大联创在创业上没有包袱,非常清楚自身成为KOL就是性价比最好的营销。在社媒上频繁发声,维持高度曝光和沟通,再加上平时AMA和社区的深度交流,真的做到公域流量、私域管理(天使)两手抓。

币安发展了8年,我仍认为最大的信任危机来自于之前的朝鲜黑客巨额盗币事件。CZ第一时间直面市场AMA,SAFU也从此而来反正成为了文化标志之一。这个教科书范式的危机公关,到现在很多项目方还是没有学会。市场运营有时候特别简单,不是会不会做,而是要不要做。我给了很多项目方非常多有效建议。很遗憾,最终踩了大坑的项目皆因为不够勇敢和果决。

而币安交易所能成长为全球第一大所跟bnb的涨幅是相辅相成的正向螺旋。BNB 的故事不只是“币涨了所以成功”,而也把“持有”变成了“使用”的理由:手续费折扣、平台内的消费和权益、产品侧持续给到持有者明确收益预期,到BNB chain gas到成长为今日的强势主流代币。这些机制让 token 不只是交易标的,而是通过BNB财富效应拓新 沉淀重视支持者,再把用户行为拉回平台生态;平台越强,token 的使用场景越多,token 的持有意愿越强,再到大家不愿意卖出BNB生怕踩空。于是成为了今日的主流代币。也会让很多原本只是buyer,逐步变成更高频的user。从“买币”走向“用币”,再从“用币”走向“持币”。 当持有人在使用场景里持续获得收益体验,平台的交易与现金流也更容易被做大;平台变强又会反过来强化大家对 BNB 的信心——这就是我认为很优秀的 “产品增长 ↔ Token 价值”互相推着走的正向螺旋。

真诚,永远是市场的必杀技。有PMF的创业,才会长期站住市场。

如果你喜欢我们内容,对市场有独特的见解或者希望长期的市场合作。可以私信我@mscryptojiayi

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

火币成长学院|2026 年加密市场深度展望:从周期博弈到范式切换,下一个十年加密市场将如何定义?

火币成长学院|2026 年加密市场深度展望:从周期博弈到范式切换,下一个十年加密市场将如何定义?一、周期正在失效:我们为何不再用“牛熊”理解 2026 年的加密市场 在过去相当长一段时间里,加密市场几乎被“四年牛熊周期”这一单一叙事所统治。减半时间点、流动性拐点、情绪泡沫与价格崩塌,被反复验证为

-

稳定币利息之战:传统银行业的“围剿”与加密行业的突围

稳定币利息之战:传统银行业的“围剿”与加密行业的突围原文作者:100y.eth 原文编译:Saoirse,Foresight News依据《GENIUS 法案》,稳定币发行方不得向稳定币持有者支付利息。 但目前,Coinbase 交易所正为在平台持有

-

When AI Goes Live: How Everyday Traders Can Make Their First Move

When AI Goes Live: How Everyday Traders Can Make Their First MoveIn recent years, artificial intelligence has evolved rapidly and started merging with cryptocurrency

-

项目回购红利真的走到头了?

项目回购红利真的走到头了?作者: Chloe, ChainCatcher在传统金融的世界里,股票回购通常被视为市场信心的“强心针”。当一家公司宣布回购股份,往往意味着管理层认为股价被低估,或是公司拥有充裕的现金流。然而,相似的

-

全美首个州政府背书稳定币 FRNT:能拯救能源衰退中的怀俄明吗?

全美首个州政府背书稳定币 FRNT:能拯救能源衰退中的怀俄明吗?原文标题:《断背山的故乡,正在发行一种新的美国梦》 原文作者:Bootly,比推 Bitpush News在美国地图上,怀俄明州(Wyoming)是一个常被人忽视的「西部资产」。 提起它,大多数人的第

-

Zcash 核心团队出走始末,币圈版 OpenAI 戏码

Zcash 核心团队出走始末,币圈版 OpenAI 戏码原文作者:The Rollup编译:Peggy,BlockBeats编者按:1 月 8 日,Zcash(ZEC)核心开发方 Electric Coin Company(ECC)首席执行官 Josh S

-

Matrixport 投研:交易环境延续,但新一轮上升周期仍需等待

Matrixport 投研:交易环境延续,但新一轮上升周期仍需等待进入 2026 年,比特币所处的市场阶段已不同于以往周期早期反弹。尽管技术面近期出现修复迹象,战术层面可适度转为偏积极,但从结构性信号看,支撑一轮持续牛市的条件仍不充分。历史经验显示,一旦价格跌破一年

-

Glassnode 开年研报:9.5 万美元看涨期权溢价,多头转向积极进攻

Glassnode 开年研报:9.5 万美元看涨期权溢价,多头转向积极进攻原文标题:Clearing the Decks 原文作者:Chris Beamish、CryptoVizArt、Antoine Colpaert,Glassnode 原文编译:AididiaoJP,F

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP World Liberty Financial USDv

World Liberty Financial USDv 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin First Digital USD

First Digital USD Solana

Solana 瑞波币

瑞波币 币安币

币安币 狗狗币

狗狗币 莱特币

莱特币 大零币

大零币 Avalanche

Avalanche 比特现金

比特现金 FLOW

FLOW FIL

FIL UNI

UNI ZEN

ZEN AR

AR OKB

OKB LUNC

LUNC DYDX

DYDX SHIB

SHIB