1384 天后以太坊终于创历史新高,下一个里程碑在哪里?

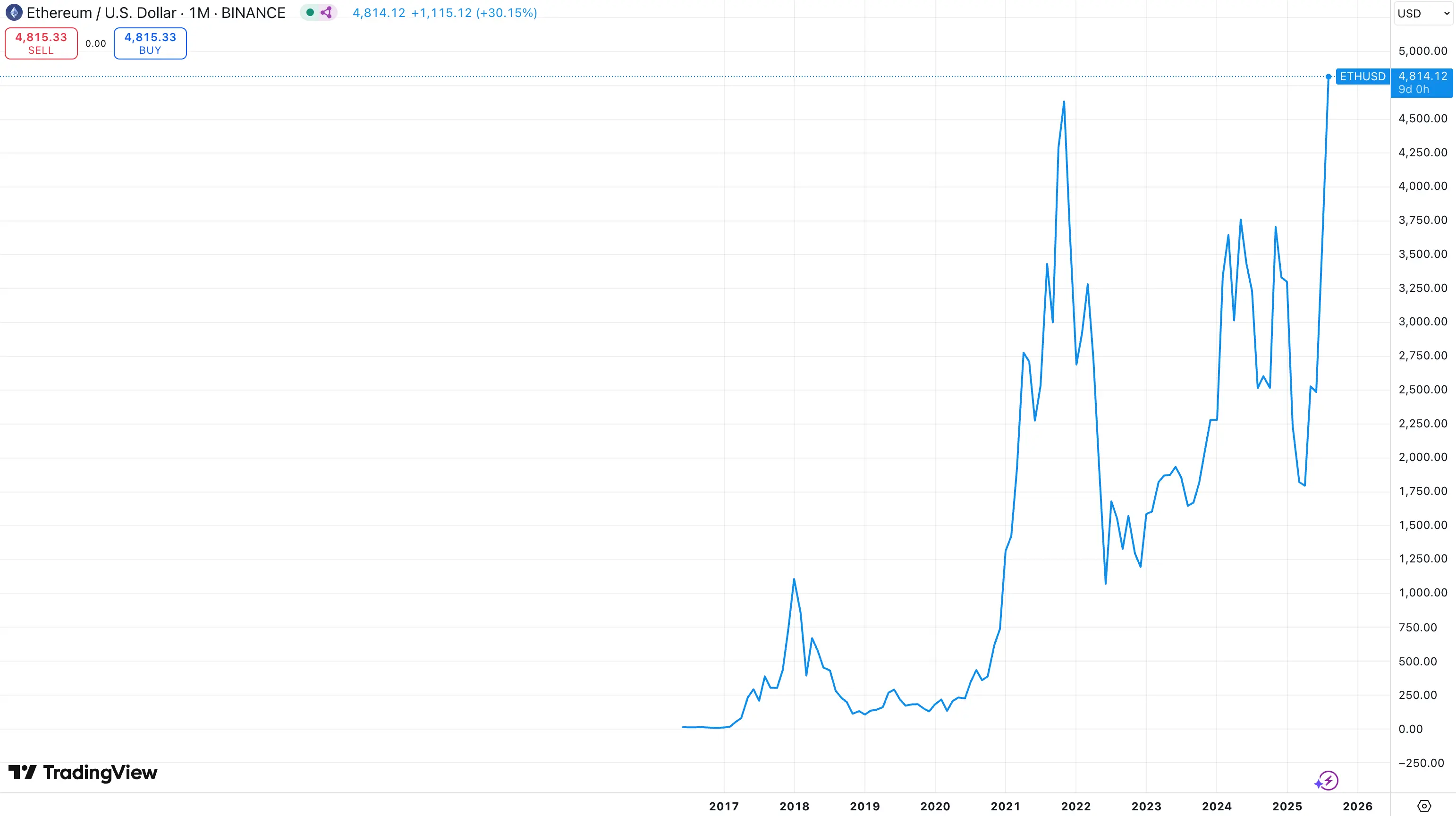

时隔 1384 天,以太坊终于迎来它在本轮周期的价格新高。

8 月 23 日,在美联储鲍威尔前一晚重磅「鸽派」讲话后,9 月降息预期大幅提升,美元资产全线上涨,几个小时后,以太坊以 14% 的涨幅触及 4887 美元,创下其诞生 11 年来的历史新高,市值超 5860 亿美元,位列全球科技公司总市值第 25 位,高于万事达、网飞等全球知名企业。

ETH 历史价格走势图;图源:TradingView

如果说比特币在上个周期完成了从零售资产到机构资产的跃迁,那么以太坊在此时突破新高可能正标志着它进入自己的「主权叙事时刻」。华尔街的以太坊「喊单大师」Tom Lee 把这种战略布局比作一张「主权看涨期权」——当以太坊被全球金融和 AI 基础设施广泛采用时,那些手握大量筹码的公司将处在独一无二的位置。

数字资产大宗经纪公司 FalconX Ltd 的亚太区衍生品交易主管 Sean McNulty 表示,资金从比特币流向以太坊,构成了一次「由强劲的现货 ETF 资金流入、不断增长的企业财务采用以及更广泛的稳定币顺风所驱动的巨大积极情绪转变」。

这句话也很好的概括了为何以太坊在此时迎来新高。它的迟到,不是缺席,而是等待——等待情绪与资金、政策与技术在同一时间节点汇合。如今,这一刻终于到来。对于以太坊来说,这不仅是一次价格的跨越,更是一次叙事的切换。

降息预期增强

宏观环境的转向成为以太坊此次突破新高的关键推力,随着美国就业市场持续走弱、核心通胀逐步回落,市场对美联储年内降息的押注显著升温。

这一趋势的背后,是美联储官员在近期密集发声中释放出的信号。鲍威尔在杰克逊霍尔央行年会上罕见地承认「风险平衡正在发生变化」——通胀风险仍然存在,但就业恶化的压力正在快速抬头。在这样的双重压力下,货币政策的重心开始从「坚守高利率」转向「适度宽松」。

市场对此的反应迅速,CME 的「美联储观察」工具显示,9 月降息 25 个基点的概率已接近 90%。对风险资产而言,这不仅意味着资金成本下降与流动性改善,更代表政策拐点的出现。叠加机构买盘与以太坊自身的叙事切换,ETH 的这轮新高因此被不少交易员视为一个周期性转折,而不仅仅是技术层面的突破。

上市公司买买买!

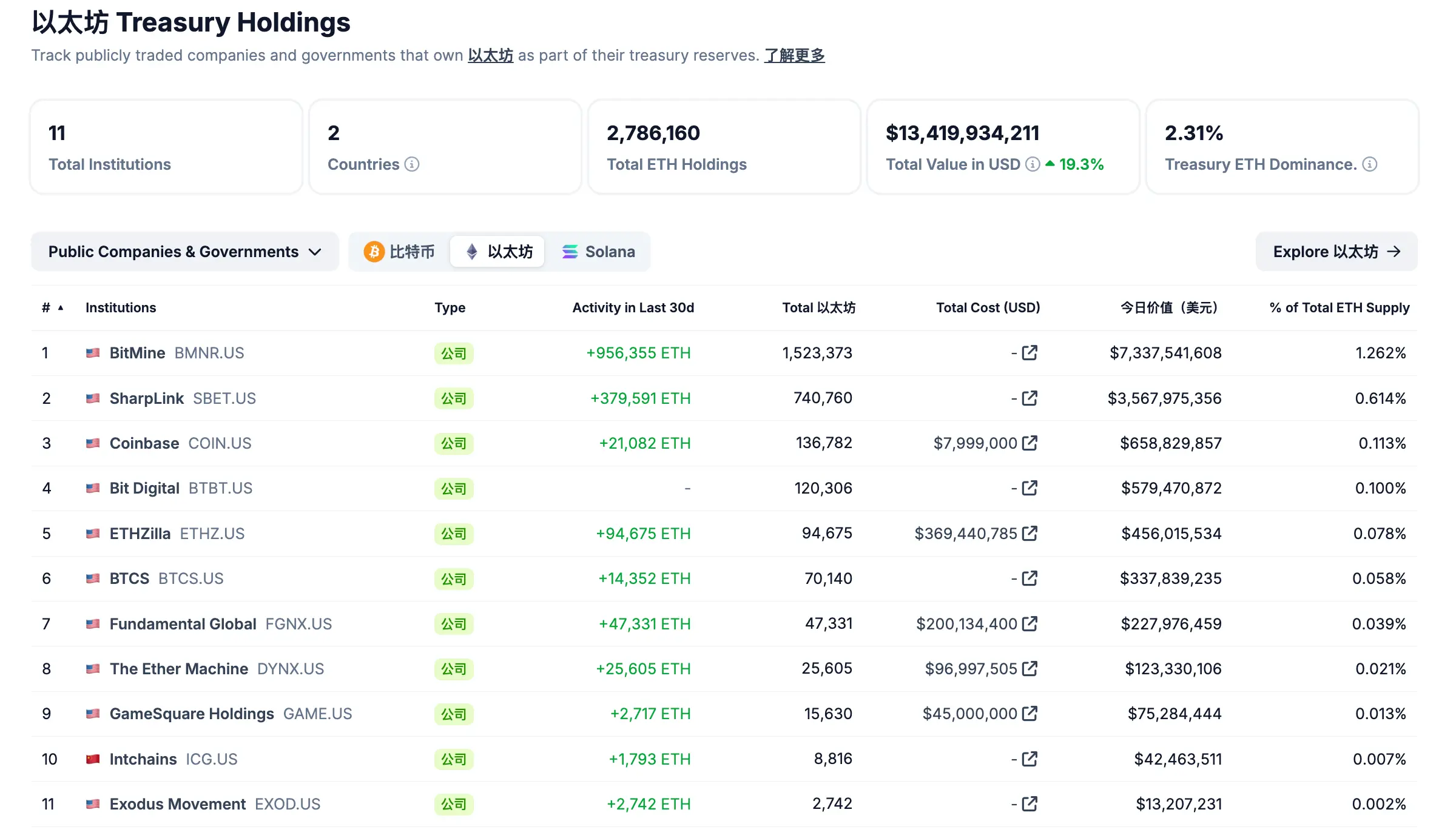

如果说本轮以太坊基本面有何变化,最大的不同在于其拥有了和比特币微策略相同的美股公司入局。

2025 年 5 月 27 日,纳斯达克上市公司 SharpLink Gaming 宣布了一项重大战略举措,通过私募股权投资(PIPE)达成 4.25 亿美元的融资协议,计划将募集资金净额将用于购买以太坊,并将 ETH 作为公司的主要资金储备资产。值得注意的是,此次交易的领投方为以太坊基础设施开发公司 Consensys Software Inc.。

也是自那时开始,企业和小型上市公司上调以太坊配置,越来越多的以太坊财库公司成为这轮上涨趋势的弄潮儿。截至 2025 年 8 月,据 CoinGecko 数据,目前共有 17 家公司/机构持有 1,749,490 枚 ETH,价值约为 75 亿美元。而 Bitmine 在一个月内收购 83.3 万枚 ETH,占全球总供应量近 1%,直接奠定了其「全球最大公开上市 ETH 财库公司」的地位。

背后的逻辑在于持有 ETH 不仅能享受潜在升值,还能通过 PoS 质押获得 3% 以上的原生收益,形成长期可持续的财务回报。这与比特币国库策略的单纯价格押注不同,更接近基础设施型资产运营,既有资本增值,也有现金流。8 月 10 日,以太坊联合创始人兼 Consensys 首席执行官 Joe Lubin 表示,「财库公司或将在一年内推动 ETH 市值超越 BTC。」

渣打银行全球数字资产研究主管 Geoffrey Kendrick 表示,以太坊财库公司如今「非常值得投资」,相比美国现货以太坊 ETF 对投资者更具吸引力。以太坊财库公司的净资产价值(NAV)倍数——即市值除以所持 ETH 价值——目前已「开始正常化」,并预计将保持在 1 以上,使其成为比美国现货 ETH ETF 更优的投资标的。

Kendrick 指出,自 6 月以来,以太坊资金管理公司已购买了所有流通 ETH 的 1.6%,与同期 ETH ETF 的购买速度相当。到了 8 月 15 日,据 strategicethreserve 数据,以太坊财库公司及 ETF 的 ETH 持有总量突破 1000 万枚,约占当前总供应量的 8.3%。

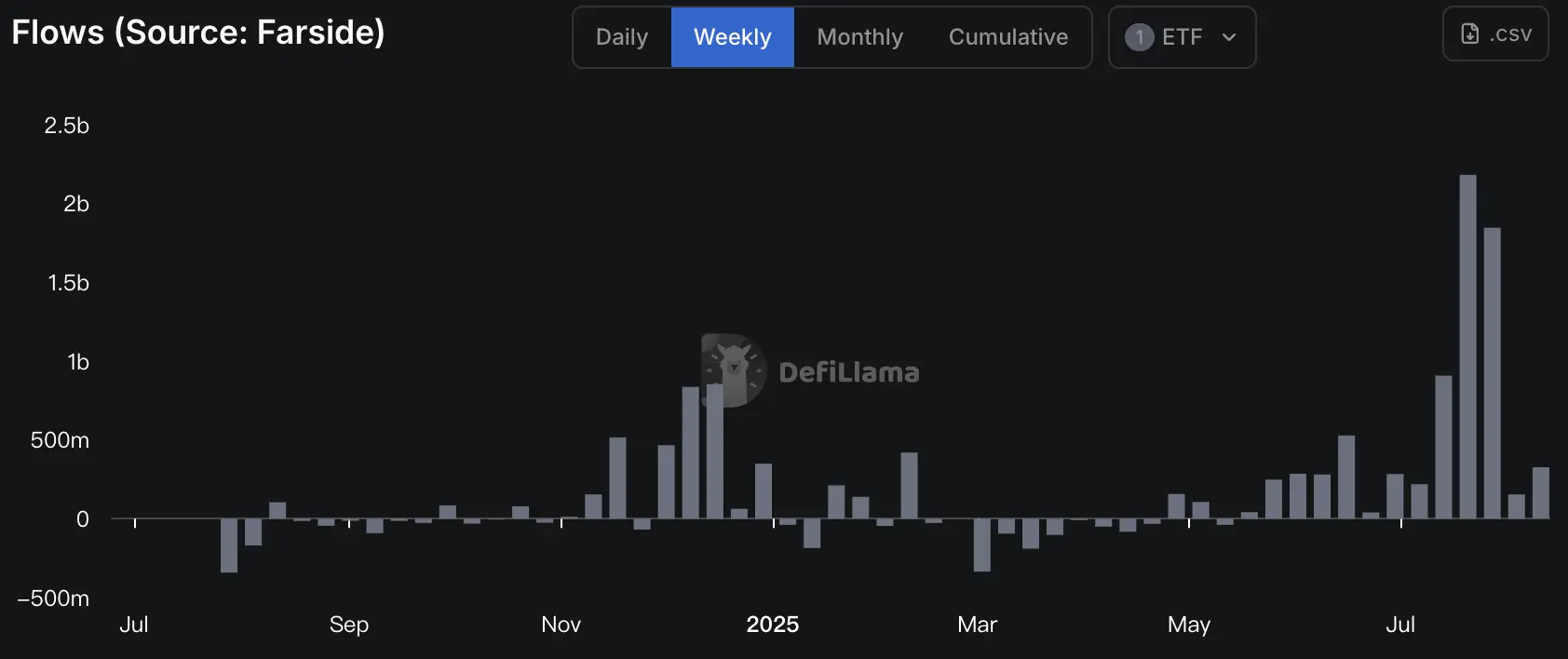

以太坊 ETF 资金流入超过比特币

以太坊 ETF 现货通过一年以来也终于迎来了它的净流入高潮。根据 Farside 数据,自 7 月 4 日以来累计超过 20 亿美元,而在首个完整运行年度内悄然吸引了 87 亿美元的资金流入,AUM 达 156 亿美元,这股持续的机构买盘为市场筑起了稳定的买墙。

近期更为重要的一个信号是,ETF 买入 ETH 的数量超过了比特币。

8 月 8 日,ETH ETF 的总资金流入为 4.61 亿美元,而 BTC 只有 4.04 亿美元。贝莱德(BlackRock)买入 2.5 亿美元 ETH,富达(Fidelity)买入 1.3 亿美元 ETH,灰度(Grayscale)买入 6,000 万美元 ETH。

空前绝后的政策利好

在叙事层面上,以太坊的政策顺风并不只停留在口头承诺,而是逐步转化为制度支撑。

最直接的变化来自于 ETH 质押的合规化路径逐渐明朗——美国部分州监管机构已开始在许可型框架下认可质押收益的会计处理方式,这意味着机构可以在财报中更透明地披露质押相关收入。

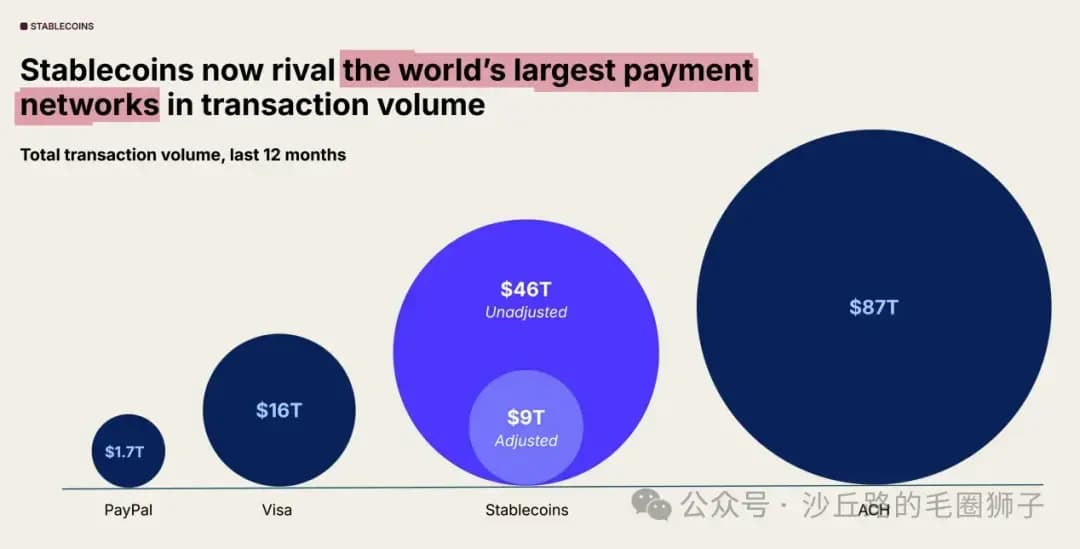

与此同时,一系列稳定币法案的成功推进也为基于 ETH 发行的大型稳定币(如 USDC、USDT)提供了成长预期,其核心条款要求储备透明化、链上可验证以及跨州支付互通,这将直接强化以太坊在稳定币发行和结算网络中的中心地位。

更具战略意味的是,SEC 与财政部联合牵头的「Project Crypto」计划正在调整监管框架,从以往的防御性态度转向鼓励 DeFi 与区块链金融产品创新。在这一政策倾斜下,以太坊凭借在 DeFi TVL(约占全网 59.5%)与稳定币交易量(占比约 50%)的绝对优势,天然成为红利的第一顺位接收者。

政策的温和转向,不仅让机构投资者的顾虑减少,也为养老金、保险基金等长线资金入场打开了大门。

2025 年 8 月 7 日,一项注定在美国金融史上留下浓墨重彩的一笔悄然落下。特朗普签署了一份行政命令,允许美国退休储蓄账户 401(k) 正式投资包括加密货币、私募股权和房地产在内的「另类资产」。从此,一个曾被主流金融体系排斥的边缘资产类别,被正式写入了美国近 9 万亿美元规模的退休金计划中。

点击了解 ChainCatcher 在招岗位

推荐阅读:

对话华尔街神算子 Tom Lee:公司财库模式优于传统 ETF,以太坊将迎比特币式爆发增长

对话 Oppenheimer 执行董事:Coinbase Q2 交易收入不及预期,哪些业务将成新增长点?

Backroom:信息代币化,AI 时代数据冗杂的解决方案?| CryptoSeed

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

加密行业掀起并购潮:巨头在抄底,Web3 生态在重构

加密行业掀起并购潮:巨头在抄底,Web3 生态在重构作者:谷昱,ChainCatcher2025 年的加密世界,正上演一场前所未有的并购热潮。 从DeFi协议到资管公司,从支付公司到基础设施服务商,新的并购事件几乎每天都有。Kraken 以 15 亿美

-

全网最好懂的 Fusaka 科普:以太坊升级实现与生态影响全解析

即将在 12 月 3 日到来的 Fusaka 升级,范围更广、影响更深以太坊现货 ETF 在上周疲弱后重新录得净流入,市场情绪正逐步回暖。以太坊的下一次升级,也已经在路上了。回顾历史,几乎每一次技术升

-

段永平退休 20 多年后罕见公开访谈:买股票就是买公司,但真正懂这句话的人不到 1%

段永平退休 20 多年后罕见公开访谈:买股票就是买公司,但真正懂这句话的人不到 1%原文来源:雪球这是段永平“退休”二十多年后的罕见公开对话。 在雪球出品的投资类专业栏目《方略》第三季第一期节目中,雪球创始人方三文跨越半个地球,在美国加州与这位传奇投资人面对面。 这场长达数小时的谈话

-

火币 HTX 推出“巅峰赛”,现货合约个人挑战赛可瓜分 20 万 USDT 奖池

火币 HTX 推出“巅峰赛”,现货合约个人挑战赛可瓜分 20 万 USDT 奖池加密市场行情波动正酣,谁能笑傲交易江湖?随着加密市场进入深度震荡期,唯有实力与策略并存者,方能穿越波动、稳立潮头。现在,火币HTX已启动年度重磅赛事——「巅峰赛」,总奖池高达百万美金,集结全球交易者,

-

段永平退休20多年后罕见公开访谈:买股票就是买公司,但真正懂这句话的人不到1%

买股票就是买公司,关键在于理解企业文化与商业模式,不做错事比做对事更重要。这是段永平“退休”二十多年后的罕见公开对话。在雪球出品的投资类专业栏目《方略》第三季第一期节目中,雪球创始人方三文跨越半个地球

-

年度最强对决!火币HTX「巅峰赛」燃战开启,「个人挑战赛」现货合约双赛道冲榜赢$20万大奖

火币HTX「巅峰赛」启动百万美元奖池交易大赛,11月11日开启现货合约双赛道个人挑战赛,冲榜赢取20万美元大奖。加密市场行情波动正酣,谁能笑傲交易江湖?随着加密市场进入深度震荡期,唯有实力与策略并存者

-

Visa 会看上谁?Mastercard, Coinbase, Stripe 都出手了

Visa 会看上谁?Mastercard, Coinbase, Stripe 都出手了当前支付行业正经历着深刻的结构性变革。自2024年末以来,稳定币领域的企业级服务成为兵家必争之地,各大支付巨头纷纷通过收购加速布局。 Stripe去年11亿美金收购Bridge,获得了一个能够通过企业

-

从承诺到兑现:Websea 涌盈基金以行动收获信任

从承诺到兑现:Websea 涌盈基金以行动收获信任在加密金融进入新周期的当下,稳健、安全与长期主义,正在成为市场新的共识。Websea 推出的战略级理财产品涌盈基金,正是这一趋势下的系统性创新成果。近日,平台战略级理财产品涌盈基金首期【稳健30天】产

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP Pepe

Pepe UXLINK

UXLINK 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin 大零币

大零币 Solana

Solana 瑞波币

瑞波币 Uniswap

Uniswap First Digital USD

First Digital USD 币安币

币安币 狗狗币

狗狗币 莱特币

莱特币 FIL

FIL ICP

ICP AR

AR ZEN

ZEN ETC

ETC OKB

OKB NEAR

NEAR EOS

EOS CAKE

CAKE XCH

XCH BSV

BSV DOT

DOT