这家没发币的DEX,收入超过了Uniswap

大多数人都知道,币圈最赚钱的生意是合约。

但你能想象,一家仅运营了一年的低调黑马 Perp DEX,在 24 小时收入上超过了 Ethereum、Base 等头部公链。把时间拉长到 7 天,它把 Uniswap、Jupiter、AAVE、Lido 一众 DeFi 老玩家全都踩在脚下。它不仅是日收入榜单 15 内少数几个没有发币的项目,也是 0.01% 的价差区间内买 BTC 和 ETH 流动性深度最好的 perp dex。

这个营收曲线新「怪兽」,叫做 edgeX。

营收曲线为何如此凶猛?

与我们熟知的 Hyperliquid 不同,edgeX 是一个 ZK 架构的 perp dex。团队背景上由 Amber 孵化,核心成员汇聚了一批来自高盛、Jump Trading 等在高频交易有深厚经验的团队。产品形态上,edgeX 更像是一个「链上金融全栈化基地」:除了 perp dex 之外,还有 eStrategy(金库)和 edgeX 链另外两个产品线。

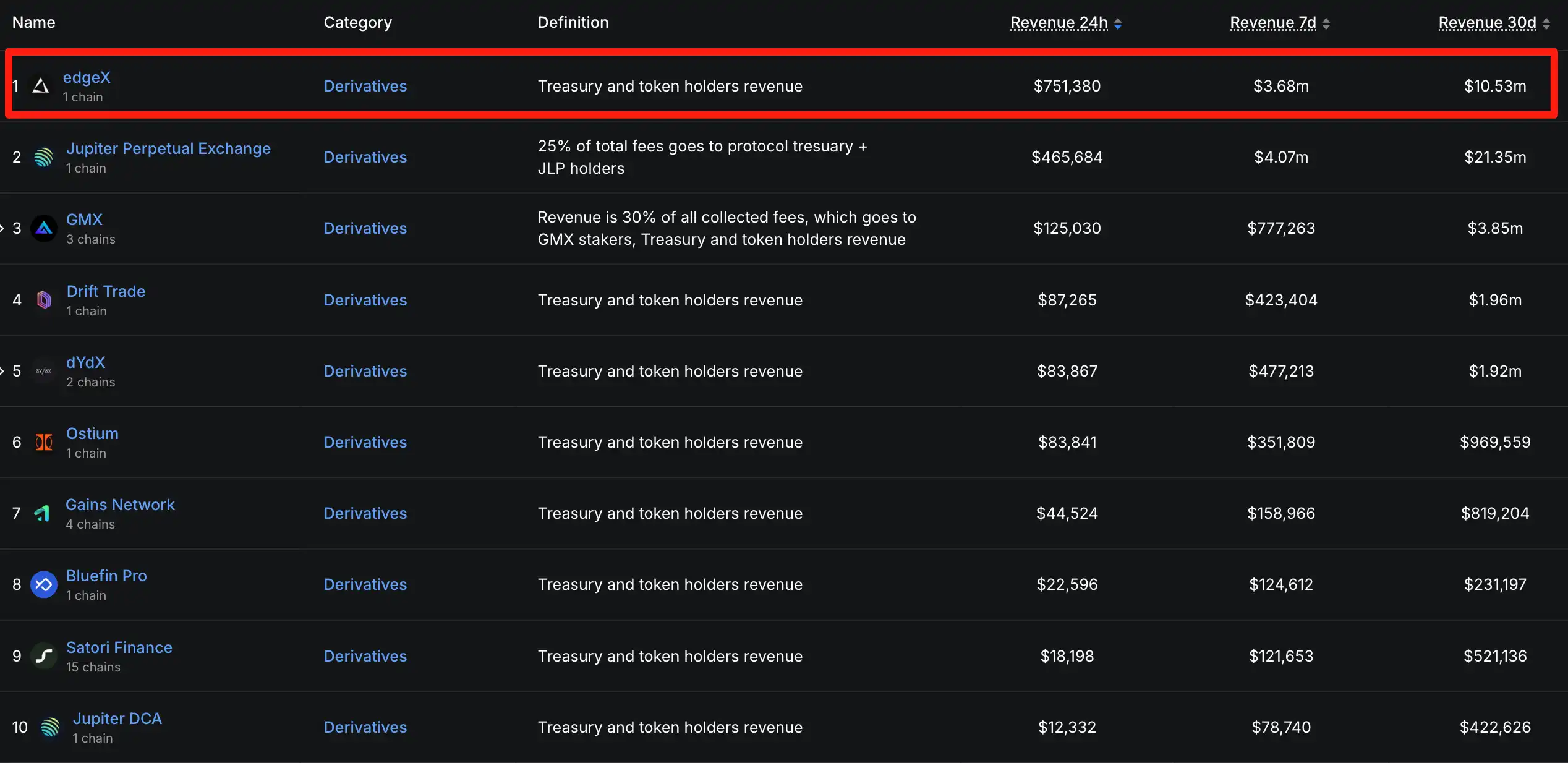

正如文章开头说的那样,产品的优质程度直接体现在收入上,所以对比 perp dex 赛道内部的收入对比,能更直接看出 edgeX 的凶猛。

作为一个仅运营了一年的 perp dex,在过去 30 天,edgeX 手续费收入是 $10.53M,远超赛道老将 GMX 的 $3.85M 和 dYdX 的 $1.92M。也就是说,edgeX 的收入几乎是 GMX 的两倍多、dYdX 的五倍多。

数据来源:DefiLlama

数据来源:DefiLlama

所以,edgeX 是怎样通过收入曲线闯进 perp dex 第一梯队的?答案或许是在交易深度和费率,这两个交易员们最在意和最直观的数据上。

在流动性深度方面,edgeX 目前在所有 Perp DEX 中位列第二。以最核心的 BTC/USDT 为例,在 0.01% 的价差区间内,edgeX 的订单簿可支持高达 $6M 的 BTC 下单量,超越 hyperliquid($5M),Aster($4M)和 Lighter($1M)。虽然整体深度仍略逊于 hyperliquid,但在绝大多数币种上,edgeX 都是除 hyperliquid 外深度最好的 Perp DEX。在这一点上的更多延伸内容可以看 edgeX 的研究负责人Dan的最新文章《Understanding DEX Liquidity: A Comparative Look at Trading Efficiency》,做出了更深入的讨论,这里就不赘述了。

另外,edgeX 对 Maker 和 Taker 也都给出业内极具竞争力的费率:Maker 仅 0.015%,Taker 0.038%,显著低于 Hyperliquid 的 0.045%。此外,用户通过大使推荐链接注册后可解锁 VIP1 等级,Taker 费率可再降至 0.036%,成为大使并享最高 35% 的手续费返佣——既能省下交易成本,又能持续积累空投积分。

在这样的交易深度和费率优势上,edgeX 的护城河就自然而然得形成了,也就推动了收入曲线的增长。即使目前还没发币,也证明了 edgeX 有持续「代币回购」以及为生态建设造血的能力。

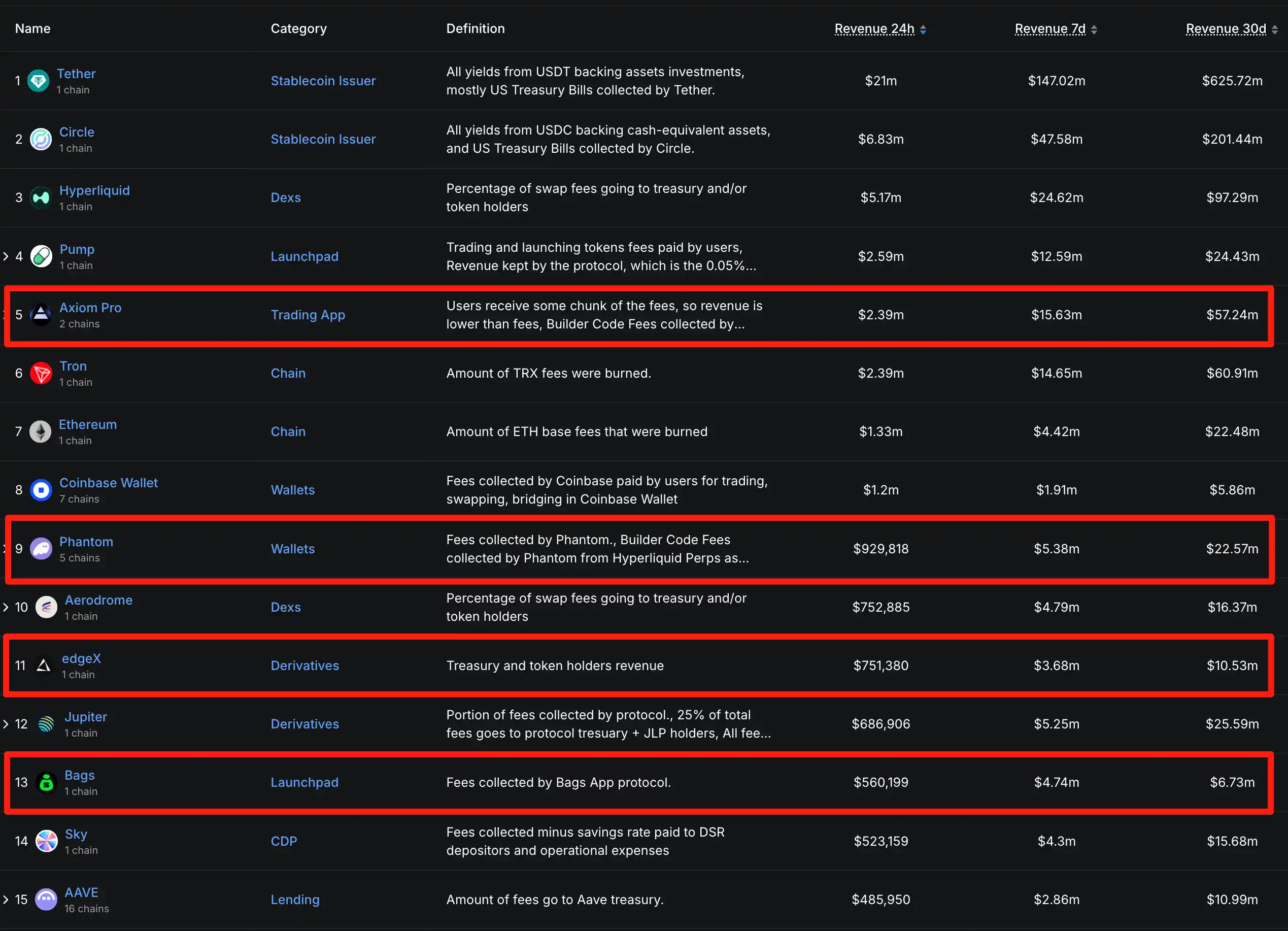

更加耐人寻味的是,把视角拉到全网收入排行榜:在 Top 15 的协议中(剔除 USDT、USDC 这两个稳定币发行方),能够跻身前列却尚未发币的,只剩四家,edgeX 就是其中之一。

数据来源:DefiLlama

数据来源:DefiLlama

而许多中文区的朋友可能没听过这个黑马的名字,因为这家 perp dex 很少做所谓叙事上的包装,社区受众更多在韩国和北美社区中。

换句话说,这是一个明显的高收入、低估值、且仍处代币空窗期的稀缺 Alpha。

目前,edgeX 采用 edgeX Points 作为贡献计量每周发放,目前已发放 2.4 M,获取方式包括交易量、持仓、金库参与和邀请等等,同时 edgeX 的 Messenger 大使计划 正在进行中。

交易量可以刷,但盈利收入很难说假话。不管是传统金融还是 web3 行业,只有真金白银意义上的「用户付费意愿」才是「产品可持续性」的最直接验证。

edgeX 用不到一年的时间,把现金流做到了行业前 15,这是一条确定性极高的增长曲,或许也是一个确定性极强的 alpha。下一阶段,它会以怎样的 FDV 上线、又会给早期参与者怎样的回报?我们也可以期待一下。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

Matrixport 与香港科技大学金融研究院达成战略合作,共探 RWA 代币化发展未来

Matrixport 与香港科技大学金融研究院达成战略合作,共探 RWA 代币化发展未来新加坡,2025 年 8 月 14 日, Matrixport ,全球领先的一站式加密金融服务平台宣布与香港科技大学金融研究院签署合作备忘录,正式达成战略合作。双方将围绕数字资产与 RWA 代币化共同

-

属于 DeFi 的文艺复兴,已经结束

DeFi 进入巴洛克时代,奇异、宏大且充满活力的市场就在眼前。撰文:Wajahat Mughal编译:Alex Liu,Foresight News去年,「DeFi 文艺复兴」的呼声广泛传播,DeFi

-

为什么说企业自建 L1 区块链的时代已经到来?

为什么说企业自建 L1 区块链的时代已经到来?原文:barry,Interchain Labs联合首席执行官 编译:Yuliya,PANews 近期支付巨头Stripe已正式下场,将与知名加密风投Paradigm合作,共同打造名为“Tempo”的

-

我们距离全面山寨季还有多远?

比特币市占率已下降,以太坊市占率正在上升。撰文:kkk,律动8 月 12 日,以太坊一举突破 4700 美元,创下四年来新高,上周提前获利了结的@CryptoHayes 也在 8 月 9 日重新买回以

-

招银首次尝试把基金代币化,这场 RWA 背后是谁在操盘?

招银首次尝试把基金代币化,这场 RWA 背后是谁在操盘?作者:BUBBLE 2025 年 8 月 8 日,招商银行旗下的招银国际(CMB International)宣布与新加坡的数字交易所 DigiFT 及 Solana 公链服务商 OnChain 合作

-

这家没发币的DEX,收入超过了Uniswap

这家没发币的DEX,收入超过了Uniswap大多数人都知道,币圈最赚钱的生意是合约。但你能想象,一家仅运营了一年的低调黑马 Perp DEX,在 24 小时收入上超过了 Ethereum、Base 等头部公链。把时间拉长到 7 天,它把 Uni

-

从 Stripe 到 Circle,金融科技公司为何争相自建区块链?

从 Stripe 到 Circle,金融科技公司为何争相自建区块链?作者:Ben Weiss,财富杂志 编译:Luffy,Foresight News 自建区块链成了金融科技领域的新潮流。美国加密货币交易所 Coinbase 已拥有自家区块链;在线券商 Robinho

-

从“币股”角度来看加密货币的未来趋势

本轮上涨的特征是机构化与基本面驱动并行,不同于以往以散户投机为主导的行情,整体资金结构较上一轮牛市更加稳健,市场对主流资产的中长期配置意愿显著增强。1. 为什么“币股”概念突然热起来了?1.1 整体加

- 成交量排行

- 币种热搜榜

Caldera

Caldera Ethena

Ethena 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 First Digital USD

First Digital USD 狗狗币

狗狗币 币安币

币安币 波场

波场 Sui

Sui 莱特币

莱特币 Wormhole

Wormhole CFX

CFX EOS

EOS CRV

CRV FIL

FIL ACH

ACH CAKE

CAKE XCH

XCH UNI

UNI HT

HT