从投机品到生产资料:RWA 正重塑链上借贷

作者:@sanqing_rx

一、DeFi 碰壁,然后呢?

去中心化金融(DeFi)的借贷市场,是加密世界引以为傲的引擎。但今天,这个引擎似乎有些马力不足了。为什么?因为它一直在一个封闭的圈子里打转:用高波动的加密资产(如 ETH、WBTC)去抵押,再借出 U 或者高波动的加密资产。

这就像一场全由投机者参与的扑克牌局,桌上的筹码本身忽高忽低,大家的心脏也跟着上上下下。这个模式带来了三个绕不开的死结:

-

偏低的“资金效率”:为了借 100 块钱,你得先押上价值 150 甚至 200 块的加密货币。这些抵押品本身又不怎么“下蛋”,大量的资本就这样被沉淀。

-

恐怖的“死亡螺旋”:熊市一来,抵押品和借贷资产的价格齐刷刷跳水。引发大规模的连锁清算,而抛售又进一步砸盘,形成恶性循环,让整个系统摇摇欲坠。

-

与“现实世界”的脱节:最根本的是,这场金融游戏的收益,几乎完全来自加密圈内部的资本流动,与实体经济的真实价值创造,关系微乎其微。

就在 DeFi 似乎触及天花板时,一扇新的大门正在打开。那就是将现实世界资产(Real-World Assets, RWA)——那些我们看得见、摸得着、能产生稳定现金流的东西——引入链上,作为全新的抵押品。

想象一下,你抵押的不再是飘忽不定的代币,而是一套能稳定收租的公寓、或是一张能定期派息的美国国债。这场变革的本质,是将 DeFi 的抵押品从 “投机性资产” 升级为 “生产性资产”。它不再凭空创造信用,而是将源自实体经济的真金白银注入 DeFi,这既是 DeFi 走向成熟的必经之路,也是对其基础设施的一次压力测试。

二、如何把一栋房子“搬”到链上?

听起来很酷,但具体怎么操作?把一套房产变成可以在 Aave、Morpho 或者其他平台上抵押的代币,核心是建立一座横跨链下法律世界和链上代码世界的“信任之桥”。

流程大致如下:

-

资产打包与隔离 (Legal Wrapper):首先,RWA 项目方会设立一个“特殊目的公司”(SPV),像一个法律保险箱。资产的原始持有人(比如你)会将房产“真实出售”给这个 SPV。这一步至关重要,它能确保即使你个人破产,这个保险箱里的资产也安然无恙,保护了代币持有人的利益。

-

价值评估与确权 (Audit & Valuation):在装进保险箱前,律师和专业评估机构会介入,确保这套房产的产权清晰无误,并给出一个公允的市场估价。所有环节都必须合法合规,有据可查。

-

铸造代币 (Tokenization):一切就绪后,代表这套房产所有权或收益权的“钥匙”——RWA 代币,就会通过智能合约在链上被“铸造”出来。每一枚代币,都合法地对应着那份来自现实世界的资产权益。

完成了这三步,一枚承载着现实世界价值的 RWA 代币才算诞生。它不是空气,而是有法律和现金流支撑的“硬通货”。

三、“负成本借贷”魔法

理论很丰满,现实如何? RealtyX 最近通过借贷协议 Morpho 开源代码上推出了自家的房产代币(RST,RealtyX SPDD Token)抵押池。

运作模式:用户将自己持有的、代表迪拜房产收益权的 RST 存入 Morpho,就能借出稳定币。在借款期间,你作为抵押品的房产代币,依然会源源不断地为你产生租金收益。

-

站在巨人的肩膀上:RealtyX 没有自己从零开始搭建一套复杂的借贷协议,而是建立在经过实战考验的 Morpho 之上,让自己能专注于最核心的业务。

-

告别“暴力清算”:传统 DeFi 中,抵押品价值一旦跌破红线,就会被机器人无情地、立即地清算。RealtyX 设计了 “预约式清算”机制:只有当贷款价值比(LLTV)突破超过限制时,才会在每周固定的时间窗口触发清算。这给了借款人足够的时间去补仓或还款,化解了 RWA 流动性差的尴尬。

当你房产的年化租金收益率,高于你的借款年化利率时,一边借钱,一边赚钱,这为资产持有者解锁了前所未有的想象力。

四、为什么说 RWA 是 Lending 的游戏规则改变者?

RWA 抵押借贷最令人兴奋的优势,就是极大地提升了资本效率。我们来算一笔账:

-

传统 DeFi 模式:

你抵押价值 $1,000 的 ETH,按 70% 的抵押率借出 $700 稳定币,假设借款年利率为 5%

你的年度净成本是:($700 × 5%) - $0 (ETH 自身不产生收益) = $35 -

RWA 抵押模式:

你抵押价值 $1,000 的房产代币,它本身每年能产生 8% 的净租金。你同样借出 $700 稳定币,支付 5% 利率

你的年度净成本是:($700 × 5%) - ($1,000 × 8%) = $35 - $80 = -$45

在后者中,你不仅免费获得了 $700 的流动资金,每年还能净赚 $45。当抵押品从“投机品”变成“生产资料”时,整个借贷游戏的经济模型被彻底颠覆了。

此外,对于借贷协议本身,引入像代币化美国国债等 RWA,等于是在资产负债表里加入了与加密市场低相关的“压舱石”,增强了系统的稳定性和抗风险能力。

五、趋势与机会

将万亿美元的现实资产引入链上,RWA x DeFi 无疑是未来十年最宏大的叙事。

演进方向:

-

风险管理创新:未来最大的看点,就是协议如何创造性地解决“清算悖论”。除了 RealtyX 的时间窗口模式,可能会出现由专业做市商或协议 DAO 提供的“最后买家”流动性池。

-

技术与合规演进:模块化借贷协议(如 Morpho)、Layer 2 网络以及像 BlackRock 这样的传统巨头入场,将共同推动技术成本降低和全球监管框架的明晰。

投资机会:

-

基础设施层(卖铲人):RWA 喂价的预言机、合规身份协议、代币化发行平台。

-

资产层(直接淘金):直接投资那些优质的、能产生现金流的 RWA 代币本身,比如 RealtyX 的房产代币或 Ondo 的美国国债代币,赚取稳定收益。

-

协议治理层(投资金矿):积极整合 RWA 的 DeFi 协议。

结语

RWA 资产抵押借贷,标志着 DeFi 正从一个封闭的数字游戏,进化为一个能为实体经济赋能的强大工具。它要解决的,是一个古老而巨大的问题:如何为流动性差但价值连城的现实资产,提供一个全球化且高效率的融资方案。

前路漫漫,充满了试错与探索。其核心的戏剧张力,始终来自于 DeFi 的“即时性”与现实世界的“延迟性”之间的矛盾。但无论如何,齿轮已经开始转动。DeFi 向着一个更可持续、更具实用价值的未来,迈出了坚实而决定性的一步。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

稳定币正重塑 B2B 支付:一场数万亿市场的金融革命

稳定币正重塑 B2B 支付:一场数万亿市场的金融革命稳定币,作为加密货币中一种特殊形态,不同于比特币、以太坊等价格波动较大的加密资产,其通过与法币挂钩,大幅降低了价格波动风险。这一特性使稳定币逐步从加密行业的“圈内支付工具”,扩展到更广泛的商业和消费场

-

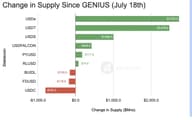

监管落地之后,谁在悄悄吃掉市场的大蛋糕?

监管落地之后,谁在悄悄吃掉市场的大蛋糕?美国《GENIUS法案》的通过,为全球稳定币市场划定了前所未有的监管红线。一夜之间,资金的流动逻辑发生了根本性变化——合规成为新标准,资产安全成为第一优先,而具备真实收益能力的稳定币,正在成为资金的避

-

从混乱到共识:链上 IP 基础设施正走向爆发点

从混乱到共识:链上 IP 基础设施正走向爆发点引言:AI 时代的内容战争,基础设施缺席。AI 正以前所未有的速度改变内容生产的逻辑。过去几个月,从 Getty 起诉 Stability AI、Reddit 起诉 Anthropic,到好莱坞状告

-

从 AMM 到订单簿:解读 Polymarket 定价机制的转变以及与 DEX 结合的可能性

从 AMM 到订单簿:解读 Polymarket 定价机制的转变以及与 DEX 结合的可能性作者: @BlazingKevin_ ,the Researcher at Movemaker在 Polymarket 中,每一个预测市场本质上就是一个“关于未来事件的概率交易所”,用户可以通过买入某

-

WealthBee 宏观月报:关税战进入“脱敏期”,后关税时代 3 大动能浮出水面

WealthBee 宏观月报:关税战进入“脱敏期”,后关税时代 3 大动能浮出水面7月全球市场迎来关键转折,特朗普罕见“逼宫”美联储,试图施压降息以缓解政府债务压力,但鲍威尔坚守独立性,维持利率不变,市场对9月降息的预期从60%降至47%。与此同时,关税战进入“后时代”,博弈虽未完

-

从代币发行到资产退出:构建房地产 RWA 的完整生命周期闭环

从代币发行到资产退出:构建房地产 RWA 的完整生命周期闭环作者:@sanqing_rxRWA 已经成为一个备受关注的领域。房地产、债券等现实世界资产转化为区块链上的数字代币,以期结合传统金融的体量与去中心化金融(DeFi)的效率。理论上,任何有价物皆可上链,

-

从投机品到生产资料:RWA 正重塑链上借贷

从投机品到生产资料:RWA 正重塑链上借贷作者:@sanqing_rx一、DeFi 碰壁,然后呢? 去中心化金融(DeFi)的借贷市场,是加密世界引以为傲的引擎。但今天,这个引擎似乎有些马力不足了。为什么?因为它一直在一个封闭的圈子里打转:用

-

火币成长学院|稳定币深度研究报告:下一轮金融变革的锚点资产

火币成长学院|稳定币深度研究报告:下一轮金融变革的锚点资产一、引言:稳定币的系统性角色正在重塑全球金融逻辑 过去五年里,稳定币已从加密交易配套工具,演变为链上金融的核心资产,并正逐步嵌入全球金融系统。在美联储加息周期接近尾声、美元霸权格局受冲击、跨境支付系统

- 成交量排行

- 币种热搜榜

Caldera

Caldera Ethena

Ethena 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 First Digital USD

First Digital USD 狗狗币

狗狗币 币安币

币安币 波场

波场 Sui

Sui 莱特币

莱特币 Wormhole

Wormhole CFX

CFX EOS

EOS CRV

CRV FIL

FIL ACH

ACH CAKE

CAKE XCH

XCH UNI

UNI HT

HT