山寨季真的能依靠美联储放水推动吗?

原文作者:CryptoAmsterdam

原文编译:深潮 TechFlow

「没有量化宽松 (QE),就没有山寨季」的说法正确吗?

最近,我的评论区充满了类似的观点:

「我们需要 QE 才能迎来山寨季。」

「没有 QE,山寨季永远不会开始。」

我们不妨来分析一下。

这通常不是我主要研究的领域,但既然大家都在讨论 QE,我就简单分析一下。

(注:我并非此领域的专家,如有错误,请指正。为了简化讨论,我们仅从图表入手,不做过多猜测,请谨慎参考。)

1.什么是 QE 和 QT?

QE (Quantitative Easing,量化宽松 ):

中央银行通过创造新货币,向市场注入资金

具体操作是通过购买资产来增加市场流动性

流动性增加 = 有利于风险资产(如加密货币)

QT (Quantitative Tightening,量化紧缩 ):

中央银行减少市场上的货币供应

方法包括出售资产或让资产到期,从而回收流动性

流动性减少 = 不利于风险资产

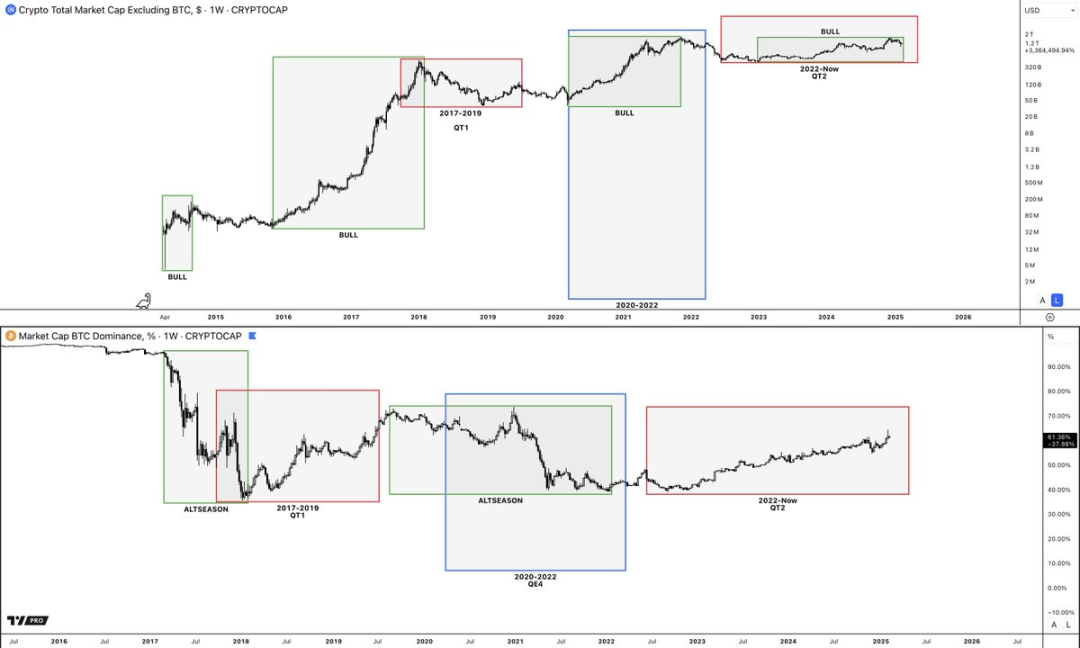

如果我们将整个山寨市场总市值图表与比特币主导率图表叠加,并标注 QE(对市场有利)和 QT(对市场不利)的时间区间,就会发现这两种说法并不成立。

即使在没有 QE 的情况下,加密市场也曾经历过显著的上涨、牛市以及山寨季。

事实上,QE 仅有一次与牛市重合,那就是 2021 年。

图表分析总结:

山寨季的到来并不依赖于 QE。

在 QT 期间,山寨市场总市值从 4000 亿美元飙升至 1.7 万亿美元。

虽然 QE 能对市场起到促进作用,但它并非必要条件——其他因素同样可能触发市场增长,例如 ETF 的推出、政府政策的支持、SBR(可能指某种稳定币储备机制)或比特币价值的提升。

停止 QT 理论上会对市场有利,但 QT 期间市场依然实现了增长,这表明 QT 并不是市场表现的决定性因素。

2.什么是山寨季 (Altseason)?

在加密货币市场中,通常可以分为两个主要阶段:

比特币季 (Bitcoin Season)

山寨季 (Altcoin Season)

比特币季:

比特币季的特点是比特币主导率(Bitcoin Dominance,即比特币在整个加密货币市场中的市值占比)上升。这是因为资金从山寨流向比特币,导致山寨的整体表现相较于比特币变差。

新资金主要流入比特币,山寨的市场占比因此下降。

山寨季:

山寨季的特点是比特币主导率下降,因为资金从比特币流入山寨。

新资金的流入推动山寨的市场占比上升,同时山寨的总市值会快速飙升。

从历史数据来看,大部分时间市场都处于比特币季,山寨的表现通常逊色于比特币。以下是几个典型的比特币季阶段:

比特币处于熊市?这是比特币季。

比特币触底反弹?仍然是比特币季。

比特币开始初步上涨?比特币季。

比特币涨到前一周期的高点?比特币季。

比特币突破新高?依然是比特币季。

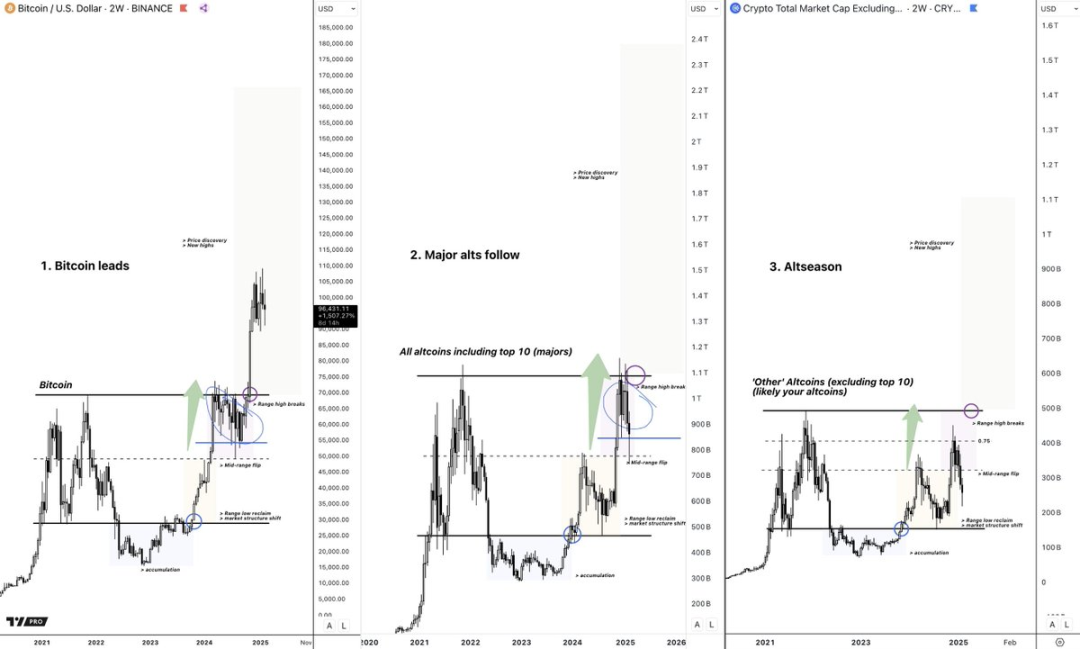

而山寨季的出现通常有一定的规律:它往往发生在比特币首次突破新高并进入盘整阶段之后。随后,当比特币再次上涨时,山寨季才会真正到来,这时比特币主导率开始下降,山寨市场迎来爆发。

3.什么因素会引发山寨季 (Altseason)?

山寨季通常由比特币牛市的启动引发。(需要注意,这并不依赖于量化宽松 QE;目前我们正处于量化紧缩 QT 阶段。其他可能的触发因素包括比特币的价值和周期、稳定币储备机制 SBR、比特币 ETF 的推出等。)

资金流动的第一步通常是涌入比特币和主要山寨。

接下来的结果是:

媒体的炒作吸引了散户的注意,散户可能因此开始购买山寨。

同时,那些在比特币中获利的投资者为了追求更高的收益,会将资金转向山寨市场。

从历史数据来看,这种现象通常发生在比特币第二次突破新高的阶段。可以从之前的图表中观察到这一规律。

加密市场的资金流动有一个较为清晰的路径:

比特币 → 主要山寨 → 高市值代币 → 中市值代币 → 低市值代币

例如, 2021 年 1 月 18 日,比特币当时处于盘整阶段并尝试突破新高(图中红色箭头所示),而此时 Total 3 (即山寨市场总市值指标)仍然处于中间水平(图中红色箭头所示)。

从这里可以看出,比特币通常是资金流动的起点,其次是主要山寨的总市值(Total 3),最后才轮到其他代币(包括高市值和中市值代币)。

山寨季的触发并不依赖于量化宽松 QE。(当然,QE 的确会为市场提供帮助。)

关键在于大量资金首先流入比特币和主要山寨,之后市场的贪婪情绪会推动资金进一步流向其他山寨。

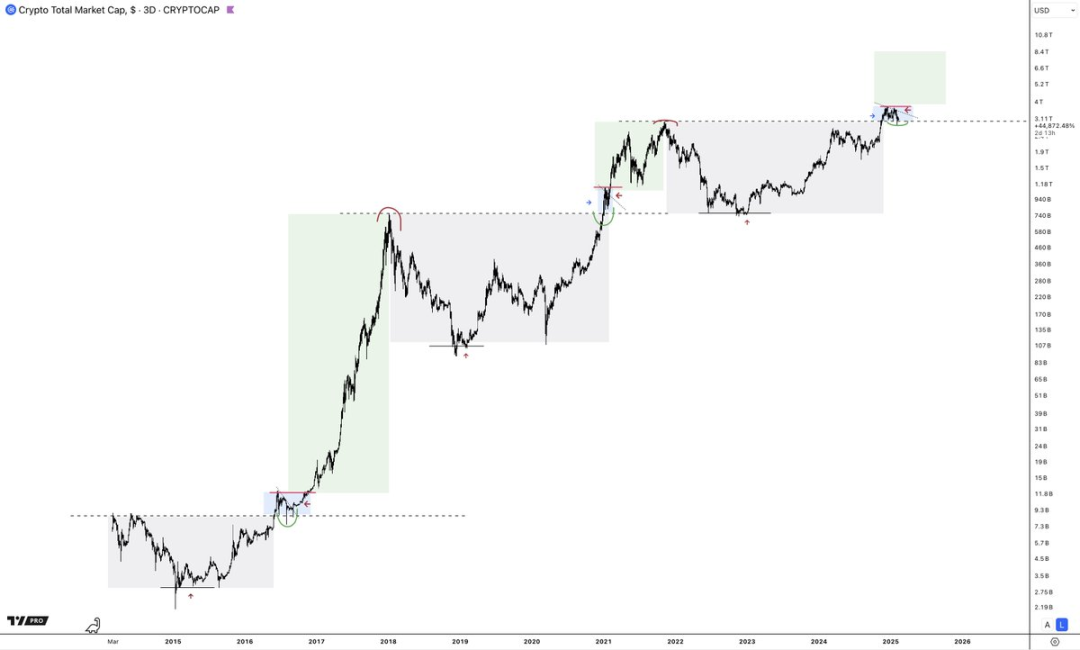

这就是山寨季的触发机制。到目前为止,无论是 QE、QT,还是其他外部因素,我们都已经走在正确的轨道上。整个加密货币市场(主要由比特币和一些主要山寨构成,因为山寨季尚未真正到来)已经从 7000 亿美元增长到接近 4 万亿美元。

(仔细想想,在 QT 阶段市场仍然能取得这样的增长,这无疑是非常乐观的信号,未来随着政策环境的变化,这一趋势可能会变得更加有利。)

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

加密 ETF 周报 | 上周美国比特币现货 ETF 净流出 6.80 亿美元;美国以太坊现货 ETF 净流出 6860 万美元

加密 ETF 周报 | 上周美国比特币现货 ETF 净流出 6.80 亿美元;美国以太坊现货 ETF 净流出 6860 万美元整理:Jerry,ChainCatcher上周加密现货 ETF 表现 美国比特币现货 ETF 净流出 6.80 亿美元 上周,美国比特币现货 ETF 四日净流出,总净流出 6.80 亿美元,总资产净值

-

九万美金关口攻防战:BTC能否在宏观风暴中引领市场突围?Hotcoin Research |2026年1月4日-1月9日

九万美金关口攻防战:BTC能否在宏观风暴中引领市场突围?Hotcoin Research |2026年1月4日-1月9日加密市场表现 当前,加密货币总市值为3.09万亿美元,BTC 占比 58.43%,为 1.8 万亿美元。稳定币市值为 3075 亿美元,最近7日增加 0.18%,少量增长,其中USDT 占比60.46

-

Hotcoin Research | 预测市场狂飙:500亿美元赛道的崛起与2026年机遇前瞻

Hotcoin Research | 预测市场狂飙:500亿美元赛道的崛起与2026年机遇前瞻Hotcoin Research | 预测市场狂飙:500亿美元赛道的崛起与2026年机遇前瞻 引言 2025年加密预测市场以惊人的速度崛起,全年赛道总交易额达到约502.5亿美元的新高。在美国商品期

-

早报 | Solana 将内置 X 应用;贵州茅台成立数字科技公司;Michael Saylor 再次发布比特币 Tracker 信息

早报 | Solana 将内置 X 应用;贵州茅台成立数字科技公司;Michael Saylor 再次发布比特币 Tracker 信息整理:ChainCatcher 重要资讯:田纳西州下令 Kalshi、Polymarket和 Crypto.com 停止向该州居民提供体育赛事合同 贵州茅台成立数字科技公司,业务涉及区块链技术相关软件

-

被制裁四十年后,伊朗如何通过加密重建金融通道

被制裁四十年后,伊朗如何通过加密重建金融通道原文标题:The Axis of Illicit Finance: Iran’s Crypto Strategy Explained 原文作者:Jessica Davis,Insight 原文编译:P

-

Tiger Research:Monero、Zcash 和 Canton Network 谁才是隐私之王?

Tiger Research:Monero、Zcash 和 Canton Network 谁才是隐私之王?本文由Tiger Research撰写,2026年的决定性叙事之一是"隐私"。随着机构参与者在加密货币领域占据主导地位,隐私已成为连接区块链与现实世界商业的关键技术特性。 核心要点区块链的核心优势——

-

a16z 聚会:7 个关键法则成为一个头部 KOL

a16z 聚会:7 个关键法则成为一个头部 KOL原文标题:7 Insights from Hosting 50 Creators at a16z 原文作者:Ish Verduzco 原文编译:深潮 TechFlow昨晚,我与 Tech Week 团

-

Telegram 的“加密会计学”:营收猛涨背后的净亏损,与 4.5 亿美元卖币风波

Telegram 的“加密会计学”:营收猛涨背后的净亏损,与 4.5 亿美元卖币风波作者:Zen,PANewsTelegram近期因一份流向投资者的财务信息再次站上聚光灯下:收入曲线向上,但净利润却掉头向下。这其中的关键变量并非用户增长放缓,而是TON的价格下行把资产端波动“穿透”进

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP World Liberty Financial USDv

World Liberty Financial USDv 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin First Digital USD

First Digital USD Solana

Solana 瑞波币

瑞波币 币安币

币安币 狗狗币

狗狗币 莱特币

莱特币 大零币

大零币 Avalanche

Avalanche 比特现金

比特现金 FLOW

FLOW FIL

FIL UNI

UNI ZEN

ZEN AR

AR OKB

OKB LUNC

LUNC DYDX

DYDX SHIB

SHIB