没有问责机制,DeFi 将会不断重演失败

原文标题:DeFi Risks: Curators as new Brokers

原文作者: @yq_acc

编译:Peggy,BlockBeats

编者按:自 2020 年以来,DeFi 迅速扩张,锁仓量一度突破千亿美元,催生了风险策划人(Curators)模式。然而,在缺乏监管、身份披露和风险约束的情况下,风险策划人管理着数十亿美元的用户资金,系统性失败频发。2025 年 11 月,Stream Finance 崩盘引发 2.85 亿美元损失,暴露出风险策划人模式的核心问题。

基于此,本文深度剖析现行模式背后的风险根源,并提出技术性改进建议。

以下为原文:

新的金融中介:「风险策划人(Curators)」

在过去的十八个月里,一类新的金融中介在 DeFi 中出现。这些实体自称为风险策划人、金库管理者或策略运营者。

他们在 Morpho(约 73 亿美元)和 Euler(约 11 亿美元)等协议上管理着数十亿美元的用户存款,负责设定风险参数、选择抵押品类型,并将资金部署到收益策略中。他们收取 5% 至 15% 的业绩分成,却没有牌照、没有监管审查、没有强制披露资质或过往业绩,甚至通常不公开真实身份。

2025 年 11 月 Stream Finance 的崩盘揭示了这种架构在压力测试下的结果。

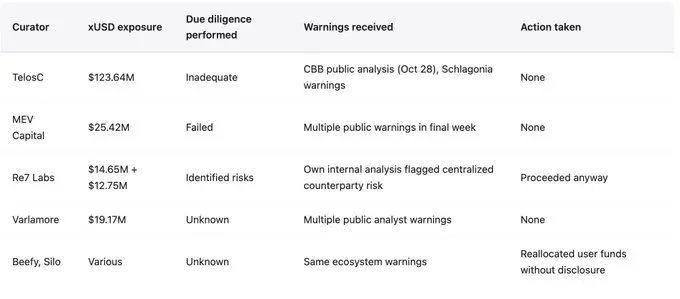

此次传染波及整个生态系统,损失达 2.85 亿美元。包括 TelosC(1.2364 亿美元)、Elixir(6800 万美元)、MEV Capital(2542 万美元)、Re7 Labs(两个金库共 2740 万美元)等风险策划人,将用户存款集中到单一交易对手,该对手在仅有 190 万美元真实抵押品的情况下使用了 7.6 倍杠杆。

警告曾公开且明确:CBB 于 10 月 28 日发布了杠杆比率,Schlagonia 在崩盘前 172 天直接警告过 Stream。然而这些警告被忽视,因为激励结构鼓励忽视风险。

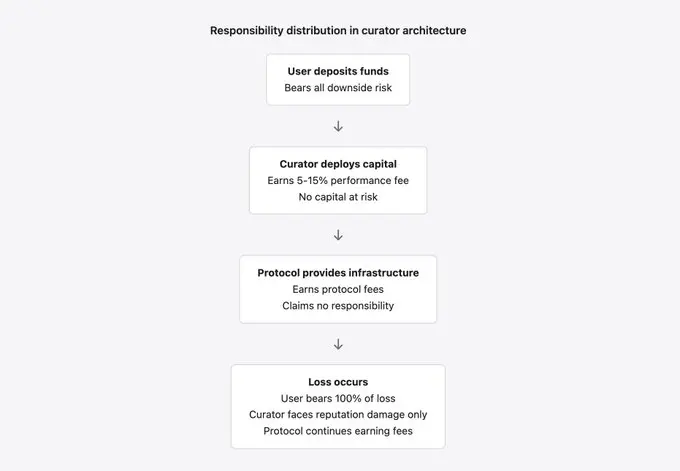

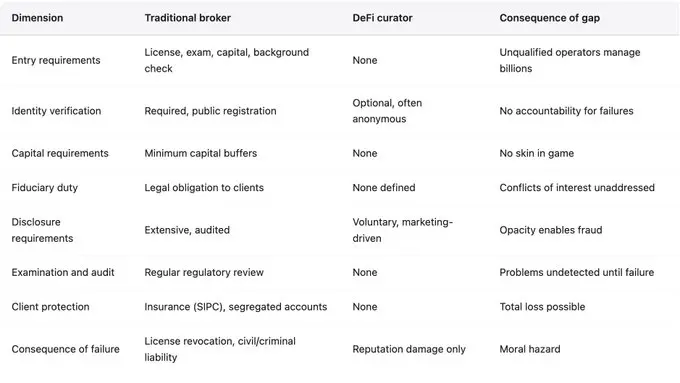

风险策划人模式遵循了传统金融的熟悉模式,但剥离了历经数百年昂贵失败后建立的问责机制。

当银行或经纪商管理客户资金时,他们必须满足资本要求、注册义务、履行信托责任,并接受监管审查。而当 DeFi 风险策划人管理客户资金时,他们只面临市场激励,而市场激励奖励的是资产积累和收益最大化,而非风险管理。支持风险策划人的协议声称自己是中立的基础设施,从活动中赚取费用,同时否认对风险负责。

这种立场不可持续,传统金融早在几十年前就因反复灾难而放弃了这种理念,深刻教训是:赚取费用的中介不能完全免除责任。

不可避免的失败

Stream Finance:无许可架构及其后果

Morpho 和 Euler 作为无许可借贷基础设施运行。任何人都可以创建金库、设定风险参数、选择接受的抵押品,并开始吸引存款。

协议提供智能合约基础设施,并从活动中赚取费用。这种架构确实有优势:无许可系统通过移除可能因陌生或竞争利益而阻碍新方法的把关者,促进创新;它为可能被传统系统排除的参与者提供金融服务;它在链上创建透明、可审计的交易记录。

但这种架构也带来了 2025 年 11 月暴露出的根本问题。

没有把关,就无法控制谁成为风险策划人;没有注册要求,风险策划人失败时没有问责;没有身份披露,风险策划人可以在一个名字下积累损失,然后换名重启;没有资本要求,风险策划人除了声誉外没有任何「利益绑定」,而声誉很容易被抛弃。

BGD Labs 创始人、Aave 贡献者 Ernesto Boado 直接总结了问题:风险策划人是在「免费把你的品牌卖给赌徒」。协议赚取手续费,风险策划人赚取业绩分成,而用户在不可避免的失败发生时承担损失。

无许可架构创造了一种特定的失效模式,Stream Finance 就是典型案例。

由于任何人都可以创建金库,风险策划人为了争夺存款,会通过提供更高收益来竞争。更高收益要么依赖真正的 Alpha(稀缺且无法大规模持续),要么依赖更高风险(常见且一旦暴露就灾难性)。

用户看到「18% 年化收益率」,却不会调查来源。他们假设拥有「风险策划人」头衔的人已经完成尽职调查。而风险策划人看到的是手续费收入机会,因此接受本应被审慎风险管理拒绝的风险。协议看到的是 TVL 增长和手续费收入,并且不会干预,因为无许可系统本质上不应设置门槛。

这种竞争动态导致「逐底竞争」。

风险策划人如果保守管理风险,收益率较低,吸引的存款也更少;而那些承担过度风险的策划人,收益率更高,吸引更多存款,赚取更多费用,并在失败发生前看似成功。

市场无法在失败发生前区分可持续收益与不可持续的高风险行为。一旦失败,损失被整个生态系统分摊,而风险策划人除了声誉受损外没有任何后果,而声誉在他们可以换名重启时几乎无关紧要。

RE7 Labs:利益冲突与激励失效

风险策划人模式内嵌了根本性的利益冲突,使得类似 Stream Finance 的失败几乎必然发生。

风险策划人通过管理资产规模和业绩来赚取费用,这直接激励他们最大化存款和收益,而不管实现这些数字需要承担多大风险。用户希望安全和合理回报,风险策划人希望手续费收入。

这些激励在最危险的时刻出现分歧,特别是当收益机会需要接受用户若了解就会拒绝的风险时。

RE7 Labs 的案例具有启示性,因为他们记录了自己的失效模式。在上线 xUSD 集成之前,他们的尽职调查已识别出「中心化交易对手风险」这一问题。这一分析是正确的。

Stream 将风险集中在一个匿名的外部基金管理人身上,该管理人对仓位或策略完全不透明。RE7 Labs 明知这一风险,仍然推进 xUSD 集成,理由是「显著的用户和网络需求」。手续费收入机会超过了用户资金风险。当这些资金最终损失时,RE7 Labs 仅面临声誉受损,而没有任何财务后果,用户承担了 100% 的损失。

这种激励结构不仅是错配,更是主动惩罚审慎行为。

拒绝高收益机会的风险策划人,因为风险过高而选择谨慎,会失去存款给那些接受风险的竞争者。审慎的策划人赚取更低的费用,看起来表现不佳;鲁莽的策划人赚取更高的费用,吸引更多存款,直到失败发生。

在此期间,鲁莽的策划人积累了大量手续费收入,而这些收入不会因用户后续损失而被追回。多个风险策划人和金库管理者在没有透明披露的情况下,将用户资金重新分配到 xUSD 仓位,使存款人不知不觉暴露于 Stream 的递归杠杆和链下不透明性。用户存入的是宣传为保守收益策略的金库,却发现资金集中在一个使用 7.6 倍杠杆的交易对手身上。

风险策划人的费用结构通常包括对产生的收益收取 5% 至 15% 的业绩分成。这听起来合理,但仔细分析会发现严重的不对称性:风险策划人分享收益的一部分,却不承担任何损失。他们有强烈动机去最大化收益,却几乎没有动机去最小化风险。

举例来说,一个拥有 1 亿美元存款的金库,收益率为 10%,风险策划人按 10% 的业绩分成可赚取 100 万美元。如果他们承担双倍风险,将收益率提高到 20%,则可赚取 200 万美元。如果风险暴露,用户损失 50% 的本金,风险策划人只会失去该金库未来的费用收入,但保留之前赚取的所有费用。用户损失 5000 万美元。这是一种「赢了我赚,输了你赔」的经济模式。

协议本身在处理风险策划人失败时也存在利益冲突。

Morpho 和 Euler 从金库活动中赚取费用,他们有财务动机去最大化活动量,这意味着最大化存款,这又意味着允许高收益金库吸引存款,即使这些金库承担过度风险。协议声称自己中立,认为无许可系统不应设置门槛。但他们并不真正中立,因为他们从所促成的活动中获利。

传统金融监管在几个世纪前就认识到这个问题:从中介活动中获利的实体不能完全免除对风险的责任。赚取佣金的经纪人对客户订单负有一定义务。DeFi 协议尚未接受这一原则。

Morpho 事件:问责真空

当传统经纪人或资产管理人导致客户资金损失时,后果包括监管调查、可能的牌照吊销、违反信托责任的民事责任,以及在欺诈或重大过失情况下的刑事起诉。这些后果在事前创造了审慎行为的激励。管理人如果为了个人利益承担过度风险,会意识到失败的个人后果极其严重。这并不能防止所有失败,但相比没有问责的系统,它显著减少了鲁莽行为。

当 DeFi 风险策划人导致客户资金损失时,他们只面临声誉受损,除此之外没有任何后果。他们没有牌照可吊销,没有监管调查,因为没有监管机构具备管辖权。他们没有信托责任,因为风险策划人与存款人之间的法律关系未定义。他们没有民事责任,因为身份通常未知,而且大多数 DeFi 协议的服务条款明确声明免责。他们可以积累损失,关闭金库,然后在同一协议上以新名字、新金库重新启动。

2024 年 3 月 Morpho 上发生的事件,展示了问责真空在实践中的运作方式。

一个使用 Chainlink 预言机的 Morpho 金库因预言机价格偏差,损失约 3.3 万美元。当用户寻求补偿时,却遇到系统性的推诿:Morpho 声称自己只是基础设施,不控制金库参数;金库风险策划人声称他们仅在协议指南范围内操作;Chainlink 声称预言机表现符合规范。没有任何实体承担责任,没有任何用户获得赔偿。该事件规模较小,未引发更广泛的市场后果,但它确立了一个先例:当损失发生时,没有人负责。

这种问责真空是设计使然,而非疏忽。协议明确通过结构避免责任:服务条款声明免责,文档强调协议是无许可基础设施,不控制用户行为,法律结构将协议治理置于基金会或 DAO,并选择监管距离较远的司法管辖区。从协议角度看,这在法律上是合理的,但它创造了一个系统:数十亿美元的用户资金由没有任何实质问责机制的实体管理。

经济学对此有一个术语:道德风险。当实体对失败不承担后果时,他们会承担过度风险,因为潜在收益归他们所有,而损失则由他人分担。

身份披露与问责:许多风险策划人以化名或匿名方式运营。这有时以个人安全或隐私为理由,但直接影响问责。当风险策划人无法被识别时,他们无法因疏忽或欺诈承担法律责任;即使累积失败记录,也无法被排除在运营之外;无法受到专业制裁或声誉惩罚,因为这些惩罚无法追随真实身份。匿名运营消除了在缺乏监管时唯一存在的问责机制。在传统金融中,即使没有监管执法,毁掉客户资金的管理人仍面临民事责任和声誉后果,这些后果会追随其真实身份。而在 DeFi 中,他们两者都不面临。

黑箱策略与专业幻象

风险策划人将自己包装为风险管理专家,声称能选择安全资产、设定合理参数并明智地部署资金。营销语言强调专业性、复杂分析和谨慎风险管理。

但现实(2025 年 11 月已证明)是,许多风险策划人缺乏基础设施、专业知识,甚至缺乏适当管理风险的意图。传统金融机构通常将 1%-5% 的员工配置在风险管理职能上,设有独立风险委员会、专门监督团队、压力测试能力,以及监管要求的情景分析。而 DeFi 风险策划人往往是专注于收益和资产积累的小团队或个人。

策略本身很少有有意义的披露。风险策划人使用诸如「Delta 中性交易」、「对冲做市」、「优化收益农场」等术语,这些听起来很专业,但无法提供关于实际仓位、杠杆比率、交易对手风险或风险参数的任何洞察。

这种不透明性有时以保护专有策略免受抢跑或竞争为理由,但用户有合法需求了解他们承担的风险。不透明不是特性,而是漏洞,它让欺诈和鲁莽行为得以持续,直到失败迫使真相曝光。

Stream Finance 将不透明问题演绎到灾难性规模。他们声称拥有 5 亿美元的 TVL,但链上可验证的仅有 2 亿美元,其余 3 亿美元据称存在于由「外部基金管理人」管理的链下仓位,而这些管理人的身份、资质、策略和风险管理流程从未披露。

Stream 使用诸如「Delta 中性交易」、「对冲做市」等术语,却从未解释这些策略涉及的具体仓位或实际杠杆比率。当 Schlagonia 在崩盘后分析揭示出递归借贷结构从 190 万美元真实抵押品合成出 7.6 倍扩张时,存款人完全震惊。他们毫无办法知道自己的「稳定币」实际上是由无限递归的借入资产支撑,而非真实储备。

专业幻象尤其危险,因为它让用户放弃自己的判断。

当一个拥有「风险策划人」头衔的人接受高收益机会时,用户会假设已完成尽职调查。现实是,RE7 Labs 案例显示,尽职调查往往识别出风险,但随后被忽视。他们自己的分析在集成 xUSD 前就标记了 Stream 的中心化交易对手风险,但仍然推进,因为用户需求和手续费收入超过了已识别的风险。

专业能力存在,分析已应用,结论正确,但最终被商业激励推翻。这比无能更糟,因为它揭示即使风险策划人具备识别风险的能力,激励结构仍会导致他们忽视发现。

储备证明:技术可行,却鲜有实施

用于可验证储备证明的密码学技术已存在数十年。Merkle 树可以在不暴露账户细节的情况下证明偿付能力;零知识证明可以在不公开交易策略的情况下展示储备比率。

这些技术成熟、易理解且计算高效。Stream Finance 未实施任何形式的储备证明,并非技术限制,而是故意选择不透明,以便在多次公开警告后仍能维持欺诈数月。协议应要求所有管理超过阈值存款的风险策划人提供储备证明。缺乏储备证明应被视为等同于银行拒绝外部审计。

证据:Stream Finance 的崩盘

Stream Finance 崩盘提供了一个完整案例,展示风险策划人模式如何失败。事件序列体现了当前架构的所有问题:尽职调查不足、利益冲突、忽视警告、不透明性以及问责缺失。深入理解这一案例,是理解为何需要系统性变革的前提。

失败时间线

崩盘前 172 天,Yearn Finance 开发者 Schlagonia 检查 Stream 的仓位,并直接警告团队该结构必然失败。仅需 5 分钟分析即可识别致命问题:Stream 在链上可验证的 1.7 亿美元抵押品支持着跨多个 DeFi 协议的 5.3 亿美元借款,杠杆率达 4.1 倍。策略涉及递归借贷,Stream 以 deUSD 抵押借款铸造更多 xUSD,形成循环依赖,保证两种资产将同时崩溃。剩余 3.3 亿美元的 TVL 完全存在于匿名外部管理人的链下仓位。

2025 年 10 月 28 日,行业分析师 CBB 发布具体警告并附链上数据:「xUSD 链上仅有约 1.7 亿美元支持。他们从借贷协议借出约 5.3 亿美元。这是 4.1 倍杠杆,且仓位高度缺乏流动性。这不是收益农场,而是极端赌博。」这些警告公开、具体且准确,识别了杠杆比率、流动性风险和结构的根本鲁莽。随后一周,多位分析师放大了这些警告。

尽管警告不断,风险策划人仍继续持仓并吸引新存款。TelosC 保持 1.2364 亿美元敞口,MEV Capital 保持 2542 万美元,Re7 Labs 在两个金库中保持 2740 万美元。警告被忽视,因为采取行动意味着减少仓位,减少手续费收入,使风险策划人看起来表现不如继续持仓者。

2025 年 11 月 4 日,Stream 宣布一名外部基金管理人损失约 9300 万美元资金,随即暂停提款。数小时内,xUSD 在二级市场从 $1.00 暴跌至 $0.23,跌幅 77%。Elixir 的 deUSD(65% 储备集中借给 Stream)在 48 小时内从 $1.00 崩至 $0.015,跌幅 98%。总传染敞口达 2.85 亿美元,Euler 面临约 1.37 亿美元坏账,超过 1.6 亿美元在多个协议中被冻结。

风险策划人 vs. 传统经纪人

比较 DeFi 风险策划人与传统经纪人具有启示意义,因为它揭示了策划人模式缺乏哪些问责机制。这并不是在论证传统金融是理想模式,或其监管结构应被直接复制。

传统金融也有自身的失败、成本和排他性。但它在经历了数百年的昂贵教训后,逐步建立了问责机制,而策划人模式则明确放弃了这些机制。

技术性建议

风险策划人模式确实有其优势:它通过允许专业方设定风险参数,而非采用「一刀切」的协议默认值,实现资本效率;它通过允许不同策略和风险框架的试验,促进创新;它通过移除可能基于规模、地域或陌生性而排斥参与者的把关者,提升可访问性。

这些优势可以在解决 2025 年 11 月暴露的问责问题的同时保留。以下建议基于过去五年 DeFi 失败的实证证据:

1. 强制身份披露

管理超过阈值存款(建议 $1000 万)的风险策划人,应被要求向协议或独立机构维护的注册表披露真实身份。这不要求公开家庭地址或个人细节,但必须确保风险策划人可被识别,并在发生欺诈或重大过失时承担责任。匿名运营与大规模管理他人资金不兼容。隐私理由在 DeFi 中常用于辩护,但对赚取管理客户资金费用的实体并不适用。

2. 资本要求

风险策划人应被要求维持一定风险资本,在其金库损失超过指定阈值时被扣减。这通过「利益绑定」来对齐激励。具体结构可以包括:策划人需质押抵押品,当金库损失超过存款的 5% 时被削减,或要求策划人持有自身金库的次级分层,吸收首轮损失。目前策划人赚取费用却无风险资本的结构,制造了道德风险,而资本要求可以解决这一问题。

3. 强制信息披露

风险策划人应被要求以标准化格式披露策略、杠杆比率、交易对手风险和风险参数,以便比较和分析。声称披露会损害专有策略的理由大多是借口。大多数策划人策略只是对已知收益农场技术的变体。实时披露杠杆比率和集中度不会损害 Alpha,却能让用户理解他们承担的风险。

4. 储备证明

协议应要求所有管理超过阈值存款的风险策划人提供储备证明。用于可验证储备证明的密码学技术成熟且高效。Merkle 树可以在不暴露单个仓位的情况下证明偿付能力,零知识证明可以在不公开交易策略的情况下验证储备比率。缺乏储备证明应使策划人失去管理存款的资格。这一措施本可阻止 Stream Finance 在链下维持 3 亿美元不可验证仓位。

5. 集中度限制

协议应强制执行集中度限制,防止风险策划人将过高比例的金库存款分配给单一交易对手。Elixir 将其 deUSD 储备的 65%(1.05 亿美元中的 6800 万美元)借给 Stream,通过私有 Morpho 金库。这种集中度保证了 Stream 的失败会摧毁 Elixir。集中度限制应设定为单一交易对手最大敞口 10%-20%,并在智能合约层面强制执行,避免规避。

6. 协议问责

从风险策划人活动中赚取费用的协议应承担部分责任。这可以包括:从协议费用中提取保险基金,用于补偿用户因策划人失败造成的损失,或维护策划人名单,排除记录不良或披露不足的实体。目前协议赚取费用却完全否认责任的模式在经济上不合理。赚取费用的中介必须承担问责义务。

结论

当前实施的风险策划人模式代表了一个问责真空,数十亿美元用户资金由行为无实质约束、失败无实质后果的实体管理。

这并不是否定该模式本身。资本效率和专业化风险管理确有优势。但该模式必须引入问责机制,正如传统金融在数百年昂贵教训中发展出的机制。DeFi 可以开发适合自身特性的机制,但不能完全放弃问责,却期待不同于传统金融在缺乏问责机制时的结果。

当前结构保证了失败的反复发生,直到行业接受一个事实:收取费用的中介必须对其所引发的风险承担责任。

[原文链接]

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

GAIB 启动官方回购计划,回应外部机构提前出售代币事件

GAIB 启动官方回购计划,回应外部机构提前出售代币事件AI 与机器人基础设施经济层项目 GAIB 今日就 TGE 当日出现的外部机构提前出售代币事件发布官方声明,并宣布启动 GAIB 官方回购计划。 GAIB 在声明中强调,社区识别出的约 5 个各出售约

-

Space回顾|情绪见底,流动性紧缩,如何判断“真正的底部信号”?

Space回顾|情绪见底,流动性紧缩,如何判断“真正的底部信号”?当前的加密市场因情绪低迷导致买盘缺失,流动性紧缩让资产价格不断试探心理防线,而过去屡试不爽的主流叙事已然失效。在这样的时刻,每一个市场参与者心中都萦绕着一个核心问题:底部究竟在哪里?更为关键的是,我们

-

深度解读香港虚拟资产交易平台新规:《有关虚拟资产交易平台共享流动性的通函》

监管到底有什么新变化?撰文:加密沙律借着金融科技周的东风,香港证监会这两声平地惊雷,一时间也引起了不小的波澜。我们都知道,如今香港的虚拟资产交易平台面临的最大困境就是没钱赚,监管的城墙垒得太高太扎实,

-

永续 DEX 里的头号玩家,HYPE 未来市场走势分析

Hyperliquid 已经每年收取超过 13 亿美元的协议收入,并将其约 97% 投入 HYPE 回购。撰文:DeFi Warhol编译:AididiaoJP,Foresight News目前市面上

-

加密 ATM 机成诈骗新工具:2.8 万网点遍布全美,半年骗走 2.4 亿美元

加密货币 ATM 机前,老年人成诈骗分子的精准猎物。撰文:Cameron Fozi、Chloe Rosenberg 和 Reeno Hashimoto,纽约时报编译:Chopper,Foresight

-

最奇怪的 Meme,改个名能跟上隐私叙事吗?

一个出生于 Meme 文化的代币,正试图进化为基础设施。撰文:Nicky,Foresight News传统的隐私币试图解决「在链上隐藏」,但很少回答一个更接近现实的问题:如果货币本质是一种能被物理交接

-

DeFi 基金管理人:百亿美元市场中的匿名赌徒

当前实施的 DeFi 基金管理人模式是一个问责真空,数十亿美元用户资金由行为无实质约束、失败无实质后果的实体管理。撰文:YQ编译:AididiaoJP,Foresight NewsDeFi 基金管理人

-

解构 DAT:构建超越 mNAV 的深度分析

DAT 既非天使,也非魔鬼;既非救世主,也非罪魁祸首。撰文:kokii.eth摘要二八分化格局:DAT 行业呈现幂律分布,各类别头部项目占据绝大部分市场份额,长尾项目难以为继。尽管存在泡沫,但基于真实

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 First Digital USD

First Digital USD 币安币

币安币 狗狗币

狗狗币 大零币

大零币 莱特币

莱特币 Uniswap

Uniswap wETH

wETH ChainLink

ChainLink FIL

FIL CFX

CFX ZEN

ZEN OKB

OKB ICP

ICP CAKE

CAKE AR

AR ETC

ETC SHIB

SHIB DOT

DOT DYDX

DYDX