金融市场遭血洗后,华尔街大佬们怎么看特朗普关税政策?

撰文:zhouzhou

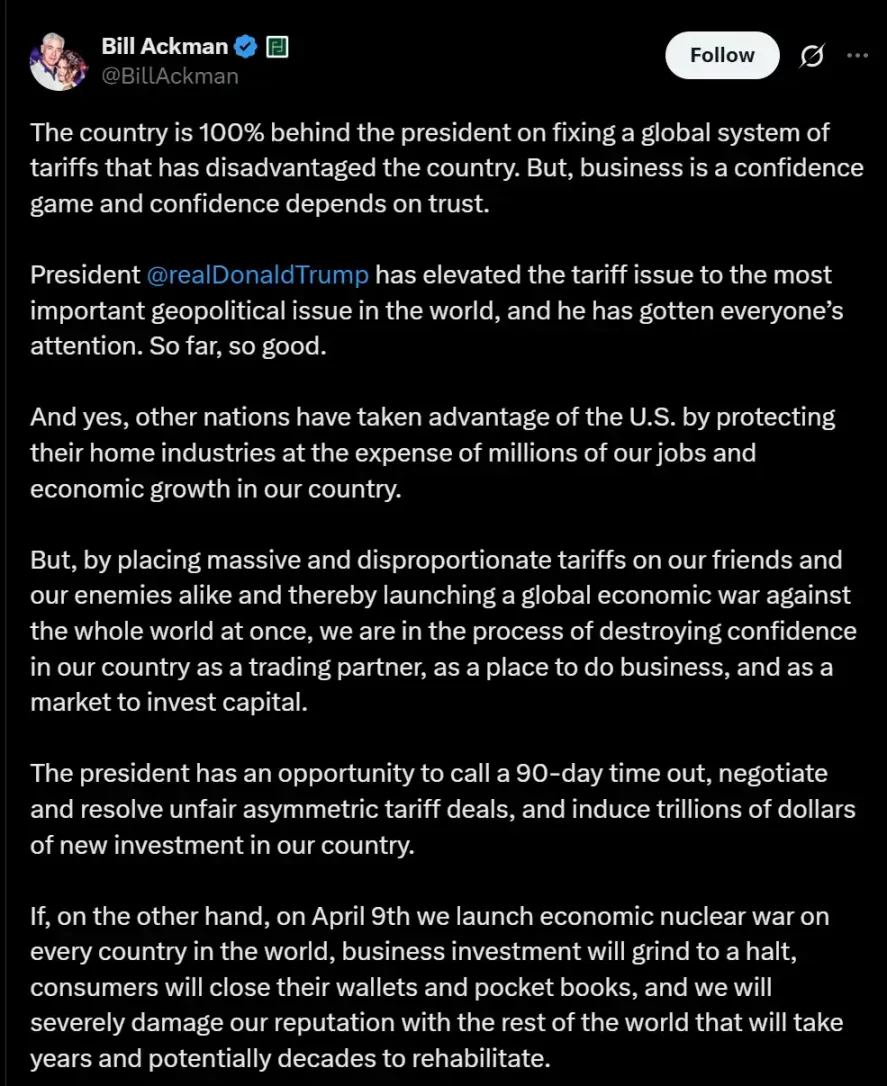

Pershing Square 的创始人亿万富翁比尔·阿克曼(Bill Ackman)向各国领导人发出警告:「别等开战才想谈判,现在赶紧打电话给总统。」

阿克曼的警告不仅仅是夸张——而像是一种恳求。

几天前,特朗普总统的关税计划就像重磅炸弹,炸得全球市场一片狼藉,美国股市一周内蒸发 6 万亿美元市值,道琼斯指数在周一创下 2595 点的史上最大日内波动。油价下跌,利率下调,通胀隐忧却挥之不去,特朗普在 Truth Social 上信心满满地宣称「关税是件美妙的事」,但华尔街的巨头们却坐不住了,纷纷开麦,形成了一段华尔街的关税交响曲。

2025 年 4 月 6 日,阿克曼在推特上发表了帖子:「通过对我们的朋友和敌人征收大规模且不成比例的关税,我们正在同时对全世界发动一场全球经济战。我们正在走向一个自我诱导的经济核冬天。」

面对特朗普政府不断升级的关税政策,Ackman 并不是唯一一个拉响警报的,众多华尔街大佬纷纷公开反对扩张性关税政策,哪怕曾支持他,或是希望在他的政府下放松监管和经济增长。

高盛前 CEO 劳埃德·布兰克费恩(Lloyd Blankfein)也发出疑问:「为什么不给他们一个机会呢?」建议特朗普应该让各国就「互惠」关税率进行谈判。

包括博阿斯·韦恩斯坦(Boaz Weinstein)、Gerber Kawasaki 首席执行官兼总裁 Ross Gerber 和摩根大通首席执行官杰米·戴蒙(Jamie Dimon)也纷纷出来发言。

博阿斯·韦恩斯坦(Boaz Weinstein)预测「雪崩真的才刚刚开始」。戴蒙直言:「这个问题解决得越快越好,因为一些负面影响会随着时间的推移而累积起来,很难逆转」,警告美国的长期经济联盟可能会发生灾难性的分裂。Gerber 称美国总统唐纳德·特朗普的关税政策「具有破坏性」,称它们可能导致经济衰退。

可以明显看出即便是那些习惯于市场波动、甚至曾支持特朗普的金融巨头,如今也开始担心这场关税战可能引发不可控的连锁反应。

越来越多的批评是在特朗普没有提供任何迹象表明他准备收回定于 4 月 9 日开始的惩罚性贸易改革之际发生的。市场可以容忍不确定性,但容不下以强权为底的「政策投机」。而华尔街这次的集体发声,恰恰说明资本不愿为政治豪赌买单。

橡树资本联席董事长霍华德·马克斯(Howard Marks)在接受彭博采访时指出,关税政策改变了全球贸易和经济的既有模式,导致市场环境变得更加复杂。投资者需要考虑一系列未知变量,例如关税可能引发的通货膨胀、供应链中断、贸易伙伴的报复措施,以及这些因素对经济增长和资产价格的潜在影响。

马克斯的警示,实则透露出整个专业投资圈的焦虑,当政策主导凌驾于市场规则之上,传统的分析框架正在失效,连最老练的基金经理也必须重新学习如何在一场全球经济博弈中下注。

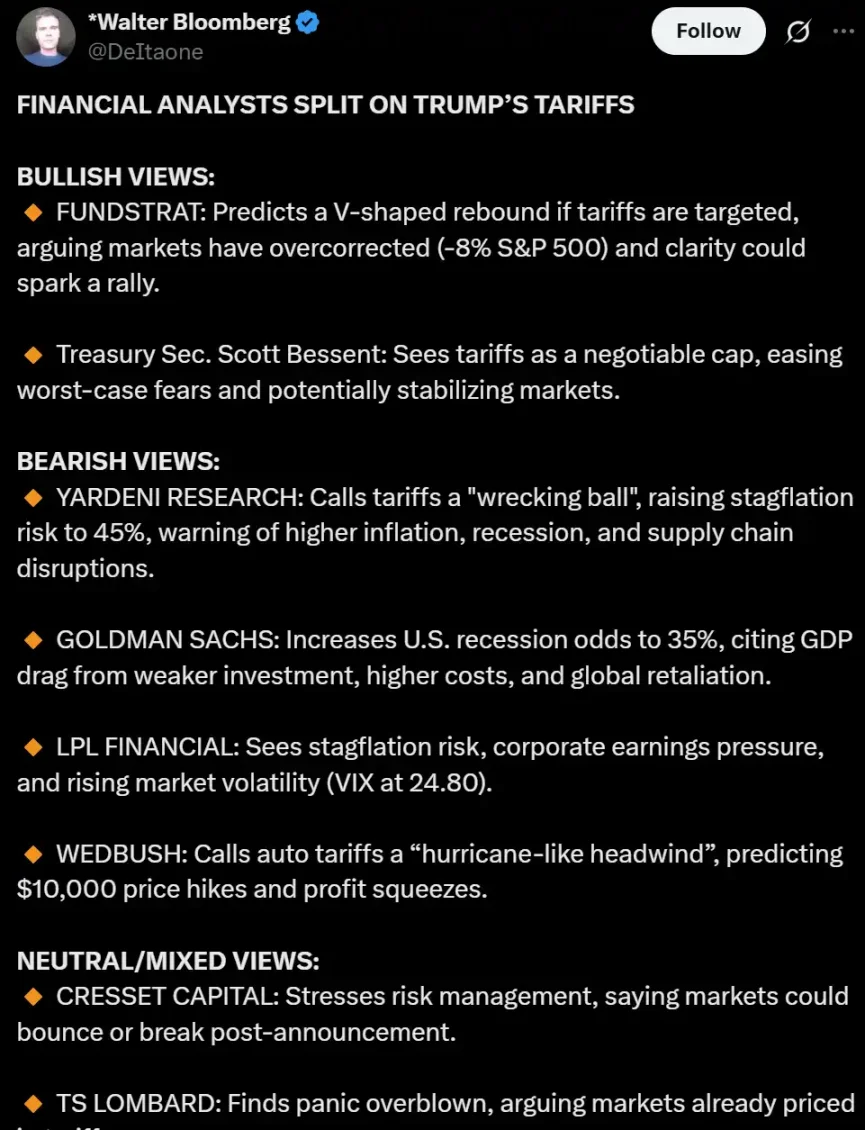

在 2025 年 4 月 3 日的时候华尔街对特朗普关税政策的立场仍显分歧。多头阵营如 Fundstrat 和财政部长斯科特·贝森特认为,市场此前的调整已属超跌,一旦政策走向明朗,或将触发「V 型反弹」。而空头则警告风险加剧,Yardeni Research 将关税比作「破坏球」,高盛上调美国衰退概率至 35%,LPL 和 Wedbush 则担忧滞胀阴影、企业盈利承压及汽车产业面临重创。

与此同时,中立派更多强调风险管理,指出部分利空已被市场计价,后续走势关键取决于关税的执行力度与制造业的实际韧性。然而,随着市场剧烈震荡、恐慌情绪升温,原本尚存观望态度的声音也开始转向,质疑特朗普关税政策的声浪明显增强。

尽管肯·费舍尔(Ken Fisher)对特朗普在 4 月初推出的关税计划毫不留情地批评为「愚蠢、错误、极端傲慢」,但他依然保持一贯的乐观态度。他认为,「恐惧往往比现实更可怕」,这场风波或许只是类似 1998 年的一次市场修正,最终可能带来高达 26% 的年化回报。

以做空次贷危机闻名的《大空头》原型人物史蒂夫·艾斯曼(Steve Eisman)警告称,市场尚未真正反映特朗普关税政策的最坏情形,当前不宜「逞英雄」。他直言,华尔街过于依赖「自由贸易有益」的旧范式,面对一位打破传统的总统,难免失措。

他坦承自己也因做多损失惨重,指出市场充满「亏损者的怨气」。艾斯曼还强调,当前政策试图修补自由贸易下被忽视的群体,而华尔街不该对此感到意外,因为特朗普「早就说过要这么做,只是没人当真」。

在众声喧哗中,美国财政部长斯科特·贝森特(Scott Bessent)强调,关税本质上是一种「最大化杠杆」的谈判筹码,而非长期施加的经济壁垒。他反问道:「如果关税真的那么糟糕,为何我们的贸易伙伴也在使用?如果它只会伤害美国消费者,为何他们如此紧张?」在他看来,这是一场针对中国「低成本、奴工与补贴」体系的反击。

然而,现实中贝森特似乎并未在决策中发挥关键作用,更像是政府内部用于安抚市场的「发言人」,关税引发的剧烈波动其实也已在白宫内部引起警觉。

这场关税风波暴露出政策不确定性对市场信心的冲击,华尔街罕见的「集体吐槽」。无论立场如何,多数声音都在质疑甚至怒怼政策的激进与草率。分歧的背后,其实是对政策逻辑和执行节奏的普遍不满,而真正该被讨论的或许是信心如何在混乱中重建?

Twitter英文账号:https://x.com/DeFlow_Intern

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

加密 KOL 在 X 起号全指南:从资料优化到上榜策略

加密 KOL 在 X 起号全指南:从资料优化到上榜策略本文来自:@Gautamguptagg 原文编译|Odaily 星球日报 Ethan在本文中,我将用极其通俗易懂的方式,逐条解析全部共 12 个要点,阐述如何在没有很多粉丝和大 V 账号基础的基础上,

-

Coinbase 向全美散户开放「打新」,能为市场引来新活水吗?

Coinbase 向全美散户开放「打新」,能为市场引来新活水吗?原文作者:Seed.eth过去几年,加密货币一级市场的「打新」场景始终游走于监管灰区。自 2018 年后,美国用户几乎被完全排除在代币首发环节之外。然而这一格局正在被打破。 在斥资 3.75 亿美元收

-

链上理财,危!快逃!

链上理财,危!快逃!作者: Odaily星球日报 AzumaDeFi 再次处于风口浪尖之上。 作为过去数年来业界最具生命力的叙事方向,DeFi 承载着加密货币行业继续进化与扩张的期望,坚信其愿景的我也惯于将七成以上的稳定

-

加密 TGE 变革:公募崛起,空投渐失宠?

未来,优质代币和劣质代币之间的差距可能会持续扩大。撰文:Taiki Maeda编译:Saoirse,Foresight News曾几何时,空投是代币生成活动(TGE)的首选方式。项目方向用户大量发放免

-

高盛警告:AI 狂潮恐重演 1999 互联网泡沫,五大信号值得警惕

当整个市场都在为AI的未来欢呼时,高盛的策略师们却敲响了警钟。作者:金十数据市场正担心如今的美国科技股领域浮现出1999年的影子,尽管关于AI是否是泡沫的争论非常激烈,但历史提供了一些信号,揭示了投资

-

在 Polymarket 之外,DeAgent AI 如何成为预测赛道的价值中枢?

DeAgent AI 选择了一条从 AI 预言机和智能体基础设施切入预测市场的路。撰文:ChandlerZ,Foresight News如果说人类社会自古就存在对未来的好奇与押注,那么加密原生的预测市

-

Bitget 每日早报(11月11日)|Uniswap提案激活协议费用开关及UNI销毁;Monad公布代币经济学,3%空投给社区;Strive增持BTC至7525枚

Bitget 每日早报(11月11日)|Uniswap提案激活协议费用开关及UNI销毁;Monad公布代币经济学,3%空投给社区;Strive增持BTC至7525枚今日前瞻 1、Uniswap生态迎来重大治理提案,Uniswap Labs与基金会于 11月10日提议激活协议费用开关并实施UNI销毁机制。UNI过去24小时涨幅超 38%至 41.66%,市值增至

-

销毁,是 Uniswap 最后的底牌

销毁,是 Uniswap 最后的底牌一觉醒来,UNI 涨了近 40%,带着整个 DeFi 板块都在普涨。 上涨的原因,是 Uniswap 亮出了最后的底牌。Uniswap 创始人 Hayden 发布了一个新提案,核心内容围绕着那个老生常

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP Pepe

Pepe UXLINK

UXLINK 泰达币

泰达币 比特币

比特币 以太坊

以太坊 大零币

大零币 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 Uniswap

Uniswap First Digital USD

First Digital USD 币安币

币安币 狗狗币

狗狗币 莱特币

莱特币 FIL

FIL ICP

ICP AR

AR ZEN

ZEN ETC

ETC OKB

OKB NEAR

NEAR EOS

EOS CAKE

CAKE XCH

XCH BSV

BSV DOT

DOT