Fraxbonds 和 sfrxETH:高低风险资产并举,杠铃结构策略是否可行?

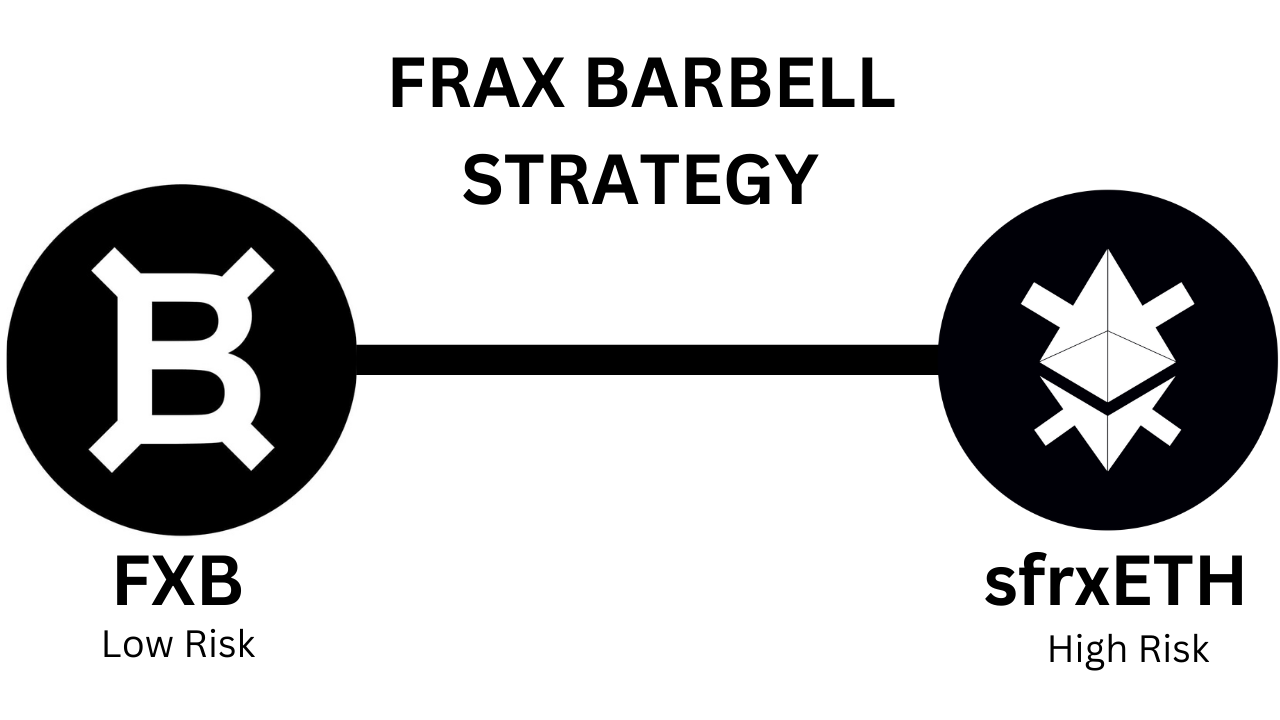

杠铃结构投资方法是一种策略,投资者将其投资组合分为两个极端:低风险、可预测的资产,如政府债券,和高风险、高回报的资产,如投机性的 ETH。该方法有意避免中等风险投资,旨在同时利用低风险资产的安全性和高风险资产的潜在显著回报。

资产配置并非总是 50/50;它根据个人的风险承受能力和财务目标进行调整。该策略认为,低风险端提供稳定性,而高风险端则提供增长机会,可以弥补较安全资产的适度回报。随着市场动态的变化,投资者可以重新平衡其投资组合,将收益从一端转移到另一端。

直到现在,如果您想执行这种策略,没有有效的方法可以完全在链上执行。虽然加密货币提供了大量的风险资产,但安全可靠的收益却没有容身之地。就像当投资者被 Luna/Anchor 的 20%利率所吸引时,UST 的价格几乎一夜之间崩溃并归零。

在 DeFi 中寻找收益的其他途径也可能存在风险,只需要一个有动机的开发者内部操纵流动性,或者一支朝鲜黑客军队寻找可利用的代码,您辛辛苦苦赚来的现金就会瞬间消失。黑客在 2022 年盗窃了超过 38 亿美元,证明了加密货币投资的风险性。

但即使在所有的黑客攻击之后,仍然有很多人希望将所有资产托管在链上,并且对于他们无法控制资产的中心化第三方服务毫不接触。

这篇帖子的灵感来自于 Naly 在聊天中发表的评论。

Naly 指出,Frax 正在为投资者创建一个“完全垂直的、链上的流动性堆栈”,投资者可以根据他们的风险偏好,无缝地混合和匹配 sfrxETH 和 Fraxbonds(FXB)的收益和风险。

Naly 写道:“在高利率情况下,投资者通常倾向于低风险、高收益的投资,例如美国国债。FRAX 和 FRAX BONDS 正在寻求提供类似的链上风险敞口。”

Fraxbonds 将以类似链下短期国库收益率的折扣价格提供 FRAX。通过选择 4 个年度到期日之一,FRAX 持有者可以将其 FRAX 存放起来,并确保他们在此期间获得固定收益。

好了,但为什么投资者购买债券呢?在某些情况下,债券类似于现金,而且还支付利率,也就是收益率。

随着利率上升,新债券提供更高的定期利息,使其具有吸引力。此外,在经济不确定性时,通常与高利率相关,债券的低风险特性,尤其是政府发行的债券,对于资本保值具有吸引力。

所有风险资产的价格都与债券收益率相比较。如果您投资房产,其收益率为 7%,而短期债券收益率为 5.5%,那可能不是一个很好的选择。

Fraxbonds 将模拟对真实债券的相同类型敞口,但完全在链上进行。当市场转为负面时,FXB 将成为寻求安全和稳定收益的投资者的避风港。FXB 不支付利息,但它代表了以折扣价格购买未来发行的 FRAX。

相反,在低利率环境中,Naly 写道:“投资者会提高风险曲线。”随着收益率下降,风险资产的整体回报预期减少,这推动了它们的资产价格上涨。

Naly 接着说:“人们相信以太坊(ETH)可能成为首选的低利率互联网债券。”ETH 既有收益又有上涨空间。如果您知道 ETH 将累积回报,并且它可能有巨大的上涨波动性,那么为此事件做准备是有意义的。

还有一种可能性,即对 sfrxETH 价格差进行对冲,即对于每 1%的上涨或下跌,该头寸价值的变化率,这样当利率上升时,价格波动的影响将被抵消。

在这种新的范式中,投资者可以在低风险的 FXB 和高风险的 sfrxETH 中找到收益。一个真正的杠铃结构策略。

Naly 还提到,通过基于外部利率数据的 AMM 管理,可以管理杠铃策略之间的转换,充当链上资产管理者。

“Balancer 技术允许加权池,但它也允许权重随时间变化的流动性池。还有一种模型,可以根据外部数据源在两个代币之间分配权重。因此,对于这个例子,您可以在美国 10 年期国库收益率大于...%的环境中拥有一个 80/20 FXB/sfrxETH 的加权池,然后在国库收益率低于...%时转为 20/80 FXB/sfrxETH 的加权池。”

Naly 在这里提出的想法是革命性的。想象一个根据市场现状自动调整策略的池子,既提供债券的安全性,又提供丰厚的质押收益。如果执行得当,这可能重新定义 DeFi 中的被动投资如何运作,将传统金融的复杂性引入去中心化世界。

这个 AMM 还可以接收 FXS 衡量器,进一步增加杠铃策略的奖励。因此,除了从 FXB 和 sfrxETH 流动收益外,还可以通过 Balancer 集成添加 CVX、AURA、BAL 衡量器的奖励。

Naly 通过链上解决方案对 Frax 杠铃结构投资方法进行了探索,这是一个引人注目的提议。将债券的安全性与 ETH 的波动性相结合,尤其是通过自动调整的池子,是一项雄心勃勃的任务。它需要新的预言机来输入数据,但理论上它是可以构建的。

这也为 Frax 的演进写下了新的篇章,作为支持美元+ETH 未来的垂直支持,其中收益是其增长的命脉。在接下来的几个月中,我们将看到 Frax v3、FXB 和 frxETH v2 的发布,以及这个新系统如何将所有这些部分联系在一起。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

数据拆解:10 万美元保卫战,比特币会反弹还是下探?

数据拆解:10 万美元保卫战,比特币会反弹还是下探?原文标题:《捍卫 10 万美元,数据揭秘比特币会反弹还是继续下探?》 原文作者:Chris Beamish、CryptoVizArt、Antoine Colpaert、Glassnode 原文编译:L

-

预测市场 2.0 前瞻:“纯赌”外的 5 种新产品形态

预测市场 2.0 前瞻:“纯赌”外的 5 种新产品形态原文:neel daftary 编译:Odaily 星球日报 Golem预测市场未来也许是 Polymarket/Kalshi 独占鳌头,占据所有关注和市场份额。但即便如此,我们未来最终可能也会使用全

-

年内又一重磅融资落地,Ripple 何以撑起 400 亿美元估值?

年内又一重磅融资落地,Ripple 何以撑起 400 亿美元估值?作者:zhou, ChainCatcher11 月 5 日,数字资产和基础设施公司 Ripple 宣布完成 5 亿美元战略融资,投后估值达到 400 亿美元——这是该项目自 2019 年 C 轮融资(

-

波场TRON生态:稳定币收益与公链代币增值的双重标杆,开启链上收益倍增新时代

稳定币生态筑底叠加DeFi基建赋能,波场TRON助力加密资产稳健增值穿越波动周期自10月以来,加密市场接连经历两轮深度回调,比特币在冲高后回落,整体进入宽幅震荡阶段。叠加美联储加息周期暂停、机构资金流

-

高吞吐量时代价格发现机制的回归

高吞吐量时代价格发现机制的回归文章作者:Prince 文章编译:Block unicorn加密货币领域最大的问题之一鲜少被讨论。为了实现无需许可的市场,我们用公式取代了自然的价格发现机制。这使得交易变得持续且可及,但也移除了维持价

-

DeFi 潜在 80 亿美金的雷,现在只爆了 1 个亿

DeFi 潜在 80 亿美金的雷,现在只爆了 1 个亿基金经理,这个在股票市场曾经被信任又被祛魅的角色,在 A 股火红的时期承载着无数散户的财富梦想。 那时候,大家都在追捧名校毕业、履历光鲜的基金经理,认为基金是比直接炒股风险更小、更专业的存在。 然而,

-

预测市场创业现状:当前是 VC 拿着钱求产品阶段

预测市场创业现状:当前是 VC 拿着钱求产品阶段原文作者:Tykoo,Paramita Capital 投资指导关于预测市场的创业,对于一个新的资产类别,现在是 vc 拿着钱求产品的阶段。 1. paradigm 想要投专门给预测市场做的 moon

-

DeFi潜在80亿美金的雷,现在只爆了1个亿

DeFi潜在80亿美金的雷,现在只爆了1个亿基金经理,这个在股票市场曾经被信任又被祛魅的角色,在 A 股火红的时期承载着无数散户的财富梦想。那时候,大家都在追捧名校毕业、履历光鲜的基金经理,认为基金是比直接炒股风险更小、更专业的存在。然而,当市

- 成交量排行

- 币种热搜榜

Momentum

Momentum OFFICIAL TRUMP

OFFICIAL TRUMP Aster

Aster 泰达币

泰达币 以太坊

以太坊 比特币

比特币 Solana

Solana USD Coin

USD Coin 瑞波币

瑞波币 币安币

币安币 First Digital USD

First Digital USD 狗狗币

狗狗币 大零币

大零币 达世币

达世币 Sui

Sui ZEN

ZEN ICP

ICP OKB

OKB FIL

FIL AR

AR LPT

LPT MINA

MINA BSV

BSV EOS

EOS DYDX

DYDX