Saddle Finance之殇:从Curve的强有力竞争者走到清算关闭

Saddle Finance曾被视为Curve的有力竞争者,在2021年的两轮融资中获得了Coinbase Ventures、Alameda Research、Polychain、Framework Ventures、Nascent、Electric Capital等的1180万美元投资。

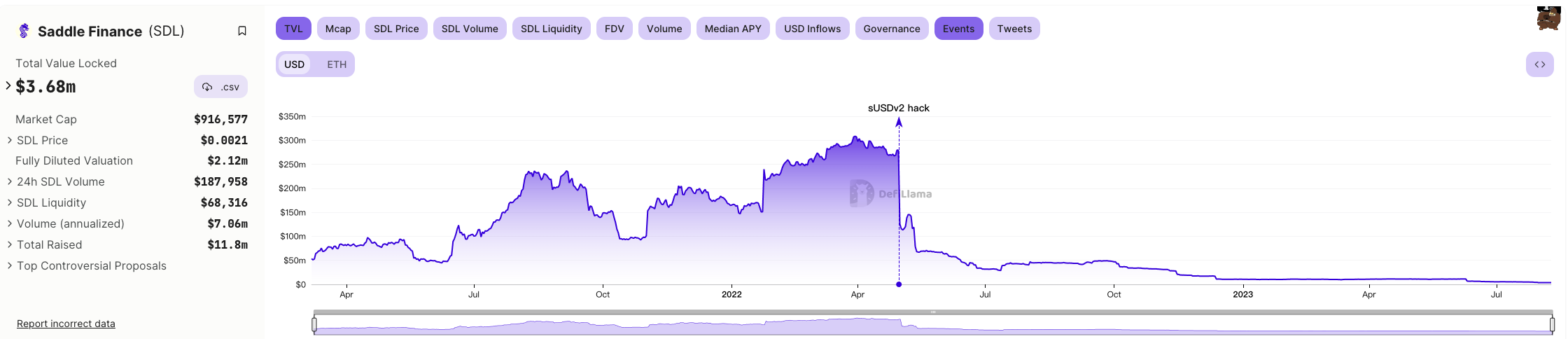

8月8日,Saddle社区发起了关闭运营并清算资金的提案。根据DeFiLlama的数据,Saddle Finance中的TVL只有368万美元,治理代币$SDL的市值仅91.7万美元。它是如何一步步发展到如今的局面的呢?

顶级VC支持,启动与空投吸引人气

Saddle和Curve的一项重要区别在于Curve是用Vyper(也就是最近出现漏洞的编程语言)实现的,而Saddle将这些代码移植到了Solidity,这也使Saddle避免被近日Curve被盗问题的影响。

在2021年1月启动之时,Saddle就宣布在种子轮中获得了由Coinbase Ventures、Alameda Research、Polychain、Framework Ventures等顶级VC投资的430万美元资金。在启动前,Saddle也经过了包括Certik、Quantstamp、OpenZeppelin在内的多家安全机构的审计。

Saddle在项目启动时并未发行治理代币,但基本确定会发币。因为对于DEX而言,流动性至关重要,在Curve等项目发行治理代币时也给了流动性提供者价值不菲的治理代币奖励。顶级VC+多家安全机构的审计+空投预期,使Saddle在上线时就受到了很高的关注。

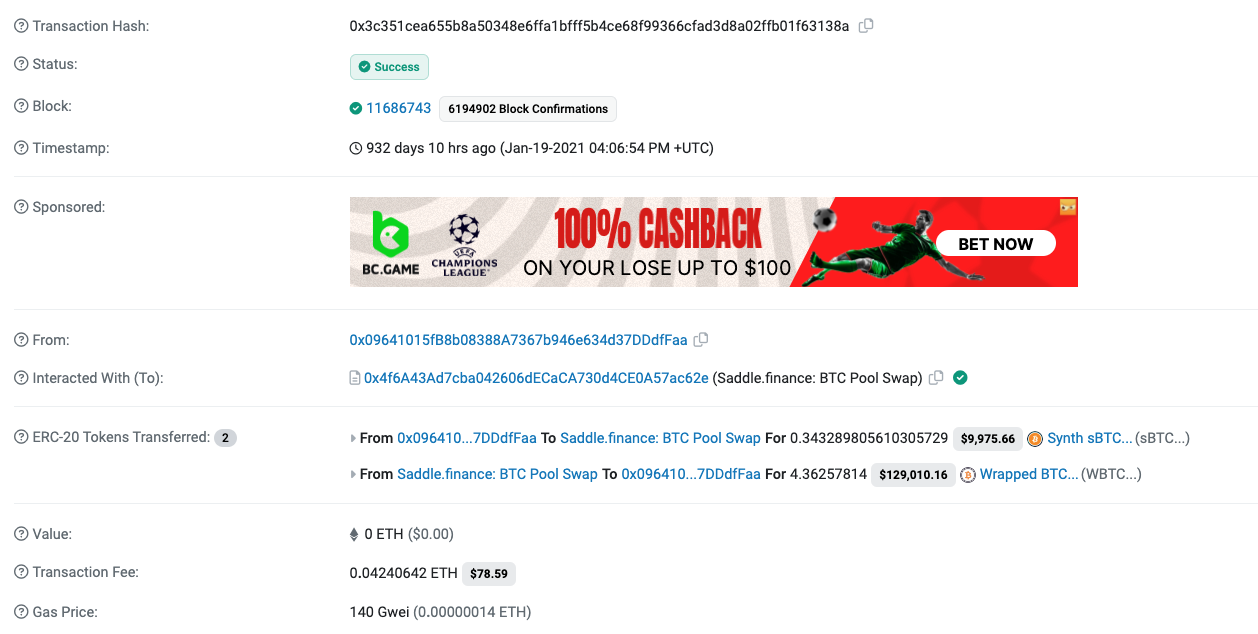

过高的期待也带来一些问题,在上线之初,流动性提供者蜂拥而至。由于Saddle和Curve的机制相同,一个池中包含多种同类资产,如果都用同一种资产添加流动性,会导致池中资产的比例和价格失衡,继续添加流动性的人会遭受很高的滑点。Etherscan上的一笔交易显示,在Saddle刚上线时,某用户在Saddle的BTC池中用0.34 sBTC换取了4.36 WBTC,这就意味着流动性提供者遭受了永久性的损失,而这样的套利例子在刚上线时很多。

2021年11月17日,Saddle宣布发行治理代币并启动流动性挖矿奖励,将向用户空投总量15%的代币。2022年年中,$SDL代币开始流通。除了$SDL空投外,还有其它项目也给Saddle的早期流动性提供者发放了奖励,如Keep Network奖励的$KEEP,Keep Network、Saddle和Fold均是Thesis旗下的项目。这就为Saddle在上线初期和空投期间带来了很高的呼声。

被盗1100万美元,开始走下坡路

2022年4月30日,Saddle的sUSDv2池被盗,该池是Synthetix的sUSD和SaddleUSD-V2 LP代币组成的流动性池,SaddleUSD-V2 LP和Curve 3pool的LP代币一样包含DAI、USDC、USDT三种稳定币。

据Rekt报道,这是因为旧版本的MetaSwapUtils库中存在一个错误,它在交易过程中没有使用“VirturalPrice”(虚拟价格)来计算LP代币的价值。黑客利用闪电贷进行了一系列sUSD/saddleUSD-V2的交易,操纵了LP代币的价格,从而得到了更多的sUSD。

Saddle在这过程中被盗1100万美元,但其中380万美元被白帽黑客BlockSec返还,BlockSec也因此获得了38万美元的赏金。Saddle官方具有误导性的发言也引起了用户的不满,如“用户资金是安全的”,但实际仅指被BlockSec返还的部分。

从前文所述的DeFiLlamaTVL图上也可以看出,Saddle中的流动性从被攻击前的2.8亿美元直线下降至攻击后的1.2亿美元。

2022年5月,随着UST的崩溃,Saddle中的流动性再次下降至7000万美元,并从此一蹶不振。

清算方案

8月8日,Saddle社区的SIP提案建议解散社区并将协议的剩余价值分配给$SDL和veSDL持有人,提案给出的清算理由可以总结为以下几点:

- Saddle的基本愿景已经实现,很多核心贡献者打算在2023年9月30日之前停止工作。

- 近期的Curve黑客攻击表明,协议可能因为潜在漏洞面临风险。

- 协议的财库价值已经超过协议代币的流通市值,社区成员建议将DAO的$ARB空投分配给代币持有人。

- 继续运营也是一个选项,但需要支持社区多签和Delos HQ多签,这很难实现长期的协调和管理。

目前财库持有的主要资金是从Arbitrum收到的154.5万$ARB,该提案建议将剩余的DAO资金全部清算为$ARB,按持有的$SDL和veSDL权重分配给所有人。

根据提案,每个$SDL空投的$ARB价值约为0.0026美元。而截至8月10日,CoinGecko显示的$SDL价格为0.00209美元,低于预期的空投价值。

在项目几乎无人使用,财库又有剩余资金的情况下,清算确实是一个可行的结束项目的方式。在Saddle社区中,大多数人都同意清算。但对于具体执行还有一些疑问,如$SDL与veSDL的权重乘数,提案建议给veSDL 4倍乘数,$SDL乘数为1;对于快照时间,提案给出的是在以太坊区块#17870642处,但已经过去,这就意味着将资金存放在中心化交易所的用户无法获得空投。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

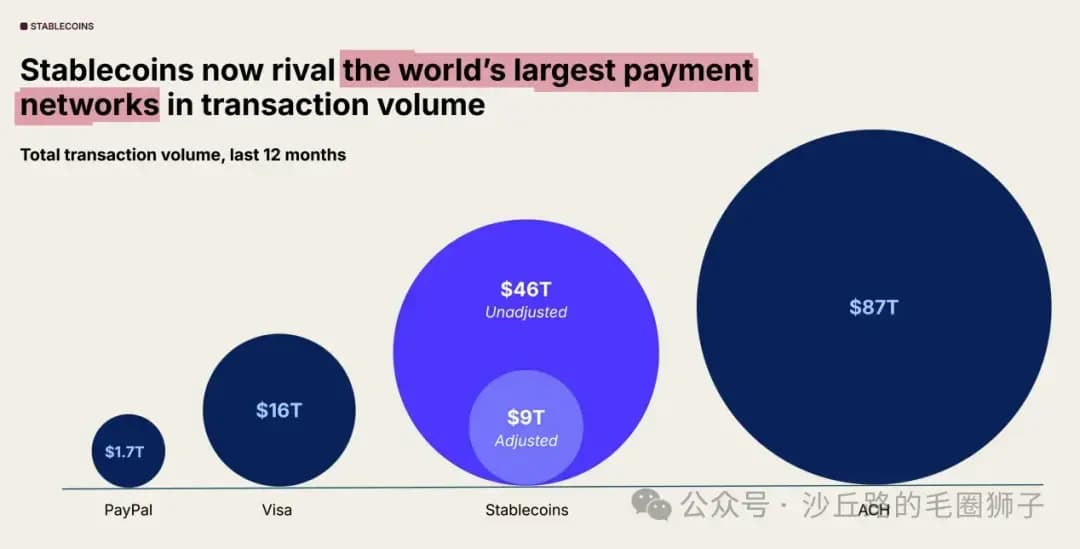

Visa 会看上谁?Mastercard, Coinbase, Stripe 都出手了

Visa 会看上谁?Mastercard, Coinbase, Stripe 都出手了当前支付行业正经历着深刻的结构性变革。自2024年末以来,稳定币领域的企业级服务成为兵家必争之地,各大支付巨头纷纷通过收购加速布局。 Stripe去年11亿美金收购Bridge,获得了一个能够通过企业

-

从承诺到兑现:Websea 涌盈基金以行动收获信任

从承诺到兑现:Websea 涌盈基金以行动收获信任在加密金融进入新周期的当下,稳健、安全与长期主义,正在成为市场新的共识。Websea 推出的战略级理财产品涌盈基金,正是这一趋势下的系统性创新成果。近日,平台战略级理财产品涌盈基金首期【稳健30天】产

-

大摩:美联储结束 QT ≠ 重启 QE,财政部的发债策略才是关键

大摩认为,美联储结束量化紧缩并非重启量化宽松。撰文:龙玥来源:华尔街见闻美联储结束量化紧缩(QT)的决定引发了市场关于其政策转向的广泛讨论,但投资者或许不应将此举简单等同于新一轮宽松周期的开启。据摩根

-

特朗普专访火力全开:鲍威尔待不了几个月,舒默被共和党摧毁

特朗普痛斥所有批评声音,抛出全新医改方案,坚称50年期房贷“不是大事”,否认生活成本危机,将鲍威尔称为“即将下台的糟糕负责人”,嘲讽舒默被共和党摧毁。Telegra

-

链上「次贷危机」已现?DeFi 结构化产品的成熟之路

OCCA 与风险管理者的崛起,是 DeFi 进入结构化产品阶段的必然结果。撰文:Chaos Labs编译:AididiaoJP,Foresight News风险管理和链上资本配置者(OCCA)的崛起D

-

老牌项目演绎逆势行情,平均月涨 62%,背后有哪些「发新芽」叙事?

这些项目虽然距离历史峰值仍普遍下跌约九成,但其上涨背后有多重因素推动。撰文:Nancy,PANews近期,加密市场整体走弱,多数资产在短期内抹去全年涨幅。令人意外的是,一批经历多轮周期的「老面孔」在流

-

2025年11月10日巴菲特感恩节致股东的信

2025年11月10日巴菲特感恩节致股东的信今天,沃伦·巴菲特将1800股A类股转换为270万股B类股,并将这些B类股捐赠给四个家族基金会:150万股捐赠给苏珊·汤普森·巴菲特基金会,舍伍德基金会、霍华德·巴菲特基金会和诺沃基金会各40万股。这

-

Gemini 上市后首份财报:增收不增利,股价创历史新低

Gemini 上市后首份财报:增收不增利,股价创历史新低原文作者:Eric,Foresight News美国当地时间 11 月 10 日盘后,上市不久的 Gemini 公布了上市后的首份财报。报告显示,Gemini 三季度净收入 4977.5 万美元,同比

- 成交量排行

- 币种热搜榜

OFFICIAL TRUMP

OFFICIAL TRUMP Pepe

Pepe UXLINK

UXLINK 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin 大零币

大零币 Solana

Solana 瑞波币

瑞波币 Uniswap

Uniswap First Digital USD

First Digital USD 币安币

币安币 狗狗币

狗狗币 莱特币

莱特币 FIL

FIL ICP

ICP AR

AR ZEN

ZEN ETC

ETC OKB

OKB NEAR

NEAR EOS

EOS CAKE

CAKE XCH

XCH BSV

BSV DOT

DOT