比特币现货ETF即将来临?

比特币现货ETF有望通过,引发了市场热议。按照21Shares Bitcoin ETF的时间表,也许8月11日会诞生第一个比特币现货ETF。不过也有人认为,可能SEC更愿意让BlackRock的iShares Bitcoin Trust成为第一个审批通过的比特币现货ETF。

一、什么是ETF?

ETF,即 Exchange-Traded Fund。交易所交易基金( ETF )是一种跟踪资产、证券或指数价格的投资工具。ETF汇集投资者的资金,旨在实现与标的资产相同的回报。

近年来,行业内许多公司在不断努力申请比特币ETF。Bitcoin ETF分为:比特币现货ETF(Bitcoin Spot ETF)和比特币期货ETF(Bitcoin Futures ETF)。比特币现货ETF实时跟踪BTC的市场价格,而比特币期货ETF则跟踪比特币期货合约的价格。

根据SEC官网的定义,比特币期货ETF是一种标准化协议,用于在未来特定日期以指定价格买卖特定数量的比特币。目前SEC已批准四只比特币期货ETF。由于比特币期货ETF并不直接投资比特币,这不是投资比特币的最理想方式。

因此,业界一直渴望比特币现货ETF的推出。

二、Bitcoin ETF的发展现状

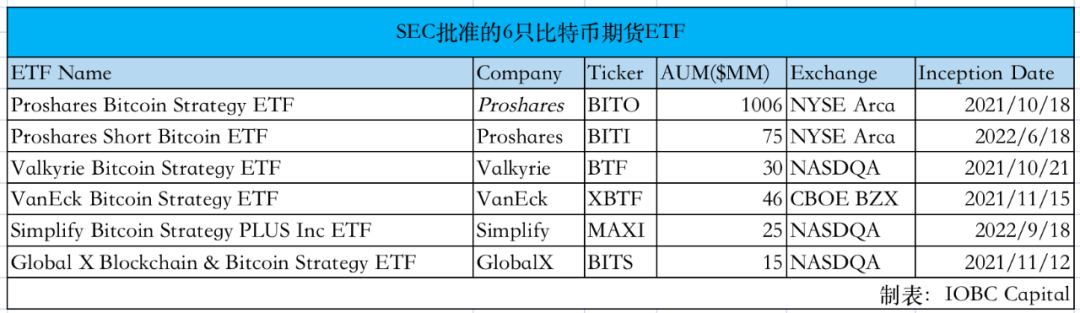

向 SEC 注册比特币 ETF 一直是一个难题,尤其是比特币现货ETF。迄今为止,由于担心现货市场潜在的欺诈或操纵行为,SEC尚未批准任何此类现货 ETF 的申请。相比之下,SEC已批准6只比特币ETF进行期货交易。

1、SEC批准的6只比特币期货ETF

此前,SEC主要批准了以下6只比特币期货ETF:

Proshares(BITO):Proshares Bitcoin Strategy ETF,代码为BITO,目前资产管理规模为9.97亿美元。于2021年10月18日获得SEC批准成立,在NYSE Arca Exchange交易。在BITO的基金投资策略中,明确写了“The fund invests primarily in bitcoin futures contracts. The fund does not invest directly in bitcoin.“该ETF在首次亮相时非常受欢迎,仅仅2天时间其交易额就超过了10亿美元。

Proshares(BITO):Proshares Bitcoin Strategy ETF,代码为BITO,目前资产管理规模为9.97亿美元。于2021年10月18日获得SEC批准成立,在NYSE Arca Exchange交易。在BITO的基金投资策略中,明确写了“The fund invests primarily in bitcoin futures contracts. The fund does not invest directly in bitcoin.“该ETF在首次亮相时非常受欢迎,仅仅2天时间其交易额就超过了10亿美元。

Proshares(BITI):Proshares Short Bitcoin ETF,代码为BITI,目前资产管理规模为1.39亿美元。于2022年6月推出,是目前SEC批准的唯一一只比特币空头ETF。

Valkyrie(BTF):Valkyrie Bitcoin Strategy ETF在Nasdaq交易,代码为BTF,目前资产规模为3100万美元。于2021年10月21日获批成立。Custodian(托管机构)是US Bank。根据1940年《投资公司法》,Valkyrie这个ETF被归类为“非多元化”(Non-diversified)基金。VanEck(XBTF):VanEck Bitcoin Strategy ETF在Cboe BZX Exchange交易,代码为XBTF,目前资产规模为4650万美元。成立于2021年11月15日,这个ETF有个独特的优势,它是一个C型公司(C-corp),这与其他的ETF(注册为investment corporations)不同,这是一种节税结构(tax-efficient structure),因为C型企业不需要将长期资本收益作为股息分配给投资者。对于投资者来说,这种方法可能会降低应税分配,从而有更多资金投资于基金。

Simplify(MAXI):Simplify Bitcoin Strategy PLUS Inc ETF于2022年9月推出,在Nasdaq交易。由于该ETF使用三种策略(Bitcoin Futures、Income、Option overlay)来实现ETF的投资目标,而且从其实际配置来看,主要配置的是美国国债,所以相较于前面3个比特币期货ETF,MAXI在行业内知名度不高。目前资产管理规模2500万美元。

Global X(BITS):Global X Blockchain & Bitcoin Strategy ETF于2021年11月推出,目前资产管理规模1000万美元。该ETF的特点是50%投资CME比特币期货合约,50%投资其姊妹ETF(Global X Blockchain ETF,BKCH)的股份。这个BKCH ETF拥有一系列区块链股票,包括MARA、COIN、HUT CN、RIOT、APLD、BTBT等。基本涵盖了目前在纳斯达克上市的主流数字资产矿场、加密货币交易所和区块链开发公司的股票。由于该ETF不是全部投资比特币期货,在行业内知名度也不高。

除了SEC批准的这6只比特币期货ETF外,还有一些不是SEC批准的比特币期货ETF,或其他国家的比特币期货ETF,甚至现货ETF。比如:比如:CFTC批准的在NYSE Arca交易所交易的Hashdex Bitcoin Futures ETF;在港交所交易的南方东英BTC期货ETF;在多伦多证交所交易的Purpose BTC现货ETF、3iQ BTC现货ETF、Horizons BTC杠杠ETF等。

2、比特币现货ETF上市还有多远?

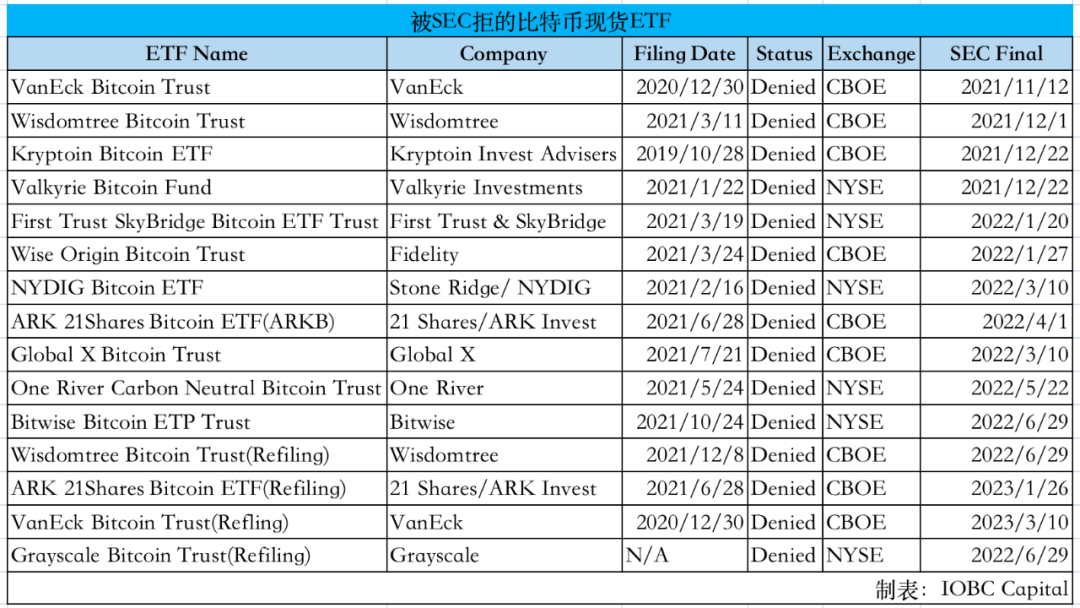

历史上被SEC拒的比特币现货ETF主要有:

由表格可见,过去这几年SEC已拒绝了数十项比特币现货ETF申请。在所有案件中,SEC的拒绝理由主要有三点:

由表格可见,过去这几年SEC已拒绝了数十项比特币现货ETF申请。在所有案件中,SEC的拒绝理由主要有三点:

1、这些申请无法证明这些ETF“旨在防止欺诈和操纵行为”;

2、这些申请无法证明这些ETF“旨在保护投资者和公共利益”;

3、这些申请的发行人备案不充分且缺乏必要信息。

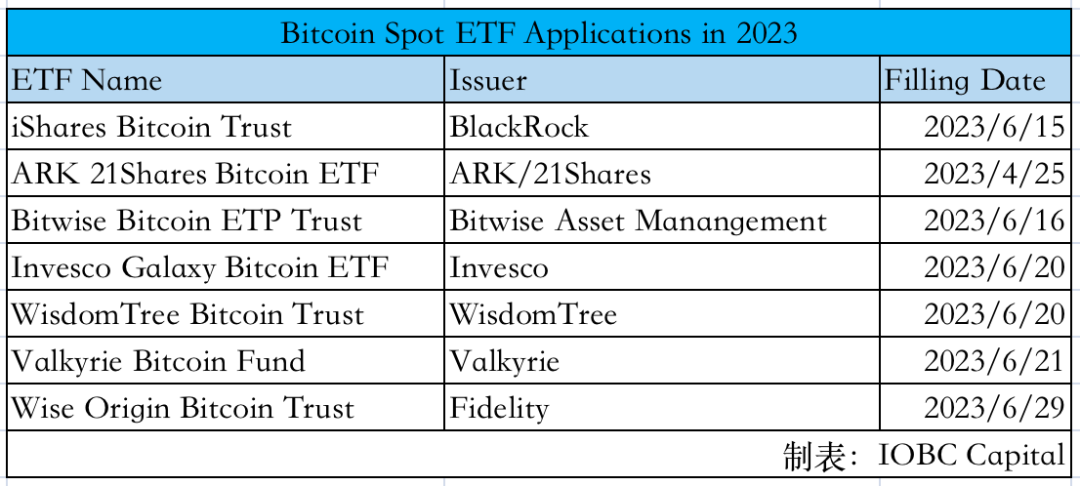

现在正在排队审批的比特币现货ETF,主要有以下几家:

这段时间最受市场关注的比特币现货ETF的申请方,主要是BlackRock和Fidelity。

这段时间最受市场关注的比特币现货ETF的申请方,主要是BlackRock和Fidelity。

BlackRock

全球最大的资产管理公司贝莱德,于6月15日申请了比特币现货ETF,近日又重新提交了该申请。新文件提到将Coinbase列为“监控共享协议”(Surveillance-sharing agreement)的合作市场。

贝莱德的iShares Bitcoin Trust如果获得批准,将在纳斯达克交易,并使用Coinbase Custody 作为其加密货币托管机构,并使用纽约梅隆银行作为其现金托管机构,采用Coinbase,Inc.作为SSA合作市场。

这个iShares Bitcoin Trust究竟属于ETF还是Trust,在业内是有争议的。不过,BlackRock申请的iShares Bitcoin Trust与Grayscale发行的GBTC有一个最关键的区别——它更灵活,可供赎回,存在授权参与人(AP)——这很关键,能够避免像GBTC一样长期溢价或折价。(授权参与人,即Authorized Participants,ETF申赎的主要参与方之一)

Fidelity Investments

Wise Origin Bitcoin Trust是Fidelity管理的现货比特币交易所基金,在其向SEC提交的提案中,之前是申请在CBOE旗下的BZX交易所上市该ETF,近日也增加了将Coinbase指定为监控共享协议的合作市场,另外模糊地讲了“一家由纽约金融服务部授权的托管机构将负责这个Trust的Bitcoin的托管。

三、可能影响比特币现货ETF申请结果的因素

1、监控共享协议

监控共享协议(Surveillance-sharing agreement)。根据SEC的定义:监控共享协议的特点是,该协议规定共享有关市场交易活动、清算活动和客户身份的信息;协议双方有合理的能力获取并提供所要求的信息;并且任何现有规则、法律或惯例都不会阻止协议一方从另一方获取此信息或向另一方提供此信息。

以Fedelity申请的Wise Origin Bitcoin Trust为例,6月30日CBOE BZX提交的建议上市和交易Wise Origin Bitcoin Trust的文件中,明确写了“The Exchange is expecting to enter into a surveillance-sharing agreement with Coinbase,Inc.”的内容。(温馨提示,关于SSA的内容在这个长达194页文档的第68-69页)。

在这份规则备案中,关于监控共享协议,预计现货BTC SSA将具备ISG的两个成员之间的监控共享协议的特点,这将使交易所能够在确定有必要时,以类似于交易所在ISG中共享信息的方式,获得有关在Coinbase上发生的现货比特币交易的数据,作为其监控ETF的计划的一部分。如果交易所和Coinbase达成这样的协议,交易所将在允许份额交易之前将现货BTC SSA纳入其市场监控计划中。这个现货BTC SSA与ISG提供的与CME比特币期货相关的信息相结合,交易所认为CME比特币期货本身就代表了一个规模可观的监管市场,将进一步加强交易所检测和阻止市场操纵的能力。

总而言之,监控共享协议有助于发现和阻止不当行为,能够防止欺诈和操纵行为,并保护投资者和公共利益。目前行业内不少人认为,这可能是决定比特币现货ETF获得批准的最关键改变。

2、比特币现货ETF相关的几个关键角色

在申请比特币现货ETF时,有几个关键角色:发起人Sponsor、交易所Exchange、受托人Trustee、现金托管机构 Cash Custodian、加密货币(即比特币)托管机构 Bitcoin Custodian、授权参与者Authorized Participants、监控共享协议市场SSA。

据观察,在选择上市的交易所方面,BlackRock、Valkyrie是选择NASDAQ,ARK/21Shares、Invesco、WisdomTree、VanEck、Fidelity是选择CBOE BZX,Bitwise选择了NYSE Arca。在现金托管机构方面,基本都是选择美国的大银行,比如Bank of New York Mellon,现金托管机构的选择应该不是决定ETF通过与否的关键;加密货币托管机构方面,可能比较重要,也许Coinbase Custody是SEC喜欢的选择;授权参与者AP方面,也挺重要的,这是维持ETF的供求平衡和流动性的关键;SSA市场,有助于发现不当行为、防止欺诈和操纵行为,可能是SEC考量的最核心角色之一。

这些角色是否都已经准备妥当,是否每个角色都已经有能够满足SEC要求的公司在做,可能对比特币现货ETF能否顺利推出影响还是挺大的。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

Tiger Research:在市场回调之际,我们维持20万美元目标价位不变

Tiger Research:在市场回调之际,我们维持20万美元目标价位不变作者:Daniel Kim、Ryan Yoon、Jay Jo,来源:Tiger Research 要点总结美国政府停摆已持续35天,造成短期压力——美国财政部TGA流动性冻结,Polymarket 预

-

Matrixport 投研:比特币进入盘整阶段,资金观望与流动性收紧共振

Matrixport 投研:比特币进入盘整阶段,资金观望与流动性收紧共振在创下年内高位后,比特币进入一个更微妙的阶段:价格区间收窄、波动率走低,市场情绪从“亢奋”转为“观望”。这并非熊市来临,而是周期节奏的自然放缓。美联储多次重申不会急于降息,美元企稳反弹、全球流动性边际

-

TRON 链资产收益教程

从基础的钱包配置与资产准备,到稳定币存款与TRX质押的核心操作,再到进阶的收益策略组合,波场TRON生态具备完整的收益获取路径。在当今多元化的公链生态中,波场TRON凭借其在DeFi生态、稳定币以及平

-

NVT 创始人兼 CEO 赵建公于木兰资管主办论坛分享 RWA 代币化为金融机构与产业带来的全新机遇

NVT 创始人兼 CEO 赵建公于木兰资管主办论坛分享 RWA 代币化为金融机构与产业带来的全新机遇香港, 2025年11月7日 – 在由木兰投资管理有限公司(「木兰资管」)主办题为「RWA × DAT 的实践与展望:聚焦技术架构、合规框架及生态建设」的论坛(「木兰论坛」)上,NVTHK Limit

-

观点:XRP 正在被市场低估

XRP 的真正功能鲜有人理解。作者:Bayberry Capital编译:深潮 TechFlow市场持续误判 XRP,原因在于它并未真正理解自己在评估什么。它看到的只是一个代币,却忽略了代币背后的系统

-

Wintermute:流动性,加密行业的生命线告急

流动性决定着每一个加密货币周期。作者:Jasper De Maere编译:深潮 TechFlow说在前面流动性推动加密货币周期,而通过稳定币、ETF和DAT(数字资产信托)的资金流入已明显放缓。全球流

-

Funes 是如何获得 YZi Labs 投资的?

创始人亲述。撰文:汉洋 MasterPa早起看到新闻,说田纳西州有个核电站冷却塔被炸了。我看封面感觉眼熟,点进去发现是去年拍过的。那是一个阴雨天的早晨,我和重轻从纳什维尔开了一个小时多小时车来到这。路

-

2 个月 10 倍涨幅背后:Zcash CEO Josh 揭秘「自由币」终局之战

深入解析 Zcash 如何解决互操作性难题,以及Josh眼中「金融科技币」与「自由币」的终局之战。撰文:The Rollup编译:白话区块链「比特币是法币的保险,Zcash 是比特币的保险。」—— 纳

- 成交量排行

- 币种热搜榜

Momentum

Momentum OFFICIAL TRUMP

OFFICIAL TRUMP Aster

Aster 泰达币

泰达币 以太坊

以太坊 比特币

比特币 Solana

Solana USD Coin

USD Coin 瑞波币

瑞波币 币安币

币安币 First Digital USD

First Digital USD 狗狗币

狗狗币 大零币

大零币 达世币

达世币 Sui

Sui ZEN

ZEN ICP

ICP OKB

OKB FIL

FIL AR

AR LPT

LPT MINA

MINA BSV

BSV EOS

EOS DYDX

DYDX