Pantera 合伙人:简析链上奇异期权 Cega

作者:Paul Veradittakit,Pantera Capital 合伙人

原文标题:《Exotic Options》

编译:Amber,ForesightNews

在传统金融市场中,金融衍生品的总价值几乎达到了全球 GDP 总和的 10 倍之多,远超常规金融市场的价值体量。由此可见,(当下尚未与现货体量拉开差距的)DeFi 衍生品协议显然还存在着巨大的上升潜力。事实上,DeFi 衍生品协议的 TVL 一直保持着健康的增长态势,自 2020 年底以来,该数值已经从 250 亿美元增长到了近 400 亿美元。其中比较有代表性的协议包括 dYdX、Ribbon 以及 Opyn 等。每个协议都提供着不同的衍生产品,范围从永续期货合约到奇异衍生品再到自动期权交易策略等等,其中大部分产品的设计都受到了传统金融市场中成熟衍生品产品的启发。

无论是在传统金融市场中还是在 DeFi 中,衍生品的目的都是寻找将现有资产的风险 / 收益最大化的平衡点。这些资产可以是股票、债券、其他衍生品或者一揽子资产。在 DeFi 发展的过程中,人们已经做出了许多尝试和努力,去以去中心化的方式重构金融衍生品,比如基于超额抵押等方式来实现等等。不过像 Ribbon 就允许了非足额抵押的行为,而这无疑进一步打开了 DeFi 衍生品市场的想象空间。除此以外,还有一些协议还通过引入做市商角色来让风险收益比更加容易调控。而本文将介绍的 Cega 则是推出了交易对手方为做市商的定息票据,提供了一种新的 DeFi 理财选择。

Cega: 定息票据

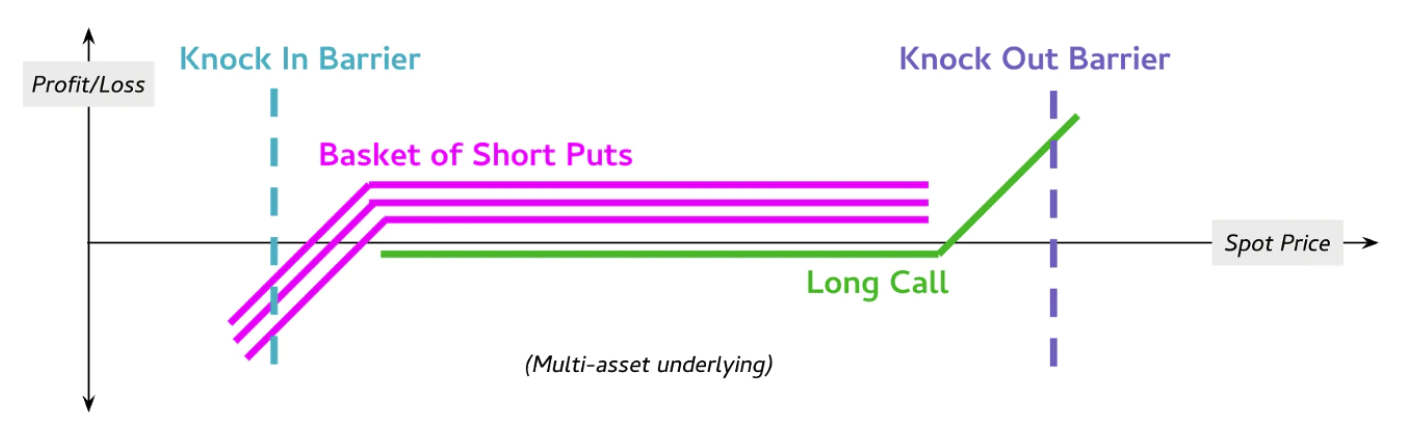

在传统金融市场中,定息票据(FCN)是与股票挂钩的结构性票据,会在预先确定的时间间隔内定期支付固定比例分红,其中票据的支付基数取决于证券的价格。从本质上讲,这有点类似于债券,因为 FCN 是一种附息且设定了到期日的债务义务。需要注意的是,这类产品在最终到期时可能不会足额偿还本金。最终收益取决于一篮子已指定行权价格的资产中表现最差资产的收盘价与行权价格之差,再加持有期间的所有利息分红。此外,FCN 也设计了「敲出(Knock-out)」机制,一旦标的资产中的资产价格出现严重偏离,那么 FCN 就会作废并立即兑现,从而增强投资者资金的流动性。

Cega 推出的首个产品:FCN

Cega 公司提供的定息票据关键元素包含以下内容:

- 2-3 个看跌期权的空头头寸(即卖出看跌期权),其主要目的是为了赚取基础收益

- 敲出障碍

- 敲入障碍,为资产过度下跌风险提供保护

主网上线

Cega 目前已经在 Solana 主网上线,截止发文时已积累了 1000 万美元的 TVL。目前 Cega 推出了三个 FCN 金库,分别是 Cruise Control、Genesis Basket, 和 Gotta Go Fast。Cruise Control 追踪 BTC 和 ETH,后两者追踪 BTC、ETH 和 SOL。

Genesis Basket 和 Gotta Go Fast 的区别在于价格下跌保护,也就是所谓的 Knock-In 障碍。Genesis Basket 有 90% 的价格下跌保护,而 Gotta Go Fast 只有 50% 的价格下跌保护,但后者的 APY 更高。目前 Cruise Control 和 Genesis Basket 的 APY 约为 10%,Gotta Go Fast 的 APY 高达 200% 以上。

自主网上线以来,Cega 独立用户的数量在一周左右的时间里上涨了两倍有余。

未来发展计划

Cega 已经推出了 Cega Super Sanics Utility NFTs,NFT 持有者会享受空投增益以及参与高 APY 池等权益。此外未来 Cega 还会推出除 FCN 以外的更多种类的奇异期权和结构性产品,以为用户提供更多样化的理财选择。

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表本站的观点或立场

您可能感兴趣

-

年内又一重磅融资落地,Ripple 何以撑起 400 亿美元估值?

年内又一重磅融资落地,Ripple 何以撑起 400 亿美元估值?作者:zhou, ChainCatcher11 月 5 日,数字资产和基础设施公司 Ripple 宣布完成 5 亿美元战略融资,投后估值达到 400 亿美元——这是该项目自 2019 年 C 轮融资(

-

波场TRON生态:稳定币收益与公链代币增值的双重标杆,开启链上收益倍增新时代

稳定币生态筑底叠加DeFi基建赋能,波场TRON助力加密资产稳健增值穿越波动周期自10月以来,加密市场接连经历两轮深度回调,比特币在冲高后回落,整体进入宽幅震荡阶段。叠加美联储加息周期暂停、机构资金流

-

高吞吐量时代价格发现机制的回归

高吞吐量时代价格发现机制的回归文章作者:Prince 文章编译:Block unicorn加密货币领域最大的问题之一鲜少被讨论。为了实现无需许可的市场,我们用公式取代了自然的价格发现机制。这使得交易变得持续且可及,但也移除了维持价

-

DeFi 潜在 80 亿美金的雷,现在只爆了 1 个亿

DeFi 潜在 80 亿美金的雷,现在只爆了 1 个亿基金经理,这个在股票市场曾经被信任又被祛魅的角色,在 A 股火红的时期承载着无数散户的财富梦想。 那时候,大家都在追捧名校毕业、履历光鲜的基金经理,认为基金是比直接炒股风险更小、更专业的存在。 然而,

-

预测市场创业现状:当前是 VC 拿着钱求产品阶段

预测市场创业现状:当前是 VC 拿着钱求产品阶段原文作者:Tykoo,Paramita Capital 投资指导关于预测市场的创业,对于一个新的资产类别,现在是 vc 拿着钱求产品的阶段。 1. paradigm 想要投专门给预测市场做的 moon

-

DeFi潜在80亿美金的雷,现在只爆了1个亿

DeFi潜在80亿美金的雷,现在只爆了1个亿基金经理,这个在股票市场曾经被信任又被祛魅的角色,在 A 股火红的时期承载着无数散户的财富梦想。那时候,大家都在追捧名校毕业、履历光鲜的基金经理,认为基金是比直接炒股风险更小、更专业的存在。然而,当市

-

Claude 拿下冠军,6 大 AI 网格策略对决真相 | OKX & AiCoin 实盘测评

Claude 拿下冠军,6 大 AI 网格策略对决真相 | OKX & AiCoin 实盘测评NOF1 推出的「AI 炒币实盘竞技场」第一赛季,终于在 2025 年 11 月 4 日早上 6 点收官,吊足了币圈、科技圈和金融圈的胃口。 但这场“AI 智商公开测试”的结局却有点出乎意料,六个模型

-

火币成长学院|加密市场宏观研报:美国政府停摆导致流动性收缩,加密市场迎结构化转折

伴随着美国政府停摆结束以及宏观流动性恢复,结构性牛市或将启动,并将随创新与资本协同持续加速。摘要2025年11月,加密市场处于结构性转折:财政退潮与利率见顶后,流动性回流私人部门,风险资产分化加剧,美

- 成交量排行

- 币种热搜榜

Momentum

Momentum OFFICIAL TRUMP

OFFICIAL TRUMP Aster

Aster 泰达币

泰达币 以太坊

以太坊 比特币

比特币 Solana

Solana USD Coin

USD Coin 瑞波币

瑞波币 币安币

币安币 First Digital USD

First Digital USD 狗狗币

狗狗币 大零币

大零币 达世币

达世币 Sui

Sui ZEN

ZEN ICP

ICP OKB

OKB FIL

FIL AR

AR LPT

LPT MINA

MINA BSV

BSV EOS

EOS DYDX

DYDX